BTC/HKD+0.62%

BTC/HKD+0.62% ETH/HKD+0.45%

ETH/HKD+0.45% LTC/HKD-0.28%

LTC/HKD-0.28% ADA/HKD+0.41%

ADA/HKD+0.41% SOL/HKD+0.03%

SOL/HKD+0.03% XRP/HKD+0.07%

XRP/HKD+0.07%在過去的幾個月里,DeFi借貸賽道產生了重大變化,1kx研究員Mikey0x對此場域重新進行梳理,BlockBeats對其整理翻譯如下:

本文內容將包括對新借貸協議的介紹、核心數據統計以及發展趨勢,也許可以讓我們大致把握下一個周期的賽道面貌。

新借貸協議

dAMM和Ribbon

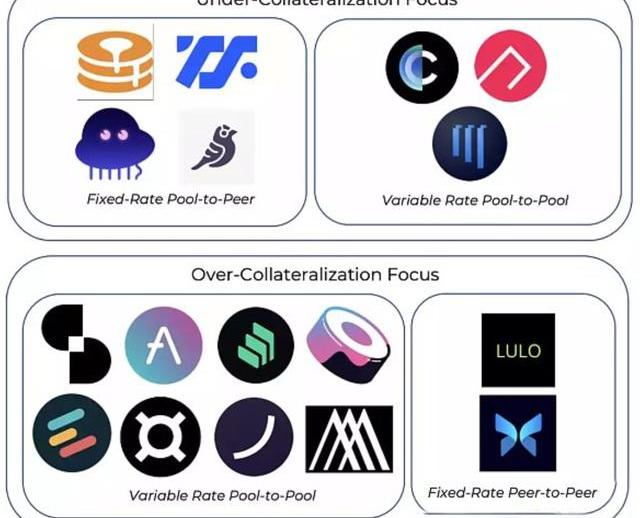

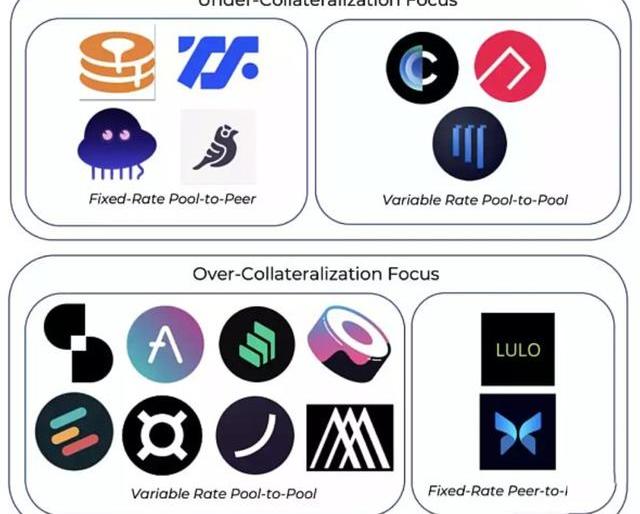

dAMM和Ribbon是非足額抵押的、提供可變利率的借貸協議,在本質上類似于Aave的借貸池模型,為用戶提供高效的、無摩擦的存款和借貸體驗。

dAMM目前支持23種資產,Ribbon即將上線。

Lulo

Lulo是一個鏈上P2P訂單簿模式借貸協議,提供固定利率和周期借貸。經過后端運行,用戶可以從復雜的借貸機制中輕松獲利。

國際清算銀行總經理:“DeFi”的去中心化承諾是一種幻想:1月19日消息,國際清算銀行(BIS)總經理Agustin Carstens在法蘭克福的一個活動上表示,基于分布式賬本技術的貨幣去中心化未來的倡導者正在追逐一種幻覺。他們的愿景是通過砍掉大銀行和其他中間商來實現“金融民主化”,但“這并不是去中心化金融應用所提供的東西”。

Carstens表示,“實際上,在去中心化金融中存在大量的中心化。”這是因為自執行協議,或“智能合約”,不能涵蓋所有可能的情況,而要依靠個人來編寫和更新代碼。此外,DeFi的某些特征有利于決策權集中在大型持幣人手中。(彭博社)[2022/1/19 8:58:49]

和Morpho類似,Lulo關閉了借貸池模型中常見的貸方/借方利差,而是對貸方/借方進行直接匹配。

Arcadia

Arcadia借貸協議允許借款人一次性將多種資產抵押到資金庫中。這些資金庫是NFT,因此可以被組合為第二層產品。貸方可以根據金庫質量選擇風險偏好。

OKEx DeFi播報:DeFi總市值567.6億美元,OKEx平臺MXT領漲:據OKEx統計,DeFi項目當前總市值為567.6億美元,總鎖倉量為463.6億美元;

行情方面,今日DeFi代幣普漲,OKEx平臺DeFi幣種漲幅前三位分別是MXT、ZRX、BADGER;

截至18:00,OKEx平臺熱門DeFi幣種如下:OKEx DeFi播報:DeFi總市值567.6億美元,OKEx平臺MXT領漲:

據OKEx統計,DeFi項目當前總市值為567.6億美元,總鎖倉量為463.6億美元;

行情方面,今日DeFi代幣普漲,OKEx平臺DeFi幣種漲幅前三位分別是MXT、ZRX、BADGER;

截至18:00,OKEx平臺熱門DeFi幣種如下:[2021/2/5 19:00:29]

ARCx

ARCx借貸協議會對借款人的鏈上交易歷史進行評估,借款人的歷史交易信用越好,則其貸款價值比越高。截至目前,最大一筆借款中借款人LTV高達100%。

DeFi 概念板塊今日平均漲幅為6.36%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為6.36%。47個幣種中38個上漲,9個下跌,其中領漲幣種為:NEST(+33.22%)、WICC(+23.92%)、COMP(+21.13%)。領跌幣種為:HOT(-19.07%)、HDAO(-7.17%)、MLN(-5.42%)。[2021/1/25 13:23:25]

貸方根據借款人的信用風險提供流動性。

dAMM和Ribbon在機構借貸領域直接與Maple和Atlendis競爭。

Arcadia、ARCx和Frax則是該領域現有模型的變體。

核心數據分析

火幣DeFi實驗室運營負責人高潮:DeFi是未來五到十年的重要金融方式:在8月26日下午舉辦的《數字資產投資策略論壇》主題探討活動上,火幣DeFi實驗室運營負責人高潮與DeFiner創始人Jason Wu、藍狐筆記創始人藍狐、貝寶金融全球合作伙伴關系負責人悟空、dForce創始人楊民道等五位專家解讀今年市場最熱板塊——DeFi的投資邏輯。

高潮分析了今年以來DeFi熱潮興起的原因,他指出今年的DeFi熱與此前行業的“炒作熱”有本質區別,核心原因在于DeFi基礎協議經過2年的發展日漸完善以及流動性挖礦模式的帶動。高潮表示,對于DeFi的看好和投資并不是一個短期機會,而是未來5-10年的重要金融方式。包括火幣在內的眾多頭部機構、平臺已經開始系統性加進布局,未來可重點關注基礎協議、穩定幣、DEX領域、聚合類協議等的發展。[2020/8/26]

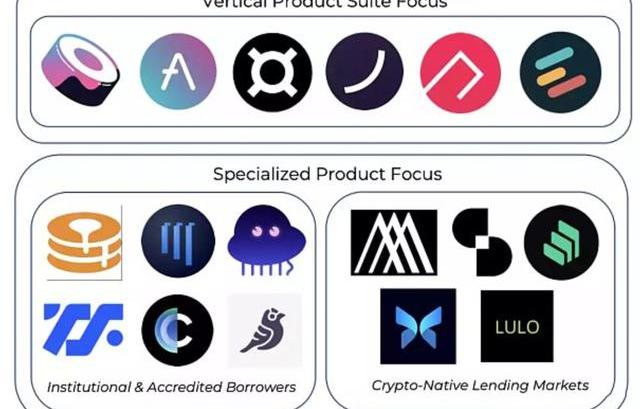

許多協議仍不斷追求「產品垂直化」,以保持其競爭優勢和價值捕獲能力。

Frax:Stablecoin、AMO、AMM、流動質押AAVE:

Stablecoin、非足額抵押貸款、風險加權資產RWA

ARCx:信用評分

Ribbon:資金庫+借貸

一些借貸協議更關注于迎合長尾資產從機構層面講,dAMM是目前唯一一個已經支持多種長尾資產的協議。

Eulerfinance允許借貸任何資產,其中部分可以作為抵押品。

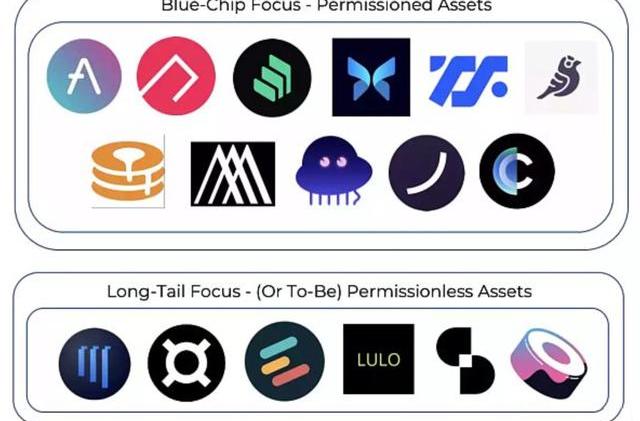

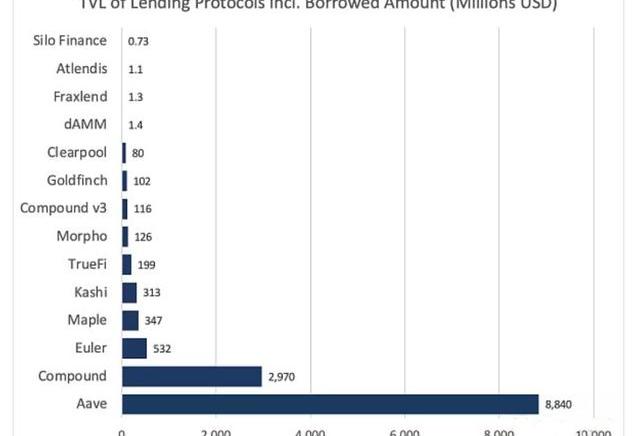

迄今為止,AAVE仍然贏面顯著,部分歸因于其積極推進多鏈部署,其總TVL的37%來自于Layer2與EVM兼容鏈。

CompoundV3從V2獲取資金的速度不佳,Compound因此穩居第二名。

Maple是最受歡迎的非足額抵押借貸協議。

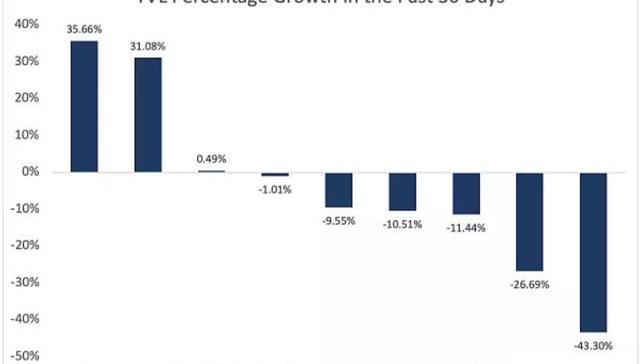

在過去的一個月里,Euler和ClearPool是僅有的兩個出現顯著增長的早期平臺。AAVE和Compound增長幅度居中,而Kashi跌幅最大。

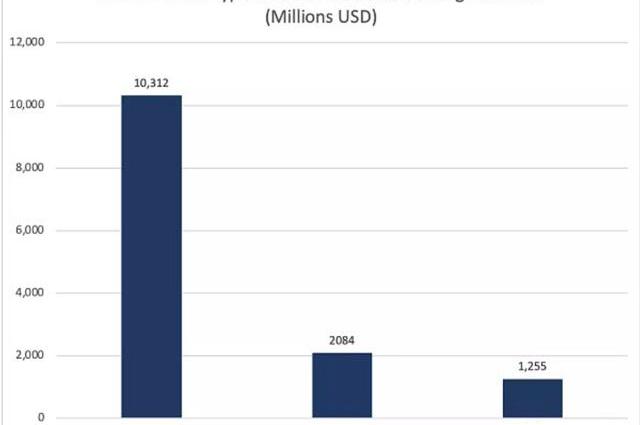

大部分借貸TVL來自主網,但EVM和Layer2正在緩慢侵占市場份額。

在下一個周期中,Layer2使用量和項目數量增長將會導致對杠桿的需求提高,從而產生更多流動性。

以借貸協議的不同類別進行TVL排序,超額抵押模型一直占主導地位。

但隨著KYC和ZK憑證技術的推進,以及更多機構資本的入場,這種差距預計會進一步縮小。

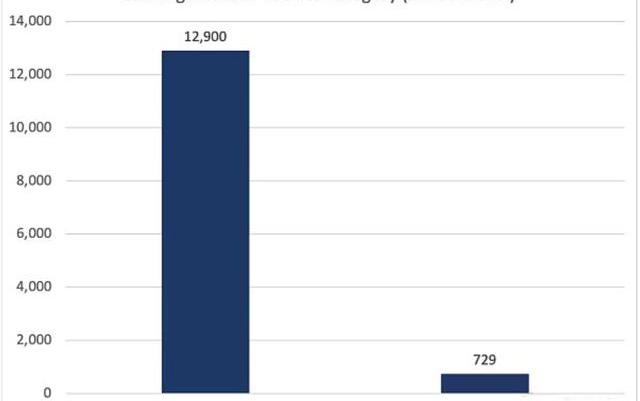

對比藍籌資產與長尾資產借貸,目前藍籌資產幾乎占據了所有的流動性。Euler是比較知名的、專注于長尾資產的協議,但它的TVL只有不到5%是屬于長尾資產的,這主要是由于質押Token帶來的機會成本。

當質押可以獲得高達10到30倍的APR時,用戶怎么會選擇將GRTToken存入Euler呢?隨著市場上出現更多流動性質押DeFi協議,這種情況會被逆轉,在這些衍生品中,Token可以在獲得收益的同時被用于借貸。

垂直化是所有DeFi中一個不可忽視的有趣趨勢,因為借貸并不是唯一一個市場份額越來越集中的賽道......Lido、Uniswap和MakerDAO在各自的品類中占有巨大市場份額。

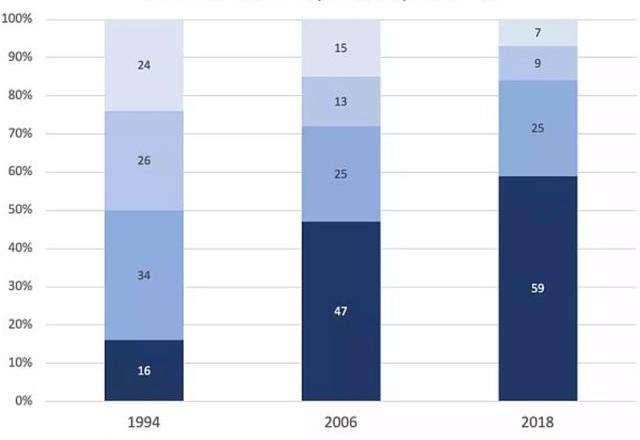

隨著時間的推移,我們可能會看到龍頭DeFi會繼續越做越強……類似于過去幾十年大型銀行的規模也在不停擴大。原因包括:強大的網絡效應、垂直化、品牌競爭優勢(BrandMoat)。

潛在DeFi借貸趨勢:

1)基于有zk證明的鏈下資產的非足額抵押借貸協議

2)以具有社交屬性的NFT作為抵押品的貸款

3)關注于DAO的貸款

比特幣最近上漲至36400美元,但火幣、OKEx和幣安的頂級交易員沒有買入比特幣。與精明的機構投資者可能急于保護自己免受法幣貶值的影響不同,更專注于加密貨幣的投資者似乎在等待比特幣下跌.

1900/1/1 0:00:00AMM是DeFi世界最成功的DEX方案,AMM讓做市這一專業行為變得無比簡單,即使是普通用戶也能進行做市賺取手續費收益,所以AMM也被稱為“自動做市商”.

1900/1/1 0:00:00總部位于馬薩諸塞州的保險公司萬通剛剛宣布,已為其普通投資賬戶購買了1億美元的比特幣。摩根溪創始人:加密貨幣將最終推動世界進入無銀行社會:10月15日消息,摩根溪資本(Morgan Creek C.

1900/1/1 0:00:00Revolut是歐洲一個主要的加密貨幣友好型交易應用程序,目前正在擴展到另一個主要市場。郵件營銷服務Mailchimp再次禁止加密公司進行營銷:金色財經報道,在使用時事通訊服務四年后,Decry.

1900/1/1 0:00:00轉載自:聯合晚報 DeFi持續火熱,風口正勁。8月28日推出的波場項目SushiSwap,在不到12小時內,鎖倉代幣價值超過2.7億美元,鎖倉資產價值已經超過了7億美元;上線多家知名交易所,當然.

1900/1/1 0:00:00幣安在其平臺上為Visa和萬事達卡的購買增加了15種法定貨幣選項。自2月14日起,該交易所的合作伙伴Simplex可以在世界范圍內的許多國家用來購買加密貨幣.

1900/1/1 0:00:00