BTC/HKD+0.81%

BTC/HKD+0.81% ETH/HKD+1.44%

ETH/HKD+1.44% LTC/HKD-0.16%

LTC/HKD-0.16% ADA/HKD-0.55%

ADA/HKD-0.55% SOL/HKD+1.84%

SOL/HKD+1.84% XRP/HKD+0%

XRP/HKD+0%

波卡主網將隨著平行鏈的拍賣真正實現“可用”,從目前的開發進展來看,時間不會太久了,繼而波卡生態將迎來快速發展期。

波卡生態很多DeFi協議都對平行鏈競拍虎視眈眈,大概率波卡上第一條平行鏈的獲得者會是某個DeFi協議,波卡與DeFi的結合也是最令人期待的場景。今天就來看看波卡上的一些熱門DeFi協議。

一、Acala

Acala是波卡生態中聲勢比較大的DeFi協議,受到機構的廣泛追捧,社區建設上也非常不錯。

Acala給自己的定義是:“去中心化的金融中心和穩定幣平臺,為跨區塊鏈流動性和應用提供支持”。

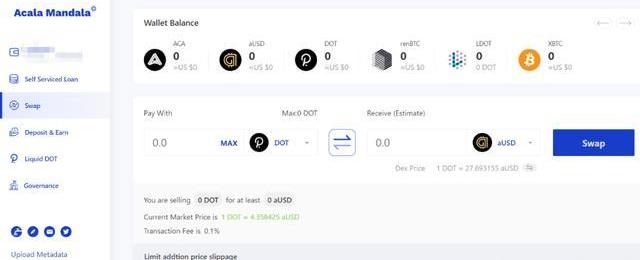

Acala主要有三部分業務:穩定幣生成平臺、流動性釋放協議及DEX交易平臺。三者之間相互協同,互相助力發展。其中最重要的是穩定幣生成平臺。

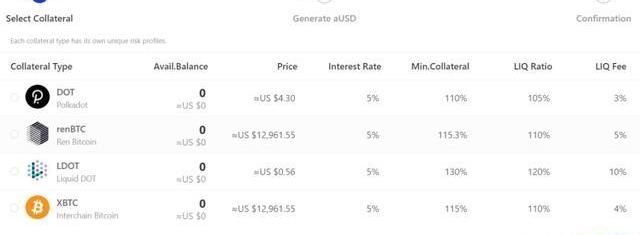

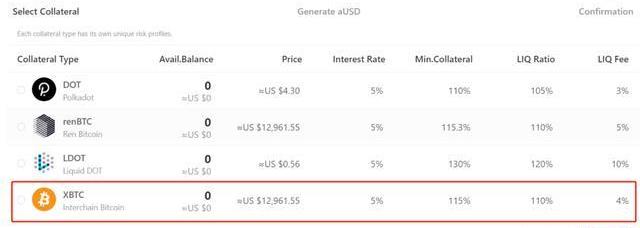

用戶可以使用多種跨鏈資產抵押生成穩定幣aUSD,不同的資產有不同的抵押比率都和費率。整體上Acala的穩定幣生成機制和Maker、Kava的穩定幣生成機制并無大的不同,當然在細節上有不少創新,下圖為Acala測試網界面

Acala、Maker等都是使用超額抵押模式生成穩定幣,當抵押資產價格下跌時,有可能抵押資產會被清算。Acala的清算機制相比Maker、Kava等使用機器人參與,獨創性地把清算和DEX進行了結合。

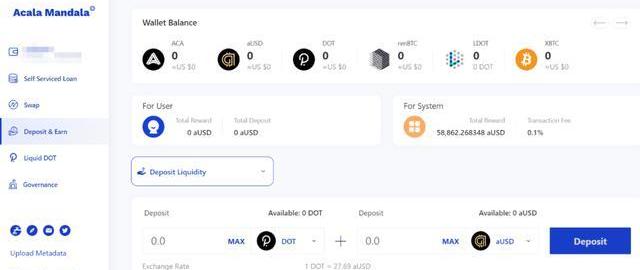

用戶可以為DEX注入流動性,注入到DEX內的資金將會自動參與到抵押品的清算之中,清算收益會分配給流動性提供者。流動性提供者能夠獲得DEX交易的手續費分紅以及清算收益。但如果沒有額外補貼,綜合收益能否覆蓋流動性提供者的無常損失,這一點還不確定。

7月29日以來Aave存款總量下降6.4億美元,降幅超12%:8月1日消息,歐科云鏈OKLink多鏈瀏覽器數據顯示,Aave存款總量從7月29日的52.5億美元,下降至46.1億美元,降幅達12.1%。[2023/8/1 16:10:37]

Acala的另一個關鍵創新是dSWF基金,Acala網絡的大部分收益都會注入dSWF基金內,當黑天鵝來臨,在DEX清算之后,將會使用dSWF基金來作為風險承擔方。這一機制將和Maker等使用的治理代幣拍賣機制結合在一起承擔穩定幣清算風險。相比單獨的拍賣模式,Acala結合dSWF基金強化了抗風險能力。

dSWF基金會使用系統盈余,購買生態內外其他有價值、可增值并有一定市場需求的資產,豐富平臺收益結構與儲備資產種類。之所以這么做,強化風險承擔能力是一方面,另一方面也是為了能夠實現依靠自身的儲備就能租賃平行鏈插槽。

以上我們可以看到,DEX和穩定幣的清算機制結合到了一起,且清算參與方也可以直接在DEX內進行資金回籠,提高清算效率,這將提升DEX的交易量。

通過AcalaStaking的DOT,可以獲得Staking憑證LDOT,LDOT可流通、可交易,在獲得Staking收益的同時,還能擁有流動性。LDOT可以在DEX內直接交易,也可以直接抵押生成穩定幣,這為LDOT提供了豐富的應用場景,也為穩定幣鑄造增加了資產來源。

綜上我們可以看到,Acala的業務設計環環相扣,考慮長遠,具有獨創性。目前Acala已經上線了多輪測試網,正處于審計階段。當獲得平行鏈插槽后,將能夠第一時間上線。

從測試網看各項功能均已實現,產品具有快速落地的基礎。

Bitfinex Alpha:加密貨幣市場波動性將增加,預計美聯儲將進一步加息:金色財經報道,據Bitfinex Alpha報告,在有更多證據顯示2月份通脹再度加速、消費者支出強勁之后,美國加息的可能性繼續籠罩著市場。由于投資者重新評估預期,標準普爾500指數上月跌去1月份漲幅的一半。債券市場在1月份最初樂觀地認為美聯儲將很快暫停加息,現在也改變了對加息的看法。雖然Bitfinex Alpha預計會有更多的加息,但美聯儲從去年開始收緊的貨幣政策開始對經濟產生影響。

在加密貨幣市場,Bitfinex Alpha預計短期內波動性會增加。隨著上周末比特幣和以太坊價格大幅下跌,加密市場總市值跌破1萬億美元重要關口。市場動態繼續由期貨市場主導,出現更大規模的清算。波動性似乎還會持續下去。[2023/3/7 12:46:56]

關于Acala穩定幣模式的詳細介紹,可以參考研習社之前的文章《以太坊、波卡、Cosmos三大生態穩定幣大起底!》。

二、Laminar

Laminar和Acala關系匪淺,其團隊成員多有重合。Laminar常對外發聲的是CTO陳錫亮,同時其也是Acala基金會理事。

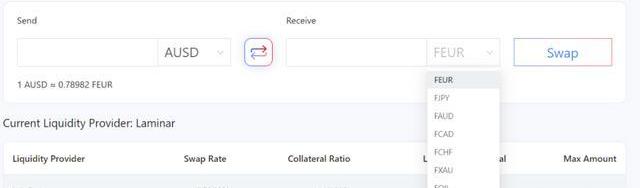

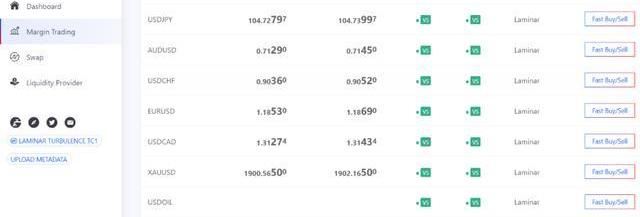

Laminar是一個合成資產和保證金交易平臺,這里的合成資產是指外匯資產,用戶可以使用穩定幣兌換各種錨定的外匯資產。下圖中的AUSD,就是Acala系統中生成的穩定幣aUSD,這也是在擴充aUSD的使用場景。

用戶兌換的外匯資產可以用于保證金交易,也可以通過貨幣市場儲蓄生息。

Laminar上可以合成各種外匯資產以及股票等資產,同時提供最高50倍的保證金交易。Laminar想要通過區塊鏈技術來解決當前外匯交易中面臨的不透明定價和價格操縱等問題,為用戶提供一個開放、透明的外匯交易平臺。

Gala Games:正與知名演員合作制作Web3電影,GALA將作為Gas Token:1月9日消息,Gala Games在其官方社交平臺表示,正在與巨石強森(Dwayne Johnson)和Mark Wahlberg合作制作Web3電影。此外,Gala Film和Gala Music都將基于Gala區塊鏈,并以GALA Token作為gas token。

行情顯示,Gala現報0.03828 USDT,24H漲幅為42.46%。[2023/1/9 11:02:22]

當然從以上測試網截圖中也可以看到其也提供BTC、ETH等保證金交易。以上截圖來自Turbulence測試網,于今年7月發布。

外匯市場交易量巨大,但如何破圈吸引外匯交易者前來交易,卻也并不容易,但如能成功,其市場空間將極其巨大。

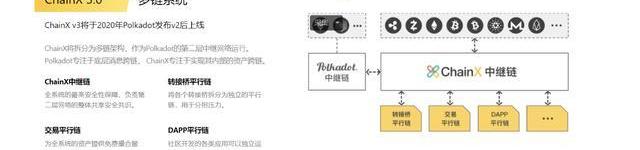

三、ChainX

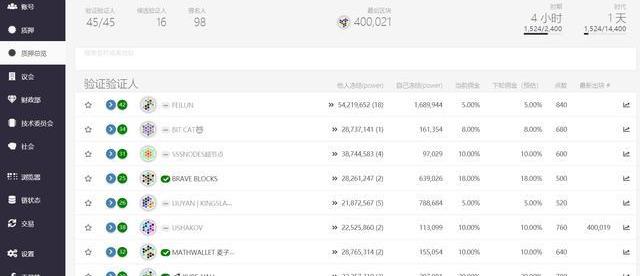

ChainX是國內最早的Substrate鏈,主網上線很早,上線時開啟了充值BTC挖礦活動,當時也引發了一大波熱潮。ChainX想要成為數字資產的跨鏈樞紐,正如跨鏈樞紐這個愿景所言,ChainX一直都在做數字資產跨鏈方面的工作。

目前ChainX網絡上存儲的BTC為348枚,目前波卡生態內還沒有應用場景,跨鏈BTC只能在其DEX內交易以及參與ChainX自身的挖礦活動。

在上文關于Acala生成穩定幣的截圖中,看到Acala測試網支持兩種BTC作為抵押品,其中的XBTC即為通過ChaiX跨鏈的BTC。

BTC跨鏈過程中,BTC原鏈上的資產保存是個非常重要的問題,目前大多使用多簽的方式進行保管,ChainX目前使用的也是這種模式。ChainX認為這種保存模式不夠去中心化,將在競拍到插槽接入波卡主網后解決這一問題,同時也將會實現全幣種跨鏈。

上海已研發完成面向web3.0技術的互聯網操作系統:金色財經報道,今日下午,上海市政府舉行“奮進新征程 建功新時代”黨委專題系列第二場新聞發布會——科技創新專場。記者從發布會上獲悉,近年來,上海支撐引領新興產業創新發展,已研發完成面向web3.0技術的互聯網操作系統(Conflux OS)。(上證報)[2022/9/20 7:08:29]

同時在跨鏈之外ChainX開辟了新的業務,成為了智能合約平臺,想要成為波卡生態的二級中繼,吸引不想獨自競拍插槽的應用來ChainX網絡開發。

有必要說明的是波卡上很多鏈都是智能合約平臺,誰能真正吸引到開發者,這還要各憑本事。

四、Darwinia

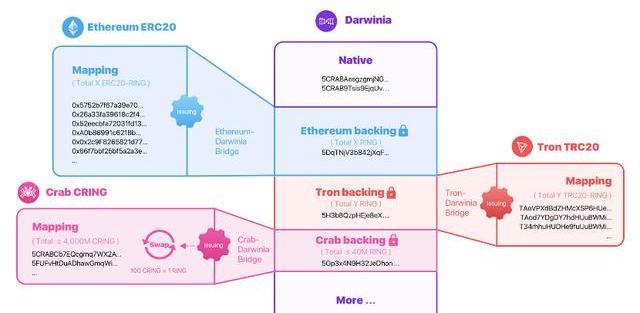

Darwinia和ChainX類似,都是主打跨鏈的項目,不過Darwinia的跨鏈方向涵蓋的范圍更廣一些,其不僅包括我們常說的ETH等資產跨鏈,還包括游戲資產和非標資產的跨鏈,應用鏈跨鏈等業務。

目前Darwinia的主網已經啟動,但其主網采用「漸進式上線」,分4個階段全部上線完畢,目前第一階段已經于9月26日上線。第一階段的主網只能提供簡單的Staking功能,跨鏈等復雜功能將于后續三個階段開啟。

據官方文檔介紹,Darwinia將于第二階段開啟「以太坊-達爾文單向跨鏈橋」,第三階段開啟「以太坊-達爾文雙向跨鏈橋/轉賬」,第四階段開啟「多向跨鏈」,之后的跨鏈將會向CRABNetwork、TRON、BSC、EOS等擴展。

安全團隊:一些惡意網站借“以太坊合并”進行網絡釣魚:金色財經消息,據Beosin Alert監測,一些惡意網站正在使用最近“以太坊合并”的熱點進行網絡釣魚活動,這些網站包括ethereum-2[.]mozellosite[.]com和eth-crv[.]com/erc/#/。[2022/9/2 13:04:05]

Darwinia本身還開發了一個區塊鏈經營游戲「進化星球」,這個游戲早于Darwinia網絡。在Darwinia主網上線之前,進化星球變相承擔了Staking功能。

Darwinia網絡的原生代幣是RING,這也是「進化星球」內的流通代幣,RING可以在「進化星球」內競拍土地、購買使徒,以及可以鎖倉獲得KTON。

KTON是Darwinia網絡的另一種通證,只能通過鎖倉RING獲得,并且KTON本身也是能夠進行Staking的。KTON也被賦予了一定的使用場景,比如跨鏈功能開啟后,這些代幣需要在橋上進行一次注冊才能允許普通用戶進行該資產的轉移,這一費用的支付就有可能會使用KTON進行,支付的KTON由合約自動銷毀。同時KTON也是「進化星球」的治理代幣。

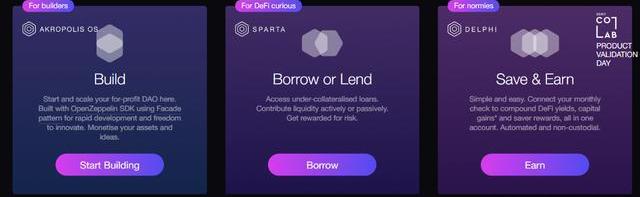

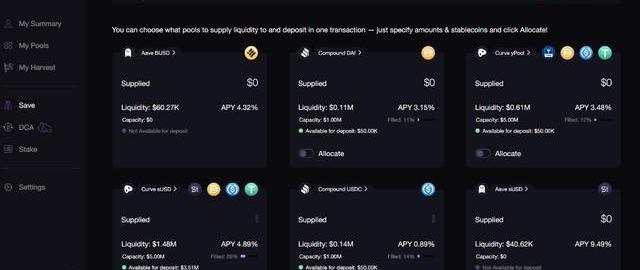

五、Akropolis

Akro想要為人們提供一些工具,以面向未來的方式實現安全的儲蓄、增長和自足,而不受地理的、中心化交易對手的制約,或淪為各種中間機構掠奪性金融操作的犧牲品。

上面這段拗口的介紹出自官方文檔,從目前官網展示的內容看,具體實現的業務目前有3部分,分別是在其上開發應用、借貸和理財,如下所示:

第一塊業務基于其是一個輕型的模塊化框架,可以用于創建盈利的DAO,還帶有可定制的用戶激勵機制、由聯合曲線機制賦能的自動化流動性配置,以及可編程的流動性和資金池管理等功能。這部分不是本文的重點,不多說。

上圖中間的模塊是SPATA,其最響亮的宣傳口號是允許用戶進行「不足額抵押貸款」,用戶只需抵押50%的資產就能夠獲得貸款,這相比現在DeFi借貸中的超額抵押是一個讓人非常容易記住的口號。

SPATA效仿的是在很多地方依然流行的「非正式儲蓄庫模式」。「非正式儲蓄庫模式」一般是一個自發性組織,成員可以通過組織儲蓄和獲得貸款,儲蓄資金被借貸給組織內的成員獲取利息。這種模式是典型的熟人社區模式,組織能夠正常運轉,一般有一些前置條件,比如:組織內的成員知道彼此的詳細信息,家庭情況、工作情況等;定期會面交談;新會員的加入必須有老會員的介紹及擔保等。

而Akro想要通過區塊鏈實現類似的模式,Akro的設想是用戶抵押50%的資產,另一部分資產由成員投票共同擔保,就像NXM的保險機制一樣,投票的用戶共擔風險以及享受收益。但對于風險的判斷,這將是一個難題,對于線上借款來說,即使使用了KYC以及獲取到了借款用戶的社交信息,或者更進一步獲得了用戶的征信信息,對于風險的判斷依然非常困難。

上圖最右邊的DELPHI是個理財平臺,可以幫助用戶分散資金到多個平臺獲取收益,還可以幫助用戶實現定期、定額投資等功能,收益也并沒有很高。

整體上看Akro并沒有太多出彩的地方,至少眼下這種模式可能不太符合區塊鏈用戶的審美。個人認為其借貸模式的可行性存在不確定性。

六、Stafi和Bifrost

Stafi和Bifrost大體上做的是差不多的業務,都是想要釋放Staking資產的流動性。

用戶通過他們的網絡進行Staking,可以獲得對應的Staking憑證,比如用戶Staking了DOT,將能夠獲得rDOT,rDOT可流通、可交易,還能獲得Staking收益。Acala的LDOT也是類似的模式。

據9月27日統計數據,Stakingrewards平臺顯示的PoS資產總市值為320億美金,Staking資產市值為168億美金,平均抵押比率為52%。這里沒有包含未來的PoS龍頭以太坊,以及未上線的其他PoS公鏈。

Staking資產為168億美金,假設這種模式大獲成功,有50%的用戶通過Stafi重新抵押,獲得了流動性,則將釋放84億美金的流動性。假使這種模式讓本來想Staking但擔心流動性的用戶也開始Staking,把行業平均抵押率提升至80%,這新增的30%,大概是96億美金。這時候會發生什么呢?

很多公鏈由于沒有發展出生態,系統代幣除了Staking之外毫無用處,而通過釋放流動性轉化出rToken之后,將可以在以太坊或者波卡的DeFi生態上流轉、交易,甚至是借貸、理財。

在獲得Staking收益的同時,還能獲得流動性參與到DeFi中獲得額外收益,用戶會怎么做?DeFi應用只要添加上對這些rToken的支持,就能獲得對應生態的用戶、資產,DeFi應用會怎么做?

即使只有50%的用戶通過Stafi重新Staking,就能釋放出84億美金的流動性,還有很多不想因為Staking而失去流動性的用戶也將去主動Staking,這些只能放在交易所里的Token變成rToken之后將大概率流向DeFi生態,這就是接近180億美金的新增資產。

關于Stafi和Bifrost,本文不再詳述,可以參考研習社之前的文章《Stafi若成,萬鏈盡歸DeFi?》。

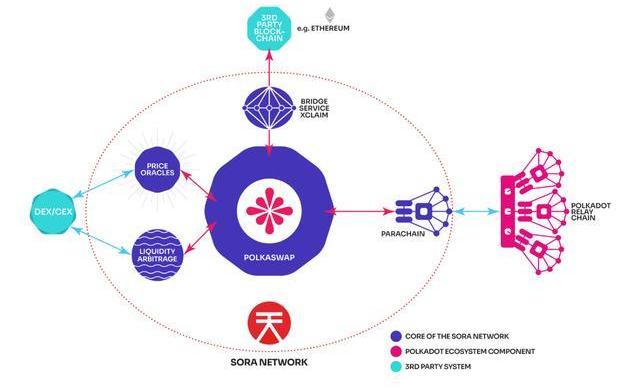

七、Polkaswap

Polkaswap是波卡上的DEX,基于SORA網絡搭建。

Polkaswap是一個DEX,卻也不僅僅是一個DEX。Polkaswap可以根據流動性匯總算法設置多個流動性來源,當交易時,流動性匯總算法將使用流動性來源提供的最佳報價執行訂單。流動性來源可以是AMM,訂單簿或其他算法。

SORA將參與平行鏈插槽的拍賣,Polkaswap30%的代幣將獎勵在最初的6年內幫助其進行平行鏈競拍的用戶。如果沒有競拍到,則不會發放獎勵。

Polkaswap將于本季度啟動具有基本功能的測試網,將于2021年第一季度啟動主網及以太坊橋。

八、Coinversation

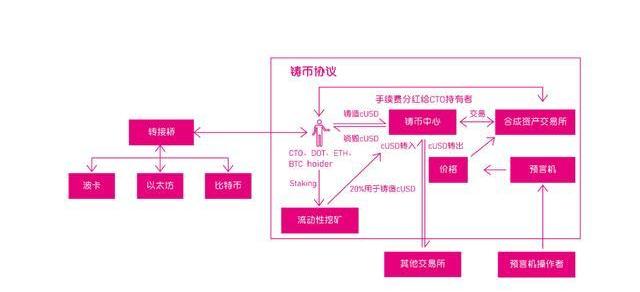

Coinversation是合成資產平臺,目前處于初期。Coinversation內可以使用CTO和DOT等資產鑄幣生成穩定幣cUSD,抵押比率分別為800%和500%。cUSD可以兌換成各種合成資產,如cBTC、CETH、CDOT甚至股票、黃金等,并且支持買空和賣空。

Coinversation可以說是波卡上的Synthetix,其基本模式大體一致,可以參考研習社之前的文章《一年百倍的DeFi龍頭Synthetix,你是不是還不了解?》。

但相比Synthetix很大不同點一點是多資產抵押,Synthetix只能使用自己的代幣SNX鑄幣生成穩定幣,Coinversation支持多資產抵押,系統就更加復雜了一些,也更具擴展性。

以上是對部分波卡DeFi項目的簡要介紹,如果你對這些項目有什么看法,歡迎留言探討。

-END-

聲明:本文為作者獨立觀點,不代表區塊鏈研習社(公眾號)立場,不構成任何投資意見或建議。

Tags:Staking穩定幣DEXStaking幣是什么幣為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣DEX幣DEX價格

我們一直說區塊鏈落地難,炒幣是最大的需求,但作為一個全新的行業,我們相信區塊鏈潛力巨大,因為技術問題產生的發展受限問題,只是暫時的.

1900/1/1 0:00:00華盛頓州一名居民因向臥底特工出售價值14萬美元現金的比特幣而被指控洗錢。Bothell的肯尼思·沃倫·魯勒,26歲,在2018年4月至12月期間,經常在西雅圖地區的星巴克咖啡館會見國土安全調查局.

1900/1/1 0:00:00市場上有這么多新類型的NFT集合,哪里是購買你想要的最好的地方? 在過去幾年中,已經出現了數十個針對不同用戶細分市場的NFT市場,并有望通過各種功能和傭金/定價模型對OpenSea范式進行改進.

1900/1/1 0:00:00原文來源:KelseyPiper,Vox原文編譯:Leo、0x9F、FYJ,BlockBeats這是Vox的記者KelseyPiper在11月16日晚與FTX創始人SBF的對話.

1900/1/1 0:00:00每年,中心化的社交網絡都會對用戶和開發者的行為施加更多限制。他們似乎相信,限制選擇是通往健康網絡的道路,而事實可能恰恰相反.

1900/1/1 0:00:00作者:Solaire,YBBCapital 引言 2014年以太坊的聯合創始人GavinWood提出了一個概念,是從現有互聯網的去中心化和民主化視角出發.

1900/1/1 0:00:00