BTC/HKD+0.29%

BTC/HKD+0.29% ETH/HKD+0%

ETH/HKD+0% LTC/HKD+0.07%

LTC/HKD+0.07% ADA/HKD+0.27%

ADA/HKD+0.27% SOL/HKD+1.69%

SOL/HKD+1.69% XRP/HKD-0.16%

XRP/HKD-0.16%小探本期為大家帶來的內容主題是“DeFi已經不行了?殊不知命運的齒輪早已開始轉動”

歡迎大家關注小探,小探每天都會給您獻上關于幣圈的優質內容哦。

人DeFi1.0到DeFi2.0再到DeFi3.0都發生了什么

自20年DeFiSummer以來,經過這些年的發展,雖然整個賽道變得逐漸完善,衍生出各種基礎設施,但在21年5月達到峰值后,UNI、LINK、AAVE、SNX等傳統DeFi藍籌的價格表現的極其糟糕,似乎都逃脫不了逐步被市場熱點遺忘的尷尬處境,再一次驗證的圈內“喜新厭舊”的理念。甚至前段時間社區傳出“DeFi過氣藍籌”這個詞,讀者已經對DeFi變得麻木,媒體文章標題只要帶著DeFi,閱讀量必然不會高,一些人甚至連看的興趣都沒,畢竟,短期沒有投資價值,只提技術,有多少人能真正提起興趣來?但是另一方面不可否認的是,DeFi,不依賴舊有、低效的基礎架構,而是利用區塊鏈技術構建金融體系,提供交易,借代加密資產等服務,早已成為區塊鏈行業不可或缺的一部分。近期UNI,MKR這些傳統DeFi藍籌各種動作逐漸增加,這篇文章來簡單梳理下DeFi1.0到DeFi3.0的變化,并介紹每個階段的創新。

DeFi 概念板塊今日平均漲幅為2.95%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為2.95%。47個幣種中36個上漲,11個下跌,其中領漲幣種為:YFII(+17.03%)、ZRX(+13.26%)、LINK(+13.17%)。領跌幣種為:HOT(-2.61%)、SNX(-2.57%)、REN(-1.75%)。[2021/7/31 1:26:21]

01DeFi1.0:基礎框架的搭建

DeFi1.0是去中心化金融崛起的初史階段,主要完成了區塊鏈上金融服務的基礎框架的搭建,引入了幾個關鍵性的概念,例如穩定幣、AMMDEX、借代、流動性激勵、激勵性質押。

DeFi1.0階段的顯著發展和創新:

Tether(USDT)、USDCoin(USDC)和DAI等穩定幣的崛起,作為價值交換媒介,為DeFi生態系統中的交易和借代等提供了基礎土壤;AMM和流動性激勵的出現,為Uniswap和Curve等DEX提供動力,在無需中介的情況下實現點對點交易;AAVE、Compound等借代平臺的出現,允許用戶通過其加密資產賺取利息或以加密資產作為抵押物進行借代;激勵性質押的出現,通過獎勵用戶治理Token來激勵其為DeFi平臺提供流動性,作為DeFi發展的主要催化劑,將DeFiTVL從數億提升至數百億。DeFi1.0是對DeFi基礎框架的搭建,對DeFi的發展起著至關重要的作用,但是,同時也存在著一些問題。DeFi1.0的發展主要集中在以太坊上,由于以太坊自身的擴展性問題,使得用戶參與成本并不低。另外,激勵性質押雖然在DeFi中取得了巨大成功,但流動性提供者為了高額獎勵而來,完全沒有忠誠度可言,獎勵一旦取消,客戶就會流失,進而導致價格大跌,項目進入死亡螺旋。而且在Token價格出現巨大波動時,流動性提供者也將將面臨虧損的風險。流動性分布在不同的平臺上,而分割流動性、提供流動性也會鎖定資金,從而造成資本效率低下。盡管存在各種各樣的問題,但這些項目為目前的DeFi發展奠定了基礎,也為后續的發展找到了方向,項目方努力克服這些挑戰并推動生態系統走的更遠。

F2Pool聯合創始人神魚:DeFi發展需要解決性能問題提升易用性:金色財經現場報道,4月25日,2021新基建區塊鏈峰會在成都舉辦。在魚池專場8周年正無限分會場,F2Pool聯合創始人、Cobo聯合創始人神魚以《變革中的8年》為題進行分享。他表示,DeFi世界的發展在區塊鏈上是可行的,但是目前有一些問題需要解決:要實現技術突破,解決性能問題,目前網絡性能不足以支撐超大規模的應用發展。此外要提升易用性,區塊鏈的發展,尤其是DeFi行業,目前僅僅局限于行業內的資深玩家,小白用戶很難在目前階段使用DeFi或DAO,行業易用性亟待發展。[2021/4/25 20:56:26]

02DeFi2.0:產品多元化,提升資本效率

DeFi2.0在于解決DeFi1.0的存在的問題,同時擴展其功能。

DeFi2.0階段的顯著發展和創新包括:

BSC,Solana,Fantom等其他公鏈的DeFi協議分叉激增,跨鏈協議的出現促進了資產橋接,新公鏈的爆發是大家在努力規避以太坊的可擴展性問題;AAVE、Uniswap、Sythetix等老牌DeFi開始支持其他公鏈;Layer2解決方案增加,提高了以太坊可擴展性、降低了費用;基于DeFi1.0的基礎構建新穎的金融產品,例如衍生品、機槍池、DEX聚合器等;去中心化自治組織(DAO)的發展受到關注,使社區能夠集體管理DeFi協議;ve治理Token、(3,3)模型和ve(3,3)模型的出現,使用戶和協議的利益能夠在相對較長時間內保持一致,從而有動力為協議的發展做貢獻。ve的核心在于用戶通過鎖定Token來獲得不可轉讓且不可流通的治理veToken,鎖定時間越長,可獲得的治理veToken就越多,根據veToken的占比來獲得相應比例的投票權,使得用戶擁有參與社區治理的權利。其中的代表便是Curve和OlympusDAO(3,3)模型,其在GMX中得到發揚;Uniswap推出V3版本,集中流動性,使用戶可以選擇在自定義價格區間提供流動性,提高資金效率和靈活性。與DeFi1.0相比,DeFi2.0帶來了產品和功能的大幅擴展,標志著整個DeFi生態的重大變革。DeFi的完善發展也意味著機會在減少,人們的注意力也逐漸從其上轉向其他概念,比如元宇宙NFT、Layer2、AI等。

Gate.io 理財寶今日DeFi流動性挖礦賺USDG 12點開啟:據官方公告,Gate.io “天天理財” 第25期DeFi流動性挖礦賺USDG將于今日中午12點開啟,鎖倉7天;JGN持倉計劃2號僅剩25%倉位,鎖倉7天;USDT理財體驗金活期福利專場正持續進行中。兩大專區含各大主流幣種與熱門幣種理財項目。[2020/11/5 11:42:34]

03DeFi3.0:固收類產品

隨著DeFi的不斷發展,基礎框架已經搭建完畢,TVL市場規模從零到現在的430多億美金,加密貨幣總市值達到1.2萬億美金左右,crypto行業在逐漸變得成熟完善,行業內資金留存不斷增加,很多用戶已經習慣了行業內的投資,并且看好行業未來的發展,而不是在賺錢后立即將錢套現,因此,隨著行業內閑置資產增加,如何獲得穩定收益的需求也在逐漸增大。而市場上出現的ETH質押收益4%以上,美國國債的年化5%左右,正好滿足了這部分需求。因此,使得DeFi的發展逐漸轉向這兩條線:向內發展—LSDFi,向外發展—RWA。

向內LSD—LSDFi

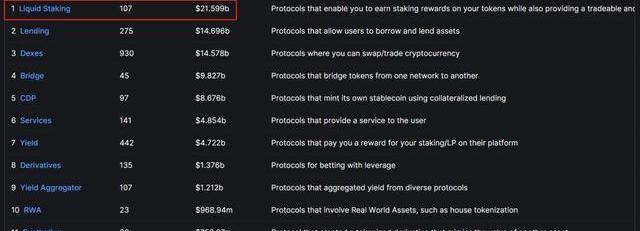

截止7月28日,DeFi總鎖倉量為約432億美金,而以太坊質押從2020年低的零增加到現在的400多億美金,其中LSD賽道占210多億美金,占DeFi總TVL約50%左右,已然成為了目前DeFi內最大的賽道,可以說LSD已經發展成DeFi目前必不可缺的一部分,并且在將來隨著以太坊市值和質押率的提升,份額也將越來越大。

imToken CEO 何斌:Defi走向主流化仍面臨非常大的挑戰:金色財經報道,10月26日,《萬物生長,代碼奔騰》大會在上海召開。imToken CEO何斌現場發言指出:Defi走向主流化仍面臨非常大的挑戰。

挑戰一是私鑰,讓用戶消化理解私鑰的原理和作用是非常難的一件事,客戶不能理解私鑰的原理和作用就很難保管好私鑰;

挑戰二是礦工費,礦工費的持續上漲,對于用戶來說是很大的負擔,這個問題也是因為網絡吞吐量導致的;

挑戰三是整體Defi帶來的復雜性問題,Defi主要是通過智能合約在鏈上實現金融工程,智能合約有強大的優勢,但整體協議也容易帶來系統性的風險,因為往往最弱的協議可能決定了整體的安全等級。[2020/10/26]

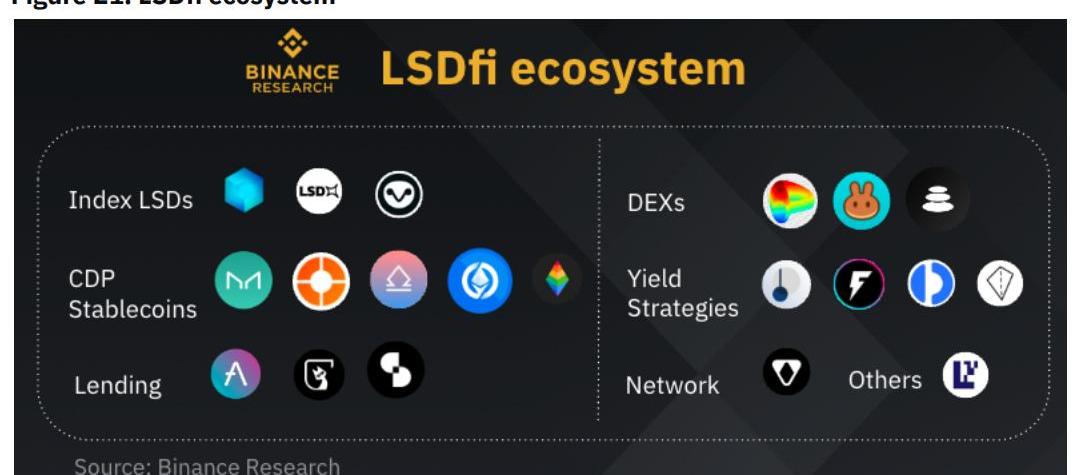

Lido、Frax、RPL等流動質押衍生品解決方案的出現,為質押資產提供了更大的流動性。同時,隨著LSD賽道的逐步完善以及以太坊質押市場規模的不斷擴大,LSD也在不斷縱向發展,衍生出LSDfi,通過層層套娃來實現更高收益。關于LSDfi的詳細內容可以查看白話之前的文章《以太坊上海升級后質押量不降反升,LSDFi的呼聲水漲船高》。

動態 | MakerDAO在DeFi領域的市場份額跌至56%:MakerDAO是以太坊區塊鏈的去中心化自治平臺,它在DeFi領域的主導地位繼續下降。根據DeFi Pulse提供的數據,MakerDAO在DeFi領域的市場份額正滑向50%,相比之下,2019年初其市場份額為90%。鎖定在DeFi中的總值中,只有56%屬于存入MakerDAO的加密貨幣。8月22日發布的Defiant報告認為,Maker的市場主導地位下降是利率上升和競爭的結果。(Cryptoglobe)[2019/8/23]

幣安研究院關于LSDfi的分類

向外RWA

RWA,RealWorldAssets真實世界資產,即現實資產Token化。RWA相關概念最早是2017年提出,當時包括房地產,奢侈品等資產上鏈,但最終沒能起來,但隨著這些年,隨著DeFi的發展,使得RWA相關概念有了發展的土壤。今年上半年,相關概念再次被提起,一些傳統機構開始試水,高盛上線GSDAP平臺,幫助歐洲投行發行1億歐元的數字債券;籌得股權公司HamiltonLane將其部分股權基金Token化后向投資者出售;西門子在區塊鏈上發行6000萬歐元的數字債券;中銀國際宣布與瑞銀集團合作,發行價值2億人民幣的Token化票據。另外,在Crypto領域,MakerDAO、Aave、Compound等老DeFi協議也開始瞄準RWA賽道,使得相關概念逐漸熱起來。據CoinMarketCap數據顯示,RWA概念Token總市值超25億美金。目前提到的RWA主要分為兩類,一種是鏈上資產在鏈下進行投資獲得收益,另一種則是鏈下資產上鏈并獲得經濟收益。實現鏈上鏈下資產的互通,增加流動性的同時賺取收益。目前,RWA概念里最熱門的就是數字美元USDT、USDC、DAI等,即把美債映射到鏈上并進行Token化。

幣安研究院關于RWA的分類

RWA賽道相關項目有哪些?

MakerDAO:2022年MakerDAO聯合創始人提出MakerDAOEndgame計劃,引入部分RWA資產作為穩定幣Dai的抵押物。MakerBurn數據顯示,目前共引入11個RWA項目,24.8億美金的資產作為MakerDAO的抵押物,占其總資產的53%,為其貢獻了53.9%的收入;AAVE:AAVE2021年上線RWA市場,允許真實資產的抵押借代。數據顯示AaveRWA市場規模僅有7665萬美元,不過,隨著穩定幣GHO上線,也會像DAI一樣引入RWA;Superstate:SuperstateCompound創始人創立的新公司,尋求在以太坊上將美債Token化;Centrifuge:Centrifuge最早涉足RWA的DeFi協議之一,MakerDAO、Aave等協議背后的技術提供方。目前Centrifuge總共有17個RWA資產池子,總價值2.3億美金;

OndoFinance:OndoFinance一家去中心化投資銀行,鏈下主要投資美國上市貨幣基金,鏈上與去中心化借代協議FluxFinance合作穩定幣借代業務,年初推出Token化基金,允許穩定幣持有人投資債券和美債;MapleFinance:MapleFinance主流業務是借代/機構信用代,4月宣布計劃推出一個投資美國國債的借代池,拓展以真實資產抵押放代模式;RealT:RealT成立于2019年的合規房地產Token化平臺,已處理超5200萬美元的房地產Token化,有970多個房屋在RealT平臺上Token化;Toucan:Toucan將碳信用轉化為Token,利用DeFi促進碳信用的交易。

04小結

以上便是關于DeFi的發展路線,可以看出,區塊鏈行業的發展方向,都是在其原有技術出現瓶頸或者不足時,在此基礎上不斷進行優化以及改進。DeFi真的不行了嗎?其實,LSD早在年初就已經爆發了一波,而RWA概念也在近幾個月不斷被提及。

各位對此有什么看法呢?歡迎在評論區留言哦!

單人行不如多人行,歡迎加入我的大家庭,一起抱團取暖吧,等你的加入哦!

好了本期就到這里了,大家點個贊點個關注支持一下小探唄,有什么問題評論區討論或者私信小探哦,感謝大家的支持,我們下期見!

小探本期為大家帶來的內容主題是“今天要抽比特幣?披薩日BTC價格預測”歡迎大家關注小探,小探每天都會給您獻上關于幣圈的優質內容哦.

1900/1/1 0:00:00小探本期為大家帶來的內容主題是“中國和其他地方的幣安用戶在“天使”的幫助下逃避KYC控制”歡迎大家關注小探,小探每天都會給您獻上關于幣圈的優質內容哦據CNBC援引幣安控制的中文聊天室的消息報道.

1900/1/1 0:00:00小探本期為大家帶來的內容主題是“BCB集團直接關閉美元支付試點”歡迎大家關注小探,小探每天都會給您獻上關于幣圈的優質內容哦 在合作伙伴SignatureBank被監管機構關閉后.

1900/1/1 0:00:00自上周四凌晨加密貨幣市場面臨一次大跌后,本周二凌晨再次下跌,比特幣價格面臨又一次下挫價格跌破5000美元。價格再度下降,至4,819美元;以太幣則跌破150美元,來到148美元.

1900/1/1 0:00:00小探本期為大家帶來的內容主題是“ADA、COMP、CRV–向VCSpectra的主導地位低頭!”歡迎大家關注小探,小探每天都會給您獻上關于幣圈的優質內容哦.

1900/1/1 0:00:00數字貨幣早間消息一覽 1.以太坊2.0開發者:以太坊轉向PoS后將至少節省99.95%的能源。2.俄羅斯將在年底創造數字盧布的雛形.

1900/1/1 0:00:00