BTC/HKD+1.4%

BTC/HKD+1.4% ETH/HKD+0.64%

ETH/HKD+0.64% LTC/HKD-0.26%

LTC/HKD-0.26% ADA/HKD+0.22%

ADA/HKD+0.22% SOL/HKD+2.63%

SOL/HKD+2.63% XRP/HKD-0.1%

XRP/HKD-0.1%2021年區塊鏈行業可謂欣欣向榮。根據CoinMarketCap的記錄,2021年數字貨幣市場的總市值從1月1日的7557.40億美元擴大至12月31日的22486.68億美元,全年漲幅高達196.27%。水漲船高之下,大部分數字貨幣的收益也十分可觀。

二級市場整體向好的同時,一級市場同樣欣欣向榮。據PANews數據新聞專欄PAData統計,全球區塊鏈領域的投融資在2021年繼續保持了高速增長,全年全年吸引了超300億美金的資金支持加密初創企業。本文系2021年全年披露的投融資事件回顧,核心發現如下:

1)全年共有1205個獨立項目披露了1351起投融資事件,并總體呈現出“爆發-回落-再爆發”的“V”字形過程。其中,12月披露的投融資事件達到153起,為全年最高。

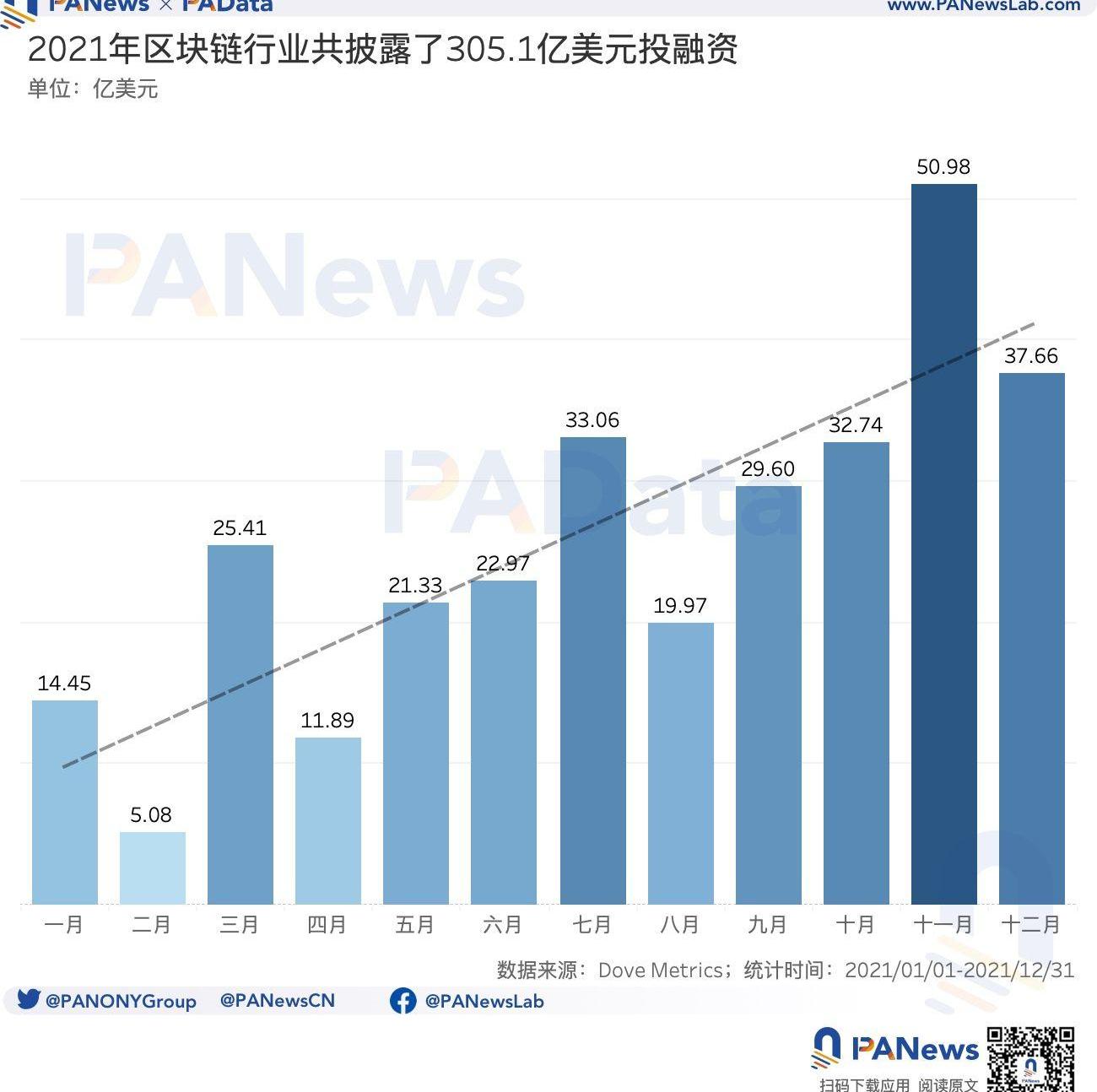

2)全年披露的融資總額為305.1億美元,總體上,投融資總額隨著時間的推移而增長,至11月達到年內峰值,約為50.98億美元。

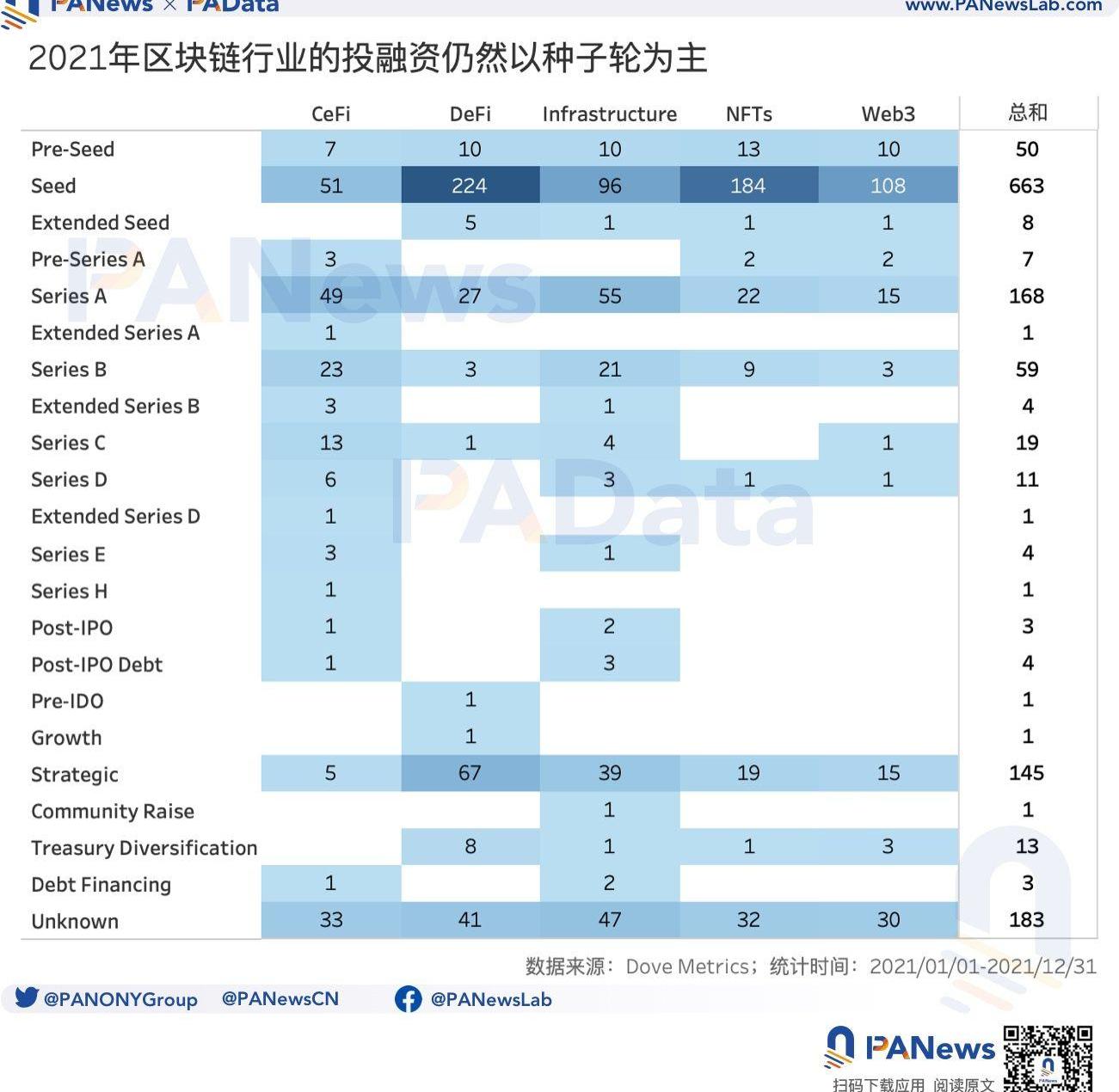

3)融資事件中有663起都是種子輪、168起是A輪,145起是戰略投資,三者合計占比約83.56%,其他輪次的投融資事件都較少。值得關注的是,CeFi和Infrastructure這兩個領域出現了較多C輪以后的融資。

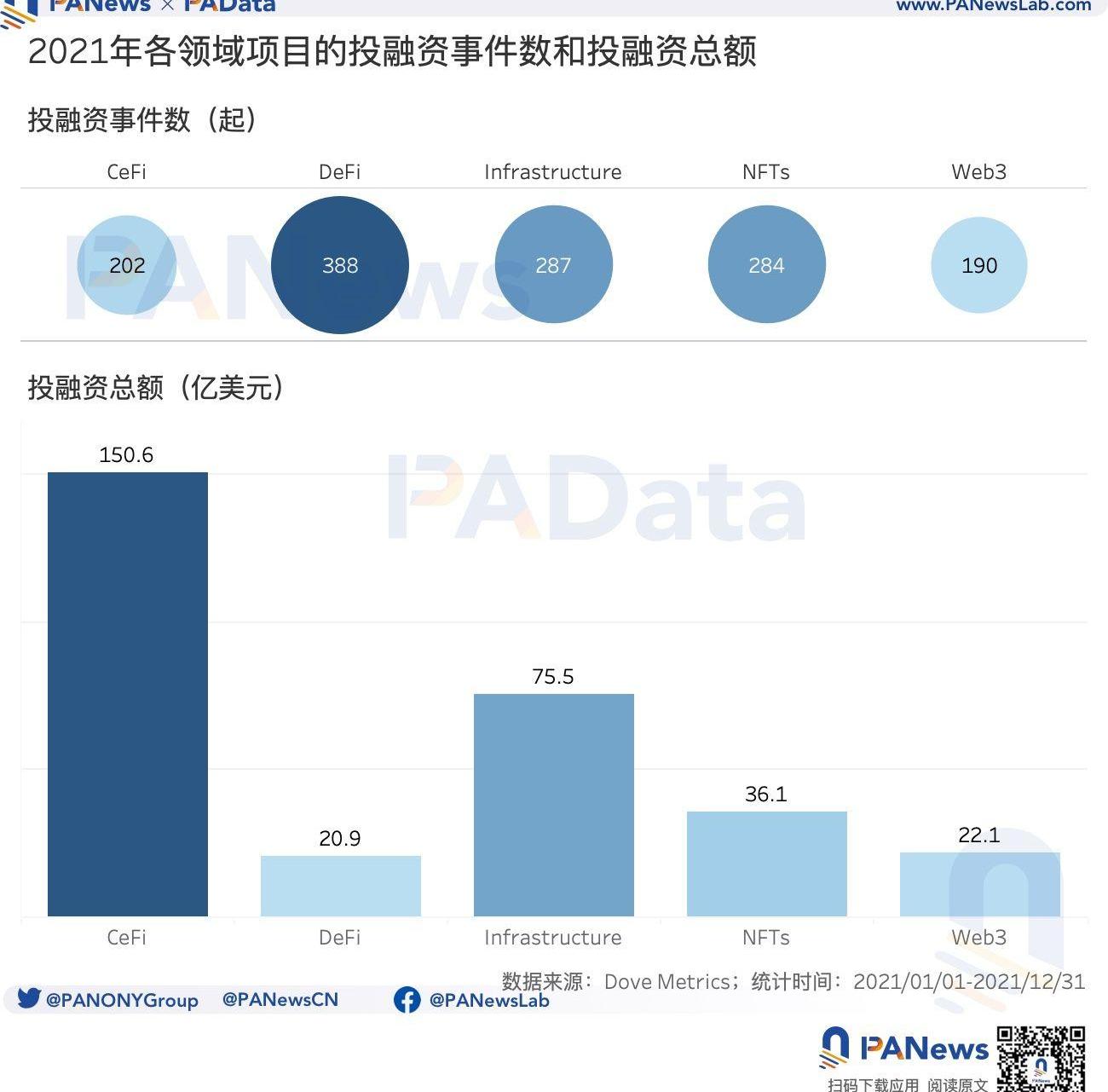

4)DeFi的投融資事件數量最多,但總金額最低,CeFi的投融資事件數量較少,但總金額最高。NFTs和Web3作為相對較新的領域,披露的投融資總額也分別達到了36.1億美元和22.1億美元,高于DeFi。

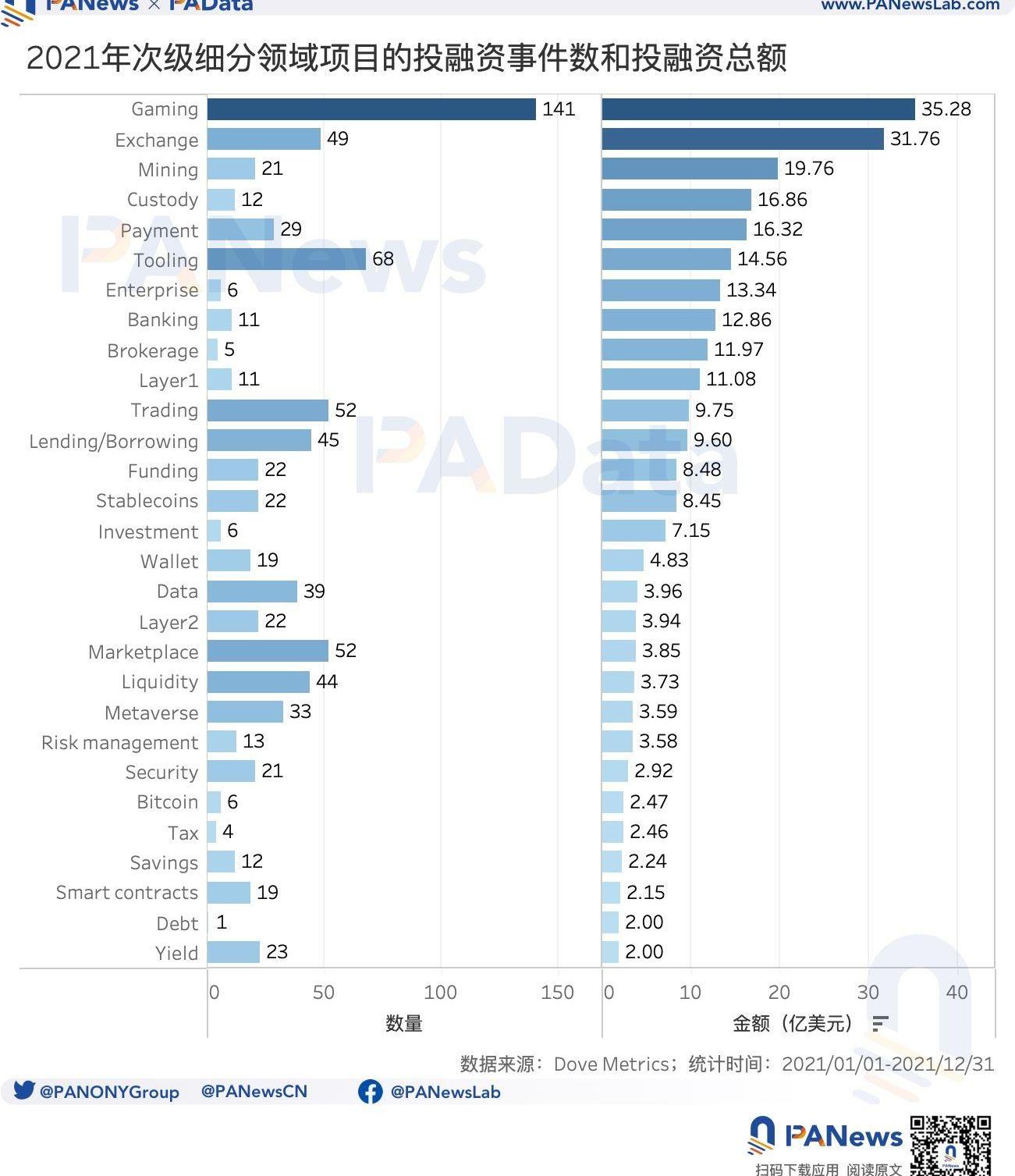

5)從主要的次級細分領域來看,Gaming共披露了141起投融資事件,累計總額達到35.28億美元,這兩個數據都居所有次級細分領域之首,毫無疑問是2021年最受資本青睞的。這些Gaming項目大多與NFTs相關聯,部分與Web3相關聯。

美元指數DXY觸及100整數關口,創2020年5月以來新高:金色財經消息,美元指數DXY觸及100整數關口,創2020年5月以來新高。[2022/4/8 14:12:58]

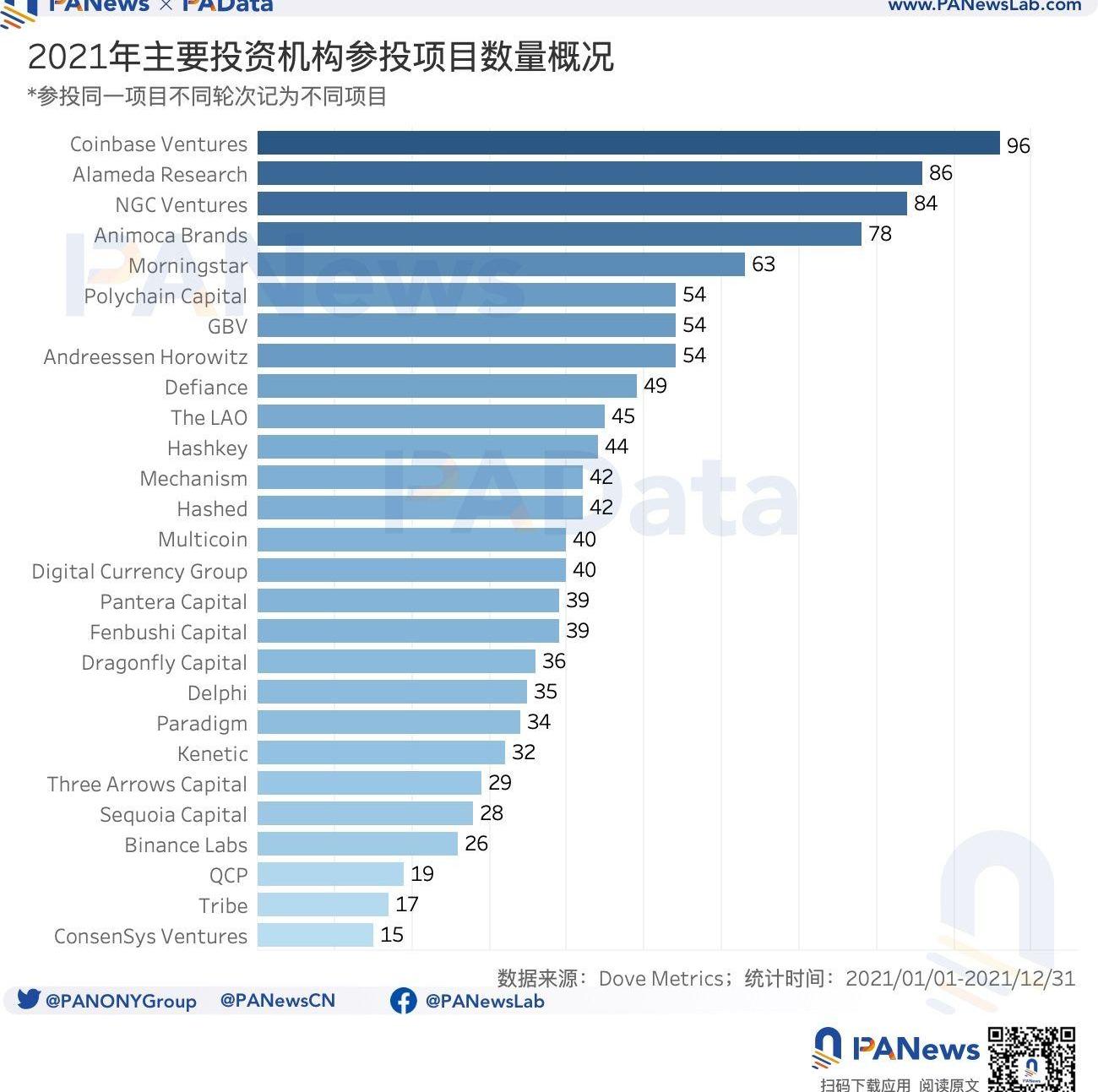

6)27家主要投資機構中以CoinbaseVentures全年投資的數量最多,達到96起,涉及93個獨立項目。其次,AlamedaResearch、NGCVentures和AnimocaBrands全年投資的數量也都在78起以上,涉及的獨立項目在75個以上。

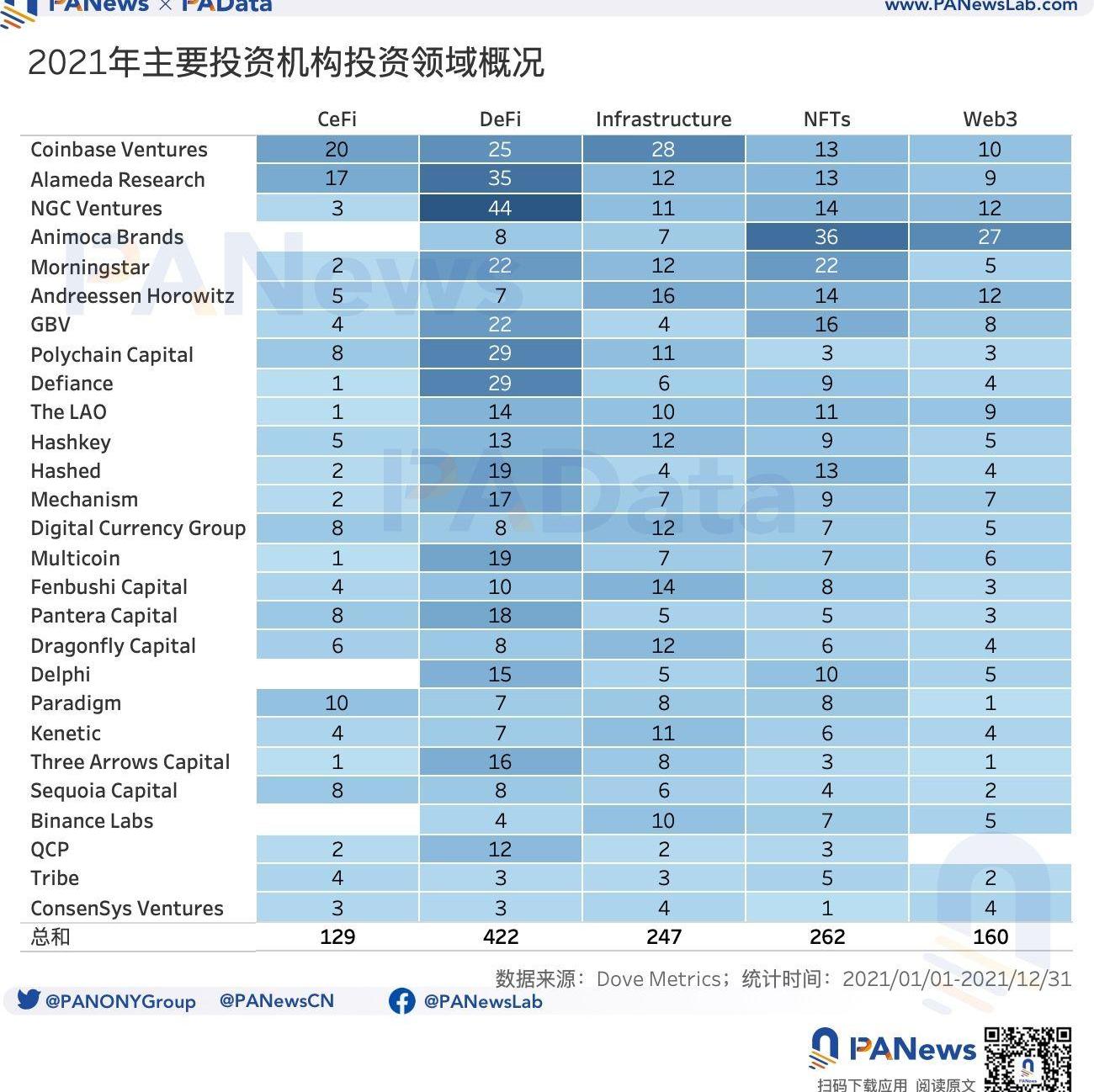

7)不同機構在投資領域中表現出了一定的差異性。比如,CoinbaseVentures投資最多的領域是Infrastructure,同樣相對更重視這一領域投資的機構則包括DigitalCurrencyGroup、DragonflyCapital、Kenetic和BinanceLabs等。而NGCVentures、AlamedaResearch、PolychainCapital、Defiance、Mechanism等則專注于DeFi領域。另外,AnimocaBrands則基本專注于NFTs和Web3領域。

1205個項目披露了1351起投融事件,總金額超305億美元

根據統計,2021年共有1205個獨立項目披露投融資情況。如果將同一項目在年內披露的不同輪次的投融資事件視為不同融資事件的話,那么,這些項目全年共發生了1351起投融資事件。其中,1月和2月披露的投融資事件較少,分別僅有39起和58起。此后,全球區塊鏈投融資經歷了一個“爆發-回落-再爆發”的“V”字形過程。

泰國央行:預計將在2022年底為公眾提供零售CBDC:12月24日,泰國央行表示,預計將在2022年底為公眾提供零售中央銀行數字貨幣(CBDC)。據悉,零售CBDC是由泰國央行發行的一種數字貨幣,與實物紙幣對等,可用于在線和離線的金融交易。(CNA)[2021/12/24 8:01:43]

3月全球區塊鏈領域的投融資事件共有148起,較上月環比增長了155.17%。4月至7月期間雖然投融資事件有所回落,但每月仍保持在100起以上。8月,投融資事件數量下降至85起,達到短期低點,隨后開始逐月恢復。至12月,投融資事件達到153起,為全年最高。

1351起投融資事件中有1206起披露了投融資總額,總計約305.1億美元。從時間上來看,全年披露的投融資總額隨著時間的推移而增長,至11月達到年內峰值,約為50.98億美元。除此之外,3月、7月、10月和12月披露的月投融資總額也在30億美元以上。相反,月投融資總額較低的是1月、2月、4月和8月,都不足20億美元,尤其是2月,僅有5.08億美元。

從具體項目來看,全年融資總額超過10億美元的項目包括FTX、NYDIG和Robinhood,總額分別約為13.21億美元、13億美元和10億美元。其次,融資總額超過5億美元的項目還有10個,包括MoonPay、Forte、Fireblocks、Revolut、CelsiusNetwork、Sorare、DigitalCurrencyGroup、GenesisDigitalAssets、DapperLabs和GRIID。另外,融資總額超過1億美元的還有49個,包括Circle、Solana、BitDAO、AvalancheFoundation、AnimocaBrands等熱門項目。

美聯儲卡什卡利:不認為美聯儲需要在2024年前加息:據華爾街日報報道,美國明尼阿波利斯聯儲主席尼爾-卡什卡利(NeelKashkari)表示,并不認為美聯儲需要在2024年之前加息。[2021/10/2 17:20:12]

1351起投融資事件中有183起未披露投融資輪次,除此之外的1168起投融資事件中有663起都是種子輪,占比達到56.76%。另外還有168起是A輪,145起是戰略投資,兩者合計占比26.80%。其他輪次的投融資事件都較少,比如B輪僅63起,C輪僅19起,D輪僅12起、E輪僅4起、H輪僅1起。總的來說,2021年區塊鏈領域的投融資都仍屬于早期階段,與前兩年的情況一致。

如果考慮項目的領域,可以看到,CeFi和Infrastructure這兩個領域的項目出現了較多C輪以后的融資,而DeFi、NFTs和Web3這三個領域的項目則更多只進行了種子輪和A輪的融資。

DeFi數量多但CeFi總額高,Gaming賽道備受青睞

機構在投資哪些領域?這個問題的答案一直被視為行業發展的風向標。根據統計,從大類來看,2021年1351起投融資事件中有388起發生于DeFi領域,占比約為28.72%,另外還有287起發生于Infrastructure領域,284起發生于NFTs領域,占比分別約為21.24%和21.02%。而CeFi和Web3領域的投融資數量相對較少。因此,僅從數量上來看,DeFi仍然是目前資本最關注的領域之一。

萊特幣創始人:2021年的NFT和2013年的山寨幣之間有很多相似之處:萊特幣創始人李啟威發推表示:2021年的NFT和2017年的1CO、2013年的山寨幣之間有很多相似之處。2021年的NFT具有以下特點:無障礙地輕松創建新游戲、易于理解和解釋、將大量新人帶入加密貨幣、高昂的價格和高Gas費造成炒作/FOMO、大多數人不擁有價值。[2021/3/2 18:08:27]

但從融資金額來看,局面就有所不同了。CeFi領域披露的投融資總額約為150.6億美元,為所有大類中最高,而DeFi領域則僅披露20.9億美元,為所有大類中最低。除此之外,Infrastructure領域披露的投融資總額也較高,達到了75.5億美元。NFTs和Web3作為相對較新的領域,披露的投融資總額也不算少,分別約為36.1億美元和22.1億美元。

從主要的次級細分領域來看,Gaming毫無疑問是2021年最受資本青睞的。根據統計,全年Gaming領域共披露了141起投融資事件,累計總額達到35.28億美元,這兩個數據都居所有次級細分領域之首。在這些Gaming項目中,絕大多數都來自NFTs大類,占比約為65.25%,其次還有部分來自Web3大類,占比約為26.95%。

高性能隱私區塊鏈Findora測試網將于2020年8月中下旬正式啟動:據官方消息,高性能隱私區塊鏈Findora測試網將于2020年8月中下旬正式啟動。Findora公鏈測試網階段將從基礎公鏈、智能合約、隱私計算、去中心化金融(DeFi)等方面進行全方位的安全審計及滲透測試,維護Findora公鏈測試網絡安全穩定運行。激勵測試網第一階段持續時間約為1個月,參與激勵測試網的驗證者將獲總計100萬枚FinTokens的獎勵。[2020/8/18]

除了Gaming以外,全年披露投融資事件較多的次級細分領域還有Tooling、Trading和Marketplace,分別達到68起、52起和52起。其他熱門領域,如Metaverse僅披露了33起、Lending/Borrowing僅披露了45起、Yield僅披露了23起,數量都不算多。數量更少的領域還有Debt、Tax、Investment、Brokerage和Enterprise,都不超過10起。

全年披露投融資總額較高的次級細分領域還有Exchange、Mining、Custody和Payment,分別達到31.76億美元、19.76億美元、16.86億美元和16.32億美元。另外,投融資總額超過10億美元的領域還包括Enterprise、Banking、Brokerage和Layer1。而披露融資總額較少的領域則包括Yield、Debt、Smartcontracts、Savings、Tax和Security,都不超過3億美元。

8大機構出手超50次,38個項目完成多輪或多家主流機構投融資

知名投資機構的投資動向往往更代表市場的走向,因此,PAData還分析了27家主要投資機構在2021年投資的項目概況。統計結果顯示,CoinbaseVentures全年投資的數量最多,達到96起,涉及93個獨立項目。其次,AlamedaResearch、NGCVentures和AnimocaBrands全年投資的數量也不少,分別達到了86起、84起和78起,分別涉及獨立項目83個、83個和75個。即使是其中投資數量最少的ConsenSysVentures,全年也完成了15起投資,涉及獨立項目14個。總體而言,知名投資機構在2021年都頻繁“出手”,進行了多筆投資。

從大類領域來看,這些知名投資機構的賽道選擇與總體情況一致,即都廣泛投資了DeFi領域,積極投資了NFTs和Infrastructure領域。但不同機構仍然表現出了一定的差異性。

比如,投資數量最多的CoinbaseVentures投資最多的領域的Infrastructure,共參投28起,占比約為29.17%。其次是CeFi和DeFi,而較少投資NFTs和Web3。同樣相對更重視Infrastructure領域投資的機構則包括AndreessenHorowitz、DigitalCurrencyGroup、FenbushiCapital、DragonflyCapital、Kenetic和BinanceLabs,這些機構在這一領域的投資數量占各自投資總數的比重都較高。

而NGCVentures則基本專注于投資DeFi領域,共參投44起,占比達到52.38%。同樣專注于DeFi領域投資的還有AlamedaResearch、PolychainCapital、Defiance、Mechanism、ThreeArrowsCapital等。另外,AnimocaBrands則基本專注于NFTs和Web3領域,分別共參投了36起和27起,合計占比約為80.77%。同樣關注這兩個新興領域的機構還有AndreessenHorowitz,分別參投了14起和12起。

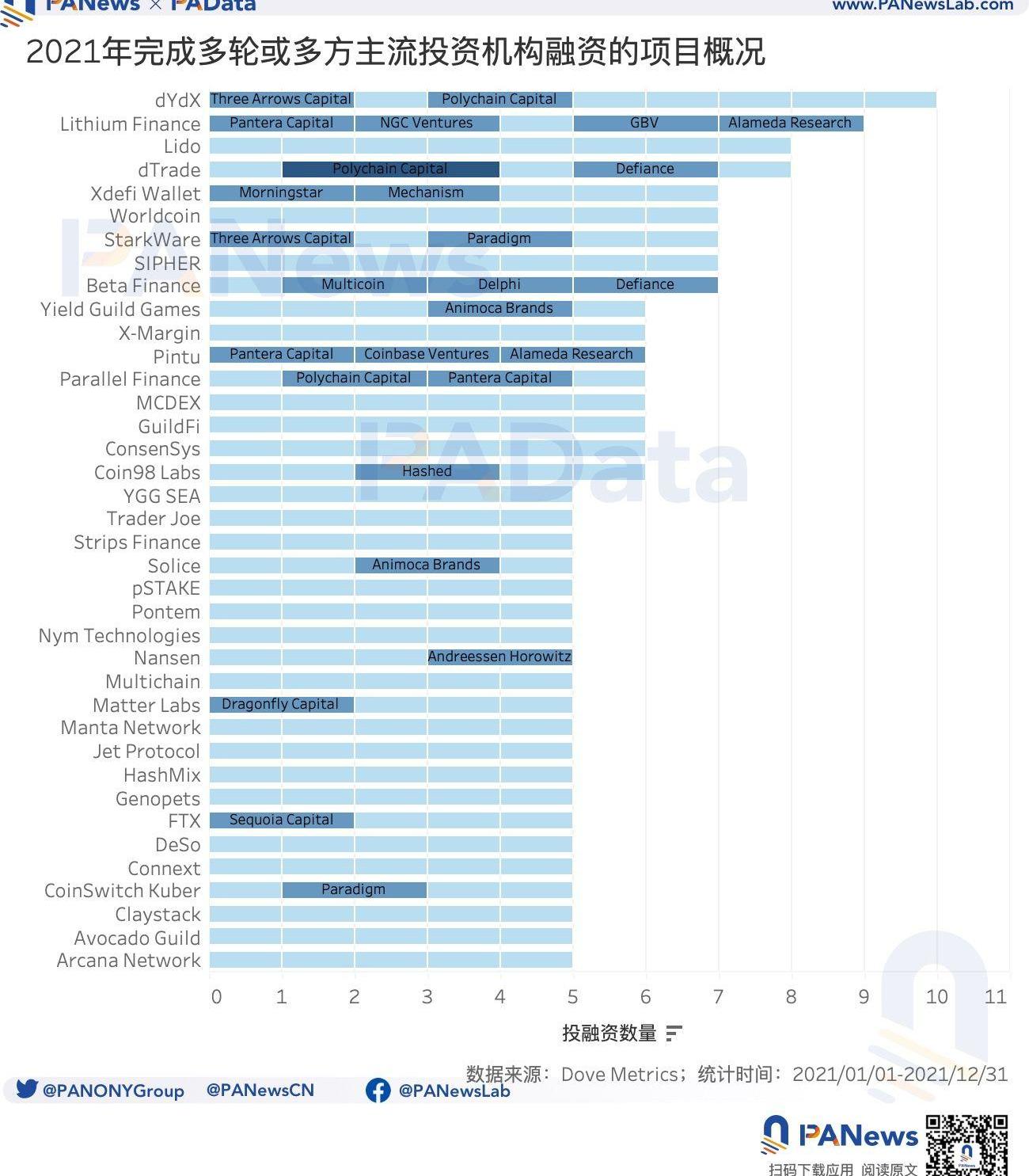

從項目的角度看,2021年共有38個項目披露的投融資事件中包含5家主流投資機構。其中,dYdX共獲得了8家觀察范圍內的獨立主流投資機構的投資,包括AndreessenHorowitz、Defiance、Delphi、Hashed、Hashkey、PolychainCapital、QCP和ThreeArrowsCapital,其中ThreeArrowsCapital和PolychainCapital參投了不同輪次的投資,因此總計投資機構的數量達到了10家。

另外,LithiumFinance、Lido、dTrade、SIPHER、XdefiWallet、StarkWare、Worldcoin和BetaFinance也獲得了至少4家獨立主流機構的投資,且有些機構參投了不同的輪次,使得總計披露的主要投資機構數量達到7家以上。比如,AlamedaResearch、GBV、NGCVentures和PanteraCapital都參投了LithiumFinance不同的2輪投資;Defiance和PolychainCapital分別參投了dTrade不同的2輪和3輪投資;Mechanism和Morningstar分別參投了XdefiWallet不同的2輪投資等。這種情況并不少見,這也意味著投資機構對優質的參投項目保持了持續的興趣。

Tags:EFIDEFIDEFTURDeFi BidsWDEFI幣Defilancer tokenThe Nature Token

據CryptoNews1月28日消息,在一篇博文中,以太坊V神用soulbounds解釋了不可轉讓NFT的概念.

1900/1/1 0:00:00本文來自微信公眾號“財經新知” 作者:李哩哩 原標題《山寨NFT,洗出一個元宇宙》“國內目前已經有100個NFT交易市場了.

1900/1/1 0:00:002月16日,NFT大V@punk6529在推特上發文,分享了自己對于NFT的一些看法。他認為,NFT是我們迄今為止發現的社交性最好的藝術平臺.

1900/1/1 0:00:00領先的NFT市場OpenSea再次受到吸血鬼的攻擊,這次來自新競爭對手x2y2。但在一些技術故障停止空投并引發對該項目操縱其代幣價格的指控后,這場攻擊戛然而止.

1900/1/1 0:00:00來源:“新零售商業評論” 作者:星影 發文:36氪 實體的餐飲與虛擬的元宇宙,看起來風馬牛不相及,但最近全世界的餐飲企業都掀起了一股注冊元宇宙商標的熱潮.

1900/1/1 0:00:00文章作者:LauraShin?文章翻譯:Blockunicorn原文標題:《Exclusive:AustrianProgrammerAndExCryptoCEOLikelyStole$11Bil.

1900/1/1 0:00:00