BTC/HKD-0.55%

BTC/HKD-0.55% ETH/HKD-1.46%

ETH/HKD-1.46% LTC/HKD-2.08%

LTC/HKD-2.08% ADA/HKD-2.51%

ADA/HKD-2.51% SOL/HKD-2.38%

SOL/HKD-2.38% XRP/HKD-2.44%

XRP/HKD-2.44%過去的10月份,數字貨幣市場行情整體上下波動較大,受此影響二級市場做短線和波段的活躍度較高,對于DeFi借貸市場而言,會產生一定的利好影響,因為目前借貸平臺除了“理財”屬性之外,更多被用于“杠桿”,市場大幅震蕩會直接刺激借貸需求的增加。

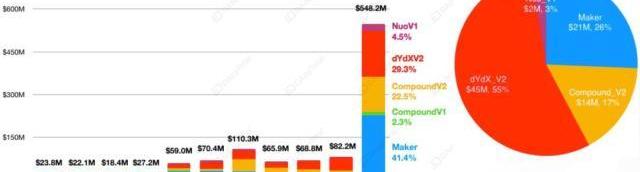

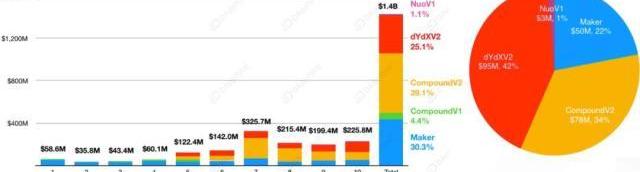

DAppTotal針對5個主流的借貸產品,包括Maker、Compound_V1、Compound_V2、dYdX、Nuo的鏈上數據進行深度分析發現:10月份借出資產總計為8,220萬美元,環比9月份增加了19.47%,借入資產總計為2.25億美元,環比9月份增加了13.23%,未償還貸款資產1.44億美元,其中DAI占比84.4%,為1.21億美元。

高盛數字資產負責:機構對比特幣和加密市場的需求不斷增加:金色財經報道,高盛數字資產負責人Mathew McDermott表示,該銀行正在目睹機構對比特幣和加密市場的巨大需求。McDermott稱,就機構需求而言,沒有看到任何減弱的跡象。當談論機構需求時,我們談論的是整個行業領域,指的是對沖基金、資產管理公司、宏觀基金、銀行、公司財務主管、保險和養老金。McDermott認為,可以很公平地說,所有機構客戶的討論實際上都是圍繞比特幣進行的。McDermott稱,在接受高盛調查的機構客戶中,有超過三分之一的受訪者表示,他們目前持有數字資產,超過一半的機構客戶打算在未來幾個月擴大他們的數字資產組合。McDermott補充稱,寬松的貨幣政策推動了機構對數字資產的需求。[2021/3/10 18:30:26]

聚幣CEO:聚幣新金融JUFI是金融變革中的需求性產物:8月7日消息,聚幣CEO Jeff在直播時表示,聚幣新金融板塊JUFI是金融變革中的需求性產物,我們堅定的認為JUFI勢必成功。聚幣Jubi希望為用戶打造一個生態完善且產品領先的系統,除滿足當下Defi的市場需求外,創新推出從產品到模式再到理念相結合的新金融板塊JUFI。

據了解,聚幣已推出JUFI板塊代幣JFI,首期抵押JT借貸、挖礦產品即將上線。聚幣JUFI板塊將持續推出基于數字經濟的新型金融類產品,每個產品將同時滿足金融發展趨勢與市場需求。[2020/8/7]

圖示1:2019年DeFi項目每月借出量

聲音 | BM:交易需求將是比特幣礦工挖礦的唯一驅動因素:據 IMEOS 報道,今日,BM 連發4條推文談論 BTC 的觀點,IMEOS 整理如下:

1.如果去中心化的挖礦得到的挖礦獎勵是負數,想要更多的獎勵也更加困難,有何解決方案?如果你可以通過支付更高的費用來減少難度,該怎么辦??如果反審查是有價值的,那么控制節點就有價值。

2.隨著比特幣挖礦收益最終減半,挖礦的成本將超過回報。交易需求將是礦工挖礦的唯一驅動因素,比特幣將變得更加去中心化……如果能支付更高費用就能克服困難,那么硬件的優勢就會被抵消。

3.如果挖礦花費錢,燃燒代幣花費錢,那么燃燒證明(proof of burn)是最抗 ASIC 的 POW 算法。我認為混合式 Pow/Poburn 將是一個偉大的實驗。EOS 上的空投正是如此。

4.Steemit 違背了使用谷歌廣告消除社交媒體跟蹤的目標。[2019/4/1]

圖示2:2019年DeFi項目每月借入量

臺積電:加密貨幣挖礦的強勁需求將繼續帶動公司業績:全球最大的專用半導體代工廠臺積電預計,隨著今年比特幣采礦業繼續增長,對芯片需求也會增加。臺積電昨日公布了其2017年第四季度財報,報告顯示其第四季度總收入為92.1億美元,比上一季度增長10.7%,同比增長11.6%。在報告公布后,臺積電股價上漲了2.69%。臺積電高級副總裁兼首席財務官何麗華表示,公司第四季度的業績主要是因來自于新移動設備的上市以及對加密貨幣挖掘越來越大的需求。 她表示公司預計2018年第一季度,加密貨幣挖掘的強勁需求將持續下去,而季節性的移動設備業務減少將在本季度削弱該公司業績。”[2018/1/19]

一、MakerDAO借款利率降至5.5%低點

8月份以來,MakerDAO自20.5%的利率高點,開始了前后7次的利率頻繁借款利率調整,其中10月份共計進行了2次大調整,最終于10月28日將借款利率調整至5.5%的低點,已經回到今年3月份的利率水平。

圖示3:2019年主流借貸平臺利率變化圖

經過此次利率的大幅調整,在主流幾大DeFi借貸平臺中,Maker的借款利率已經遠遠低于dYdX和Compound。對Maker而言,降低利率一方面能夠穩定DAI的價格錨定至1美元,另一方面能夠刺激用戶抵押更多的ETH,進而產出更多的DAI以刺激DAI借出量的增加。事實上,據DAppTotal數據顯示,10月份Maker平臺中DAI的借出量為2,098萬枚,較9月份新增加了61萬個DAI,可以感知到,借款利率對于資金的市場調節還是立竿見影的。

此前我們分析過,一旦幾大主流平臺借款利率存在差異之后,就會產生較大的套利空間。當Maker的借款利率處于低位時,用戶自然會將更多的DAI借出然后存入Compound、dYdX等平臺上以賺取利息。據DAppTotal數據顯示,10月份Compound平臺上的DAI借入量為3,379萬枚,環比9月份增加了45.89%。不難看出,套利空間存在后,DAI流入Compound的量級會明顯增加。

二、換手率溢出的DAI成DeFi流通之王

我們從圖四中可以看出,未償還貸款的數字資產中DAI的債務總量已達到1.21億美元,占總流通資產的84.4%,排名第一位,排名第二位的是USDC,總計1,900萬美元,占總流通資產的13%。毫無疑問,DAI已經成為DeFi借貸平臺中的流通之王,成為DeFi平臺中最受歡迎的借貸資產。

圖示4:2019年未償還貸款資產分布

不過,截至目前,DAI的市場總供應量為9,991萬枚,而未償還數字資產中DAI的債務總量已達到了1.21億美元,為何會溢出呢?DAppTotal數據分析師認為,有兩方面原因:

1)DAI在借出時和應還時存在較大的價差,比方說,0.96美元借的DAI在還的時候卻需要支付1.04美元,進而造成了DAI未償還資產價值的溢出;

2)DAI在跨平臺的資產流通中被重復借出了。比如,小王自Maker借出1,000個DAI,存入了Compound借貸池,然后很快又被分割出500個DAI被小李借出去了,原本1,000個DAI就形成了1,500個未償資產的統計。

未償還資產中DAI的溢出,足以說明DAI在市場流通中的換手率和流通使用效率較高。

眾所周知,11月18日,MakerDAO即將上線多抵押DAI,無疑DAI會成為各大數字資產在借貸平臺流通的硬通貨。目前9,991萬個DAI已經接近1億的供應量上限,相信隨著市場對DAI需求的不斷增加,DAI的供應量還會再度擴大。因為換個角度來看,未償還資產中溢出太多的DAI會存在同時提幣兌付風險,相信MakerDAO會有下一步的拓展舉措。事實上,Maker過去一個月也進行了716萬枚DAI的新增發,無論如何,DAI在借貸平臺中的霸主地位已經確立了。

注:截至發文前,已經有消息稱MakerDAO正在投票進一步提高DAI債務上限。

今天標志著25,500比特幣期權的到期。這些期權將在阿姆斯特丹的小型交易所Deribit到期,將是今年最大的季度到期日.

1900/1/1 0:00:00TokenInsight發布《2019年度區塊鏈礦業研究報告》。報告顯示:分析:FTX崩潰對投資者的打擊低于Terra、Celsius和3AC:金色財經報道,區塊鏈分析機構Chainalysis.

1900/1/1 0:00:0010月11日周四,加密貨幣市場在短時間內大幅下跌,比特幣一度跌破6300美元大關,而以太幣價格則下跌貼近200美元.

1900/1/1 0:00:00在7月7日接受前CFTC主席JimNewsome的一次采訪中,美國商品期貨交易委員會現任主席HeathTarbert列出了加密貨幣與人們期待已久的監管透明領域之間的一系列未解決的問題.

1900/1/1 0:00:00總部位于加利福尼亞州的加密貨幣交易所Coinbase已經悄悄地為各種法定貨幣提供免費的PayPal提款.

1900/1/1 0:00:00在10月25日“區塊鏈技術”榮獲行業頂級暖流之后,國家級巨頭和傳統巨頭的進場會越來越迅速。而在互聯網巨頭中,百度、阿里巴巴、騰訊、華為等一直都有相關的聯盟鏈平臺在蓄力建設.

1900/1/1 0:00:00