BTC/HKD+0.45%

BTC/HKD+0.45% ETH/HKD+0.27%

ETH/HKD+0.27% LTC/HKD+1.44%

LTC/HKD+1.44% ADA/HKD-1.98%

ADA/HKD-1.98% SOL/HKD+2.39%

SOL/HKD+2.39% XRP/HKD-1.09%

XRP/HKD-1.09%想來你們都知道今天最熱點的新聞是什么了,一個是蘋果的頭顯看上去確實不錯,但3,499美金的定價還是不能支撐蘋果的股價再次爬高,當然幣市的小伙伴更關心的必然是第二個新聞,就是美國證劵交易委員會起訴Binance實體以及創始人CZ,這也是今年在商品期貨交易委員會起訴Binance和CZ后美國實權監管部門的第二次起訴,結果就是信息一出整個幣市的走勢就更加的難看了,BTC最低幾乎跌破了25,400美金,ETH倒是蠻硬的都沒有破1,770美金。畢竟Binance是目前幣市最大的交易所,而CZ不管你喜不喜歡他都很難否認他在幣市的地位和對于幣價的影響,所以價格的下跌是可以遇見的,在咱們看起訴細節之前,先說說我個人的看法,影響必然是有的,但要說附帶傷害能有多大,到不至于,但對于Binance本身來說,這事就不簡單了。

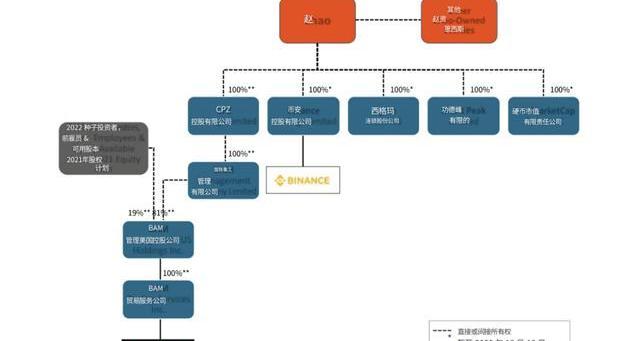

這次SEC對于Binance和CZ的起訴一共有13項136頁,但是主要的核心只有兩個,就是注冊在美國的BAMTrading和注冊在瑞士的貿易公司SigmaChain,但主要針對的并不只是Binance,而是BinanceUS,簡單的說就是BAMTrading和SigmaChain在BinanceUS誘導用戶,操作價格,而且還是未經注冊。更重要的是SEC認為BAMTrading的實際控制者是CZ。而對于Binance的內容則和CFTC差不多,主要就是涉及美國用戶使用。

除了涉嫌在未經正確許可的情況下招攬美國投資者外,Binance還被指控參與多項未注冊的加密資產和投資計劃的發售和銷售。美國實體BAMTrading和BAMManagement中CZ目前擁有其81%的股份,也被指控欺騙投資者并在BinanceUS上操縱交易。

SEC表示其中SigmaChain自推出之日起就成為BinanceUS平臺上的做市商,并擁有數十個賬戶進行交易。對平臺的每日交易量產生了重大影響。SigmaChain在BinanceUS平臺上推出至少65種新加密資產之時或前后從事做市交易。SigmaChain擁有的賬戶從CZ擁有的其它實體收到超過2億美元,據稱使用其中的1100萬美元購買了一艘游艇。就在本月,SEC還表示,并非所有目前在Binance.US上交易的加密資產都由其美國母公司BAMTrading的人員獨家保管和控制。

資產管理公司Bitwise呼吁美國SEC趕緊批準比特幣ETF:金色財經報道,資產管理公司Bitwise首席投資官Matt Hougan表示,雖然這家資產管理公司提出的首只美國現貨比特幣ETF的申請將于本周提交考慮,但美國證券交易委員會(SEC)可能最好立即批準所有未決提案。Hougan指出,如果你回顧一下SEC對待ETF的歷史,你可以看到每個ETF的例子,所以我們不知道他們的計劃是什么。我代表投資者說,最好的結果可能是推出多個ETF,并允許它們同時推出。

金色財經此前報道,美國SEC已對7項比特幣ETF備案做出推遲決定,分別為貝萊德的iShares比特幣信托、富達的Wise Origin比特幣信托、VanEck比特幣信托、WisdomTree比特幣信托、Invesco Galaxy比特幣ETF、Valkyrie比特幣基金、Bitwise比特幣ETP信托基金。[2023/9/1 13:10:38]

整個起訴書一共556條內容,比上次起訴孫宇晨可是多了不少,大體都看了一遍,主要內容就是三個方面:

1.Binance和BAMTrading是在美國經營未注冊的證券交易所、經紀自營商和清算機構;

2.Binance和BAMTrading以未注冊的方式提供和銷售Binance自己的加密資產,包括所謂的交易所代幣BNB、所謂的穩定幣、BinanceUSD(BUSD)、并提供某些加密借貸產品和質押資產。

3.CZ是Binance和BAMTrading未注冊的國家證券交易所、經紀自營商和清算機構運營的控制人。

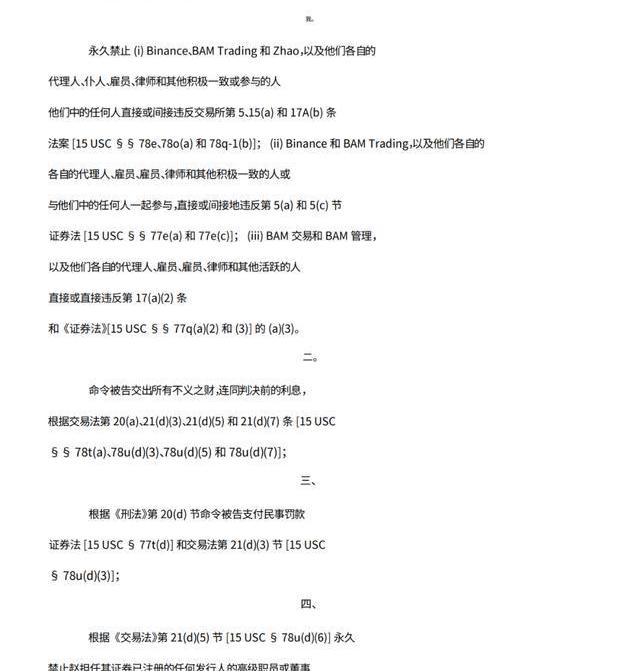

這次SEC起訴的直接需求就是讓Binance,BAMTrading和CZ以及他們的相關人士禁止參與到交易系統中,其次就是沒收所得以及利息,這一條中SEC預估Binance和相關體系在2018年6月到2021年7月之間獲得了超過116億美金的收入。第三條就是民事罰款,第四條是禁止CZ擔任任何已經注冊過證券行業的高管。沒了。

共和黨人希望與SEC合作為數字資產建立全面的框架:金色財經報道,眾議院共和黨高級代表French Hill和Dusty Johnson希望美國證券交易委員會在立法工作中提供“富有成效的參與”,以便在美國制定新的數字資產特定規則。共和黨人正在起草立法,為數字資產創建全面的框架。定于下周在眾議院進行委員會層面辯論和投票的法案目前包括一項條款,要求SEC和大宗商品監管機構為一種資產從證券轉變為大宗商品創造一條明確的途徑。[2023/7/20 11:05:30]

從最終起訴的內容來看主要就是罰款,當然這也是SEC和CFTC一貫的做法,而至于后面的影響,從目前已知的消息來看Binance正在積極的聯系SEC并且在處理這項起訴,但是從已經披露的細節來看,這次的起訴還是因為Binance內部或是曾經內部的高管泄露信息導致,其實甚至牽扯到了一個名為TaiChi的BinanceUS前身的項目,SEC已經明確的表明有足夠多的證據來起訴Binance,從形式上來看,和解不是沒有可能,但和解后對于CZ個人以及Binance的品牌可能會有一定的影響,更加重要的是如果不和解,BinanceUS的計劃可能會收到很大的影響。但從長遠來看,對于整個幣市的走勢卻未必會造成多大的影響,而對于投資者來說,做市商并不神秘,資金安全才是最重要的。

除了SEC對于Binance的起訴以外,幣市還有另外一個信息,當然這和很多非美國的投資者沒有關系。就是CFTC批準了芝加哥期權交易平臺全球市場在其數字交易平臺上提供杠桿衍生產品,包括實物和金融結算的BTC和ETH保證金期貨合約。這使CboeDigital成為首家在美國受監管的加密貨幣交易平臺和清算平臺,CboeDigital將于下半年推出杠桿衍生品合約。至此美國已經有了完全合規的期貨和杠桿合約交易所,也更加明確了CFTC對于數字貨幣現貨和衍生品的管理制度,從事實來看美國并不是在打壓數字貨幣,確實是在用更完善的制度來確保“美國“投資者的安全。這件事的引申含義除了和SEC分庭抗禮以外,很有可能會成為迫使SEC批準現貨ETF的條件之一。

Coinbase首席法務官:法院將保留對Coinbase挑戰美國SEC的管轄權:6月21日消息,Coinbase首席法務官Paul Grewal推特發文稱,第三巡回法院剛剛裁定,它將保留對Coinbase挑戰美國證券交易委員會(SEC)不作為的管轄權。下一個報告將在120天內提交。此前Coinbase已表示,法院應強制要求SEC對Coinbase的請愿書作出回應。4月25日,Coinbase向美國聯邦法院提起訴訟,要求美國證券交易委員會(SEC)回應其于2022年7月提交旨在針對數字資產制定特定規則的請愿書。[2023/6/21 21:50:56]

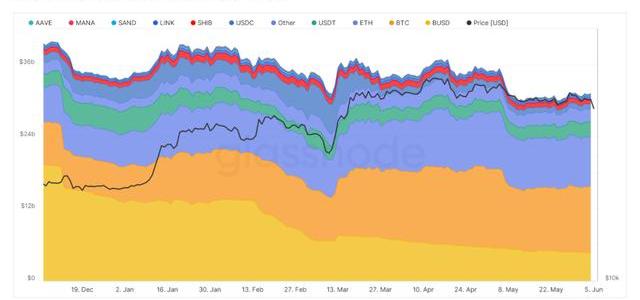

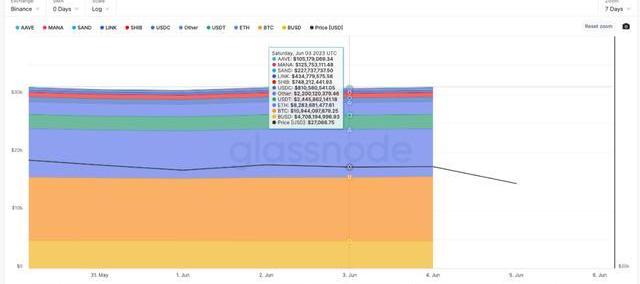

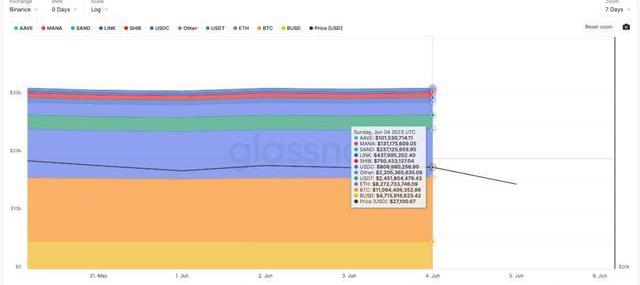

接下來就是大家最關注的問題,目前Binance是不是遭到了擠兌,自己在Binance中的資產是不是需要提現,這些我沒有辦法給出明確的答案,但可以通過數據來看到目前Binance中的資產數量來作為決定依據,另外需要說一下的是,資產必然是存在自己的冷錢包中是最安全的,無需質疑。

首先是一個BTC在已知的Binance所屬錢包中的數量,相對來說也是最準確的,其中包括了Binance做資產證明是提供的地址。截止到北京時間中午11點也就是事件發生的12小時后,Binance中BTC得存量從昨天高峰的70.6萬枚下降到目前的69.3萬枚,減少了1.3萬枚,按照目前的減少趨勢,Binance還可以支持提現35天。

其次是ETH在已知的Binance所屬錢包中數量,因為有不同的鏈上資產在,目前看到的事實數據僅為Ethereum鏈上的資產,實際資產量應該稍大于目前公布的資產數量,同樣也是截止到北京時間上午11點,ETH的存量為446.2萬枚,相比昨天高點的455.5萬枚的存量降低了不到10萬枚,按照這個趨勢還可以提現25天。

Ripple首席執行官:若SEC明確XRP的監管地位,將愿意與其和解:9月26日消息,Ripple首席執行官Garlinghouse在接受福克斯商業的最新采訪時表示,如果監管機構明確界定XRP的監管地位,瑞波將愿意與美國證券交易委員會(SEC)和解。(Dailyhodl)[2021/9/27 17:08:39]

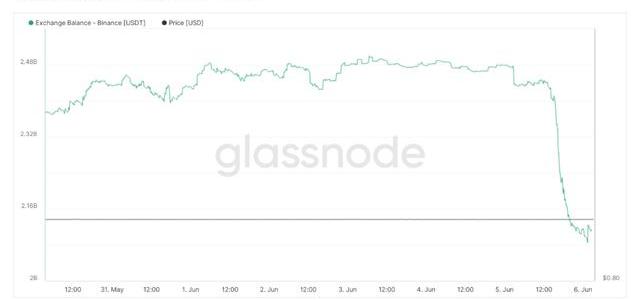

然后是USDT的數量,這里需要提前說明的是,因為GlassNode本身的問題,在計算穩定幣數據的時候都只有Ethereum鏈的資金數量,并不包括其它鏈的資產,所以目前可以看到的實時數據相比正常的也會少一些。同樣截止到北京時間11點,Binance中的USDT的存量是21.1億。相比昨天高點的24.4億降低了3.3億美金,畢竟Binance是交易為主,所以穩定幣的資金量存取量確實較大,如果按照這樣的提取速度,Ethereum鏈上的USDT能支持不到4天,但按照總基數來推算,最少還能支持同樣的強度下提現一周。

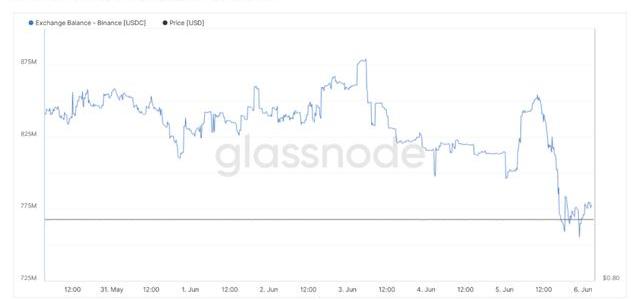

繼續就是USDC的數量,這里和USDT一樣,僅統計了Ethereum鏈上的數據,所以數據相比實際也會少一些,同樣是截止到北京時間的中午11點,USDC在Binance中的存量為7.78億,相比昨天的高點8.51億來說降低了1.2億。同樣也和USDT一樣,如果按照同等的提現規模還能提現不到4天,全部應該可以支持一周的時間。

其它的資產應該也沒有什么要看的了,這四個是所有交易所的核心資產,而BNB本身就是Binance自己的,提到哪里都沒有太大的區別。然后我們要看的是Binance公布的所有資產證明地址中總的資金數量同樣還是只有BTC和ETH兩條鏈的數據,可以看到和最近半年相比變化量并不是非常的明顯。然后再看到今天早晨八點為止的數據對比,這個數據中包含的幣種會更多一些,有興趣的小伙伴可以自己看一下,總的來說,減少量并沒有到擠兌的程度,而且前邊計算的方式都是按照最近12小時的提現強度來計算的,但也都知道前24小時才是擠兌的高潮,48小時后基本就平穩了,所以是否安全還要看大家自己的判斷。

Enigma向美國SEC提交其ENG代幣的注冊聲明:金色財經報道,區塊鏈初創公司Enigma已向美國證券交易委員會提交了其ENG代幣的注冊聲明。根據周五在SEC網站上發布的文件,注冊聲明與該公司2月與SEC就該項目2017年的ICO達成和解有聯系。注冊聲明指出,ENG代幣目前在該項目的數據網絡上用作付款工具,不應被視為類似于傳統證券。[2020/9/19]

鏈上的數據沒有辦法作假,即便是Binance有新轉入的資金也僅代表他們有足夠的實力應對用戶的提現,資產都是自己的,別人做不了主,安全也是自己的,不能寄希望于任何人,但拒絕FUD,拒絕沒有憑據的煽風點火,目前的情緒已經不夠好了,引發恐慌做空即便能賺錢,但從長久來看犧牲了幣市本身已經不多的信仰,也是斷了自己的后路。

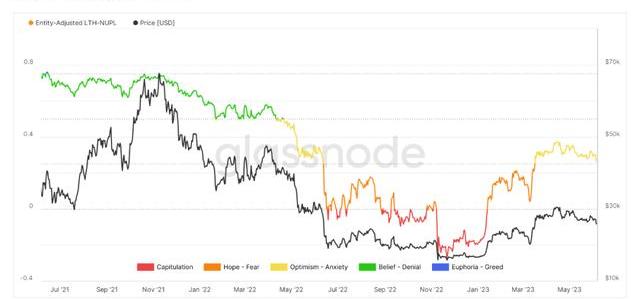

回到BTC和ETH本身的數據來看,首先還是先看細節數據,從現在的情況來因為Binance的事件導致了BTC和ETH價格的下跌,但主要的時間還是發生在歐洲和美國的主力交易時區,回到亞洲主力交易時區后價格并沒有繼續下跌,反而還出現了平穩的跡象,這很有可能說明市場已經逐漸的消化了這次事件,更多的價格下跌很有可能是投資者的集中拋售所致,還是因為擔心資產本身在Binance內的安全性,而實際上對于幣市本身來說并不是決定于價格的過于悲觀信息,但Binance畢竟是幣市中最大的交易所,尤其是FTX的問題也會引發美國投資者的聯想,所以從目前CME的數據來看BTC的期貨價格已經從之前的超過120美金的正溢價轉變為正負溢價的博弈階段,這種情緒就代表了機構和專業投資者可能會準備看空幣市。

當然,因為現在并不是CME的主力交易時間,而且成交量還是較低的,所以更準確的數據還是要看晚上美股開盤以后的走勢,上一次CME的全面看空還是因為FTX的倒閉所致,現在只是出現了博弈的趨勢,還未必就是全面看空。另外就是相對于BTC來說,ETH的表現更加的搶眼,低波動率的問題已經說了超過三周了吧,不學習的缺點就顯現出來了,從匯率剛剛突破0.067就開始說ETH的低波動會導致更多的資金的關注,而且低波動所帶來的就是價格雖然漲幅會低一些,但下跌的幅度會更低,所以現在越來越多的資金已經轉移到了ETH上,而且匯率繼續穩定在0.07。因為低波動才是適合大資金做短線交易的,更加穩定,回撤損失會更低。所以即便是CME的BTC出現了正負博弈的趨勢,而ETH始終保持著和Coinbase現貨的正溢價,而且還是五美金左右,說明了機構和專業投資者繼續在看好ETH。

接下來就是老生常談的最大痛點,今天看到推文的小伙伴有在說,“沒有想到會用這種方式來實現月度交割的最大痛點。”說實話,應該是包括賣方都沒有想到,畢竟從兩周前的數據來看六月底的最大痛點就已經是24,000美金了,如果真的是賣方清楚的知道SEC的舉措,甚至是算好了時間點,那也太厲害了。但再看月底的數據前還是要看下本周五交割的數據,畢竟對于目前市場來說指引性會更強,截止到本周五的交割期權中,BTC的最大痛點還是在27,000美金沒有變化,空多比則從昨天的0.63回升到了0.66,應該是看到了昨天晚上的事件后,抓緊繼續看空或者對沖做空,而且名義資金已經上升到了5.8億美金,相比上周的最大值也就是差了1,000萬美金。

而ETH的最大痛點也還是在1,850美金,空多比反而從昨天的0.79下落到0.73,在看空BTC的同時反而快是看多ETH了,這個事情的原因也不用在解釋了,前邊說已經說了很多了,只要是ETH的波動率繼續降低,那么資金離場的可能性還是較低的,但一旦波動率開始提升,漲跌幅擴大一樣會較為危險。目前的名義資金已經超過了3.1億美金。綜合算下來當周中總的名義資金已經超過了上周5,000萬美金以上。這個資金量確實值得賣方動手,但問題就是這個價格,現在還不到26,000美金,所以對于周末前BTC是否可以回到最大痛點還是保持懷疑,而ETH則幾乎沒有問題。

現在我們在開回來月底交割期權,BTC的最大痛點繼續維持在24,000美金,空多比相比昨天微量提升到0.5。名義資金維持在32億美金左右,減少的資金主要應該是BTC價格降低導致。而ETH的最大痛點也還是維持在1,700美金,空多比和BTC一樣,都是停留在0.5,名義資金在降低到21億美金左右。雖然BTC的價格降低的還是蠻多的,但月底到24,000這個金額還是并不算樂觀,上次CFTC起訴Binance是在北京時間的3月27日,雖然接下來28日在繼續走低,但29日就已經抹除了下跌的份額,甚至會到了比下跌前還高的高度,當然,當時是有SVB和地區銀行的原因導致較快時間的拉升,但從現在來看仍然有回到27,000美金附近的機會,而真正的博弈應該是在宏觀情緒上面。

看完今天的所有新聞后,已經很清楚最近的下跌主要是因為SEC對于Binance的起訴,而起訴本身并不會引發太大市場價格變化,但因為Binance交易所的性質確實導致了大量的體現潮,雖然不會對于目前的Binance造成影響,但確實會有很大的投資者將手中的籌碼拋售后換成穩定幣,一方面是避免資產的進一步貶值,另一方面就是擔心Binance會像FTX一樣因為擠兌而破產,但只要Binance像資產證明中的一樣沒有像FTX挪用用戶的資產,起碼提現是不會受到影響的。而且通過目前小伙伴的反應來看,Binance的提現還是非常的順利。

而對于幣市目前的價格來說,大方向上科技股還在繼續保持上漲,AI仍然給納指期貨提供足夠的動力,雖然現在已經和納指期貨有了較大的分歧,但這次的下跌并不是本質上的利空事件,完全是由于情緒的引導,而通過歷史我們也很清楚,情緒帶來的漲跌都會用時間來修正,Binance被起訴既不是第一次也不會是最后一次,就像是幣市的公司必然還會受到SEC和CFTC的監管一樣,即便是更加合規的Coinbase都被起訴過,更重要的是,目前最大的共識是BTC,這是不會去改變的,不論市場的更迭,BTC還是那個BTC,并不會因為某家交易所的成功或失敗就會改變BTC的性質。

歡迎私信進交流群,今天的分享到此結束了,非常感謝各位朋友們百忙之中抽出時間來看這篇文章,希望文章對你有幫助,可以關注我和給我留言評論,一起交流Billions項目組

Tags:BTCETHSECBTCs是不是黃了btc錢包官網btc短線交易騙局ETH錢包地址ETH挖礦app下載Etherael指什么寓意SEC幣是什么幣

在經歷美國證交會起訴交易所事件后,比特幣借著貝萊德等機構進場之力,以開盤價高于30,000美元之姿,開啟了樂觀的一周.

1900/1/1 0:00:00新的一周伴隨著許多山寨幣項目的新發展。以下是本周的亮點…… 本周對山寨幣項目很重要 LiqwidLabs的總鎖定價值(TVL)已超過1000萬美元.

1900/1/1 0:00:00著名的加密貨幣分析師和交易員Micha?lvandePoppe表達了他對比特幣(BTC)的看漲前景,并預測領先的加密貨幣價格可能會飆升.

1900/1/1 0:00:00在加密貨幣行業等待解決曠日持久的Ripple訴訟的同時,風險投資家AdamCochran最近在Twitter上表達了他對美國證券交易委員會(SEC)持續拖延數字資產交易正式規則制定的擔憂.

1900/1/1 0:00:00關鍵點: 香港虛擬資產評級機構HKVAC正式宣布成立。該平臺的目的是反映交易平臺的可靠性,同時促進虛擬資產交易市場的透明度和問責制。專業及行業評級機構成立HKVAC.

1900/1/1 0:00:00作為全球最大的資產管理公司的一項大膽舉措,貝萊德宣布推出一項私人信托基金,讓客戶接觸現貨比特幣.

1900/1/1 0:00:00