BTC/HKD+4.59%

BTC/HKD+4.59% ETH/HKD+4.31%

ETH/HKD+4.31% LTC/HKD+6.82%

LTC/HKD+6.82% ADA/HKD+6.46%

ADA/HKD+6.46% SOL/HKD+8.09%

SOL/HKD+8.09% XRP/HKD+4.11%

XRP/HKD+4.11%由于擔心惡性通貨膨脹,各國央行繼續與經濟不確定性作斗爭,投資者正在轉向數字資產來保護他們的財富。

周日,領頭羊比特幣(BTC)攀升至九個月以來的最高水平,略高于28,400美元,較年初至今上漲69%。

Zerocap的交易員KurtGrumelart告訴Blockworks,價格行動是由現貨購買推動的,這對趨勢的健康是有利的,市場尚未看到資本配置方面的泡沫和興奮。

“這種流動的大部分是對沖基金和其他大型市場參與者,他們將自己定位為預期避險,而不是實際避險本身。”

塞爾維亞王子:阿拉伯國家可能很快采用比特幣:金色財經報道,塞爾維亞和南斯拉夫的世傳王子菲利普·卡拉喬杰維奇(Filip Karadjordjevic)是加密貨幣支持者,他在7月6日的比特幣儲備播客上表示,中東的一些國家,如約旦和阿拉伯聯合酋長國(UAE)等,可能很快就會采用比特幣。

根據他的說法,大多數這些君主制國家使用伊斯蘭教法,其中包括一個不承認債務概念的特定金融系統。因此,他們可能愿意接受比特幣作為符合該系統的完美貨幣的宣傳。根據他們對《古蘭經》的解讀,比特幣實際上是他們完美的貨幣。這只是時間問題,直到有人向他們推銷,或者他們向自己推銷,然后他們就同意了。也許你會看到某個阿拉伯君主政體或某個阿拉伯國家比你想象的更快地采用比特幣。(finbold)[2022/7/8 1:59:01]

盡管如此,Grumelart補充說,盡管如此,與過去兩周全球市場的比較表明,嚴肅的參與者正在積極考慮比特幣作為風險對沖工具,并且有可能取代黃金。

秘魯:將對比特幣和其他加密貨幣服務組織進行監管:金色財經報道,1月4日消息,一項旨在為加密貨幣市場提供法律基礎的法案已提交給秘魯國會,該法案將通過該國國會全體會議的立法辯論后決定是否批準。根據秘魯立法機構的官方網站消息,該法案名為《加密資產商業化框架法》,由該國議員 José Elias ávalos 提出,旨在進一步規范提供加密貨幣服務的組織,包括比特幣交易平臺和數字錢包,同時還將創建一個加密貨幣生態系統相關服務提供商公共登記冊,任何與比特幣相關的公司都必須按照該國的立法條款在南美國家銀行和保險監管局注冊。[2022/1/4 8:24:46]

相比之下,傳統市場的表現要差得多,這給長期的加密市場觀察人士留下了深刻印象。

觀點:三大原因促使華爾街大投資者轉向比特幣投資:華爾街的大投資者正將其財富投入比特幣,其投資將對比特幣市場產生重大影響。這將對顛覆性技術產生重大影響。在2008年華爾街大投資者忽視比特幣,現在卻開始轉向比特幣投資,可能基于以下3個原因:

1. 法規增加。大投資者從不投資不理解的東西。這并不意味著他們無法理解區塊鏈或比特幣背后的概念。主要原因是比特幣等加密貨幣不受監管,也沒有中央機構。所以他們之前不想參與。而美國等國家出臺稅收法律法規,這是他們必須建立對投機性投資的信任的第一個原因。

2. 比特幣價值趨于穩定,而且還在不斷上升。2017年比特幣徘徊在1.9萬美元左右時,許多華爾街投資者對其產生興趣。但2018年大跌后,他們放棄了投資比特幣的想法。目前呈現出新的趨勢,比特幣在1.1萬美元左右徘徊。隨著比特幣不斷上漲,在比特幣減半后顯示出良好信號,大玩家現在想加入這場反彈。

3. COVID-19大流行的影響。每個投資者都在尋找替代投資。

大投資者轉向比特幣投資的主要原因是他們開始考慮比特幣是可行的投資工具。但他們并沒有完全信任比特幣市場,只是在測試比特幣的深度。一旦成為主流,比特幣在未來幾年內將飛漲。(Bmmagazine)[2020/9/7]

PlanB更新庫存流量模型預計比特幣下半年暴漲,此輪牛市峰值將達28.8萬美元:推特上著名的加密分析師PlanB周三更新了他的庫存流量模型,新的數據顯示,目前比特幣的價格仍在按照該模型預計的發展。如果模型正確,比特幣的價格在2020年底之前就將上漲,向其預測的此輪牛市峰值28.8萬美元進發。

PlanB認為,和黃金一樣,比特幣的價值來自其“稀缺性”,其稀缺性直接驅動了比特幣的價值。他通過庫存流量比對這一指標進行量化,并同比特幣的美元市值進行了比較。最終,他認為二者間存在明顯的相關性。[2020/7/2]

衡量在紐約證券交易所(NYSE)和納斯達克上市的股票表現的道瓊斯工業平均指數今年以來下跌了約3.8%。

西德克薩斯中質原油(WTI)原油指數反映的美國石油也表現不佳,同期跌幅超過13%。與此同時,黃金——通常被視為對沖通脹和市場不確定性的工具——今年迄今上漲了約9%。

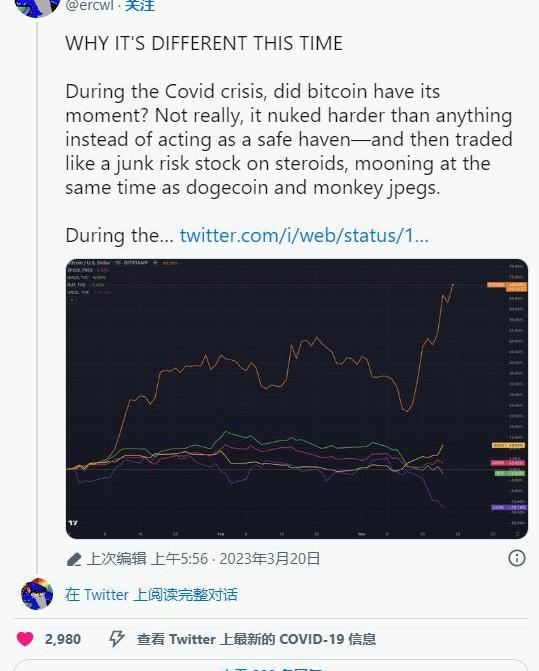

比特幣最近的出色表現可歸因于多種因素,包括價值存儲的敘述,盡管過去無法在實踐中發揮這一作用,但它又重新受到關注。

Grumelart指出比特幣在2008年金融危機中的傳奇起源,作為打擊現有金融體系內疏忽的工具,并表示當前的經濟氣候標志著比特幣證明其價值的“完美風暴”。

這種氣候是美國和國外一系列銀行倒閉事件的高潮,這些倒閉事件有可能在本月爆發,促使監管機構介入并為儲戶提供支持。

在硅谷銀行倒閉和FDIC關閉SignatureBank之后,FirstRepublicBank也得到了私營部門救助的支持,銀行從美聯儲新的緊急貸款計劃中獲得了近120億美元的貸款。

在Sundsy,瑞士銀行業巨頭瑞士信貸(CreditSuisse)以32.5億美元的價格從競爭對手瑞銀(UBS)手中收購,免于倒閉。

短期流動性提振是比特幣的收益

總的來說,通過擴大美聯儲的資產負債表,已經提供了近300億美元,其中包括從美聯儲的貼現窗口中提取的創紀錄的1530億美元。

現在所有的目光都集中在周三的下一次聯邦公開市場委員會會議的結果上,美聯儲將決定要么縮減其旨在對抗通脹的加息行動,要么繼續一切如常,這有助于美國的崩潰零售銀行業。

“許多央行進退兩難,他們根本無法承受讓銀行業崩潰的后果,”Grumelart說。“雖然流動性飆升對所有資產都是有利的,但剛剛采取的行動的影響仍然未知。”

比特幣和股票之間的相關性在很大程度上受到加密行業看法的影響,直到最近的危機,比特幣和股票之間的相關性一直被視為與美國和全球市場的經濟表現和貨幣政策密切相關的風險指標。

盡管金融公司一直在苦苦掙扎,但科技行業一直保持彈性,納斯達克綜合指數上漲超過4%,科技精選行業SPDR基金今年上漲約17%。

Grumelart表示,特斯拉和英偉達今年迄今分別上漲了67%和79%,它們都有自己獨特的驅動因素,這些驅動因素在最近幾個月推高了它們的價格。高貝塔風險資產主要受市場流動性和風險偏好的影響,導致相關期。

盡管許多風險資產都出現了短期收益,但如果經濟狀況繼續惡化,預計高增長股票將受到影響。但Grumelart正在尋找比特幣與大型科技公司脫鉤,轉而追隨大宗商品。

他說:“如果通脹達到雙峰,除了大宗商品和比特幣之外,大多數表現出色的資產可能會逆轉今年的大部分漲幅。”“世界應該為我們有比特幣作為在這樣的時刻保護我們的財富的選擇而感到高興。”

Tags:比特幣BTCCred比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢BTCs是不是黃了btc錢包官網btc短線交易騙局Cred幣是什么幣

另外:比特幣交易員是否對CFTC對Binance采取的行動不以為然?還是流動性不足? 早上好。這是正在發生的事情:價格:在CFTC對Binance采取行動后,比特幣徘徊在27,000美元左右.

1900/1/1 0:00:00DOGE從當前的每周高點0.095美元回落11%,確保價格突破支撐線。截至發稿時,它的交易價格為0.083美元,下一個支撐位有望在0.080美元附近顯示短期支撐.

1900/1/1 0:00:00meme硬幣投資者的下一步是什么?當前數據顯示兩者都處于臨界水平。 在2021年呈拋物線式增長之后,模因代幣的社區發展得更快。目前最大的山寨幣中有流行的模因幣.

1900/1/1 0:00:00由于備受期待的空投事件,Arbitrum引起了廣泛關注。此外,由于這一點,該協議甚至在每日活躍地址方面超過了以太坊(ETH).

1900/1/1 0:00:00區間陣型尚未被打破,但中區間被翻轉支撐。買家可以在向區間高點移動時獲利了結。自11月以來,卡爾達諾的交易價格在0.24美元至0.42美元之間.

1900/1/1 0:00:00從日線來看目前行情處于反彈階段,行情在6月2日K線收線后若繼續呈下插針陽K,行情大概率會再次上漲并試探27600一線壓力,破位將向上試探28500一線,綜合來看:目前短線行情出現反彈信號.

1900/1/1 0:00:00