BTC/HKD-0.06%

BTC/HKD-0.06% ETH/HKD+0.08%

ETH/HKD+0.08% LTC/HKD+0.65%

LTC/HKD+0.65% ADA/HKD-2.11%

ADA/HKD-2.11% SOL/HKD+1.19%

SOL/HKD+1.19% XRP/HKD-1.39%

XRP/HKD-1.39%區塊鏈上的去中心化金融正變得越來越流行。隨著這種流行,出現了新形式的資產,以滿足更廣泛的用戶群的需求。這些新資產中最重要的一個類別就是合成資產。

合成資產并不是區塊鏈領域全新的發明,在傳統金融中也有不少應用案例,接下來我們首先從傳統金融出發來探討合成資產的定義,然后來研究合成資產如何在區塊鏈行業中繁榮發展。

根據Investopedia的定義,合成是金融工具的術語,旨在模擬其他金融工具,同時改變關鍵特征,比如周期和現金流,而各種金融工具得到的資產就是各種金融衍生品。所以合成資產是由一種或多種金融衍生品組成,可以用于模擬其他金融衍生品的資產類別。換句話說,任何金融工具的風險或收益都可以用其他金融工具的組合來模擬。

動態 | 央行研究論文:區塊鏈能做什么不能做什么?:中國人民銀行發布工作論文稱:目前真正落地并產生社會效益的區塊鏈項目很少,除了區塊鏈物理性能不高以外,區塊鏈經濟功能的短板也是重要原因。應在持續研究和試驗的基礎上,理性客觀評估區塊鏈能做什么、不能做什么。不要夸大或迷信區塊鏈的功能。區塊鏈應用要立足實際情況。目前區塊鏈投融資領域泡沫明顯。[2018/11/6]

什么是合成資產

通常,合成資產會為投資者提供量身定制的模式、期限、風險狀況等,其高度的結構化可以適合投資者的各種需求。創建合成頭寸背后有許多不同的原因:

例如,可以進行合成頭寸以創造與使用其他金融工具的金融工具相同的收益。

交易者可能會選擇使用期權創建合成空頭頭寸,因為這比借入股票并賣空更容易。或者交易者可以使用期權模擬股票的多頭頭寸,而無需投入資金來實際購買股票。

聲音 | 郎咸平發文:沒搞清楚比特幣,有什么資格活埋李笑來?:郎咸平于5日在微信公眾號“功夫財經”上發布標題為《沒搞清楚就瞎投,有什么資格“活埋”李笑來?》的原創文章,評論日前發生的李笑來錄音泄露事件。

日前,一段疑似“中國比特幣首富”李笑來內部講話的錄音在社交媒體上廣泛傳播。在這段長達50分鐘的錄音中,李笑來對以太坊、瑞波、小蟻等多個區塊鏈項目和老貓、羅振宇、趙長鵬等多位區塊鏈領域名人進行了吐槽和評價,全程臟話連篇,不斷自曝,引起軒然大波。

郎咸平在文中評論此事件,稱自己很早之前就揭露過比特幣真相,比特幣有“三宗罪”:操縱價格,淪為傳銷,區塊鏈沒有解決問題。由于這三宗罪的存在,郎咸平十分不建議老百姓當下投資比特幣,他在文中談到:“現在的比特幣或者各種區塊鏈Token就是中世紀時期的銀行業,放長遠來看,可能二十年后這里面誰特別牛,誰從里面撈了第一桶金,畢竟這么多聰明人,群雄逐鹿,你方唱罷我登場,肯定有梟雄。但是,你一個老百姓,我非常不建議你參與這個可能99%都注定肉包子打狗有去無回的游戲。”[2018/7/5]

例如,您可以通過購買看漲期權并同時賣出同一股票的看跌期權來創建合成期權頭寸。如果兩個期權的行權價相同,假設為45美元,則該策略與在期權到期行權時以45美元購買標的證券的結果相同。看漲期權賦予買方在行權時購買標的資產的權利,而看跌期權則使賣方有義務從看跌買方購買標的資產。

Game.com徐樂:現在誰都定義不了什么是區塊鏈游戲:2017年,徐樂以1億元的價格拿下了Game.com的域名,搭建了名為“樂樂”的游戲平臺。近期,Game.com陸續上線了區塊鏈相關的游戲業務。關于區塊鏈游戲應該是什么形態,徐樂認為“大家都被以太貓誤導了”。在他看來區塊鏈游戲“不是游戲跑在鏈上合約上,也不是同時發幣”,區塊鏈游戲是一種設計游戲的新思想。以太坊養貓的游戲思想有邏輯問題,但是個很好的思想的開始。[2018/5/1]

如果標的資產的市場價格高于行權價,看漲期權買方將行使他們的期權,以45美元的價格購買標的資產,從而實現利潤。另一方面,如果價格低于行權價,看跌期權買方可以以45美元購買標的資產。因此,合成期權頭寸的命運與真正的股票投資相同,但沒有資本支出。當然,這是一個看漲的交易。看跌交易是通過反轉兩個選項來完成的。

合成資產在區塊鏈行業中的應用

閻焱回應為太空鏈站臺:我和太空鏈沒有任何關系,我連它是什么都不知道:太空鏈SPC(Space Chain)ICO項目以一天時間完成10億人民幣私募,依靠薛蠻子、閻焱、帥初等一票大佬站臺,用“量子”、“太空”、“衛星”等一堆高科技關鍵詞包裝,卻在一個月內隨即跌破發行價,市值接近為零,眾多投資者要求退避維權一事的調查。針對為太空鏈站臺一事,閻焱對媒體回應:“我和太空鏈沒有任何關系,我連太空鏈是什么都不知道,我已委托律師聯系他們。”[2018/3/16]

當前的大多數DeFi應用看起來跟傳統金融產品沒什么不同,用戶可以把一種代幣兌換成另一種。但DeFi的潛力遠不止于此。區塊鏈是一個開放的全球平臺,其核心價值在于可編程性。合成資產就特別適合用通證化來改造。如果說衍生品是為標的資產或者金融持倉狀況定制風險敞口的金融合約,那么區塊鏈合成資產就是類似持倉的代幣化表示。

如此一來,區塊鏈合成資產有著獨特的優勢:

擴展資產

目前DeFi所面臨的最大挑戰之一就是如何以一種去信任的方式將現實世界的資產上鏈。法定貨幣就是一個很好的例子。雖然可以像Tether一樣在鏈上創建一種法幣背書的穩定幣,但還有另一種方法:通過直接獲取對美元的合成資產價格,在無需將實際資產交由一個中心化交易對手持有的情況下,達到相同的效果。對于大多數用戶而言,有價格已經足夠了。合成資產為在鏈上交易真實世界中的資產提供了一種可行機制。

提升流動性

BSC鏈上的DeFi協議DotFinance遭遇閃電貸襲擊,價值跌落近35%。

DeFi領域目前最主要的問題是缺乏流動性。做市商能夠很大程度地影響長尾與已發布區塊鏈資產的流動性,但用于風險管理的金融工具又很有限。更籠統地講,合成資產及其衍生品可以通過對沖組合與保護利潤來擴大其業務規模。

擴展技術

DeFi面臨的另一個問題是當前智能合約平臺的技術限制。目前還沒有解決跨鏈通信問題,這就使得很多資產都不能進入去中心化交易所。但是,有了合成資產后,交易參與方就不需要直接擁有資產了。

擴大用戶

雖然傳統合成資產僅對大型且經驗豐富的投資者開放,但在像以太坊這樣的無準入門檻的智能合約平臺上,較小的投資者也可以通過合成資產獲利。合成資產通過增加風險管理工具集,讓更傳統的投資經理能夠進入DeFi領域。

區塊鏈合成資產的類型

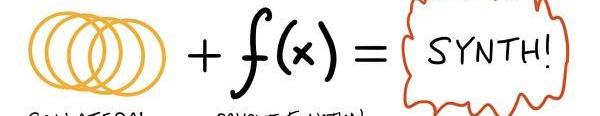

UMA協議創始人HartLambur把區塊鏈合成資產分為四種類型。首先,合成資產可以歸結為:抵押品與支出函數結合創建一個合成資產。

第一類:穩定幣或與穩定幣相關的合成資產。Maker的DAI是一項旨在錨定1美元的合成資產,所有非法幣作為支撐的穩定幣都屬于這個類型,包括最近的算法穩定幣。這些類型的合成穩定幣有明顯的效用,市場也對它們有需求。

第二類:與加密貨幣相關的合成資產。“與加密貨幣相關的合成資產”定義為幫助用戶交易、對沖和杠桿化加密資產的產品。比如,競爭幣看漲期權。

第三類:現實世界合成資產。合成資產通常會與現實世界的資產聯系在一起:即合成黃金、合成原油或合成標準普爾500指數。

第四類:未知合成資產。合成資產將使構建者有能力發明傳統金融中不存在的新資產。

盡管合成資產已在加密領域中普及,但鑒于合成資產的復雜性和高昂的費用,它們的采用率并不高。正因如此,Injective建立了一個真正新穎的去中心化衍生品交易協議,該協議能夠規避許多現存問題。我們不僅提供直觀的用戶界面,還能提供一個0gas費的交易協議。Injective與許多優秀的合成資產協議,比如UMA和Mirror建立了合作關系,正在共同努力將諸如uGas和ETH/BTC的新型合成資產帶給大眾。

小結

合成工具是一種復雜的金融工具,曾多次讓全球經濟陷入困境。同樣,它們也可能以我們尚不了解的方式對DeFi協議安全帶來風險:比如智能合約風險,預言機風險,治理風險等等。該行業還處于初級階段,我們需要開發者開展更多的試驗,才能真正將新型金融產品推向市場。總之,找到風險與潛力間的平衡,才能最終促使行業的成熟。

Tags:區塊鏈穩定幣UMA區塊鏈工程專業學什么區塊鏈存證怎么弄區塊鏈技術發展現狀和趨勢為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣UMA幣是什么幣

昨日晚間22:00,受美國7月JOLTs職位空缺人數不及預期影響,美元指數短線跳水,美股拉升,比特幣也受宏觀預期的影響而短線拉升.

1900/1/1 0:00:00加密貨幣市場最近一直很平靜,眾所周知的波動性關鍵資產比特幣明顯缺乏波動性,因為它在略低于30K的水平上陷入了僵局.

1900/1/1 0:00:00近來數字貨幣的驚人增長幾乎沒有爭論的余地。比特幣(BTC)和以太坊(ETH)等加密貨幣的使用在過去幾年才繼續發展,這進一步推動了加密行業的巨大擴張.

1900/1/1 0:00:00昨晚比特幣又雙叒叕暴跌了,從9200美元跌到9000美元附近,然后又漲到9185美元,短短三個小時來了一撥過山車。可以想見,無論是買空還是買多,都經歷了一大波爆倉,在這里先心疼他們五秒鐘.

1900/1/1 0:00:00Omni有一個大膽的愿景——它通過將多個新穎創新技術融合到一個統一的平臺中,樹立了Crypto設計的新先例.

1900/1/1 0:00:001.StoneDefi 官網:https://www.stonedefi.io/電報:https://t.me/stonefortress推特:https://twitter.

1900/1/1 0:00:00