BTC/HKD+3.11%

BTC/HKD+3.11% ETH/HKD+6.71%

ETH/HKD+6.71% LTC/HKD+2.4%

LTC/HKD+2.4% ADA/HKD+7.73%

ADA/HKD+7.73% SOL/HKD+4.66%

SOL/HKD+4.66% XRP/HKD+5.5%

XRP/HKD+5.5%Tradeyourownrisk.

風險提示:本文創作僅出于個人對DeFi愛好及分享,不代表及構成任何投資理財及資訊建議,入市有風險,投資需謹慎,風險自擔。

AMMReview

首先,如果大家已經了解過AMM的機制及無常損失,這篇內容就理解的更容易,這里簡單溫習一下AMM的恒定乘積公式:x*y=k;與y分別代表兩種資產在流動性池子內的數量,k是一個常數不變量,池子內兩種資產的市值始終保持相等,當我們使用A兌換了等值數量的代幣B后,使得x增加m,y減少n,則兌換后(x+m)(y-n)=k。

如果我們做LP去賺取交易手續費,質押兩種等值代幣,當質押之后兩個代幣的價格匯率發生變化時,池子中的兩代比數量就會自動發生變化,即單價高的代幣數量會增加,單價低的數量會減少,比如我們存入ETH-USDT的LP,則ETH價格下跌時,LP池子內ETH數量會增加,ETH價格上漲則池子內的數量會變少,也就是我們的常說的低買高賣。

所以實際上LP和網格交易是邏輯相同的交易策略;如果行情在預設的區間內持續震蕩且未上漲破位,網格的收益為每一次震蕩的價差,LP的收益則為交易手續費,二者收益的高低則需要更精細的測算;若行情在預設的區間內的單邊上漲,則LP相比網格會收獲額外的交易手續費。以上的前提是對行情上漲可能性未知的情況,如果預測會上漲破位,肯定直接買現貨就可以了;同時由此可以看出,在預設的區間內提供LP,資本效率相對更高,UniV3便解決了這個問題,下面我們就來走近UniV3。

DeFi工程師的平均薪資仍躍升至180,500美元左右:金色財經報道,Durlston Partners的數據顯示,盡管市場動蕩和加密貨幣市場崩潰,但到2022年底,DeFi工程師的平均薪資仍躍升至180,500美元左右,DurlstonPartners在其報告中表示,由于該工作所需的高度專業化技能,DeFi人才的稀缺導致了激烈的競爭格局,雇主提供誘人的薪酬方案來吸引和留住頂尖人才。盡管人們對加密貨幣公司的信心下降和市場凍結,但經驗豐富的工程師已被證明對于業務運營的連續性不可或缺,從而導致DeFi領域的薪資穩定。

Durlston指出,DeFi世界正在走向成熟,因此對擁有更多專業知識和經驗的人才的需求不斷增長。這導致了更高的薪水。這一趨勢將使薪資在2023年之前保持穩定增長。[2023/7/3 22:15:26]

UniV3簡介

UniswapV3于5月3日正式上線,其最核心的更新即為聚合流動性協議及多費率選擇,聚合流動性協議即UniV3為用戶提供范圍限價單LP,即用戶可以選擇在自定義區間添加LP來賺取交易手續費,多費率選擇則支持用戶自定義交易手續費比例。

V3剛上線的三周內,TVL超過$12億,日均交易量達到$16億。在Uniswapv3中,用戶可以向任意價格區間中提供流動性,每個區間流動性將鑄造成一個NFT,用戶可以持有多個不同價格區間的NFT。當交易匯率落在該價格區間時,LP將按照鎖倉金額占比獲取手續費收益。

Cardano網絡交易量突破3000萬筆,鏈上DeFi鎖倉量接近1億美元:2月10日消息,根據Google Data Studio上分享的Cardano鏈上數據顯示,就在Cardano鏈上智能合約數量首次超過1,000份后不久,網絡交易處理量突破了3000萬筆里程碑,日均活躍地址的數量維持在150,000到200,000之間。此外,目前Cardano鏈上DeFi鎖倉量已接近1億美元,其中大部分資金被鎖定在去中心化交易平臺SundaeSwap中。[2022/2/10 9:42:45]

自定義價格區間+多級費率可衍生出多個不同組合的LP質押策略,不同于V2的一個總池子,所有參與LP的APY是一致的,V3的設計則將LP打散,變成了多個LP的競價模式,這也意味著參與UniV3需要對行情的走勢有著更專業的判斷,且不僅僅是價格,同時還有價格區間的交易量的判斷。

UniV3的競爭力

UniV2的LP做市只需要按照實時的交易匯率質押等值資產即可,根據LP在總流動資金池的占比獲得交易手續費獎勵,池子內所有LP的APY是一致的,參與LP質押的收益與無常損失只有一個時間變量,即收益與無常損失只與解除流動性的時間點有關。

基于DeFi的慈善項目Quantum Leap計劃重啟,將發布新合約并進行代幣預售:基于DeFi的慈善項目Quantum Leap計劃重新啟動,并發布重啟計劃公告。具體涉及:

-新合約:將向社區提供一個最新審計、具有必要特性的代幣合約。

-代幣銷售(預售):將為新代幣舉行預售,以籌集足夠的資金,確保項目的成功。

-審查代幣經濟學(Tokenomics):目前正在對代幣經濟學進行更新,以確保其設計針對可持續的價格走勢。

-改進的平臺和代幣特性:預計在平臺和代幣方面有一些改進的特性。這些改變將在未來幾天內傳達給社區,并在官方網站和白皮書上生效。[2021/7/5 0:27:25]

UniV3由于設置了價格區間,參與做市,無需再擔心極端行情帶來的大額無常損失。相當于為用戶提供了止盈及止損的能力。

如:參與ETH-USDT的的做市,假設ETH當前價格為1850,預測行情將要單邊上漲,并設定匯率區間在1900-2000區間內提供流動性,則只需要質押一定數量的ETH即可,待價格上漲至1900-2000之內,基于AMM的機制,我們質押的ETH會按照匯率自動換成USDT,持續在1900-2000區間內波動,則可持續賺取在這個區間內的交易手續費;如果ETH價格突破2000,則質押的ETH全部兌換為USDT離場,跌破1900則全部兌換為ETH離場。

DeFi門戶DeFiBox宣布正式上線:12月18日,一站式DeFi門戶DeFiBox宣布正式上線。根據官方介紹,DeFiBox是一個專注于幫助用戶捕捉DeFi世界最新投資機會、精準把脈用戶投資收益率和提供一站式DeFi資產和信息聚合平臺。

DeFiBox為DeFi用戶打造便于跟蹤DeFi項目、投資組合、相關收益率,及自身投資情況的DeFi資產管理工具。同時通過全面、精準、及時信息、數據和教程,幫助用戶多維度的觀察DeFi發展,理清行業發展脈絡,快人一步把握投資機會,及時捕獲市場價值。[2020/12/18 15:41:49]

若假設ETH當前價格為1950,預測行情將要單邊上漲,并設定匯率區間在1900-2000區間內提供流動性,則需要按照1950的匯率提供ETH_USDT兩種等值資產,后面的流程同上。

一般以這2種情況入場為主,畢竟我們肯定不會在預測行情趨勢下跌的情況下去預設LP;同時我們也可以同時創建多個區間LP訂單,去賺取交易手續費。

可見,V3相比V2提供了更高的資本效率,同時也需要對市場走勢有著更強的預測能力,此外UniV3還提供了三種梯度的交易手續,意味著同一價格區間會有不同費率的LP出現,提供了一個競價的市場—要求做市商更專業的精算能力,同時降低交易用戶的交易手續費

Chainlink聯合創始人:黑客將繼續攻擊DeFi協議,除非它們改變數據獲取方式:11月30日消息,Chainlink聯合創始人Sergey Nazarov表示,黑客將繼續以DeFi協議為攻擊目標,除非他們改變獲取價格信息的方式。他解釋說,所有攻擊都與使用單個中心化交易所作為價格來源有關,這是有風險的,黑客能夠操縱價格并竊取資金。即使協議開始從兩個或三個來源獲取數據,此類攻擊仍將繼續發生。除非DeFi項目從許多來源獲取數據。據悉,黑客已攻擊多個DeFi項目,造成損失超過1億美元。(Decrypt)[2020/11/30 22:31:15]

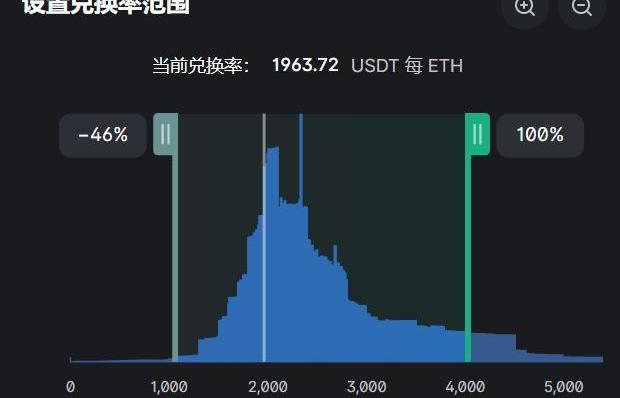

為了獲取更高收益,參與LP做市則需預測捕捉交易量更密集的價格區間,這里涉及多個變量會影響實際的收益,行情走勢、交易量、參與競價的LP費率及規模,考慮到這些因素,想想都會覺得復雜,所以V3更適合專業的做市商玩家,基于數據分析及數學模型去設定交易策略。通常區間LP以當前市場價最近的范圍內為主,這也使得區間流動性的分布以當前市場價形成山峰式排列,

結合以上幾點UniV3的競爭力可以總結為以下幾點:

1)更高的資本效率

2)自動化止盈止損

3)更高的手續費收益

4)更加合理的交易手續費

如何快速上手UniV3

關于UniV3的基礎操作并不復雜,可直接參考上文的用例。

但在實際參與過程中需要考慮諸多變量,且行情的波動是持續的,想要持續賺取交易手續費,需要參與者不斷調整LP的區間,設定多個LP區間策略,尤其是行情趨勢上漲的情況下,此時倉位管理就顯得十分重要,因為要獲取更高的交易手續費,一定是要像交易最密集的區域移動的。

因此針對UniV3的倉位管理工具協議也就應運而生,目前主流的UnIV3倉位管理工具主要有以下4個:Charm、Visor、Lixir、Multiple,對比測試過幾個協議,覺得Charm相對比較好理解,且容易上手,比較適合新手使用,Charm也是在V3上線后第一個上線的管理工具。以下簡單介紹下Charm的使用方法。

*注:以下內容并非廣告,本人與項目方無任何合作,僅因為該協議操作相對便利,向大家分享信息。

Charm簡介

Charm理論上并不是一個完全的倉位管理工具,當前的Charm可以理解為基于UniV3的一種自動化策略,即預設一個較大的價格范圍區間,同時設定一個范圍較小的價格區間—也就是實際投入的LP區間,當行情的在大區間內波動時,LP區間會在這個較大的范圍區間內自動平移,以賺取交易手續費。目前的策略的數據是平臺預設的,不支持用戶自定義。官網:https://alpha.charm.fi/

操作流程

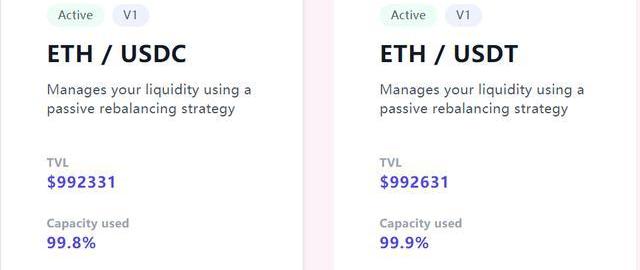

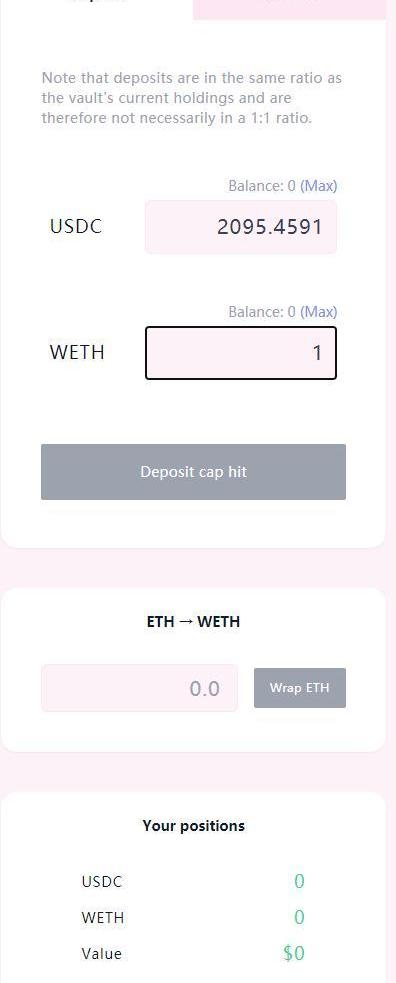

Charm的整體操作比較簡單,連接錢包后,選擇一個策略池進行質押即可,目前主要提供2個交易對的策略:ETH-USDC、ETH-USDT,每個池子的質押上限為$100W。

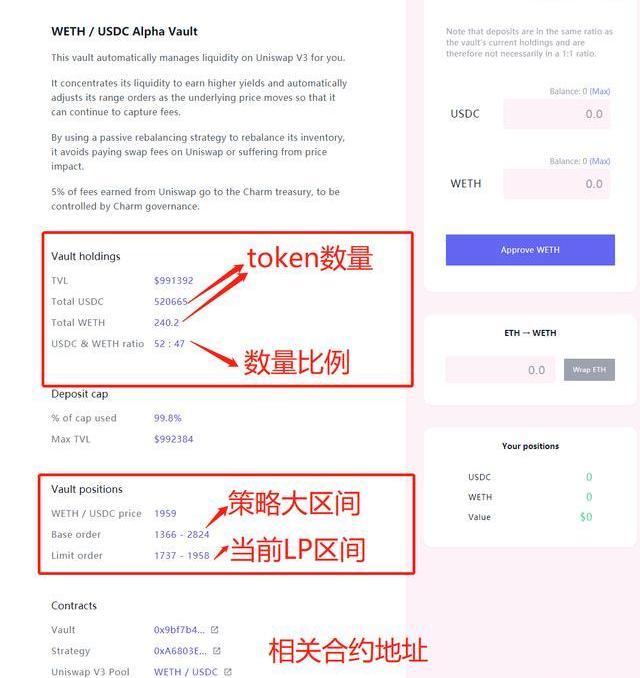

以ETH-USDC為例的,點擊進入該策略詳情頁,可見具體數據,如下圖:

Valutholding為策略池的整體數據,可見當前策略池內質押token數據;

Valutpositions內則為平臺預設的策略,Baseorder指實際質押的區間LP的上下平移空間,Limitorder則為實時的區間LP價格區間,以上圖為例:實時區間,也就是實時質押的資金會在該區間內注入流動性,參與做市,賺取交易手續費,如果ETH實時價格上漲或下跌,則該區間會自動平移,保證在相對較大的區間獲得持續的手續費收入。

質押流程:Charm策略池的質押就是直接注入LP的過程,與其他DEX添加LP一樣,在錢包內準備好等額的USDC及WETH,輸入后點擊下方Deposit存入即可。存入后可在下方看到存入LP的數據及收入數據,注:Charm平臺會收取收益金額5%的傭金;點擊上方的Withdraw即可切換到提現頁面,按常規的解鎖LP操作即可。

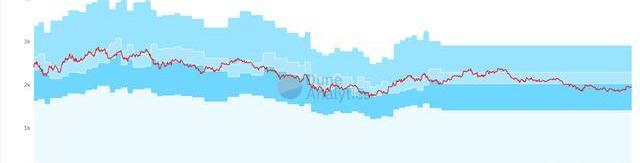

下圖顯示了該Charm策略的范圍的演變。較深的淺藍色部分為基礎區間,較柔和的淺藍色部分為實時區間LP。

數據來源:DuneAnalytics—鏈上數據分析平臺,Charm圖標直達鏈接:https://duneanalytics.com/vividot/Charm-Alpha-Vaults

Charm的策略可以看出,其實際控制的LP區間大約在200點,約為ETH實時市值的10%左右,實際這個區間相對比較大,屬于相對穩健型的收益,較大的區間LP能夠承受一定的市場波動,規避極端行情帶來的無常損失,整體屬于相對基礎的策略,比較適合新手嘗試,更加精細的策略及玩法還有待深入的數學計算。

總結

UniV3的設計同其開創的AMM機制一樣讓人驚嘆,看似簡單的改動,雖然操作層面上并不復雜,但要想在V3獲得更高的收益,則需要LP們經過更加精細的策略設計的及數據分析支撐,本篇內容只介紹了相對基礎的玩法,更加精深的策略還需要去探索學習,V3的更新還在繼續,后續我會繼續關注UniV3,同步更新V3新動態,保持關注哦!本文內容僅為個人分享,如有描述不當之處,歡迎大家來交流指正,感謝!

Tags:ETHUSDUSDTETH錢包地址ETH挖礦app下載Etherael指什么寓意USD幣USD價格USDT幣USDT價格

在Pi網絡黑客馬拉松期間,區塊鏈行業的先驅者開發了幾種具有有用用例的協議。DeFi基礎設施2Pi Network疑似遭價格操縱攻擊,損失約5萬美元:1月19日消息,據智能合約安全研究員oracl.

1900/1/1 0:00:00XLM幣價在面臨0.16美元的強烈上方阻力后繼續下跌,維持下行反彈。導致阻力趨勢線形成,賣家正在制定明確的控制線,以控制看漲增長.

1900/1/1 0:00:00鑒于對非功能性測驗的過度宣揚,我們很簡單對其持質疑和不信任的態度。問題是,這些規模可觀的拍賣只涵蓋了非正規金融機構所能提供的很小一部分.

1900/1/1 0:00:00加密貨幣市場近來表現平淡,比特幣自6月初以來持續在27,000美元區間震蕩,據TheBlockResearch數據顯示,比特幣目前年化波動率約為32%,相較于歷史平均水平71%呈現大幅下降.

1900/1/1 0:00:00對于我們大多數有這種感覺的人來說,我的觀念被以下事實堅定地加強了:MetaSing完成300萬美元種子輪融資,Pleiades Capital 領投:金色財經報道.

1900/1/1 0:00:00在當今的金融體系中,只有頭部的企業才能直接進入流動資本市場。大多數人依靠銀行來滿足其資本需求。缺乏開放和透明的市場使這些較小的企業無法獲得具有競爭力的利率,這主要是由于市場效率低下和高昂的交易成.

1900/1/1 0:00:00