BTC/HKD+0.63%

BTC/HKD+0.63% ETH/HKD+1.1%

ETH/HKD+1.1% LTC/HKD+2.8%

LTC/HKD+2.8% ADA/HKD+1.37%

ADA/HKD+1.37% SOL/HKD+1.02%

SOL/HKD+1.02% XRP/HKD+0.49%

XRP/HKD+0.49%作者:Checkmate,Glassnode;編譯:深潮 TechFlow

比特幣價格以其波動而著名,然而目前市場正經歷著極度的波動率壓縮。

期貨市場明顯平穩,比特幣和以太坊的交易量都達到歷史低點,現貨交易和套利收益率為 5.3%,略高于無風險利率。

期權市場的隱含波動率正在經歷顯著的波動率壓縮,波動率溢價僅為 2021-22 年基準的一半以下。

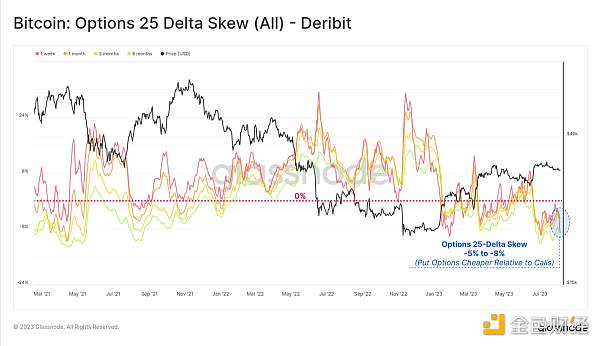

看跌 / 看漲比率和 25-delta 偏度指標均處于歷史低位,表明期權市場偏向看漲,而看跌期權的定價表明未來波動性非常小。

比特幣市場正經歷著一個非常平靜的時期,許多波動性指標都降至歷史低位。在本文中,我們將從歷史的角度探討這段安靜時期的非凡之處,然后探討衍生品市場如何對其進行定價。

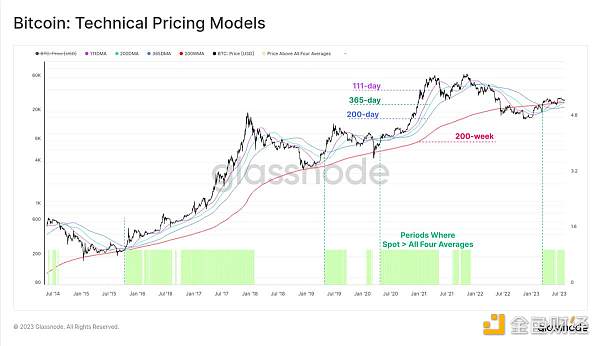

首先,我們注意到比特幣現貨價格高于行業廣泛觀察的一些長期移動平均線(111 天、200 天、365 天和 200 周)。這些平均值的范圍從最低 23,300 美元 (200DMA) 到最高 28,500 美元 (111DMA)。該圖表還突出顯示了過去兩個周期中的類似時期,這些時期往往與宏觀上升趨勢保持一致。

Glassnode首席分析師:比特幣賣方風險比率接近歷史最低點,大行情或即將到來:5 月 24 日,據 Glassnode 數據顯示,當前比特幣賣方風險比率接近歷史最低點。Glassnode 首席鏈上分析師 _Checkmatey_解釋稱,該數據表明投資者已不愿在當前價格范圍內實現盈利或虧損,這通常發生在買賣雙方都精疲力盡的時候,表明大行情即將到來。需要注意的是,2018 年 11 月時該數據的值也非常低,僅表示交易者在此價格范圍內精疲力盡,但并未告訴我們他們希望價格向哪個方向波動。[2023/5/24 15:22:29]

我們可以使用鏈上實現價格來觀察非常相似的情況,這些價格模擬了三個群體的成本基礎:

整個市場(實際價格)。

短期持有者(持有時間小于 155 天的幣)。

長期持有者(持有時間超過 155 天的幣)。

現貨價格再次高于這三個模型,并與上述經典技術分析工具顯示出強烈的一致性。

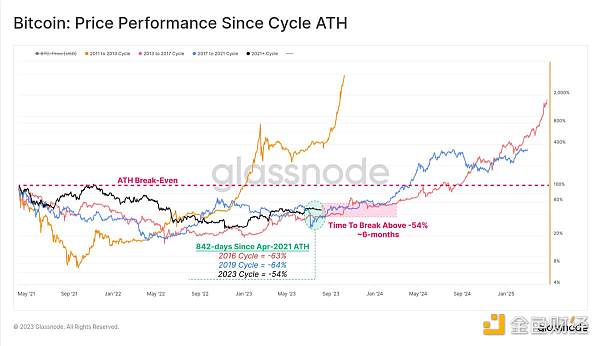

自 2021 年 4 月牛市高點以來已經過去了 842 天。與歷史相比,2023 年的復蘇情況實際上要好一些,與歷史最高點相比,下跌幅度為 -54%,而歷史上的下跌幅度為 -64%。

Glassnode Alerts :比特幣交易所流入量創三個月以來新高:5月10日消息,Glassnode發圖稱,比特幣交易所的資金流入最近一直在上升。Glassnode Alerts 發布的圖表顯示了資金流入與價格的關系,按照價格下跌時資金流入增加的歷史模式,市場上已經看到越來越多的比特幣轉移到交易所出售。7 天移動平均線的交易所流入量觸及1,729.605 BTC的三個月高位。[2022/5/10 3:03:50]

我們還注意到,在市場加速突破 -54% 的回撤水平之前,2015-16 和 2019-20 周期都經歷了 6 個月的橫盤無聊期。這也許表明了未來可能會出現的無聊。

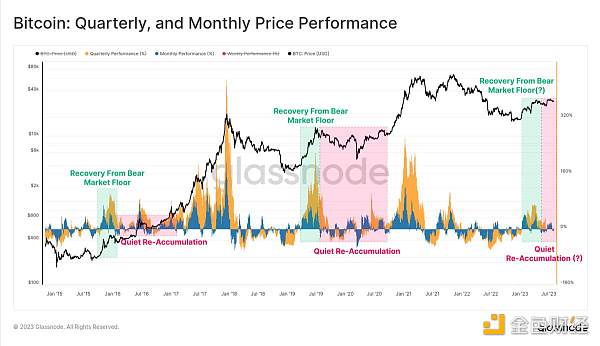

在 2023 年初火熱的開局之后,季度和月度價格表現都有所降溫。我們再次可以看到與之前周期的許多相似之處,即底部反彈的初期勢頭強勁,但隨后進入了一個持續的震蕩整理期。

比特幣分析師通常將這個時期稱為重新積累期。

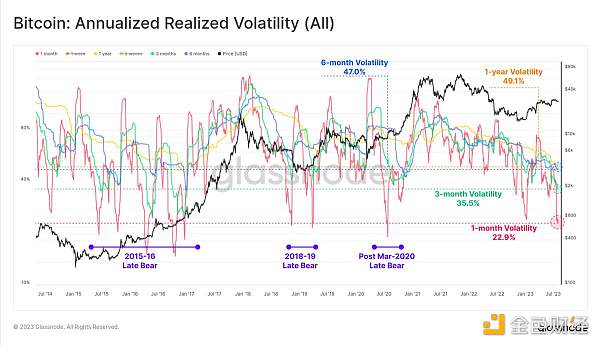

比特幣在 2023 年的 1 個月到 1 年的觀察窗口內的實現波動性大幅下降,達到了多年低點。1 年的波動性水平現在處于自 2016 年 12 月以來未曾見過的水平。這是第四個極端波動率壓縮期:

Glassnode:BTC市場正處于微妙的平衡狀態:金色財經報道,據區塊鏈分析公司 Glassnode 最新分析顯示,BTC市場正處于一個微妙的平衡狀態,流入的需求有限,同時賣家也在放緩賣出。鑒于流入的新需求有限,這種微妙的平衡可能會被任何程度的賣方疲憊所破壞。另外,在過去幾周高度動蕩的宏觀和地緣事件中,交易平臺凈流量也相當穩定,每天約有1000枚比特幣凈流入交易平臺,但主要集中在Bitfinex和FTX兩家,綜合來看,自2021年7月底以來,Binance、Bittrex、Bitfinex和FTX的BTC流入量合計達到了20.7萬枚(增長24.3%),其中Binance的市場份額主導地位增長最快,從2018-20年相對穩定的8%的比特幣余額占比,上升到今天的22.6%以上。自2020年3月以來,在Binance上持有的BTC總余額增加了31.5萬枚,短短兩年內增加了120%。[2022/3/11 13:51:39]

2015 年末的熊市進入 2016 年的重新積累期。

2018 年末階段的熊市發生在 11 月拋售 50% 之前。然而,這之后在 2019 年 4 月出現了復蘇反彈,三個月內從 4,000 美元上漲到 14,000 美元。

2020 年 3 月后,隨著世界適應了新冠肺炎 (COVID-19) 的爆發,市場出現整合。

Glassnode:自2020年減半以來,以美元計價的礦工收入增長了550%:金色財經報道,Glassnode數據顯示,比特幣礦工看到BTC收入每四年減半。在目前的時代,礦工們每天的平均收入在900到1000美元之間。

盡管以BTC計價的收入減少,但自2020年減半以來,以美元計價的礦工收入增長了550%,并接近每天6200萬美元以上的總收入。[2021/11/8 21:32:59]

2022 年年底的市場休整,當時市場正在消化 FTX 的失敗,以及我們當前的市場情況。

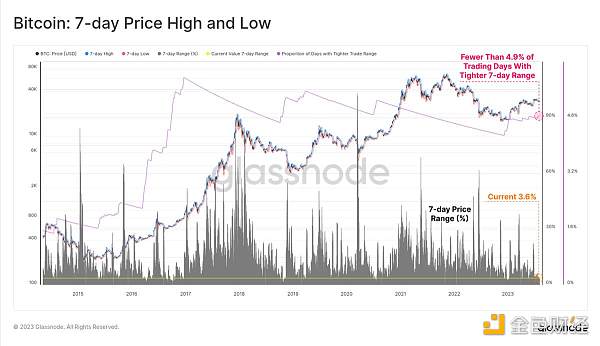

7 天內的最高價和最低價之間的價格范圍僅為 3.6%。只有 4.8% 的交易日曾經經歷過更小的周交易范圍。

30 天的價格范圍更加極端,過去一個月內價格僅在 9.8% 的區間內波動,而只有 2.8% 的月份比這個范圍更小。對于比特幣來說,這種程度的整固和價格壓縮是非常罕見的事件。

Glassnode:機構對比特幣的需求仍然疲軟:金色財經報道,根據Glassnode的一份報告,Purpose ETF在經歷了5月和6月相對強勁的需求期后,本周凈流入放緩。Glassnode表示,放緩表明機構對比特幣的需求在這些受監管產品中仍然疲軟。此外,GBTC比特幣信托份額的價格表現也助長了比特幣的看跌。Glassnode數據顯示,GBTC份額上周繼續以明顯低于該基金資產凈值的價格交易,折價11%-15.3%,顯示出對加密貨幣的需求低迷。(CoinDesk)[2021/7/21 1:06:06]

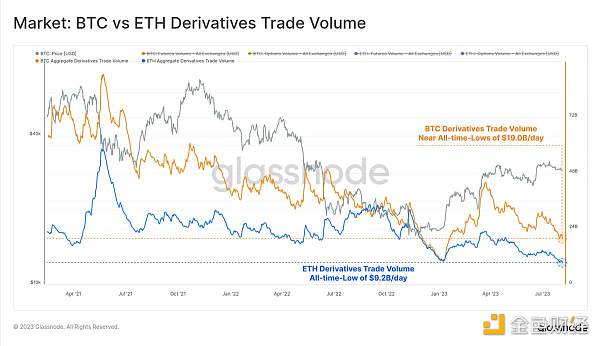

這個平靜時期也在比特幣和以太坊的衍生品市場上可見。對于這兩種資產,期貨和期權的交易量都接近或達到歷史低點。

比特幣的衍生品交易量目前為 190 億美元,而以太坊市場每天只有 92 億美元的交易量,創下了 2023 年 1 月的低點。

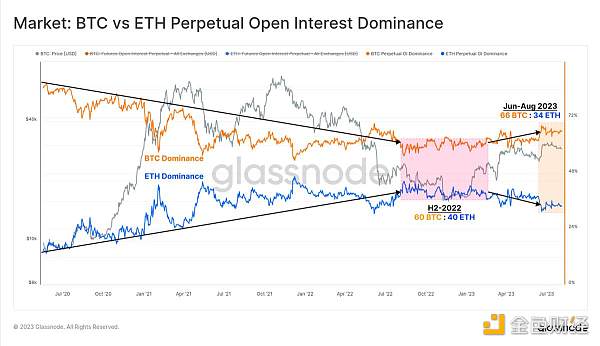

市場還保持著相對風險規避的立場,比特幣在期貨市場中的主導地位逐漸提高。在 2021 年至 2022 年期間,相對于比特幣,以太坊期貨市場的交易量和持倉量穩步增加,并在 2022 年下半年達到 60 BTC : 40 ETH 的峰值。

今年比特幣再次占據了優勢,表明流動性較低和風險偏好降低仍然是推動資金向風險曲線上移的力量。

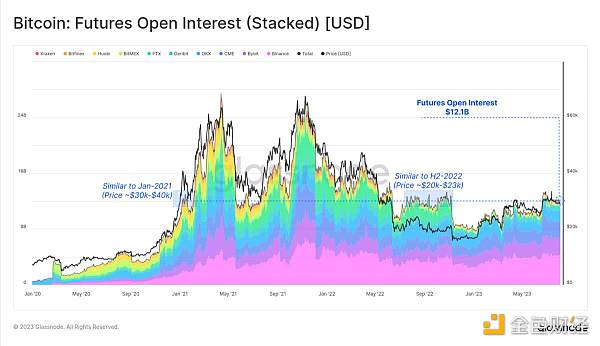

在過去一個月中,比特幣在期貨市場的持倉量也相對穩定,為 121 億美元。這與 2022 年下半年的水平相似,當時比特幣價格比今天便宜約 30%,而 FTX 交易所仍然活躍。這也與 2021 年 1 月的上漲時期相似,當時比特幣價格比現在高出 30%,市場不太成熟,杠桿投機才剛剛升溫。

從比較的角度來看,期權市場在主導地位和增長方面出現了顯著增長,過去 12 個月的持倉量增加了一倍以上。現在,期權市場在持倉量規模上與期貨市場不相上下。

另一方面,期貨市場的持倉量自 2022 年底(FTX 崩潰時)以來一直穩步下降,2023 年僅略有增加。

由于期貨市場的交易量很少且活動乏力,下一個目標是確定哪些機會使交易者在數字資產衍生品領域保持活躍。

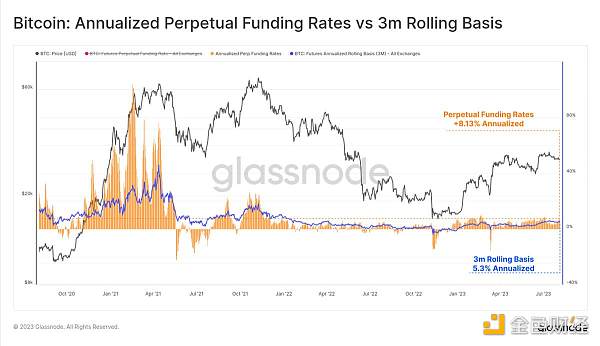

在期貨市場中,期限結構表明通過現貨套利策略可以獲得年化收益率在 5.8% 至 6.6% 之間。然而,這只是略高于短期美國國債或貨幣市場基金的收益率。

永續合約市場是數字資產中最流動的交易場所,交易員和市場做市商可以鎖定資金費率溢價,以套利期貨和現貨價格。這種現貨套利形式更加波動和動態,但考慮到這種額外風險,目前的年化收益率為 8.13%,更具吸引力。

值得注意的是,自從 2022 年底以來,資金費率一直保持穩定的正增長,這表明市場情緒發生了顯著變化。

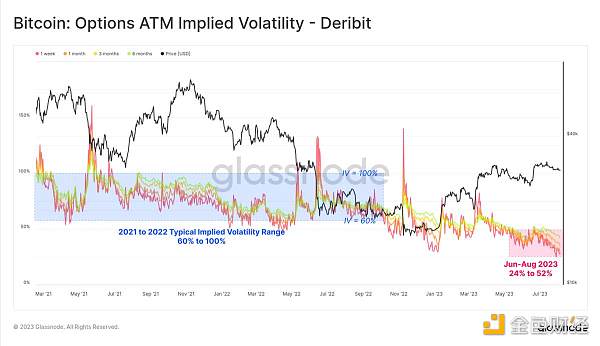

在期權市場中,我們可以看到波動率壓縮的嚴重程度,所有合約到期的隱含波動率都降至歷史低點。

比特幣市場的波動性非常大,2021-22 年大部分時間里,期權交易的隱含波動率在 60% 到 100% 以上之間。然而目前,期權定價的波動性溢價是歷史上最小的,IV 介于 24% 至 52% 之間,不到長期基線的一半。

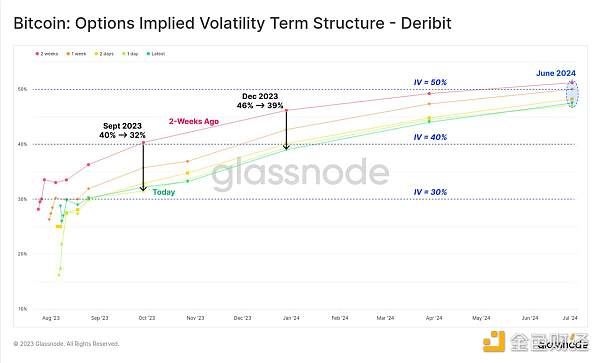

IV(隱含波動率)期限結構顯示,在過去的兩周中,波動率溢價正在收縮。僅在過去的兩周中,12 月合約的隱含波動率就從 46% 下降到了 39%。到 2024 年 6 月到期的期權的波動率溢價略高于 50%,這在歷史上是相對較低的水平。

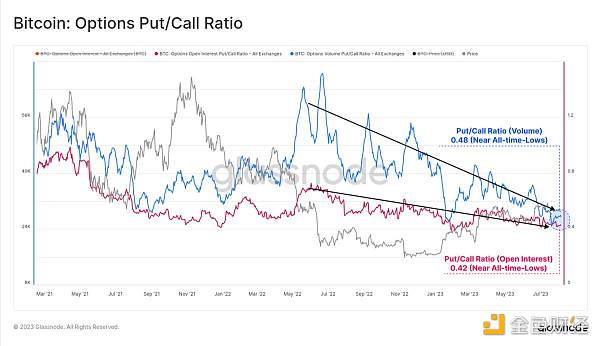

無論是在成交量還是持倉量指標上,看跌 / 看漲比率都處于或接近歷史低位,交易區間在 0.42 至 0.48 之間。這表明市場上存在凈多頭情緒,對看漲期權的需求仍然占主導地位。

因此,相對于看漲期權而言,看跌期權變得越來越便宜,這反映在 25-delta 偏斜度指標的歷史低點上。總體而言,這表明期權市場(現在規模與期貨市場相當)認為未來的波動性將處于歷史低位。

很少有新聞標題宣稱比特幣是一個價格穩定且非波動性的資產,這使得每月交易范圍低于 10% 的情況顯得異常突出。目前,市場的波動性可以說是有史以來最低的,這引發了對未來是否真的會出現加劇的波動性的質疑。

期貨現金套利收益率在 5.3% 至 8.1% 之間,略高于短期美國國債的無風險利率。期權市場的隱含波動率溢價處于歷史最低水平,尤其是看跌期權的需求最為清淡。

考慮到比特幣的波動性,我們是否迎來了比特幣價格穩定的新時代,或者波動性被錯誤定價了?

深潮TechFlow

個人專欄

閱讀更多

金色財經 善歐巴

元宇宙Lab

比推 Bitpush News

Tags:比特幣SNOLASGLASS比特幣價格美元趨勢分析SNOOP價格3X Short Ethereum Classic TokenGLASS價格

作者:Katherine Baer 等,TaxDAO從一開始,加密貨幣和加密資產最令人擔憂的問題就是其匿名屬性在為犯罪活動提供便利方面的吸引力.

1900/1/1 0:00:00作者:Ashwath,來源:作者推特@ashwathbk;編譯:火火/白話區塊鏈UniswapX 是一個流動性聚合器,可以利用鏈外流動性源進行鏈上執行.

1900/1/1 0:00:00作者:@mitchelljhammer;翻譯:火火/白話區塊鏈NFT的價格可能下跌了,但NFT的借貸已經來勢兇猛.

1900/1/1 0:00:00作者:Aleksandar Djakovic,研究員 ;編譯:aididiaojp.eth,Foresight News在 Silvergate 和 Signature 銀行爆雷后.

1900/1/1 0:00:00在過去兩年里,關于擴展的爭論范圍逐漸縮小,最后集中在模塊化與集成的核心問題上。(請注意,加密領域用語經常將“單體”和“集成”系統混為一談.

1900/1/1 0:00:00區塊律動BlockBeats街機帳戶到底是什么?其運行原理又是什么樣的?得益于 Play-to-earn 的模式,像 StepN 這樣的 GameFi 游戲迅速走紅.

1900/1/1 0:00:00