BTC/HKD+1.03%

BTC/HKD+1.03% ETH/HKD+1.39%

ETH/HKD+1.39% LTC/HKD+1.75%

LTC/HKD+1.75% ADA/HKD+1.34%

ADA/HKD+1.34% SOL/HKD+1.52%

SOL/HKD+1.52% XRP/HKD+1.26%

XRP/HKD+1.26%

作為金融樂高積木,DeFi的可組合性帶來的空間可觀,你無法想象DeFi空間里這一群有意思的人會鼓搗出什么新鮮玩意來。

12月15日Coinbase宣布上線SNX后,SNX又經歷了一輪飆升。在DeFi發展浪潮下,衍生品賽道一定是個不容忽視的領域。其中的代表作Synthetix是個很有趣的例子,這篇文章里,聊聊最新的一些進展。

這篇文章聊一下合成資產平臺Synthetix如何成為了大額資產無滑點交易的中間件,并且在以太坊轉向Rollup為中心的路線后,Synthetix如何成為了DeFI+Rollup/Layer2解決方案的最佳樣板之一。

一、什么是合成資產平臺Synthetix?

作為一種結構性金融產品,合成資產提供了有趣的交易體驗:你無需擁有BTC、黃金、股票、房產,也可以通過合成資產衍生品的方式,來獲得對應的資產頭寸,獲得投資于BTC、黃金等目標資產的收益,當然也要承擔其損失。

合成資產(Synths),就是對目標資產的鏡像模擬。例如,用sUSD去表示美元的價格,用sGold表示黃金價格,用sSP500來表征標普500股票指數等。甚至,加密資產本身,也可以成為錨定物,用sBTC來表示BTC,用sETH來表示ETH。

這些合成資產能一比一兌換為對應的錨定物么?至少目前階段,絕大部分的項目中,合成資產所做到的只是復制了錨定物的價格,讓人們可以直接在鏈上進行這些虛擬資產的交易,并不能夠將合成資產一比一兌換為實物。

在DeFi領域,Synthetix是合成資產交易這一賽道上的翹楚。Synthetix建立在以太坊上,通過抵押平臺代幣創建合成美元資產sUSD,然后用戶可以將sUSD用于交易其他合成資產,如sBTC、sETH、sAUD、sBNB等。

比特幣辯護律師稱Craig Wright的訴訟可能損害開源軟件:金色財經報道,非營利組織比特幣法律保護基金的首席法律官Jessica Jonas在5月18日邁阿密舉行的Bitcoin 2023活動中討論了針對比特幣核心開發者的高調訴訟的潛在法律后果。該案件是由Tulip Trading的所有者/經營者Craig Wright在英國提起的法律訴訟。Wright最出名的也許是他聲稱自己是比特幣創造者中本聰,這一說法推動了另一起不相關的訴訟。在Tulip Trading與據稱參與Bitcoin Core開源開發的14名被點名的個人以及其他人之間的案件中,Wright聲稱上述開發者對他負有信托責任。

Jonas解釋說,實施這樣的改變需要對比特幣區塊鏈進行硬分叉,然后期望世界上的每個人都轉向新的分叉,而不是繼續使用現有的核心鏈。Jonas將圍繞受托責任的法律領域描述為“復雜”,接著將訴訟描述為由于超出技術限制的原因而格外危險。[2023/5/19 15:12:28]

幾個月前筆者曾寫過一篇介紹Synthetix的文章,感興趣深入了解的讀者,可以參見《一年百倍的DeFi龍頭Synthetix,你是不是還不了解?》。

二、Synthetix的外部效應

在AMM出現之前,DEX的交易深度一直阻礙了更多用戶的嘗試。借助于Uniswap等AMM型DEX的出現,更加上2020年流動性挖礦的興起,為DeFi爭了一口氣,交易量也已趕超中大型中心化交易平臺。不過在進行大宗資產交易時候,受限于交易平臺的深度,仍然會遇到交易滑點較大的問題。

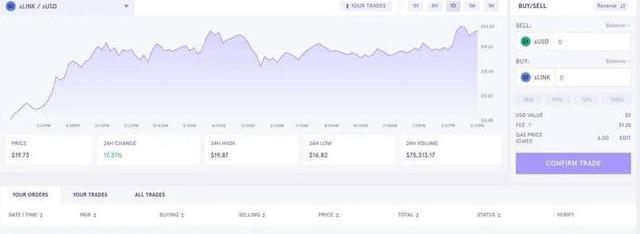

不過,最近Curve交易平臺上線的跨資產兌換平臺,集成Synthetix的虛擬合成資產交易功能,大幅改善了大額交易下的滑點問題。

對比Uniswap和Curve的交易

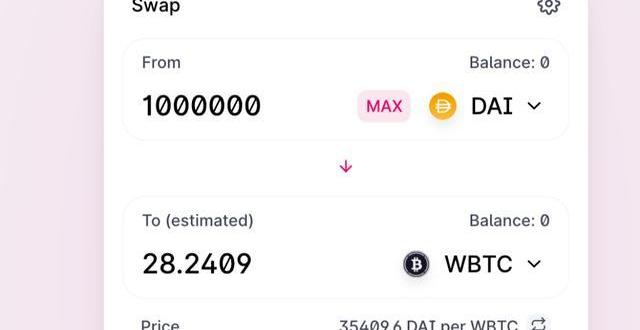

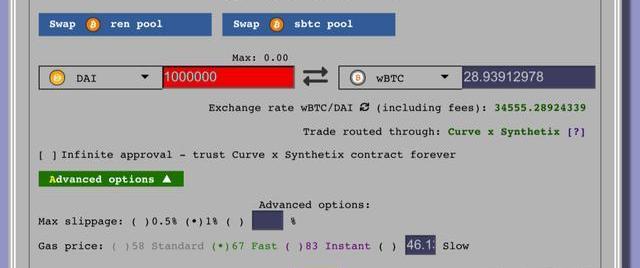

通過Uniswap交易100萬DAI,購買BTC,滑點大約為1.5%,得到大約28.24個wBTC,如下:

加密交易平臺Talos收購投資組合工具開發D3X:金色財經報道,加密交易技術提供商Talos周二表示,該公司收購了D3X系統,該公司開發了支持系統投資策略的技術,以允許客戶建立加密投資組合。

D3X由Xavier Witdouck于2018年創立,他曾在AQR Capital、貝萊德瑞銀(BlackRock UBS)和美國銀行擔任高管。

業內人士指出,具體而言,此次收購為加密領域帶來了更多TradFi中使用的投資組合設計工具,包括回測、因素建模、優化、再平衡以及風險和回報歸因報告。[2023/5/10 14:54:47]

用Curve交易,得到大約28.94個wBTC。就是說,同樣的交易,通過CurveXSynthetix的交易功能,多得了0.7個wBTC。

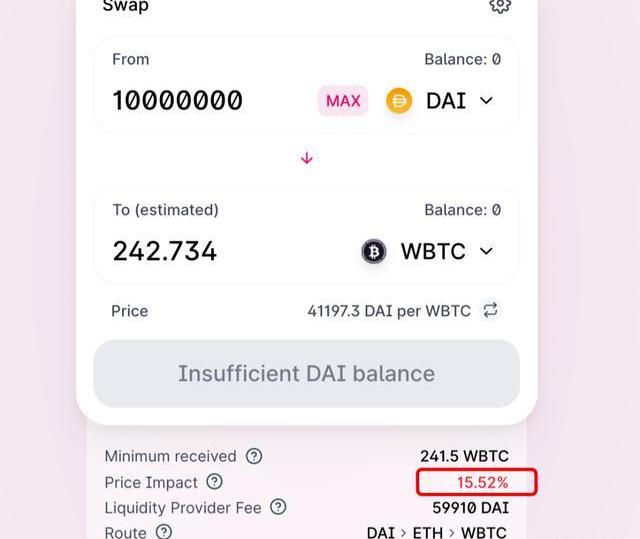

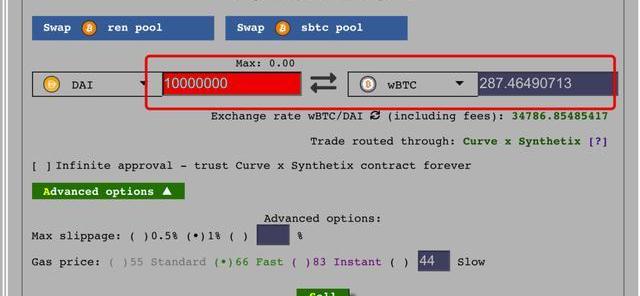

繼續增加交易額,通過Uniswap交易1000萬DAI,會怎樣?1000萬DAI在Uniswap可以得到242.73個wBTC,交易滑點大約為15.52%;而在Curve交易,則可以得到大約287.46個wBTC,相比Uniswap,多得了45個BTC!

Uniswap可以說是目前DeFi領域中交易深度最大的DEX了。盡管上述例子稍顯夸張,不過也足以說明問題了。

DeFi必然會遇到大額交易的問題。無論通過中心化平臺、DEX還是AMM進行大額交易,不可避免的遇到交易滑點的問題。而通過接入Synthetix的虛擬合成資產交易,Curve大幅改進了交易滑點,當然,也會有其另外的問題,我們后面會討論。

Lymex因“技術錯誤”資金池完全耗盡,LYM價格下跌99.93%:12月5日消息,去中心化金融衍生品交易平臺Lymex于4個小時前在推特上表示:“Lymex網絡出現嚴重異常失誤導致大量的LYM已經被轉移到0x00e6開頭的地址,這一這一事件是由一個“技術錯誤”引起,已經完全耗盡了資金池,Lymex團隊正在采取一切必要措施立即進行全面恢復。”

此外,據派盾監測數據,LYM價格下跌99.93%,此筆轉移的資金已流入幣安。[2022/12/5 21:23:10]

Curve的跨資產交易功能有何特別?

Curve在此次更新之前,在平臺上穩定幣跟BTC交易,是兩個老死不相往來的鄰居。通過跨資產交易,讓穩定幣可以兌換為BTC的錨定幣了。

你可能會說,這又有什么好奇怪的么?Uniswap等AMM平臺不僅僅是可以在穩定幣跟比特幣錨定幣(如wBTC、renBTC、tBTC)等之間交易,還可以交易一大堆其他的代幣呢!

Curve的跨資產交易之所以值得一提,是因為這跟傳統AMM做的交易有所不同。在同類資產之間交易,滑點小,錨定物一致,可以有效的降低交易不確定性。而如果要通過傳統AMM的做法,比如在DAI和wBTC之間進行交易的話,就要為這一交易對提供足夠的深度,才有望減少交易滑點。并且,要為每一種資產都提供足夠的交易深度才行。

Curve特別的一點在于:不同的穩定幣之間的兌換滑點很小,而不同錨定幣之間的交易滑點也能夠降到最低。這是借助于Synthetix的虛擬合成資產來實現的。

Curve跨資產交易如何實現?

根據Curve的文檔所述,跨資產交易將Synthetix作為中間件,其有如下特點:

借助于Synthetix的無滑點交易合成資產的功能,大幅降低滑點,上文中我們也見到了這一特點;結算期較長,大約為六分鐘,因為Synthetix需要結算期,在結算期內,如果遇到BTC等價格大幅變動的情況,也會造成資產變化借助于虛擬資產,這一跨資產交易功能可以更廣泛使用交易費高昂,即便是gas費設置為50gwei,由于交易過程復雜,也需要消耗超多gas,大約花費為80多美元需要分為兩筆操作:交易發起與交易清算。

Binance Labs領投BitQuery的850萬美元種子輪融資:9月27日消息,Binance Labs 宣布已參與區塊鏈數據公司 Bitquery 的 850 萬美元種子輪融資,本輪融資由 Binance Labs 與 dao5 共同領投,Susquehanna、DHVC、INCE Capital 以及來自谷歌的天使投資人等參投。Bitquery 將利用籌集的資金來擴大其數據覆蓋范圍,以支持更多的區塊鏈、推動新的用例,并構建其 BIT 協議以促進實時數據交付。Bitquery 提供了一套軟件產品,以統一的方式解析、索引和存儲區塊鏈數據。[2022/9/27 5:54:56]

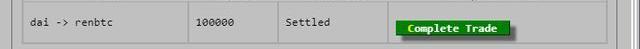

例如,將DAI兌換為renBTC(BTC的一種錨定幣),會涉及到如下過程:

通過Curve,DAI會轉換為sUSD這一Synthetix上的合成美元虛擬資產;通過Synthetix,將sUSD無滑點兌換為sBTC,會有6分鐘左右的結算期,在此期間最好不要關閉瀏覽器;這時,用戶可以得到ERC721格式的NFT一枚,代表了此次交易;

在結算完成后,用戶需要點擊完成交易的按鈕,完成最后一步:Curve平臺會幫你把sBTC兌換為renBTC,得到你的最終資產。

這其中的關鍵角色,就是Synthetix了。

三、Synthetix更多應用接入

通過上面的例子,我們應該能知曉,Curve的跨資產功能為何被一些評論者認為是DeFi領域的一次顯著創新了。實際上,我們也不能忽略掉背后的功能:Synthetix的虛擬合成資產以及由此對DeFi其他項目的賦能。

Yishi:對中心化交易所過份相信本質上已經是一個警鐘:金色財經報道,在Metainsight主辦的以“FTX事件冷思考:客戶資產如何安全管理”為主題的Metainsight圓桌匯上,Onekey Core Contributor Yishi表示,對于中心化交易所大家都過份相信,這本質上其實已經是一個警鐘了,但在出事之后,交易所能夠站出來表態,這本質上是好事。

資產自托管方案現在有種百花齊放的感覺,從2021年之后,價值發現逐漸從原本的CeFi過渡到DeFi,用戶可以在自己保管私鑰的情況下,去盈利去交易,目前整個基礎設施其實挺完善的,像dydx這樣的期貨交易所,或者是像UniSwap這樣的AMM池子,流動性也很好,所以我覺得跟以前相比有質的變化,這些其實也利好所有在做用戶資產自托管方案的人。[2022/11/20 22:08:44]

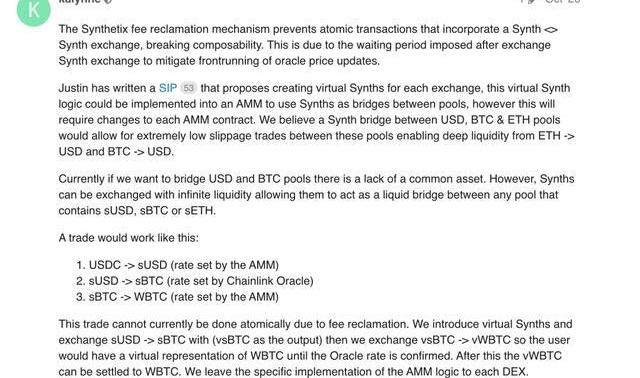

合成資產充當交易橋梁

Synthetix上的虛擬合成資產,稱之為Synths,例如sBTC,sETH,sUSD。由于Synthetix采取的是無滑點交易的設計,所以相比較交易USDT和BTC而言,在sUSD和sBTC這兩個虛擬資產之間進行交易,依賴于預言機提供的價格,而不會產生交易滑點,從而理論上可以產生無盡的流動性。

因此,Synthetix社區開始萌生想法:如果虛擬資產之間的交易無滑點,那么是否可以將這一特點跟其他的AMM結合,讓其他的交易平臺上大額交易,也能降低交易滑點?10月份在Synthetix社區提案論壇中的一次討論,也開始將這一點提上日程。

其中關鍵一環,來自于SIP89:VirtualSynths。虛擬合成資產的提出,為每一筆交易創建一個虛擬合成資產的代幣,主要用來應對結算期長時候,用戶如何領取到對應資產的問題。在上面Curve的兩步結算方案中,我們也見到了上述Synthtix提案的實現,算是比較妥善的方式了。

通過這種方式,讓Synthetix充當了無滑點的交易結算層,雖然對于小額交易來說并不方便,但是對大額交易而言,滑點問題得到了大幅解決。

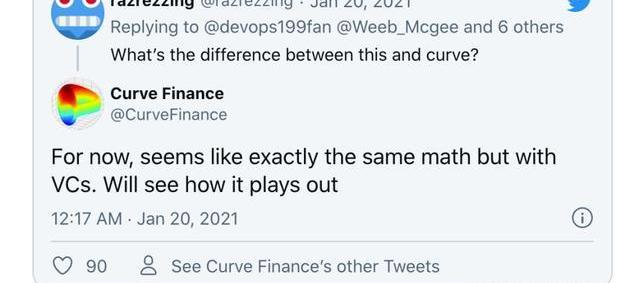

在11月份的一篇帖子中,Synthetix創始人KainWarwick提到,將虛擬Synth和AMM結合,能夠在一筆交易之中連接多個資金池,1inch這樣的DEX聚合器可以實現路由優化,以盡可能少的滑點執行每筆交易。

Kain提到,在虛擬Synths實現的過程中,如Curve、1Inch、ShellProtocol、Saddle等團隊都參與其中,并希望將其加入到自己的平臺功能中。

Saddle的例子

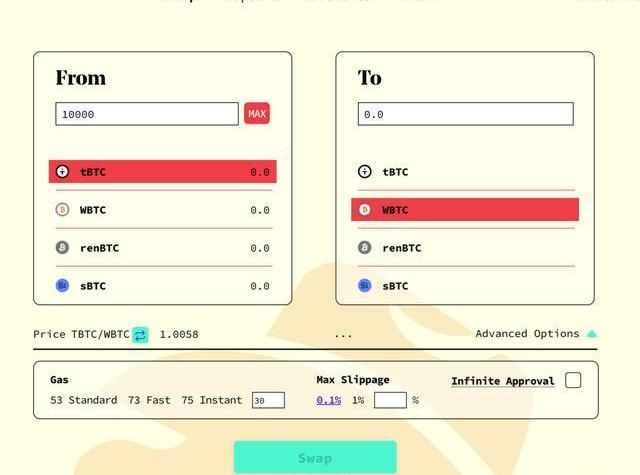

Saddle是一個新上線的項目,提供了基于比特幣的錨定幣的自動做市商工具。

據鏈聞報道,Saddle公布已完成430萬美元的融資,領投方為FrameworkVentures、PolychainCapital和ElectricCapital,其他投資方包括CoinbaseVentures等,個人投資者包括Synthetix聯合創始人KainWarwick、AndrewKang、MarianoConti、JamesPrestwich和SpencerNoon。

Saddle的首個池子支持四種資產:renBTC、WBTC、sBTC和tBTC。Saddle團隊表示,隨后還將推出新的穩定幣和基于ETH的資金池。Saddle也會通過Synthetix的虛擬合成資產特性,支持多個資產之間的大額低滑點交易。

順便一提,Saddle上線前后也面臨不少指責聲音,認為他抄襲了Curve的算法,而僅僅是更換了合約語言為Solidity。迄今為止,尚未見到Saddle的回應。不過,這不是本文的關注目標了。

四、首個DeFi龍頭Layer2遷移案例

最后,我們分享下來自Synthetix+Layer2方案(OptimismRollup)的現狀。Layer2擴容是2021年的重中之重。DeFi+Layer2方案如何演變,也是投資者們關注的核心問題。

目前Optimism主網試運行的軟啟動已經開啟,分多個階段陸續推進中,2月下旬預計開啟公開測試,大約一個月之后再正式上線主網。除了Synthetix之外,CoinbaseWallet也會接入Optimism。通過OVM讓開發者們低成本遷移。

在2021年路線圖一文中,Synthetix創始人提到:

向OptimisticEthereum的過渡,將緩解2020年我們經歷的許多問題。這種過渡有兩個主要優勢:更低的gas成本和更高的吞吐量。更低的gas成本對所有用戶都有好處,并使系統更有效率。更高的吞吐量將使我們在與Chainlink合作的過程中減少預言機的延遲,實現通過合成期貨和許多其他協議改進的杠桿。

隨著Optimism軟啟動,Synthetix也緊緊跟隨。1月16日Synthetix發文宣布SNX質押服務已經在OptimisticEthereum上線。文中稱,會分為多個步驟分階段實現向Layer2(OptimismEthereum)的遷移,第一階段考慮的重點在于讓SNX小額持有者參與,畢竟,以太坊網絡的高昂操作成本,限制了這部分用戶。

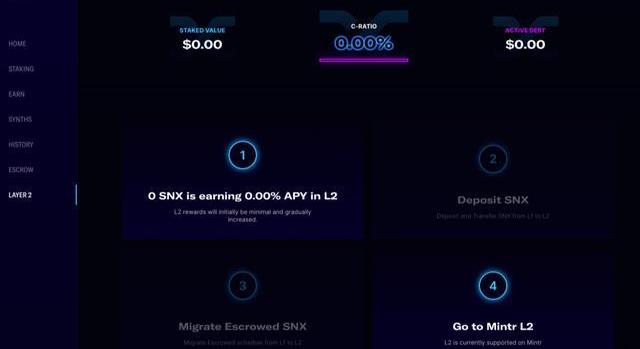

接下來聊一聊如何使用SynthetixLayer2部分的現有功能。可以通過該鏈接訪問:https://staking.synthetix.io/l2

首先,點擊登錄Metamask錢包

SNX持有者可以遷往Layer2(L2)網絡。遷移之前,如果在L1中有債務未償還,需要先還清之后才能贖回對應的SNX。

還清了債務后,可以將SNX轉往L2,這期間大概會有五分鐘的延時。

在Layer2上的操作,跟在以太坊上操作類似。不過當前Optimism團隊會承擔Layer2上的ETH費用,所以不需要支付gas費,只需要簽名就行。但是從layer1遷移到Layer2的過程,還是要消耗gas費的。

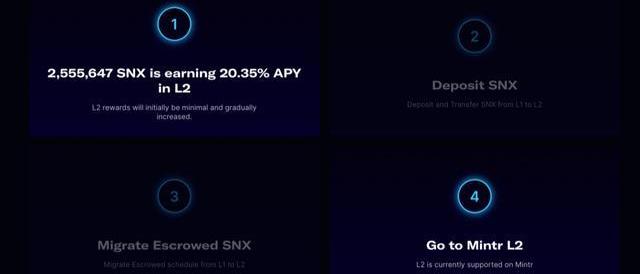

不過,在現階段L2上的SNX跟sUSD是無法轉賬到其他錢包的,意味著只能通過Layer1上SNX轉入的方式,兌換為L2上的SNX。為了激勵用戶參與,也提供了獎勵。根據頁面中提示的信息,當前有256萬SNX參與到L2網絡之中了,年化收益會采取先低后高逐漸增長的方式,當前年化為20.35%。

順便一提的,OptimismEthereum在最近的一篇公告中提到“通向更為去中心化之路”,國外社區有評論者解讀為可能會引入治理代幣尚未可知。不過,刨除掉空投代幣的可能外,單論體驗Layer2+DeFi,也可以考慮嘗試一下L2版本的Synthetix。

小結

頭部DeFi平臺Synthetix是衍生品賽道中很特別的存在。本文重點關注了虛擬資產充當跨資產交易橋梁的特征,以及Synthetix在Layer2網絡中的進展。

借助于Synthetix提供的虛擬合成資產特性,會有更多的DeFi平臺加入進來,改進大額交易的滑點問題。在OptimismEthereum主網試運行軟啟動后,Synthetix也成了Layer2+DeFi的樣板間,相信更多的DeFi項目可以從中受益。2021年DeFi的發展腳步只會加速,不會停滯,期待更多創新的發生。

聲明:本文為作者獨立觀點,不代表區塊鏈研習社(公眾號)立場,不構成任何投資意見或建議。

-END-

Tags:SynthetixBTCCurveSynthetix幣是什么幣BTCs是不是黃了btc錢包官網btc短線交易騙局Curve幣是什么幣

Filecoin從主網上線以來,已有半年之久,其熱度慢慢有所降低。但入場時機還在,礦工可不比受短期幣價波動的影響。在未來幾年內,FIL幣的價格仍有3-10倍的增值空間.

1900/1/1 0:00:002020年注定是不同尋常的一年。這一年,疫情在全球各地大爆發,很多國家的經濟開始出現了危機;海內外的金融市場也陷入了一片暗沉,以美國為首的金融市場尤其動蕩蕭條,經歷了5次熔斷后連股神巴菲特都稱“.

1900/1/1 0:00:00貝萊德的報告指出,BTC應占據投資者投資組合的80%以上。散戶投資者繼續支持BTC。 喜歡的朋友可以點個關注加入我們哦,我們下期再見貝萊德的新報告顯示,公司堅信將比特幣保留在其投資組合中.

1900/1/1 0:00:00小探本期為大家帶來的內容主題是“隨著狗狗幣價格暴跌,多達5億狗狗幣消失在神秘錢包中”歡迎大家關注小探,小探每天都會給您獻上關于幣圈的優質內容哦.

1900/1/1 0:00:00據數字資產投資管理公司CoinShares稱,2021年迄今為止,機構級加密資產投資產品的流入已經達到創紀錄水平.

1900/1/1 0:00:00騰訊云宣布與加密貨幣行業的知名公司Ankr、Avalanche、Scroll和Sui達成戰略合作,以支持Web3生態系統的發展.

1900/1/1 0:00:00