BTC/HKD+0.17%

BTC/HKD+0.17% ETH/HKD+0.69%

ETH/HKD+0.69% LTC/HKD+0.91%

LTC/HKD+0.91% ADA/HKD+1.41%

ADA/HKD+1.41% SOL/HKD+0.39%

SOL/HKD+0.39% XRP/HKD+0.58%

XRP/HKD+0.58%作者:栗坤 Sober

大多數馬賽克市場期權玩家認為當前 IV 在 30 附近或者以下(如下圖所示:IV vs RV, source from:signalplus)的時候,賣方沒法繼續“鴨”了,此時 long Gamma 或者 long Vega 應該粉墨登場!

但這實際是這樣么?我不這么覺得,待我剝繭抽絲,細細道來。

近 1 個月馬賽克市場 IV 與 RV 對比

我們平時做交易,交易的是什么價值?對,交易的是價格,也就是相對價值,投資或者交易本質也是最優性價比的選擇。此時此刻,再去說 10 年前無風險(當時相當于無風險和剛兌,當然這種說法學術上面也不那么嚴謹) 15% 收益的信托,或者是 5% 的余額寶都意義不大。

相對價值交易的情況可能會變得非常復雜,尤其是在執行這種策略時,我們簡單將相對價值做個描述。例如:許多玩家在嘗試衡量今天大餅 IV 時使用歷史大餅的 IV 來衡量,那確實一去不復返了。

Gemini:對Signature銀行沒有風險敞口:3月13日消息,加密貨幣交易所Gemini發推稱,Signature銀行沒有Gemini的客戶資金,也沒有Gemini USD(GUSD)的儲備資金。

所有Gemini客戶的美元都存放在摩根大通、高盛和道富銀行,所有GUSD儲備資金均存放在道富銀行、高盛和富達。[2023/3/13 13:01:08]

用過去衡量今天!(投資行業我們知道千萬不要把“歷史性行業”和“周期性行業”做混淆,期權 IV 和定價也是一樣道理)

事物的基本面已經發生變化(用哲學一點話來講:我不能兩次踏入同一條河流)。因此,與其以過去為基準,不如以另外一個標的資產(例如:美股芯片股)為基準,大家都會這么比,但我們心里要有桿秤,意義不大了。就像 A 股現在的互聯網你還用 18 年以前估值方法去研究,那就是“刻舟求劍”了。

事實上,現在很多機構做波動率套利,其中一種方式就是用自己建模的 IV 和當前 IV 做比較,而進行波動率套利交易(高 sell,低 buy,配平 delta)。但是,不同專業水準的機構模型水平大相徑庭,且目前也存在一些私募基金掛羊頭賣狗肉的情況,我們作為普通投資人還是需要進行甄別。

PolySign宣布收購數字資產基金管理公司MG Stover,并已完成C輪融資:金色財經消息,數字資產基礎設施公司PolySign宣布已同意以現金和PolySign股票收購基金管理公司MG Stover,交易條款暫未披露。據悉,MG Stover是數字基金管理的行業領導者,管理超過400億美元的數字資產。

此外,PolySign還宣布完成C輪融資,新投資者包括Soros Fund Management、Brevan Howard和GSR,具體融資金額暫未透露。(businesswire)[2022/4/13 14:22:57]

看看過去 6 個月鴨站上面 IV 與 RV 的數據,我們通過數據觀察可以發現雖然今年大家喊了半年 IV“太低了”,實際賣方賺錢雖然較之前更卷,但是如果不做賣方,同樣水平玩家做買方真的能賺到錢么?不要看一次,兩次,要拿出長期業績來。[留給各位思考,開放式問題]

近 6 個月馬賽克市場 IV 與 RV 對比

ZenGo完成2000萬美元A輪融資,InsightPartners領投:4月27日消息,加密錢包ZenGo宣布完成由風投機構InsightPartners領投的2000萬美元A輪融資。DistributedGlobal、MorningBrew的首席執行官AustinRiefVentures參投,現有投資者BensonOakVentures、SamsungNext、Elron、ColliderVentures等也參與了本輪投資。

ZenGo計劃利用這些資金來擴大其金融服務,包括VISA支付卡和提供更多的網上購物選擇。[2021/4/27 21:04:23]

實際上長期來看 IV 不能脫離 RV 太遠,彼此 Match 才是長期生存之道,否則買方不就成“大冤種”么?

因此,我認為比較有意義的是做一些相對價值分析,去定價當下 IV 的合理值,只要在合理值水位以上,哪怕再低,接著賣。看看大餅這半年多 IV 與 RV 走勢,雖然 Gap 值很小,但是大多數時間 IV 是有溢價的。賣方賣保險,掙的是什么?就是這個溢價錢。

Sigma?Prime發布以太坊2.0客戶端Lighthouse v1.0.4版本:據官方消息,以太坊2.0客戶端Lighthouse開發團隊Sigma?Prime 發布Lighthouse v1.0.4版本。該版本包括許多穩定性和性能改進,建議所有用戶更新到此版本,以提高穩定性。[2020/12/14 15:06:51]

最近 1-2 個月很多賣方抱怨 IV 低,做一些 long gamma 策略,其實虧的更慘,這就是我要說的,低或者不低,要看 IV 的相對定價和個人期權策略的能力圈。

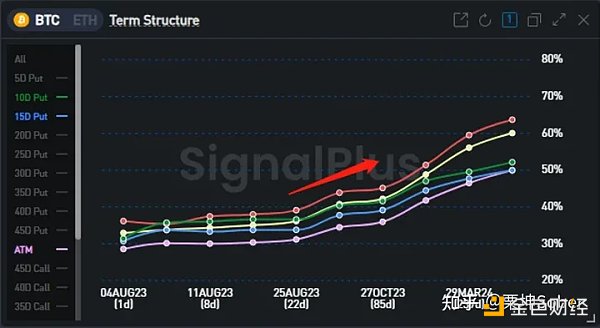

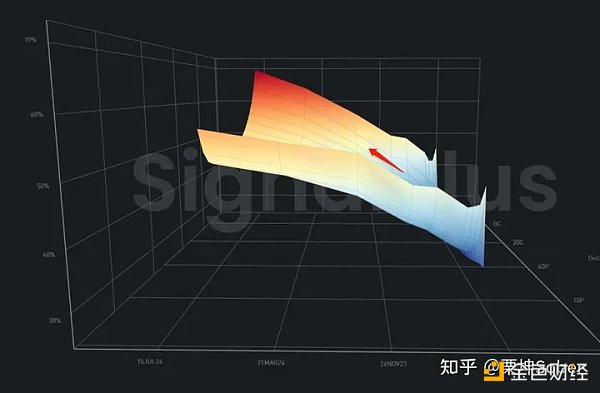

最近思考和實戰,覺得反日歷策略會是一個性價比很高的策略,通過下圖可以看出 8 月底大餅的 IV 都還比較低, 9 月份有明顯上翹,surface 圖也可以很明顯觀察出來。

大餅 Term structure

分析 | TokenInsight:BTC鏈上基本面小幅回暖,全球期貨持倉總量聯動上升:據TokenInsight數據顯示,反映區塊鏈行業整體表現的TI指數北京時間02月02日8時報322.73點,較昨日同期上漲2.36點,漲幅為0.74%。此外,在TokenInsight密切關注的28個細分行業中,24小時內漲幅最高的為其它技術或協議行業,漲幅為6.58%;24小時內跌幅最高的為醫療應用行業,跌幅為20.61%。

據監測顯示,BTC全網活躍地址數較前日上升1.49%至56.68萬,全網交易量較前日上升19.42%。目前,全球多空比為1.02。BCtrend分析師Jeffrey認為,BTC鏈上基本面小幅回暖,同時全球期貨持倉總量聯動上升,市場活躍度緩慢修復中,短期延續盤整。[2019/2/2]

大餅 surface

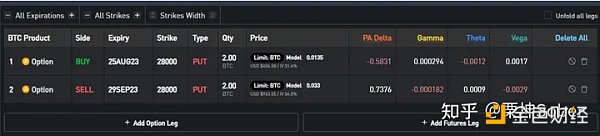

組合策略構建比較簡單。以今天 8 月 3 日周四為建倉日

策略具體買賣期權

Breakeven & Greeks

方法如下:買入 8 月底 2.8 w 的 put,賣 9 月底 2.8 w 的 put。組合是以 premium 收入方式構建的。由于屬于跨月組合,有單向賣權保證金。IV 上翹意味 9 月可以賣出溢價(相對最大程度收 Theta), 8 月下凹意味著 8 月可以 buy 的便宜。

在 8 月底合約到期之前,組合屬于完全對沖的,沒有大的風險敞口。

我們分析一下三種未來情況:

此刻兩個 PUT 都成為深虛,只要雙平的支出低于建倉收入,就是成功的。如果這種上漲就有可能兩個期權都歸 0 的。這個在 8 月底到期前我們再討論應變。反正持有 9 月賣 put(2.8 W)是+delta 的,有各種應對手段可以使用。

此刻 buy put 可以先獲利平倉,等待大餅反彈再處理 9 月賣 put。如果大餅嚴重下跌,put 由淺虛變為深度實值,兩個期權一樣價格了,甚至于在低位出現了價格倒掛!就是遠月的比近月的還低!這樣的話,雙雙平倉還有可能以盈利告終!

這個屬于初始判斷錯誤(因為反日歷還是預測方向上有大的波動的),那么 8 月到期前我們再權衡是否延續該策略。因為我們初始是權利金收入型策略,回旋余地會比日歷多一些,另外本身反日歷策略從 breakeven 也明顯看出是反脆弱策略。

這個策略我自己實戰下來感受是與 put 端做牛市價差風險特征截然不同,所以對于風險厭惡的玩家應該更容易接受。和大家習慣思維最大的不同是,哪怕是 long gamma 或者 long vega,我都更建議構建 premium 收入型策略,就如同之前一篇文章寫得“反向比例價差”策略一樣。這樣建立策略初始壓力很低,同時不斷積累 Theta 可以做一下長期尾部風險保護。這在期權長期投資及增加賠率過程中也發揮重要作用。

如何低成本,長期的做好尾部風險保護?這對于很多機構投資人都是難題,但是相反,其實對于散戶來講用好我們可以暴露的 delta 敞口并支出一定的 theta 保護住尾部就沒那么難,這是我們的優勢。

在處理應對方式上,我基本在動起來之后不會做雙平。因為在一個價格上做相反頭寸的平倉是浪費機會,因為在一段時間內價格肯定是波動,單邊行情少之又少,平掉有利頭寸等一下平掉另外一個頭寸,或者有交易系統的玩家就更簡單了,完全按照系統的設置平倉某一條腿。

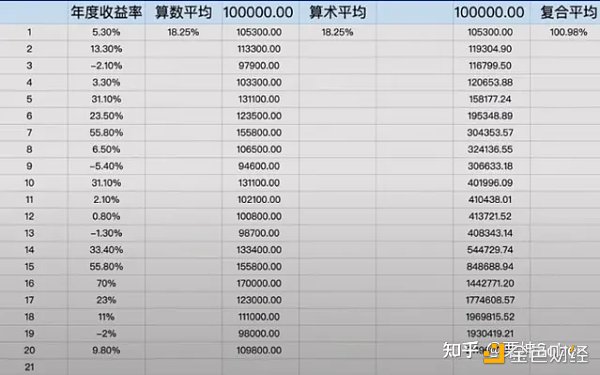

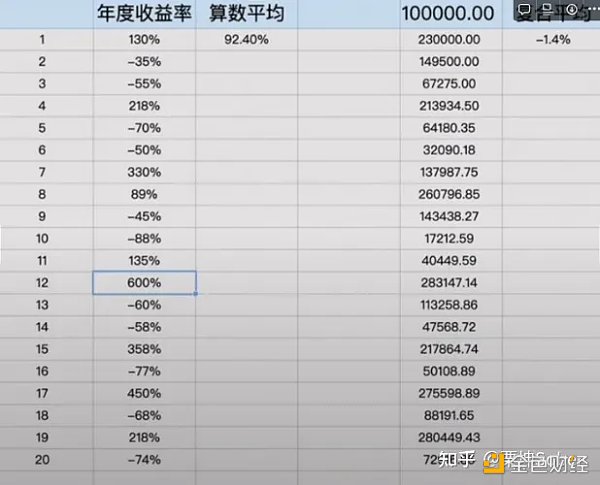

(穩健)低回撤策略 20 年算數平均收益和復合收益

(激進)高爆發策略 20 年算數平均收益和復合收益

上面 2 張圖是交易 20 年每年盈利情況,分別作了算數平均數和復利。為什么復利是第八大奇跡,相信 2 張圖表道破真相。

當下市場環境下以文中推薦權利金收入型策略做期權賣方,不管是反日歷還是反向比例價差,都能把尾巴兜住。如果看官對尾部風險管理感興趣的,可以看我之前也寫過一篇《如何利用期權進行尾部風險管理》的文章。各位可視自己能力圈選擇適合自己且復利效果好的期權策略,見仁見智,沒有標準答案。

辯證的去看 IV 高或者低,辯證的去看賣方和買方,辯證的去看多頭和空頭。

辯證的去看很多前人得出的結論。在交易的世界,我們就猥瑣發育,做好滑頭就好了,持續迭代交易系統,贏在修正,不在預測!

金色財經

企業專欄

閱讀更多

金色財經 善歐巴

元宇宙Lab

比推 Bitpush News

Tags:NBSBSPSIGPUTnbs幣發行量BSPT幣SIGT價格Internet Computer(Dfinity)

自從以太坊轉向POS模式以來,大部分受到市場關注的公鏈也大多遵循POS模式。盡管如此,POW 模式仍在繼續發展。典型的例子包括KAS,它提出了新的POW區塊鏈模型.

1900/1/1 0:00:00作者:深潮TechFlow幾家做zk-EVM的項目,彼此都希望齊頭并進把擴容的賽道做大,同時背地里又可能暗暗較勁,希望自己是那個唯一。在加密世界里,說自己能解決一個問題往往價值千金.

1900/1/1 0:00:00經歷了大半年的狂飆,中國大模型行業進入了一個新的周期。一面狂熱,一面冷峻,投資人們馬不停蹄地尋找這個時代的中國的OpenAI,頂著精英光環的大廠高層或科學家們決定放手一搏,曾經無法抵達的AGI時.

1900/1/1 0:00:002023年,投資機構與股民們,正向AI芯片領域的上市公司,發起奪命三連問: 你做存算一體芯片了嗎? (投資者向瀾起科技提問 圖源:同花順財經) 存算一體芯片進度如何? (投資者向東芯股份提問 圖.

1900/1/1 0:00:00編譯:Web3小律 Gary Gensler曾說過目前的加密世界就是“狂野西部”,但是我們也沒必要因為西部眾多的不法之徒,而忽視了“西進運動”給那個時代帶來的拓荒精神.

1900/1/1 0:00:00作者:Andrew Asmakov,Decrypt;編譯:松雪,金色財經歐洲先于美國推出首只比特幣交易所交易基金(ETF).

1900/1/1 0:00:00