BTC/HKD+0.89%

BTC/HKD+0.89% ETH/HKD+1.69%

ETH/HKD+1.69% LTC/HKD+3.48%

LTC/HKD+3.48% ADA/HKD+3.5%

ADA/HKD+3.5% SOL/HKD+3.18%

SOL/HKD+3.18% XRP/HKD+1.55%

XRP/HKD+1.55%8月1日納斯達克上市公司MicroStrategy(MSTR)發布了2023年2季度報告,大手筆增持1.28萬個BTC。市場普遍對杠桿購買比特幣的行為感到擔憂,該公司陸續花費了45.3億美元購買比特幣,超過40億美元是通過發行債券或股票融資得來的資金。通常過高的杠桿都不是好事,但對于MSTR來說,這成了一種低成本低風險的玩法。不過由于軟件業務發展受限,公司其實沒有多余的現金流,目前債券市場融資似乎有困難,只能通過配股融資滾動債務,相當于深度捆綁BTC價格,BTC在2025償債期來臨之前如過不能大幅上漲,MSTR的游戲可能玩不下去。

作為最大的比特幣上市公司持有者,MicroStrategy 收購比特幣最初是作為保護其資產負債表的防御策略,但現在已成為他們的第二個核心戰略。MicroStrategy 有兩項公司戰略:收購和持有比特幣,以及發展其企業分析軟件業務。他們相信這兩種策略使他們的業務脫穎而出并提供長期價值。

該公司早期稱公司 5000 萬美元以上的超額資本將投入比特幣,不過后續聲明中稱將持續監控市場狀況,以確定是否進行額外融資以購買更多比特幣。

MicroStrategy 于 2020 年 8 月開始投資比特幣,也就是新冠疫情爆發后不久。截至 2023 年 7 月 31 日,該公司持有 152,800 個比特幣,總成本為 45.3 億美元,即每個比特幣 29,672 美元,幾乎持平當前市場價格(8月1日 29,218美元)。其中,90%的比特幣是無擔保的,這意味著這些比特幣沒有被用作任何貸款或債務的抵押品。

BitMEX創始人當前擁有最大的個人GMX代幣儲備:2月15日消息,BitMEX創始人Arthur Hayes分享其將GMX納入投資組合的原因。他表示,按交易量計算,GMX是目前第二大DeFi衍生品平臺,最重要的是GMX代幣經濟學提供了有吸引力的收益。

Dune數據顯示,Arthur Hayes當前擁有最大的個人GMX代幣儲備,持有200,580.22枚代幣,價值超過1500萬美元。相比之下,按交易量計算領先的中心化交易所幣安代表其所有客戶持有約236,167.70枚GMX。[2023/2/15 12:08:37]

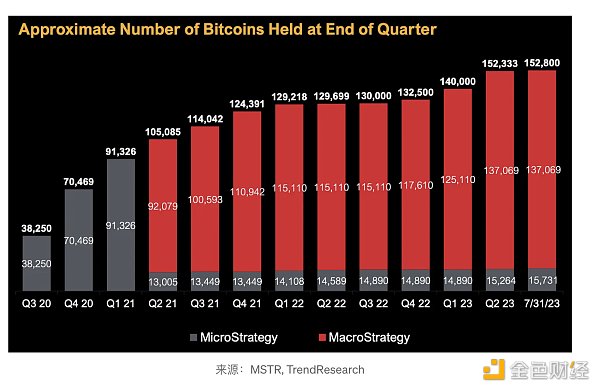

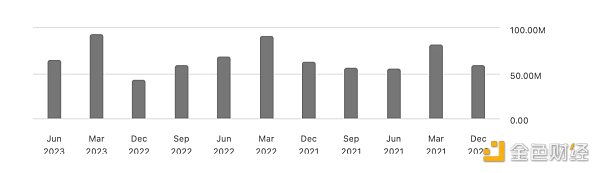

圖 Microstrategy的BTC持倉變化(MacroStrategy是Microstrategy的子公司)

可以看到 MSTR 在2022年1季度以前購買的速度較快,而后三個季度隨著行情大幅下挫,幾乎按兵不動,隨后到了2023年伴隨行情回暖加快了購買步伐。

他們擴大資產負債表的方式主要包括,股權、債務和可轉換債券發行。

盡管MSTR每個季度都在增持比特幣,而比特幣價格2021年底以來大跌,但該公司債務結構相對穩健,共有約22億美元債務,平均年固定利率為1.6%,年度固定利息支出約為3600萬美元,這主要因為該公司使用了可轉換債券(Convertible Notes)來融資。

SHIB成為Coinbase上交易量最大的加密貨幣:在Coinbase上市后不到一個月的時間里,Shiba Inu就成為了Coinbase上交易量最大的加密貨幣。SHIB的24小時交易量目前為13億美元,以7.74億美元遙遙領先于比特幣。(u.today)[2021/10/6 20:08:11]

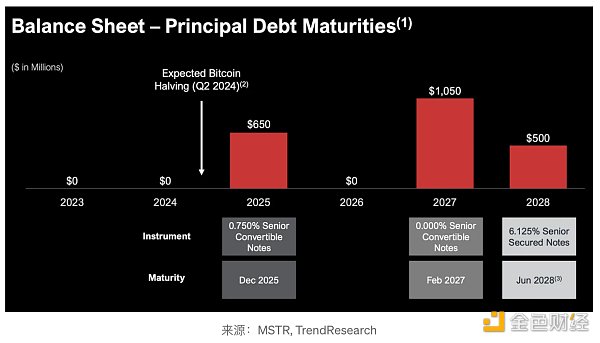

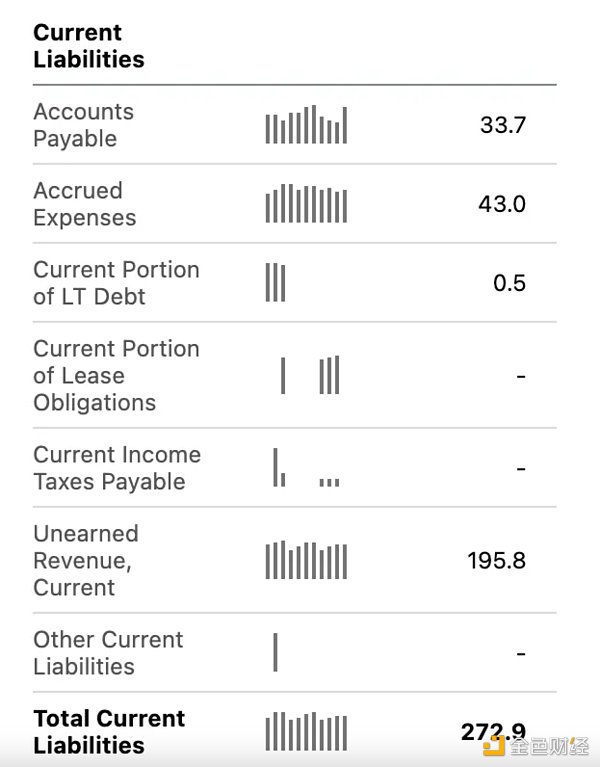

截止最新的2023年第二季度財報,公司的主要債務包括:

2028年到期的6.125%高級擔保債券 (以比15,731 枚特幣作為抵押),發行金額為5億美元,年度利息支出約為3060萬美元。(2021年6月發行)

2025年12月到期的0.75%利率可轉換高級債券,發行金額為6.5億美元,年度利息支出約為490萬美元。(2020年12月發行)

2027年2月到期的0%利率可轉換高級債券,發行金額為10.5億美元,無年度利息支出。(2021年2月發行)

2023年~2024年MicroStrategy沒有任何債務到期。其債務到期日從2025年開始,最遲到2028年。也就是說,MicroStrategy至少可以平穩度過2024年比特幣減半。

其中,可轉債是一種既具有債券性質又具有股票性質的混合型金融工具,以2021年發行的10.5億美元可轉債為例:

萬卉:中本聰創建了迄今為止最大的DeFi項目:Primitive Ventures創始合伙人萬卉(Dovey Wan)剛剛發推稱,有人發明了DeFi,有些鏈是為DeFi而建的。而中本聰創建了迄今為止最大的defi項目,持續了10多年。[2020/8/16]

發行金額:發行金額為9億美元,包含初始購買者有權在13天期限內購買額外的1.5億美元的票據。

票據性質:無擔保優先債務,沒有常規利息,本金金額不會增值。它們將在2027年2月15日到期。

贖回:MicroStrategy可以在2024年2月20日或之后的某個時間,根據特定條件,以現金贖回票據,贖回價格等于票據本金的100%加上任何已累積但未支付的特殊利息。

轉換:票據可以轉換為現金、MicroStrategy的A類普通股,或者兩者的組合。初始轉換率為每1000美元本金的票據可轉換為0.6981股,相當于每股約1432.46美元的初始轉換價格。這比 2021 年 2 月 16 日在納斯達克上 MicroStrategy A 類普通股每股 955.00 美元的最后報告售價溢價約 50%。票據持有人也可以在到期日之前轉換其票據,前提是股票的交易價格必須是 行權價1400的 130%。

通過發行可轉換債券,MicroStrategy既籌集了資金,也不需要直接背負龐大的利息支出。同時,還控制了即刻的股權稀釋效應。

投資者為什么愿意選擇投資零息可轉債?主要原因包括兩點:

動態 | 印尼最大的拼車平臺Go-Jek與菲律賓加密錢包平臺達成合作:據CCN報道,印尼最大的拼車平臺Go-Jek宣布與菲律賓加密錢包和支付平臺Coins.ph達成合作。目前,Coins.ph正在加密貨幣交易系統Coin Pro的測試版。據非官方消息稱,Go-Jek對Coins.ph投入資金達7200萬美元,獲得Coins.ph.業務的多數股權。[2019/1/20]

股票上漲潛力:可轉債可以在特定條件下轉換為公司的普通股。如果公司的股票價格上漲超過目標價,投資者可以選擇將債券轉換為股票,從而享受股票價格上漲帶來的收益。這是投資者選擇零息可轉債的主要動機之一。

資本保護:與直接購買股票相比,可轉債提供了更好的資本保護。即使公司的股票價格下跌,投資者仍然可以贖回債券的面值,并且債券相對股票有優先清償追索的權利。這為投資者提供了一種在享受股票上漲潛力的同時,降低投資風險的方式。

所以可轉換債券相當于同時持有債券和看漲MicroStrategy股票的期權,不過考慮到現在MSTR的股票價格只有434美元,到2027年2月股價需要上漲3.3倍以上投資者才有利可圖。所以,一旦MSTR的股票,或者嚴格說來其實是比特幣的價格從現在開始不能漲3倍以上 MSTR 相當于免費使用了這筆錢6年。

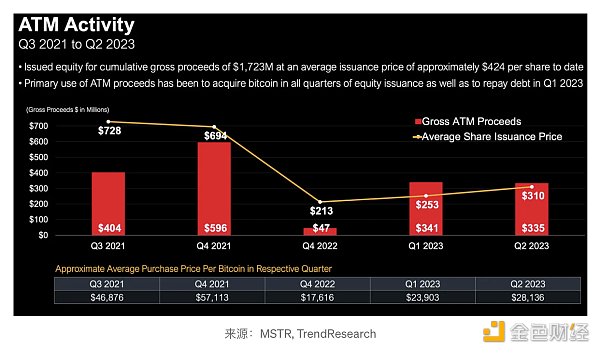

MicroStrategy在2021年、2022年和2023年發行了總額為17.23億美元的A類普通股,平均出售價格為 424美元/股。這些股票發行的主要用途是在所有股票發行季度購買比特幣,以及在2023年第一季度償還債務。

聲音 | Tony:量化最大的博弈存在于價格敏感者與不敏感者之間:在本期金色相對論上,針對金色財經內容合伙人佟揚提出“有業內人士表示,大部分的交易對手盤已經從散戶屬性趨向于機構屬性,您是否認同這個觀點?”的提問,Amber AI的創始合伙人Tony表示:我不是特別認同,首先在交易的過程中本來就很難去區分對手盤究竟是散戶還是機構,如何定義散戶和機構也存在很多模糊不清的地方。籠統的區分為散戶和機構可能不是一個嚴謹的分類,更好的分類可能可以把對手盤比為價格敏感者(量化交易者,或者有信息的交易者)與價格不敏感者的區別(散戶,機構都有可能)的區別。

雖說量化交易也分很多策略,策略之間可能會有一些相克或者互相抓的屬性,但是量化最大的博弈還是存在于價格敏感者與價格不敏感者之間。這一點和股票市場的量化交易一樣,大部分策略還是抓住市場哪怕是萬分之幾的錯價機會,而不是說量化團隊之間互相拼殺。[2018/12/7]

這些股票的發行時間分別是:

2021年第三季度通過配股計劃融資4.04億美元,發行價格平均為728美元/股

2021年第三季度融資5.96億美元,發行價格平均為694美元/股

2022年第四季度融資0.47億美元,發行價格平均為213美元/股

2023年第一季度融資3.41億美元,發行價格平均為253美元/股

2023年第二季度融資3.35億美元,發行價格平均為310元/股

圖:MSTR 2021至今的股票發行價格及規模

在2023年8月1日隨著二季報的公布,MSTR宣布啟動新的7.5億美元配股計劃,為歷史配股融資規模之最,目的仍是為了繼續支持公司大規模購買和持有比特幣的策略。

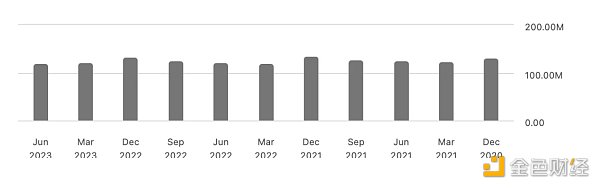

MicroStrategy 的年度收入在過去幾年相對穩定,2022年為4.99億美元,不過從2013年以來基本都維持在5億美元基本持平,作為一家軟件公司在科技公司繁榮時期軟件銷售收入完全無法擴張這其實有些令人擔憂。

圖:MSTR年度總收入(年度)

并且在今年的頭兩個季度以來收入亦幾乎沒有變化,維持在1.2億美元水平。

圖:MSTR年度總收入(季度)

圖:MSTR凈利潤(年度)

雖然財報上今年上半年MicroStrategy錄得4.83億美元凈利潤,但其軟件業務的運營仍然沒有盈利,上半年運營虧損為 3000 萬美元。出現凈利潤主要是因為其記錄了5.135億美元的所得稅收益。

這些收益并不等于公司實際收到的現金,而是公司在計算稅前利潤時,可以從總收入中扣除的各種稅收優惠和抵免,主要因為之前的比特幣減值導致。在會計處理上,一家公司的資產減值、業務虧損等,可能產生所得稅收益,因為它可以將這些虧損用來抵消未來的稅收。

圖:MSTR凈利潤(季度)

此外,盡管收入有5億美元水平,但公司其實沒有多余的現金流。雖然平均負債成本僅有1.6%,負債每年產生3600萬美元利息支出占公司現金儲備的超過一半以上,讓該公司不得不繼續發行新債券或者發行新股來籌集利息。如過現金儲備見底,有可能危及軟件業務的投入,進一步影響運營收入。

圖:MSTR現金及等價物儲備(季度)

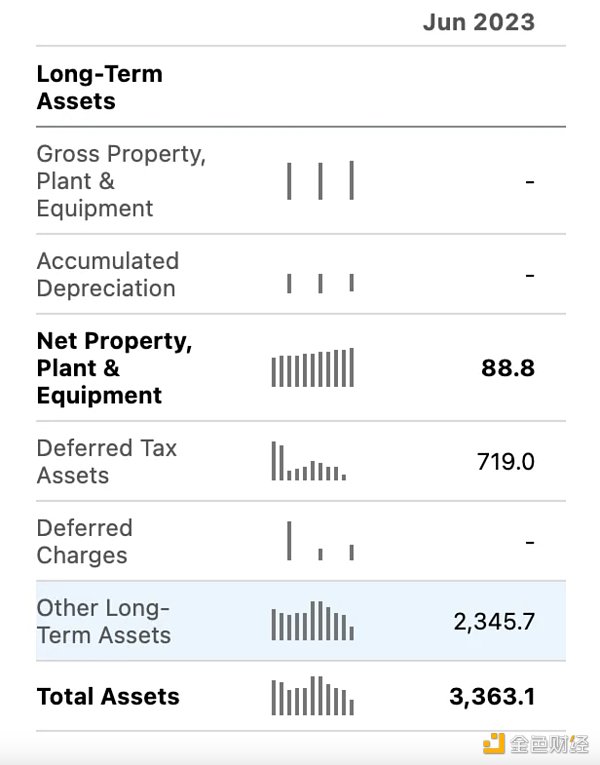

由目前MSTR的資產負債表來看,總資產33.63億美元(23.46億美元是BTC)實際是被低估的,這主要由于對BTC的價值計算只計算對比成本的減值,即便隨后價格漲回也不會被納入統計,所以產生了22億美元的非永久性減值損失,實際按現在BTC接近3萬美元的價格,MSTR的總資產應該有55.6億美元,對應27.3億美元的債務。

圖:MSTR資產負債表(2023年2季度)

來源:TrendResearch, SeekingAlpha

MSTR的業務模式雖然已經盡力的降低了債務壓力,但是總體由于傳統業務的表現不佳,所以整個公司的經營前景和比特幣的價格已經深度捆綁,如果比特幣價格不能在當前水平上實現持續上漲,MSTR的持續募資可能會變得困難,例如本季度MSTR宣布啟動史上最大的7.5億美元配股計劃,目前尚不清楚落地情況如何,但消息宣布第二天該公司股票大跌6.4%。

從MicroStrategy 的具體情況來看,直接發行新股相對常規債券成本更低,而發行可轉換債券的難度略高,需要精心設計條款來吸引投資者,在如今數字貨幣的熊市顯然不容易。

可以看到MSTR的三期主要債券都發行于上輪BTC牛市頂峰期間(2020年12月~2021年6月),而2021年3季度以后以配股融資為主,這也體現出MSTR在債券市場融資可能面臨難度,或者難以承當高昂的利率,畢竟現在美國垃圾債的收益率基準是8%+,用這個成本滾動現有債務是是無法持續的,只能押注BTC在2025償債期來臨之前大幅上漲。

LD Capital

個人專欄

閱讀更多

Foresight News

金色財經 Jason.

白話區塊鏈

金色早8點

-R3PO

MarsBit

深潮TechFlow

Tags:STRMSTRMST比特幣highstreet幣最新進展mstr幣怎么樣hamster幣最新消息比特幣錢包余額截圖

作者:2898,來源:作者推特:@punk2898刻 19 年的舟,這波熊市到底了么?我判斷熊市到底的方式和其他人都不太一樣。根據 19 年的資金盤和 23 年的土狗盤的共性可以找到線索.

1900/1/1 0:00:00作者:James Ho 、Joyce 提起Animoca Brands,相信很多圈內人并不陌生,它是 GameFi 龍頭項目 Axie 創始人的第一個投資人.

1900/1/1 0:00:00來源:Semafor;編譯:比推BitpushNews Mary Liu據知情人士透露,美國司法部官員正在考慮對加密貨幣交易所幣安提出欺詐指控,但擔心市場產生"踩踏效應".

1900/1/1 0:00:00LSDfi 靠著以太坊升級而崛起,像一股洪流席卷了整個 DeFi 領域,帶來了 LSD(流動性質押衍生品)戰爭.

1900/1/1 0:00:00來源:Coindesk;編譯:比推BitpushNews Mary Liu我前往柏林展望未來。或者,更準確地說,我前往柏林看“球”去了–就是字面意義上的看–一種設備,有些人認為這是人類馴服甚至利.

1900/1/1 0:00:00作者:林克,《極客Web3》導語:自Solana逐步衰落和OP發行Token以來,Layer2和Rollup似乎成為了無數Web3從業者新的港灣.

1900/1/1 0:00:00