BTC/HKD+1.18%

BTC/HKD+1.18% ETH/HKD+1.1%

ETH/HKD+1.1% LTC/HKD+0.5%

LTC/HKD+0.5% ADA/HKD+2.18%

ADA/HKD+2.18% SOL/HKD+4.97%

SOL/HKD+4.97% XRP/HKD+1.46%

XRP/HKD+1.46%作者:Grix,medium 翻譯:善歐巴,金色財經

期權交易是傳統金融世界的基石,已被新興的去中心化金融世界所采用和轉變。它們的戰略應用可以提供復雜的風險管理、創收和投機利潤機會,同時利用 DeFi 提供的獨特品質。讓我們深入了解吧!

DeFi 背景下的期權保留了傳統金融的基本原則:它們提供在特定日期之前以特定價格購買或出售資產的權利,但不是義務。然而,使 DeFi 選項與眾不同的是其架構的開放、無需許可和無需信任的性質。金融服務的民主化消除了中介機構,提高了透明度,并為金融包容性和創新創造了機會。如果您想處理加密貨幣期權 - DeFi 期權是最好的選擇:)

讓我們來看看今天可以使用的 5 種基本 DeFi 期權策略。

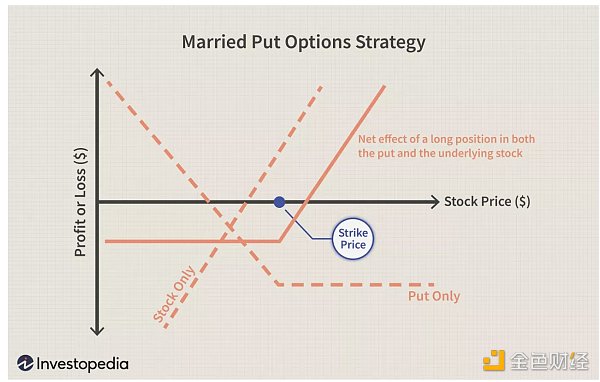

保護性看跌期權(也稱為“Maried 看跌期權”)可作為您的 DeFi 投資組合的保險單。考慮這樣一個場景:您持有 ETH,目前價格為 2000 美元,但您擔心價格可能會在下個月下跌。為了保護您的投資,您可以購買看跌期權。看跌期權賦予您在未來日期以預先確定的價格(“執行價格”)出售 ETH 的權利。

數據:當前DeFi協議總鎖倉量為2202.2億美元:金色財經消息,據Defi Llama數據顯示,目前DeFi協議總鎖倉量2202.2億美元,24小時減少1.52%。鎖倉資產排名前五分別為Curve(204.6億美元)、Lido(183.9億美元)、MakerDAO(150.9億美元)、Anchor(150.8億美元)、AAVE(134.8億美元)。[2022/4/10 14:15:23]

假設執行價格為 1900 美元,您為此期權支付 100 美元的權利金。如果在期權期限內,ETH 價格跌至 1500 美元,您有權以 1900 美元而不是當前市場價格出售您的 ETH,從而限制您的損失。事實上,您的凈售價將為 1800 美元(1900 美元的執行價減去 100 美元的溢價),這明顯高于當前 1500 美元的市場價格。

資產管理解決方案DeFiSaver上線MarkerDAO的steCRV金庫:3月16日消息,資產管理解決方案DeFi Saver上線MarkerDAO的steCRV金庫,用戶可將Curve中的stETH/ETHLP代幣作為MakerDAO的抵押品,同時獲得LidoFinance的LDO代幣獎勵。[2022/3/16 14:00:15]

該策略雖然涉及成本(溢價),但可以保護您免受嚴重的下行風險。考慮到加密貨幣市場的波動性,這種保護可以成為 DeFi 投資組合風險管理的寶貴工具。

如果您持有的 ETH 相信價格只會小幅上漲甚至持平,那么備兌看漲期權是產生額外收入的可行方式。通過出售看漲期權,您同意以特定價格出售資產,作為回報,您將獲得溢價。

歐易OKEx DeFi播報:DeFi總市值達到999億美元:據歐易OKEx統計,DeFi項目當前總市值為999億美元,總鎖倉量為528.6億美元;

行情方面,今日DeFi代幣普漲,歐易OKEx平臺DeFi幣種漲幅最大前三位分別是LUNA、COMP、GRT;

截至18:30,OKEx平臺熱門DeFi幣種如下:[2021/2/24 17:49:04]

假設您出售 ETH 執行價格為 2100 美元的看漲期權,并獲得 100 美元的權利金。如果 ETH 的價格在整個期權合約期間保持在 2100 美元以下,則該期權將不會被執行,您可以保留權利金,為您提供額外收入。這種策略可以讓您從停滯或溫和看漲的市場中獲利。

如果價格上漲至 2100 美元以上,您將不得不以 2100 美元的價格出售您的 ETH。但是,由于您收到了 100 美元的溢價,因此您的有效銷售價格變為 2200 美元。換句話說,通過使用備兌看漲期權策略,您可以在上漲的市場中增加潛在利潤。

EarnDefi與Channels.finance達成全面戰略合作伙伴:EarnDefi與Channels.finance聯合宣布,雙方已經達成全面戰略合作伙伴,將在宣發、社區、產品和技術等各方面展開深度交流合作。EDC(Earn DeFi Coin)是一個充滿無限想象力的社會實驗,EarnDefi是一站式DEFI協議,專挖頭礦,具有聚合器、理財、跨鏈等功能。

Channels是完全去中心化的Heco借貸平臺。[2021/1/22 16:47:54]

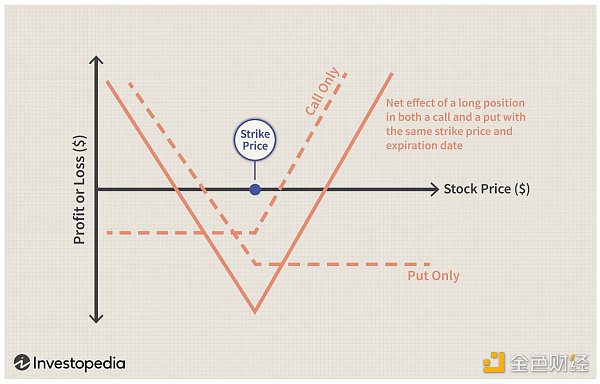

跨式策略專為您預計市場價格會出現重大波動但不確定方向的情況而設計。在多頭跨式期權中,您同時以相同的執行價格和到期日購買看漲期權和看跌期權。

幣贏CoinW DeFi專區項目HBT上線24小時內漲幅超150%:據官方消息,幣贏CoinW DeFi專區項目HBT上線24小時內漲幅超150%,目前價格約0.006190USDT。

據悉,HBT(HyperBC Token)是HyperBC發行的去中心化加密資產,是流通于HyperBC生態中的權益通證,其發行目的是幫助加密貨幣理財參與者進行價值儲藏、價值流通和價值尋找。HBT持有人不僅可以享有全生態的相應權益, 還可以深度參與HyperBC未來的發展規劃與決策。

HBT是基于以太坊發行的ERC20通證,總量10億枚,只能通過參與HyperBC金融生態中的加密資產挖礦、借貸、保險等業務獲取,無預挖,無眾籌。詳情見原文鏈接。[2021/1/15 16:15:32]

假設 ETH 目前的價格為 2000 美元。您預期會有大幅波動,但不確定它會上漲還是下跌。因此,您購買執行價格為 2000 美元的看跌期權和看漲期權,并為每份期權支付 150 美元的權利金。

如果 ETH 的價格跳至 2500 美元,您的看漲期權允許您以 2000 美元的價格購買 ETH,為您帶來 200 美元的利潤(500 美元的差價減去 300 美元的溢價)。如果價格跌至 1500 美元,您的看跌期權允許您以 2000 美元的價格出售 ETH,從而獲得 200 美元的利潤(500 美元的價差減去 300 美元的溢價)。無論價格變動方向如何,跨式策略都可以讓您從波動的市場中獲利。

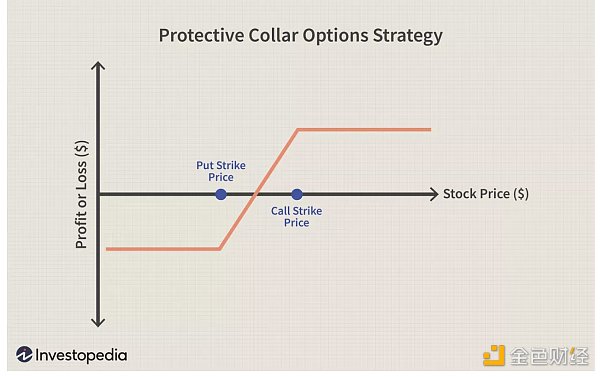

保護領策略是一種防御策略,當您想要限制投資的潛在損失而不過多限制潛在收益時使用。它涉及持有資產、賣出高于當前價格的看漲期權以及買入低于當前價格的看跌期權。

假設您持有目前價值 2000 美元的 ETH。您可以賣出一份執行價格為 2200 美元的看漲期權,同時買入一份執行價格為 1800 美元的看跌期權。這樣,您的潛在損失(和收益)就會受到限制。

如果 ETH 的價格跌破 1800 美元,您可以行使看跌期權并以 1800 美元的價格賣出,從而限制您的下跌空間。如果價格升至 2200 美元以上,看漲期權的持有者將行使該期權,您將不得不以 2200 美元的價格出售您的 ETH,從而限制您的上漲空間。領子策略在波動的市場中提供了安全網。

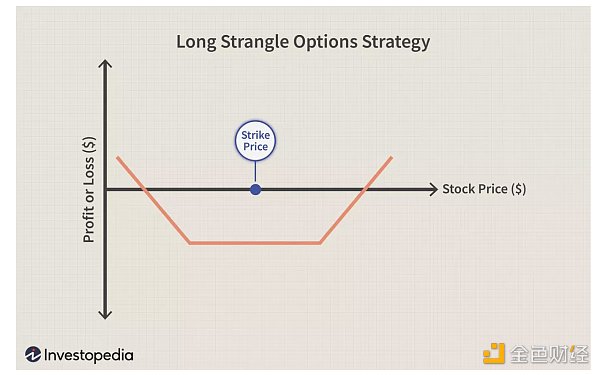

多頭寬跨式期權是當您預計市場價格將出現重大波動但不確定方向時使用的另一種策略。與多頭跨式期權一樣,它也涉及以不同的執行價格購買看漲期權和看跌期權。長跨式期權比跨式期權具有更大的靈活性,而且價格也更便宜。

假設 ETH 的交易價格為 2000 美元。您買入一份執行價格為 1800 美元的看跌期權和一份執行價格為 2200 美元的看漲期權,每份期權費為 100 美元。如果 ETH 的價格跌至 1500 美元,您可以行使看跌期權并以 1800 美元的價格出售您的 ETH,您將獲得 100 美元的利潤(300 美元的差價減去 200 美元的溢價)。相反,如果價格跳至 2500 美元,您可以行使看漲期權并以 2200 美元的價格購買 ETH,從而獲得 100 美元的利潤(300 美元的差價減去 200 美元的溢價)。多頭寬跨式期權讓您能夠利用高波動性,同時將您的最大損失限制在所支付的總保費內。

重要的是要記住,期權策略并非萬無一失,而且可能會導致損失。進行研究并了解每種策略的機制和風險。實行良好的風險管理,投資不要超過您愿意承受的損失。

DeFi 采用了傳統的期權概念,并將其轉變為任何投資者都可以使用的創新工具。無論您是想保護您的投資、創收還是從市場波動中獲利,DeFi 期權策略都能提供令人興奮的機會。但請記住,巨大的潛在回報也伴隨著潛在的風險。

金色財經

企業專欄

閱讀更多

Foresight News

金色財經 Jason.

白話區塊鏈

金色早8點

LD Capital

-R3PO

MarsBit

深潮TechFlow

在 2023 年 7 月 24 日,Palmswap 遭受了一次閃電貸攻擊,導致失去了 901,455 USDT(約等于 901,000 美元).

1900/1/1 0:00:00引言 新加坡和香港,颯姐都不陌生,甚至非常熟悉,分別有我的親人和師友。Web3.0這波操作,雙方有些針尖對麥芒.

1900/1/1 0:00:00作者:Bankless,翻譯:金色財經0xxzEVM編譯器Vyper發現了一個零日漏洞,DeFi面臨著一連串的安全風險,資金池耗盡.

1900/1/1 0:00:00作者:TOM MITCHELHILL,COINTELEGRAPH;編譯:松雪,金色財經如果美國參議院通過的新國防法案順利通過,Circle 的美元幣和其他穩定幣可能會面臨合規噩夢.

1900/1/1 0:00:00作者:Paul Veradittakit,Pantera Capital 執行合伙人;編譯:Leo,BlockBeats近日.

1900/1/1 0:00:00作者:ANDREW ST. LAURENT,blockworks 編譯:善歐巴,金色財經最近 SEC 訴 Ripple Labs 案的裁決被認為是加密行業向前邁出的一大步.

1900/1/1 0:00:00