BTC/HKD+3.15%

BTC/HKD+3.15% ETH/HKD+6.1%

ETH/HKD+6.1% LTC/HKD+4.32%

LTC/HKD+4.32% ADA/HKD+6.69%

ADA/HKD+6.69% SOL/HKD+9.16%

SOL/HKD+9.16% XRP/HKD+7.92%

XRP/HKD+7.92%作者:David Zareh 來源:medium 編譯:金色財經,善歐巴

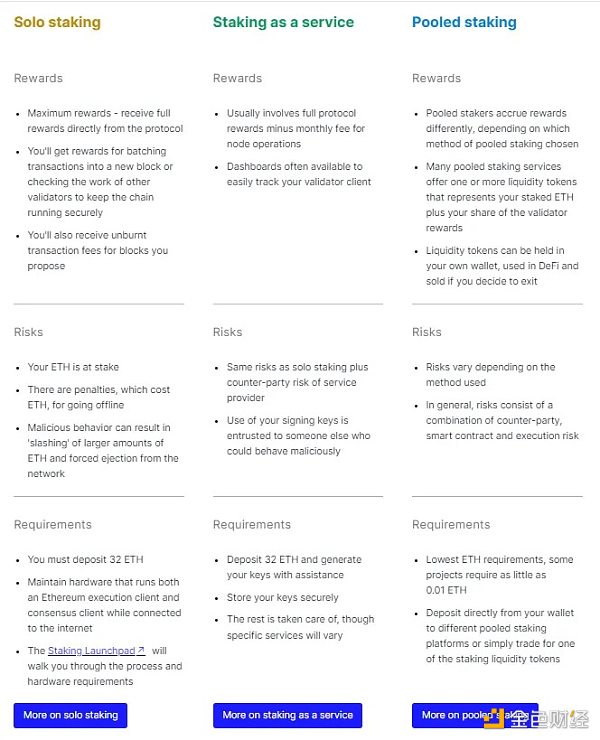

在以太坊質押的世界中,驗證者在選擇質押方法時面臨各種限制和權衡。自我質押在提供網絡共識的控制和參與的同時,也帶來了挑戰,例如質押資金的不可移動性和 32 ETH 的最低要求。

另一方面,交易所質押提供了靈活性,但帶來了集中風險和較低的回報率。然而,冠軍已經以流動質押的形式出現。

流動性質押有助于將流動性帶回市場。它能夠向用戶提供年利率,同時保持利用其抵押資產的能力,從而將權力歸還給用戶。您現在可以成為自己的銀行,而不是讓銀行持有您的資產并以更高的百分比將其貸出!

考慮質押 ETH 的驗證者會遇到一些限制,包括質押資金的不可移動性、參與的最低要求為 32 ETH,以及與運行驗證者相關的個人責任。

因Delta流動性重新定基系統問題,Uniswap過去24小時交易量猛增450%:在過去的24小時內,去中心化交易所Uniswap的交易量增長了450%,達到71.7億美元,而前一日為16億美元。此前最高日交易量紀錄是2020年10月26日的21.9億美元。大部分交易量來自代幣DELTA。在過去的24小時內,盡管只有1640萬美元的流動性,但DELTA仍完成了61.3億美元的交易,占Uniswap總交易量的85%。對此,Uniswap創始人Hayden Adams表示,由于Delta協議的問題,DELTA累積的統計數據將不會計入Uniswap的全球交易量。據悉,Uniswap的交易猛增是Delta流動性重新定基系統導致的。(Decrypt)[2021/3/30 19:27:49]

不過,為了網絡安全而將 ETH 存入以太坊存款合約的用戶在交易啟用之前無法提取 ETH。由于此階段的升級尚未確定正式日期,因此用戶可能會面臨漫長的等待期,甚至數年才能重新獲得其質押的 ETH。

Ripple高管:ISO標準化和RippleNet有助于重新定義跨國支付:Ripple客戶高級副總裁Marcus Treacher認為,在現階段,全球跨境支付市場非常分散。然而,ISO標準化和RippleNet通過創新解決這個問題的方式有助于重新定義跨國支付。Treacher表示,像XRP這樣的區塊鏈和虛擬資產,有可能發展成為比當今市場上其他產品都更好的支付解決方案。

他還表示,Ripple打算消除國際支付中的摩擦,讓現金像目前信息一樣方便地在世界各地流動。與銀行和支付運營商的合作正使社會更接近這一目標。此外,Treacher補充說,RippleNet使用ISO2022標準,這也有助于改善這種狀況。

據此前報道,Marcus Treacher在采訪中表示,公司正專注于擴展按需流動性(ODL)服務,希望今年在亞太地區、歐洲、中東和非洲開設新的ODL走廊,以進一步擴大規模。(U.Today)[2020/9/14]

交易所質押是指通過中心化交易服務(即 Binance、Gemini、Kraken、Coinbase)質押代幣的過程。這種方法允許用戶隨時抵押和取消抵押其代幣,只需用戶最少的監督和努力。

HBTC霍比特Elsa:霍比特推出眾籌流動性上幣方案,重新定義交易所上幣模式:6月2日晚 20:00 HBTC 霍比特商務副總裁Elsa Qiu 與 BitUniverse 幣優中國區運營負責人 Haze 首次連線視頻直播,開講《霍比特人的網格交易第一單》。直播中,Elsa稱,針對現有的部分優質資產缺乏市值管理支持的痛點,HBTC霍比特將推出“眾籌流動性上幣方案”,重新定義交易所上幣模式。通過該上幣方案,將有效降低優質項目前期啟動流動性低的問題,保障平臺用戶交易的流暢性,從而實現交易用戶、社區、交易平臺三方共贏的局面。在眾籌流動性上幣方案中,HBTC霍比特交易平臺將會對優質資產招募數名霍比特勇者,擁有5000 USDT的等值代幣即可以申請成為上幣資產的霍比特勇者。此外,霍比特勇者也可以召集社區力量,為HBTC霍比特推薦優質資產。

HBTC霍比特交易所是100%持幣者共享的交易平臺,由火幣、OKEx等56家優質資本共同投資。經過近兩年時間的平穩運行,HBTC霍比特能夠為客戶提供幣幣、合約、OTC、期權等業務,并且平臺上主流幣及合約交易擁有行業性流動性和深度。[2020/6/2]

當中心化提供商收集大量 ETH 來運行許多驗證器時,就會給網絡及其用戶帶來潛在風險。擁有這樣一個集中的目標會使網絡更容易受到攻擊或錯誤,這也可能是有害的。

現場 | 世界連鎖企業俱樂部副主席:通證經濟將重新定義生產關系:金色財經現場報道,在2018金融科技區塊鏈峰會上,對于區塊鏈技術的出現如何為社會創造價值,世界連鎖企業俱樂部副主席翁祖富認為:首先,從技術角度,區塊鏈技術將改變人類生活;其次,從商業應用角度,通證經濟與區塊鏈思維的結合將改變未來的商業模式。其共享模式將使更多人共享項目價值,通證經濟將重新定義生產關系。[2018/9/9]

因此,與自我質押或流動性質押相比,以太坊 2.0 上交易所質押的獎勵率估計要低得多。

下面的圖表顯示了過去 2 個月在幣安上質押 ETH 的平均年利率。

Liquid Stake (LS) — 冠軍

LS提供了一種替代鎖定用戶權益的方法,使他們能夠抵押任意數量的以太坊,并能夠高效地取消抵押ETH而無需啟用交易功能。

這是通過創建抵押資金的代幣化版本實現的,類似于衍生品,可以像常規代幣一樣進行轉移、存儲、消費或交易。用戶將他們的ETH存入第三方應用程序,然后這些應用程序通過運行自己的驗證器將ETH代表用戶存入以太坊存款合約。

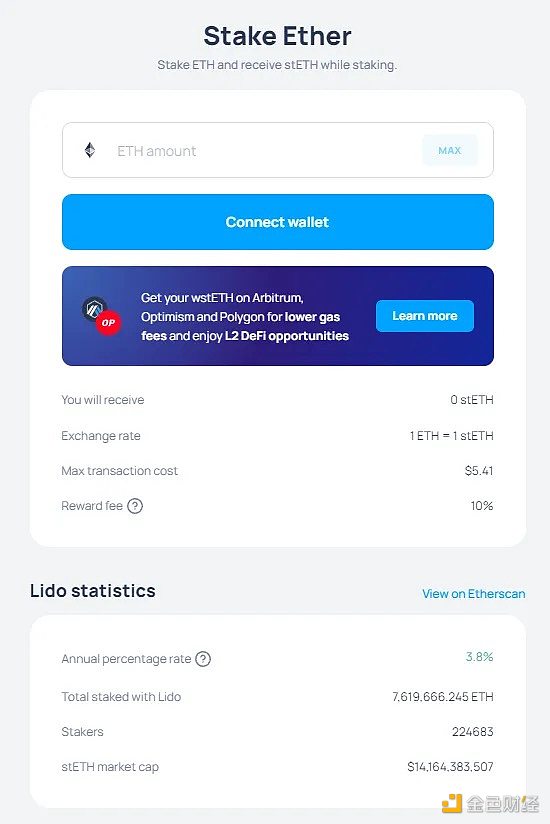

作為回報,這些應用程序鑄造代表性的ETH代幣,例如stETH,使用戶能夠在獲得以太坊抵押獎勵的同時保持其ETH的流動性。例如,Lido提供給用戶抵押任意數量的以太坊,并以stETH作為回報。

這種抵押代幣可以用于借貸、抵押等用途,同時每天累積抵押獎勵。Lido的方法還允許用戶通過stETH-ETH流動性池隨時取消抵押。在未來以太坊升級啟用交易功能后,代表性的ETH將歸還給第三方發行者。發行者隨后向用戶提供與其原始抵押權益相等的ETH,并附加通過保護網絡獲得的獎勵。

Lido 上的流動性質押統計數據

Lido目前質押了大約 142 億美元的 ETH

大約 22.5 萬個錢包在 Lido 上質押 ETH

平均年利率為 3.8% 利息

區塊鏈最好的部分是你可以驗證這一點

stETH合約地址:

https://etherscan.io/token/0xae7ab96520de3a18e5e111b5eaab095312d7fe84

流動權益提供給用戶自主權益投注的所有好處,同時減少了相關風險和復雜性。它是自主權益投注和交易所權益投注的可行替代方案,巧妙地平衡了風險、回報和便利性。流動權益服務(如Lido)滿足了各類以太坊持有者的需求。

對于較小的錢包,流動權益允許他們投注任意數量的以太坊,并在任何時候享有解除投注的靈活性。較大的持有者可以利用流動權益服務來對沖以太坊的波動風險,無需維護復雜的權益投注基礎設施。

流動權益致力于去中心化、易于訪問和獲得權益投注回報的理念,將與更廣泛的DeFi運動同步發展。它體現了DeFi最純粹的本質。

金色財經

企業專欄

閱讀更多

金色薦讀

Block unicorn

金色財經 善歐巴

區塊鏈騎士

Foresight News

深潮TechFlow

背景 由于去年FTX引發的一系列Crypto黑天鵝,致使現有的各國紛紛加強了監管。這一點從各國近期的監管相關的討論和政策里,經常提及要避免類似FTX的金融事件發生,就可以直觀地感受到了.

1900/1/1 0:00:00我在美國銷售加密貨幣代幣的合法性上積累了一些懷疑論者的聲譽。我曾經大量寫作關于此問題,特別是在2017年我攻讀法律碩士時,相應地,我有更多的空閑時間和表達我想說的內容的自由.

1900/1/1 0:00:00編者注:CoinList將于2023年6月15日UTC時間17:00開始Archway社區銷售活動.

1900/1/1 0:00:00▌加密貨幣總市值突破1.3萬億美元,24小時增漲6.6%金色財經報道,據CoinGecko數據顯示,加密貨幣總市值突破1.3萬億美元,目前為1,301,152,800,548美元.

1900/1/1 0:00:00作者:THOR HARTVIGSEN ;編譯:白話區塊鏈Synthetix 最近增長顯著。本文旨在剖析 Synthetix 如今的獨特之處、它最近的表現以及為什么 V3 是 DeFi 的一項重大.

1900/1/1 0:00:00作者:Starknet;編譯:Karen,Foresight News在巴黎舉行的以太坊社區大會 EthCC 上.

1900/1/1 0:00:00