BTC/HKD+3.22%

BTC/HKD+3.22% ETH/HKD+6.22%

ETH/HKD+6.22% LTC/HKD+4.59%

LTC/HKD+4.59% ADA/HKD+6.69%

ADA/HKD+6.69% SOL/HKD+9.41%

SOL/HKD+9.41% XRP/HKD+7.91%

XRP/HKD+7.91%作者:THOR HARTVIGSEN ;編譯:白話區塊鏈

Synthetix 最近增長顯著。本文旨在剖析 Synthetix 如今的獨特之處、它最近的表現以及為什么 V3 是 DeFi 的一項重大創新。

1)Synthetix 的現狀

2)Synthetix V2 指標

3)合成 V3

4)通往 V3 的道路

5)最后的想法

Synthetix 由Kain Warwick和 Justin MosesKain Warwick于 2017 年推出。該項目最初被稱為 Havven,它提供一種由加密資產超額抵押的穩定幣(nUSD)。從那時起到現在,該協議已經取得了長足的進步,尤其是在以太坊主網和 Optimism 上資產的綜合表現。

如今,Synthetix 充當了大量 DeFi 協議的流動性層。Synthetix 上的用戶質押原生 SNX 代幣,該代幣用作鑄造 sUSD(合成美元)的抵押品 (synthetic USD)。因此,sUSD 是 Synthetix 的原生穩定幣,由 SNX 超額抵押,代表用戶在協議上的債務。

因此,構建在 Synthetix 之上的協議可以使用的總可用流動性是協議上質押的抵押品(即 SNX)數量的函數。為什么用戶應該質押 SNX 來實現這種合成流動性?因為質押者獲得的獎勵是原生 SNX 代幣發行量和利用這種合成債務的協議產生的費用(當前 APY = 40%)。如果質押的 SNX 數量低于特定閾值,SNX 排放量就會增加,從而吸引更多用戶質押 SNX 并加深流動性。

數據:前500個以太坊巨鯨過去24小時買入的十大代幣包含SYN:2月12日消息,WhaleStats數據顯示,Synapse(SYN )成為前500個以太坊巨鯨錢包過去24小時買入的十大代幣之一。[2023/2/12 12:01:57]

Synthetix 上的流動性支持兩種不同類型的資產:現貨和期貨。現貨合成跟蹤各種資產,如加密貨幣、大宗商品、外匯等。這是用戶無需實際持有標的資產即可獲得投資的一種方式。合成期貨允許用戶交易各種資產的杠桿期貨。Synthetix 上的流動性充當這些交易的對手方。因此,SNX 質押者承擔交易對手風險,這一點值得注意。這意味著,如果交易協議上的交易者利用 Synthetix 上的流動性(例如 Kwenta)獲得大量利潤,那么質押者的債務就會增加,反之亦然。然而,有一些機制可以降低這種風險,包括在交易活動出現偏差時為交易者提供套利機會(資金費率)。

截至目前,Synthetix 的 TVL 為 3.75 億美元,這意味著已質押了價值 3.75 億美元的 SNX。Kwenta 是建立在 Synthetix 之上并利用協議流動性的協議的一個例子。Kwenta 是 Optimism 上的永續期貨交易協議,沒有原生流動性,因為它們繼承自 Synthetix。Kwenta 上的所有交易對均以 sUSD 為單位,因此為了交易這些合成資產,用戶必須通過質押 SNX(或在市場上購買 sUSD)來鑄造 sUSD。

zkSync L2網絡ETH鎖倉數量已超9萬枚:2月23日消息,Dune Analytics數據顯示,當前zkSync L2網絡ETH鎖倉數量已超9萬枚,從以太坊主網向zkSync L2網絡轉賬的交易共累計超過35萬筆,總鎖倉價值達到7500萬美金。其中獨立地址數約為24萬。值得注意的是,實際的zkSyncL2激活賬戶數應該高于獨立地址數,因為用戶可以直接通過L2間的轉賬實現賬戶激活。[2022/2/23 10:10:28]

在Kwenta交易

在Kwenta交易

Kwenta 上產生的所有交易費用均支付給 SNX 質押者。平均而言,Kwenta 約占利用 Synthetix 流動性的協議產生的所有費用的 60-70%。構建在 Synthetix 之上的協議/前端應用有:

1)Lyra

2)Thales

3)Kwenta

4)dHedge

5)Polynomial

不會有新的原生代幣,但該協議將由 SNX 治理進行管理。此外,所有收入將用于通過購買和質押 SNX 來加深 Synthetix 的流動性。交易量越大,SNX 的購買壓力就越大,流動性也就越深。飛輪可能正在形成。

SYN CITY 任命格萊美獎提名人為CEO:金色財經報道,黑手黨游戲“SYN CITY”宣布 Swae Lee 加入公司擔任首席執行官。Lee 將充分利用他的音樂和娛樂行業專業知識,同時專注于 SYN CITY metaverse 的關系、戰略和收入。據悉,Swae Lee 是美國歌手、說唱歌手和五次格萊美獎提名人。SYN CITY是首個專為區塊鏈打造的“黑手黨”游戲。此前報道,Play-To-Earn游戲SynCity融資800萬美元。[2021/12/27 8:06:43]

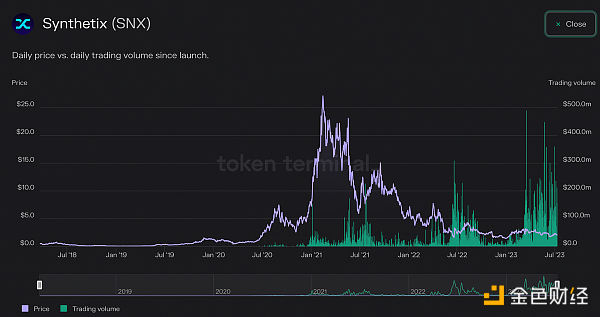

下面是Token Terminal的圖表,顯示了 SNX 的價格以及利用 Synthetix 流動性的協議進行的交易量。如圖所示,SNX 的近期活動與當前價格之間存在較大差異。

Synthetix 的交易量和 SNX 的價格

Synthetix 最近發布了大量產品,Perps V2 升級引入了多種合成資產,可用于 Kwenta 等協議,在活動增加中發揮了重要作用。然而值得一提的是,Synthetix 已從 Optimism 獲得了大量 OP 代幣,該代幣正用于 Kwenta 等協議,以激勵用戶使用該產品。除此之外,Kwenta 還進一步發放 KWENTA 代幣以獲得更高的激勵。

Synthetix已完成Regulus版本升級:合成資產發行平臺Synthetix官方發推稱,已完成Regulus版本升級。[2020/11/13 14:13:10]

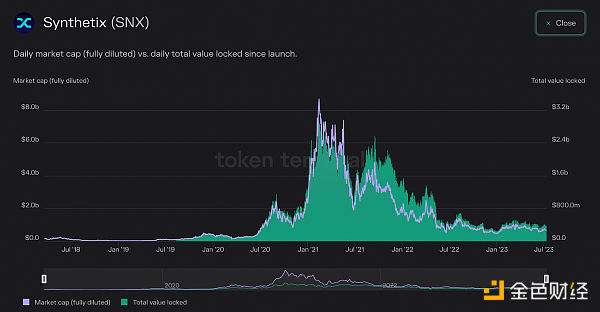

下面是 TVL 的圖表,這對于 Synthetix 來說是獨一無二的,因為它與 SNX 的價格直接相關,如下所示。正如前面提到的,這種情況是因為 SNX 是唯一可以在協議上質押的資產。

Synthetix TVL 和 SNX 的價格

Synthetix 是 DeFi 基礎設施的核心部分,流動性由多個協議使用,如上圖所示。目前流動性或 TVL 的限制是只有 SNX 可以質押在 Synthetix 上。這將在 V3 中改變。

Synthetix V3 包含大量升級,總體上將 Synthetix 提升到了一個新的水平:適用于所有 DeFi 的跨鏈流動性層。V3目前處于alpha階段,不同的功能將在完成后逐步推出。

1)多抵押質押而非僅 SNX

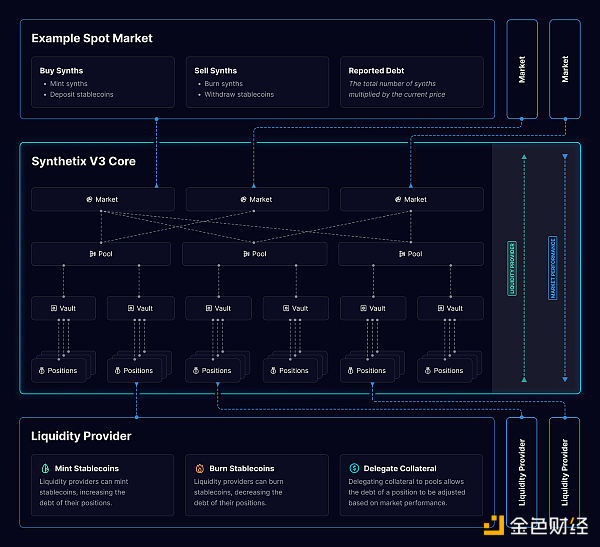

多抵押質押是 Synthetix V3 愿景的核心原則之一。截至目前,只有 SNX 可以被質押,以實現合成現貨和永續市場使用的流動性。V3 引入了金庫設計,其中每個金庫都由一種類型的抵押品(代幣)代表。一個金庫可以是 ETH,另一個是 SNX,第三個是 wBTC。構成這些金庫的抵押品類型是通過治理添加的。此外,金庫可以添加到池中,供希望利用其市場特定流動性的協議使用。一個例子是由 ETH 金庫和 DAI 金庫組成的池,然后可以在鏈上衍生品市場(如 Kwenta)上使用。一些好處:

Synthetix創始人:加密貨幣和DeFi仍處于下一增長周期的早期階段:金色財經報道,Synthetix創始人Kain Warwick認為,持續的價格走勢和基本趨勢表明加密市場類似于2016年,即“2017年風暴之前的平靜”。這意味著在未來幾年中,加密貨幣將進一步發展。Warwick評論稱,現在DeFi在某種程度上是一團亂。很多事情同時發生,無法預測到潛在結果。此外還需要面臨DAI價格掛鉤的挑戰,并且由于協議激勵機制的變化以及特定DeFi代幣的高收益,整個DEX領域的交易量出現了怪異的峰值。他還表示,加密生態系統中的構建者需要意識到他們的決定會影響DeFi生態系統的其余部分,這意味著所有團隊之間必須共同努力以開發出更好的產品。[2020/9/25]

1)作為質押者,您可以更自由地選擇要提供的資產作為抵押品并賺取收益。

2)由于礦池與特定市場相連,風險被隔離,這對利益相關者來說是透明的。規避風險的投資者可能只會向 BTC 和 ETH 市場使用的資金池提供流動性,而不是向風險較高的資產提供流動性。

3)由于資金池與特定市場相連,因此可以更好地對沖,從而降低交易對手風險

借助 V3,開發者可以以無需許可的方式利用 Synthetix 上的流動性池創建新市場。DeFi 的一大障礙是早期引導流動性,這通常是通過代幣排放的大力激勵來實現的。

除了能夠選擇市場應整合哪些流動性池外,市場創建者還可以選擇其產品應使用哪些預言機,并為流動性提供者創建自定義獎勵結構。列出新的合成資產也將不再通過治理來完成,而是可以輕松實施。這些資產可以是從現貨 OP 到 ETH 期權的任何資產。

Synthetix 最終將成為一個流動性即服務平臺,可以輕松地與新產品集成。

Synthetix V3 的最終目標是在任何 EVM 鏈上可用。所謂的傳送器將使一條鏈上的流動性能夠在其他鏈上使用。如果用戶向 Optimism 等池提供了流動性,那么 Arbitrum 上的市場就可以將這種流動性用于其平臺。

以下是 Synthetix V3 現貨市場結構的概述: 用戶將資產存入金庫,金庫添加到特定池中。這些池可由在 Synthetix 流動性池之上創建市場的協議使用。這些市場是用戶在 Synthetix 上構建的 dapp(例如 Kwenta)上進行交互的地方。

四、通往 V3 的道路7 月 3 日,發布了一篇名為“進入 Synthetix v3 最終游戲”的文章,它詳細介紹了 Synthetix V3 完整版本的準備工作。以下是摘要:

1.穩定幣遷移- V3 引入了一種新的合成穩定幣,以取代當前的 V2 sUSD。名稱尚未確定,但一項建議是保留新穩定幣的“sUSD”,然后將當前的 V2 版本重命名為“oldUSD”或“legacyUSD”。隨著時間的推移,隨著新的 V3 穩定幣和合成資產獲得流動性和實用性,用戶將需要將其資產從 V2 遷移到 V3(通過 Curve 池)。

2.Perps V3- Perps V3 將引入前面提到的多抵押品質押。對于 Kwenta、Polynomial 等協議的交易者來說,其意義在于所有合成資產(不僅僅是 sUSD)都可以用作交易的抵押品。對于交易者來說,用戶界面/用戶體驗也將變得更簡單、更直觀。大部分核心代碼已完成并接近審核。測試網可能會在七月晚些時候上線。

3.將 V2 SNX 質押者升級到 V3 LP - 該功能允許當前 SNX 質押者遷移到 V3,而無需償還債務并平倉。

4.Teleporters - Teleporters 是 V3 提供的跨鏈功能的重要組成部分。為了允許跨鏈使用流動性,他們本質上是在一條鏈上銷毀 sUSD,然后在另一條鏈上鑄造它,這樣就消除了滑點和對橋梁的需求。傳送器目前正在開發中,并在多個測試網上運行。

5.跨鏈池合成? - 這是全鏈流動性愿景所需的另一個核心方面。它使市場和礦池能夠了解其他鏈上抵押品的狀態。這樣,新的永久市場可以在一條鏈上啟動并使用另一條鏈的流動性。目前在測試網。

這些是目前正在構建的 V3 的一些核心機制,將解鎖 V3 的完整愿景。

歸根結底,Synthetix 的結局非常令人興奮,但這一切都是為了創造需求并吸引開發人員利用 Synthetix 作為流動性層來構建解決方案。在 Synthetix 之上構建的協議(例如 Kwenta)越多,流動性提供者(Synthetix 上的質押者)獲得的收益就越多。收益率越高,流動性就越多,流動性越深,更多協議將尋求在 Synthetix 之上構建。這是一個反身飛輪。

如前所述,SNX 質押者賺取的費用中有 60-70% 僅來自 Kwenta 上的交易者。Kwenta 上的交易受到大量 OP 和 KWENTA 代幣排放的強烈激勵,因此很難估計最近用戶增長的有機程度。

白話區塊鏈

媒體專欄

閱讀更多

金色財經

金色薦讀

Block unicorn

區塊鏈騎士

金色財經 善歐巴

Foresight News

深潮TechFlow

編者注:CoinList將于2023年6月15日UTC時間17:00開始Archway社區銷售活動.

1900/1/1 0:00:00作者:David Zareh 來源:medium 編譯:金色財經,善歐巴在以太坊質押的世界中,驗證者在選擇質押方法時面臨各種限制和權衡.

1900/1/1 0:00:00▌加密貨幣總市值突破1.3萬億美元,24小時增漲6.6%金色財經報道,據CoinGecko數據顯示,加密貨幣總市值突破1.3萬億美元,目前為1,301,152,800,548美元.

1900/1/1 0:00:00作者:Starknet;編譯:Karen,Foresight News在巴黎舉行的以太坊社區大會 EthCC 上.

1900/1/1 0:00:00作者:Brianna Honkawa d'Estries;編譯:Luffy,Foresight NewsZ 世代的影響力遠遠超出了 TikTok 化妝教程和古怪的時尚文化.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:517.99億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量41.

1900/1/1 0:00:00