BTC/HKD-0.12%

BTC/HKD-0.12% ETH/HKD-0.15%

ETH/HKD-0.15% LTC/HKD-0.3%

LTC/HKD-0.3% ADA/HKD-0.33%

ADA/HKD-0.33% SOL/HKD-0.17%

SOL/HKD-0.17% XRP/HKD-0.14%

XRP/HKD-0.14%作者:Loki,新火科技

由于本文信息量很大,需要讀者對Lybra的一些規定有部分儲備知識,對Lybra不了解的讀者可以先閱讀其他地方關于Lybra的基礎資料,再對本文展開深入理解。

eUSD的收益包括三個部分:

(1)鑄造收益(債務收益)

(2)持有收益

(3)挖礦收益。

鑄造收益和挖礦收益相對比較好理解。按照官方文檔信息,esLBR產出的78%被分配給eUSD貸款人,7%分配給了eUSD-USDC的Curve池,這兩重收益本質上都是挖礦補貼。需要注意的是,鑄造收益取決于債務量,也就是說即使鑄造者將eUSD轉移或者兌換成其它Token,仍可以獲得鑄造收益。

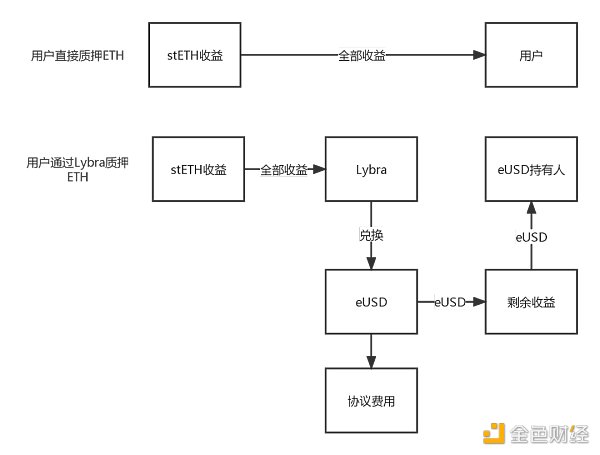

剩下一個比較復雜一些的是持有收益,按照官網描述,eUSD是一種[持有就可以獲得8.47%收益的生息穩定幣]。這種收益通過eUSD的reBase機制實現:

用戶存入ETH或者stETH,其中stETH也會被兌換成stETH,成為生息資產。

stETH產生利息以后,會被全部兌換成eUSD,其中的一部分(eUSD鑄造量*1.5%)會被作為協議收入計提。

剩下的eUSD通過Rebase的機制發放給所有eUSD持有人,即自動增加持有人賬戶內的eUSD余額。

可以看出,用戶鑄造eUSD之后就喪失了stETH收入的求償權,而是被eUSD的Rebase收入代替,同時還會被抽取一部分作為協議費用。

這里的一個詭計是“8.47%”使用了eUSD作為基數,從用戶計算實際收益率的角度用ETH/stETH計算才能得出實際收益。當然,我們也可以推導出實際收益的公式:

LSD 協議 Puffer Finance 完成 550 萬美元種子輪融資:8月8日消息,LSD 協議 Puffer Finance 完成 550 萬美元種子輪融資,Lemniscap 和 Lightspeed Faction 領投,Brevan Howard Digital、Bankless Ventures、Animoca Ventures、KuCoin Ventures、DACM、LBK、SNZ、Canonical Crypto、33DAO、WAGMI33、Concave 及天使投資人 Lightspeed 合伙人 Anand Iyer、Eigen Layer 創始人 Sreeram Kannan、Coinbase 質押業務主管 Frederick Allen、F2pool 和 Cobo 聯創神魚、Curve 核心貢獻者區塊先生、北美區塊鏈協會會長 Ramble、Eigen Layer 首席戰略官 Calvin Liu、Obol 首席商務官 Richard Malone、質押社區領袖 Ladislaus von Daniels 參投,所籌資金將被用于進一步開發 Puffer Finance 的開源項目安全簽名(Secure-Signer),旨在防止驗證者在驗證過程中可能出現的被罰沒情況,該項目曾得到以太坊基金會 12 萬美金的資助,以及核心研究員 Justin Drake 本人參與顧問。

此外 Puffer Finance 正在創建一個無需許可的質押池,可將獨立驗證者參與門檻從 32 ETH 降低至 2 ETH,提高資本效率。Puffer Finance 曾于去年 6 月獲得 65 萬美元 Pre-Seed 輪投資,由 Jump Crypto 領投,Arcanum Capital 和 IoTeX 參投。[2023/8/8 21:32:33]

用戶實際獲得的eUSD = stETH總價值*stETH收益率 - eUSD鑄造量*1.5%

LSD協議unshETH的合約部署私鑰被泄露,已緊急暫停提款并聯系黑客:6月1日消息,LSD協議unshETH發推表示,5月31日22:00左右,unshETH合約的其中一個部署私鑰被泄露。出于謹慎起見,官方緊急暫停了unshETHETH的提款,根據我們的安全模型,unshETHETH存款(TVL達3500萬美元)由多重簽名+時間鎖保護,并不處于風險之中。

此外一些附屬協議合約(農場、跨鏈橋等)已經受到了攻擊,正在與來自Coinbase、Stargate、Paladin Blockchain Security、Github以及ogle等白帽安全專家合作,以確保用戶資金的安全,并預計影響范圍將受到限制。同時官方已經聯系黑客,試圖協商返還資金和合約所有權,以限制對現有用戶的影響。

金色財經此前報道,據多位KOL發推表示,LSDFi項目unshETH的金庫出現安全問題,提醒用戶將資金轉出。原因系合約Owner被篡改,已通知項目官方,但官方尚未做出回復。[2023/6/1 11:51:47]

eUSD鑄造量=stETH總價值 / 全局抵押率

(注:全局抵押率=stETH TVL / eUSD 總量)

以eUSD為基數的APY= (eUSD鑄造量 * 全局抵押率 * stETH收益率-eUSD鑄造量*1.5%)/ eUSD鑄造量

化簡后可以得到:

APY(eUSD為基數)= 全局抵押率* stETH收益率-1.5%

APY(stETH為基數)= (全局抵押率 * stETH收益率-1.5%)/ 全局抵押率

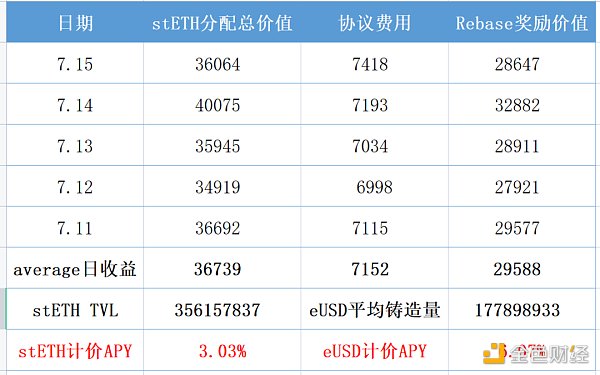

按照當前3.77%的stETH收益率和200%左右的全局抵押率,以eUSD為基數的APY約為6.04%,以stETH為基數的APY約為3.15%。可以看出,即時按照eUSD作為基數,6.04%的收益率與項目官網顯示的8.47%也有差距,即使我們考慮365天復利,也不過從6.04%提高到6.2%。當然,對于這種差異,我們還可以通過鏈上數據進行驗證:

LSD穩定幣協議Lybra Finance將于6月發布V2測試網:5月24日消息,LSD穩定幣協議 Lybra Finance 將于 6 月發布 V2 測試網,并計劃于 7-8 月啟動主網。V2 版本中將基于 LayerZero 技術提供全鏈互操作性,并增加新的 LSD Token 作為抵押品。截至 5 月 23 日,Lybra V1 版本 TVL 超 6700 萬美元,有超過 3.6 萬枚 stETH 存款,協議以此為抵押共發行價值超 3400 萬美元的 eUSD 穩定幣。[2023/5/24 22:14:39]

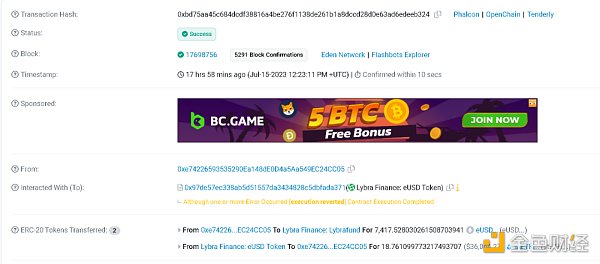

第一種方法是通過合約歷史查看,stETH收益分配通過eUSD合約中的[excess income distribution]函數發放,可以看出stETH會被兌換成eUSD,然后進行reBase和注入Lybrafund(用于質押收益分配).

進一步分析我們可以發現,Lybra的[excess income distribution]每天定期觸發一次,近5天平均產生29588美元的Rebase收益,近5天折算的平均年化APY約為6.07%,與理論推導基本一致。

另一種方式選取一個鏈上地址進行計算,結果顯示,每持有10000美元eUSD,近3天平均每天通過Rebase增加1.66 eUSD,年化APY為6.06%。

具體而言有兩種策略:

(1)鑄造并持有

(2)鑄造并參與Curve挖礦

我們假想一種最簡單的情況:用戶存入10000美元的ETH,按照市場平均水平200%的抵押率鑄造5000美元。

Ankr與Tenet達成合作,擬推動LSD產品的區塊鏈采用:金色財經報道,區塊鏈基礎設施提供商 Ankr 宣布與流動性質押衍生品(LSD)Layer 1區塊鏈Tenet 達成合作,旨在推動LSD產品在區塊鏈中的采用,尤其是當前尚不支持LSD的區塊鏈。

據悉,Tenet將對Ankr的LSD集成服務提供折扣定價,使得權益證明區塊鏈能夠輕松地為其資產與Ankr建立流動性抵押。Tenet目前在測試網上運行,并將于5月25日啟動主網及其代幣生成活動。(decrypt)[2023/5/17 15:07:45]

那么它能獲得的APY= eUSD鑄造APY/抵押率 + eUSD持有APY /抵押率= 3.02% + 13.42%,其中3.02%是比較確定性的收益,而13.42%是以esLBR形式發放,實際到手需要很長的時間,很可能收到LBR價格波動的影響。

但即使是這樣,Lybra挖礦也極具吸引力,因為相比直接質押,在Lybra僅失去了1.5%/2=0.75%的收益率,但獲得了13.42%的esLBR補償,那么只要Vesting期間LBR的加權平均跌幅不超過94.5%,實際挖礦APY就不會低于單純的Staking。當然,這些補償最終買單人是LBR的流通市值貢獻者。

第二種情況是在持有的基礎上繼續在Curve挖礦。那么用戶的10000美元本金需要分成2份,其中的6667美元存入Lybra并鑄造3333美元eUSD,與剩下3333美元USDC組池。那么收益=(3.02+13.42%)*(2/3)+13.3% *(2/3)= 19.8%。可以看出,相比鑄造并持有,多在Curve挖的收益率僅提高了3.38%,同時給投資組合帶來了多重負面影響:

收益率價值穩定的部分從3.02%下降到了2.01%

需要承擔無常損失風險(且eUSD/USDC的潛在無常損失風險并不低,后面會詳細闡述)

LSDx Finance:團隊并無賣幣行為,將對未來金庫地址采取多簽管理:金色財經報道,全 LSD 超流動性協議 LSDx Finance 發推就社區的 red flag 質疑進行回應澄清,公布了資金池的地址,表示將做出改變來增加透明度和優化管理,包括會銷毀 Proxy 中的鑄造和管理員權限,對未來金庫地址采取多簽管理。

同時 LSDx Finance 稱 LSDx 總供應量 10 億,團隊自始至終只提供了流動性,并沒有賣幣行為。[2023/3/20 13:13:54]

投資組合的流動性降低

而關于投資組合的流動性問題,這里需要額外說明,當用戶把eUSD轉移至Curve以后會有一個問題,就是如果需要償還債務,操作會更加復雜。與此同時,用戶如果想提高組合的APY,除了多挖Curve以外,還有另外一個辦法——降低抵押率,如果用戶愿意承擔稍微大一點點的風險,就可以將抵押率從200%降低到170%,這樣以來收益率將變為(3.02% + 13.42%)*200%/ 170% = 19.3%。

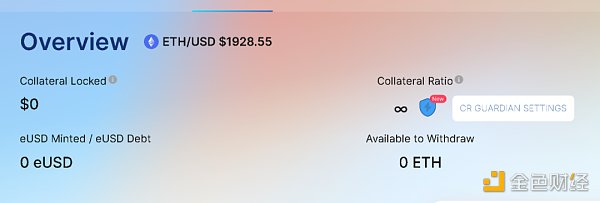

這種做法的唯一壞處是會有更高的清算風險,但并不難解決,Lybra官網有一個CR Guadian插件的選項(由第三方提供,實際執行會收取100eUSD的單次費用),簡單來說通過這個插件可以在特定情況下自動還款。依靠這個插件,可以以較低的質押比例鑄造eUSD,但同時需要在錢包內留足夠的eUSD,以便在必要的時候進行緊急還款。

這兩個策略相比起來,去Curve挖礦并不具備太強的吸引力。從數據也可以看出,當前eUSD的鑄造量已經超過1.8億美元,但僅有1360萬美元eUSD被投入Curve,不足10%,日交易量僅有84萬美元,大多數挖礦者是以鑄造并持有的因素參與。當然,這與LBR的產出分配密不可分,eUSD的esLBR份額也超過了Curve Pool的10倍。

通過前面的分析,我們可以發現,eUSD成為生息資產的本質,是把stETH的生息能力轉移到了eUSD上面,使其獲取了6%的年化收益。事實上我們可以把eUSD想象成一張可以隨時兌換的債券,面值100美元,票面利率6%。同時,考慮到eUSD的Redeemer功能,這張債券還提供了99.5美元的剛性兌付條款,假設市場貼現率為2.7%(USDC 在AAVE的存款利率)。那么問題來了:你認為這張100美元的合理價值是多少?

我們想象一種最簡單情況:假如市場價格為100eUSD=100USDC:

Alice將100USDC兌換成100 eUSD并持有一年

一年以后Alice將106 eUSD兌換成USDC,假如1 eUSD > 0.995 USDC,那么Alice可以至少獲得106*0.995=105.47USDC

假如1 eUSD < 0.995 USDC,那么Alice不選擇兌換,而是通過強贖機制兌換成價值0.995美元的stETH

基于此,Alice可以獲得至少5.47%的年化收益,如果按照2.7%的貼現率進行計算,這張債券的合理價值至少應該是102.7美元,即1 eUSD = 1.027USDC。

當然,這考慮到交易是有磨擦的,而且貼現率2.7%并不準確,此外還要考慮各種收益率的變動、套利可持續的期限等因素,準確合理價格并不是太容易準確計量,但可以確定的是,它肯定高于100美元。

這也是為什么我上周在推特提了一個問題:eUSD向上脫錨的概率更大,還是向下脫錨的概率更大?可能的范圍有多大?就我個人的看法而言:eUSD的設計使它面臨一個反常識的特性——具備天然向上脫錨的傾向。

而就在我寫完這部分內容草稿以后的幾個小時后(7月16日),eUSD已經上漲至1.03USDC。當然,隨著eUSD的價格上漲,套利空間會顯著被縮小,eUSD的向上脫錨也不是沒有限制的。

接下來我們再從實際運行中eUSD的供需角度分析一下eUSD的脫錨為什么會必然發生:

關于這一點上一章已經給出了詳細的理論推導。而在實際中,套利者的行為包括直接使用USDC買入eUSD,賺取eUSD Rebase收益或者Curve挖礦收益。在這里我同樣認為持有并賺取Rebase收益遠比Curve挖礦更聰明,因為實際收益很可能連無常損失都覆蓋不掉。這些套利者的行為會給eUSD帶來凈買入,推動eUSD的需求增長。

在第一章中已經分析過這一問題,每天會有大約3.5萬-4萬美元的stETH被兌換成eUSD,而eUSD沒有與stETH的流動性池,那么路由路徑必然是stETH-USDC-eUSD,同樣為eUSD帶來凈買入。

事實上這是eUSD Rebase機制的內生缺陷。理論上雖然用戶eUSD增加了,但增加的這部分eUSD超過了用戶的實際債務,所以它們完全可以將eUSD賣出,抵消eUSD的凈買入,但在現在這個階段,這并不會發生。原因包括:1)部分用戶并不熟悉Rebase機制 2)eUSD可以生息,相比USDC用戶更愿意持有 3)用戶短期并不希望償還債務退出Lybra 4)操作需要手續費,需要攢夠了才賣。

首先是缺乏向上脫錨的平抑機制(v2版本正在解決這個問題),更大的問題是eUSD部署在了Curve v2池子中而非穩定幣池,v2池面向的是更具波動率的資產。前面的分析中也有說過,Lybra用戶參與Curve挖礦的意愿并不強,因此Curve的厚度也會相對有限。

從Curve數據來看,當前池子中eUSD大約1300萬美元,USDC2060萬美元,大約40%:60%。換而言之,僅僅幾百萬美元的凈買入就導致了3%的脫錨。事實上crvUSD-USDT、Frax-USDC等池子也保持著40%:60%的比例,但這些池子的價格并沒有出現任何偏離。

關于這一點我實在無法理解Lybra的做法,因為以上所有的因素生效都是非常緩慢的,團隊有充分的時間去解決這些缺陷。但選擇v2 Pool會使這件事情迅速發生。某種意義上當前的脫錨,選擇Curve v2 Pool才是決定性因素。

過去的幾個月里Lybra在TVL和流通量方面取得了顯著的增長,但隱患同樣存在,好消息是在Lybra v2中我看到了許多有意義的解決方案。:

v2引入了一系列機制來解決eUSD的掛鉤問題,包括引入穩定幣池3pool代替現在的非穩定池、溢價保護機制(存在溢價的時候使用USDC作為代替獎勵,減少Rebase導致的eUSD凈買入),這兩項措施會顯著改善eUSD的正溢價問題;而dLP機制主要會在避免eUSD負溢價方面發揮作用。

主要包括:

dLP 機制:通過鑄幣挖礦需要同時持有LBR-ETH的LP,否則收益會下降,相當于強制持有LBR

歸屬期延長:從30天延長至90天,提前兌現收取罰金

Boost:鎖定期影響挖礦收益率

這幾項措施本質上是在給挖礦增加磨擦,在減少挖礦通脹泡沫拋壓的同時,也有可能導致資金的流出,客觀地說這些并不是多了不起的創新,也沒有辦法從根本上解決LBR的[礦幣]特質。

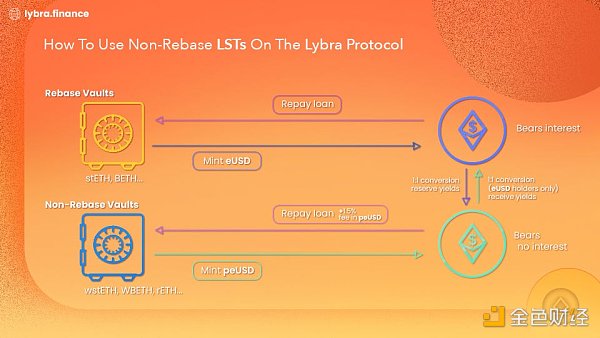

peUSD在我看來是v2版本中最重要的一個功能,因為它解決了eUSD的矛盾:eUSD作為生息資產與流通屬性的矛盾。

v2的eUSD價格平抑機制希望將eUSD的價值限制在0.995-1.005之間,但這并不能從根本上解決eUSD的波動問題,因為任何時候以1USDC大于或者等于1eUSD的價格把USDC兌換成eUSD都是劃算的,因為這種兌換相當于“剝削”了stETH的質押收益;相對應地,eUSD的持有者會有非常強的動機持有eUSD而不是將其投入流通或者交易,因為1eUSD的內在價值高于1USDC/USDT,那么就會出現一個困境:絕大多數的eUSD不會被投入流通,而是在LBR挖礦獎勵系統中進行空轉。

而peUSD能夠解決這個問題。按照v2規劃,之后用戶可以使用Rebase LST鑄造生息資產eUSD,而使用非Rebase LST鑄造0息資產peUSD,而eUSD可以1:1兌換成1peUSD,這種兌換本質上是將eUSD的流通屬性和生息屬性剝離,流通屬性轉移成為peUSD,投入交易與流通,而生息屬性仍然保留在eUSD持有者身上,避免了eUSD持有者的LST收益被掠奪。(我始終愿意把1USD兌換成1eUSD,但我永遠不會把0.995USDC兌換成1peUSD)

除了解決LST收益掠奪難題以外,還能創造新的增長飛輪,peUSD機制建立以后,質押品不局限于stETH,還包括所有的非Rebase LST,潛在的TVL增長和LBR治理價值也會出現;peUSD可以投入交易與流通(例如做LP對、抵押品、保證金等),帶來套利和挖礦以外的真實需求,驅動非泡沫的增長。(Lybra1.5%的資金成本也低于Maker的3.49%)與此同時,eUSD也能依靠生息屬性創造自己的場景,例如DAO金庫、VC閑置資金管理;信托場景等。

極客 Web3

個人專欄

閱讀更多

金色財經

金色薦讀

區塊鏈騎士

金色財經 善歐巴

Block unicorn

Foresight News

深潮TechFlow

AI大模型,2023年最具話題性的人工智能應用。智能手機,全球普及度最高的智能終端。一個代表未來的人工智能浪潮,一個是過去20年最成功的科技產品,在漢語中,它們都有一個相同的詞:智能.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:480.31億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量38.

1900/1/1 0:00:00作者:bitcoinist,編譯:區塊鏈騎士NBA達拉斯小牛隊的老板,同時也是Crypto愛好者的馬克·庫班(Mark Cuban).

1900/1/1 0:00:00成長性對于投資回報至關重要,然而在 web 3 ,能夠成功拓展新業務的項目少之又少,老項目新業務多半競爭不過該業務競爭的新項目.

1900/1/1 0:00:00隨著加密貨幣產業的興起,迪拜迅速孕育了新生的加密生態系統,占據世界領先地位。據 Pocket Gamers 執行營銷總監 Adrian Martinez 的說法,迪拜是中東地區最適合加密資產的城.

1900/1/1 0:00:00作者:Andrew Thurman&Michael Bodley 來源:blockworks 編譯:金色財經,善歐巴經過數月的市場預熱.

1900/1/1 0:00:00