BTC/HKD+5.68%

BTC/HKD+5.68% ETH/HKD+6.94%

ETH/HKD+6.94% LTC/HKD+3.22%

LTC/HKD+3.22% ADA/HKD+9.12%

ADA/HKD+9.12% SOL/HKD+6.35%

SOL/HKD+6.35% XRP/HKD+9.5%

XRP/HKD+9.5%作者:秦曉峰,Odaily星球日報

美國首個杠桿加密貨幣 ETF 上市三天,表現不及預期。

6 月 27 日(本周二),美國 ETF 發行商 Volatility Shares 發行的「 2 x Bitcoin Strategy ETF」(2 倍杠桿比特幣策略 ETF)正式登陸 CBOE 旗下 BZX 交易所并開啟交易。

根據Odaily星球日報監測,上線首日發行了 11 萬股,發行價 15 美元,資產凈值 165 萬美元,首日交易額達 550 萬美元,是今年發行的加密 ETF 首日成交量最好的。(Odaily 注:南方東英 BTC 期貨 ETF 首日交易額僅為 83 萬美元,三星比特幣 ETF 僅為 9.8 萬美元)。

美股三大指數集體小幅高開,標普500指數漲0.22%:美股開盤,三大指數集體小幅高開,道瓊斯指數開盤上漲81.78點,漲幅0.24%,報34577.84點;標普500指數開盤上漲9.74點,漲幅0.22%,報4370.93點;納斯達克綜合指數開盤上漲47.4點,漲幅0.33%,報14533.6點。[2021/10/12 20:24:05]

不過,在隨后的兩個交易日,Volatility 的杠桿比特幣 ETF 交易量開始暴跌,單日只有不到 30 萬美元——昨日(29 號)成交 21, 768 股,交易額 23.4 萬美元;其 ETF 發行量逐漸遞增,目前流通股為 37 萬,資產凈值增長至 570 萬美元,如下所示:

CME BTC期貨今晨跳空高開 形成480美元缺口:金色財經報道,10月4日06:00(香港時間),CMEBTC期貨15分鐘周期跳空高開報48070美元,上一交易日最高報48550美元,形成一個480美元缺口,缺口范圍:48070-48550美元。[2021/10/4 17:22:45]

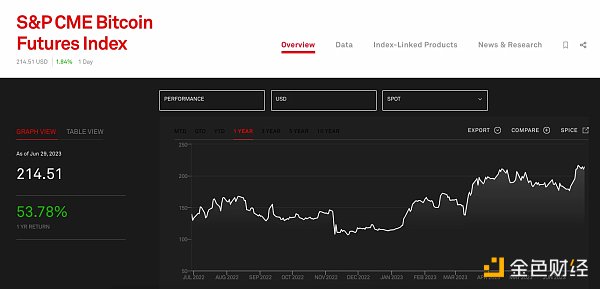

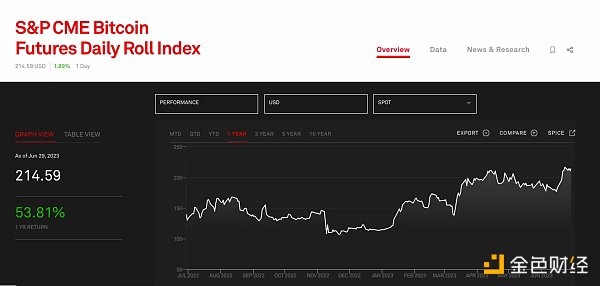

什么是杠桿比特幣 ETF?根據 Volatility Shares 向 SEC 提交的申請文件,本次發行的 ETF 所尋求的投資結果,相當于 S&P CME 比特幣期貨每日展期指數(簡稱「展期指數」)單日超額回報的兩倍。舉個例子,如果展期指數每日上漲 1% ,則該 ETF 的凈值需要上漲 2% ,如果展期指數下跌 1% 則 ETF 凈值下跌 2% 。

「展期指數」是用來衡量 CME 比特幣期貨市場的表現,每天在當月期貨合約和下月期貨合約之間進行重新平衡。聽不懂沒關系,只需要知道 CME 的比特幣期貨每日展期指數,其實與 CME 比特幣期貨指數在數據以及走勢上基本相同——二者都受比特幣現貨價格走勢影響。如下所示:

美股三大指數集體高開,區塊鏈板塊下挫:美股三大指數集體高開,道指漲0.56%,納指漲0.12%,標普500指數漲0.37%。區塊鏈板塊下挫,第九城市跌逾8%,嘉楠科技、Riot Blockchain、Marathon Patent跌超5%。[2021/6/21 23:54:31]

因此,本次發行的杠桿 ETF 其實與此前發行的比特幣期貨 ETF 對標指數相同,都是期貨數據。

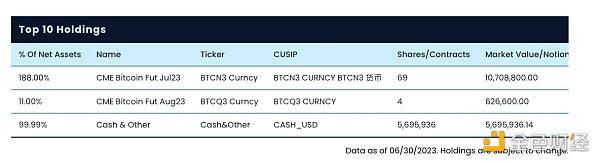

為了實現 2 倍的收益目標,該 ETF 將拿出基金總資產的 25% 成立了一個全資子公司,投資 CME 比特幣期貨(成為多頭);剩余資產將會直接投資于現金、類現金工具或優質證券,包括美國政府證券,貨幣市場基金、公司債務證券等,這些資產將用作未來提供流動性或作為保證金。

歐洲股市高開高走,德國DAX指數漲1.6%:歐洲股市高開高走,德國DAX指數漲1.6%,英國富時100指數漲1.45%,歐洲斯托克50指數漲1.6%,西班牙IBEX35指數漲2.06%。(金十)[2020/5/27]

官網信息顯示,杠桿 ETF 目前持有價值 1070.8 萬美元的 7 月 23 日到期 CME 比特幣期貨、價值 62.6 萬美元的 8 月 23 日到期 CME 比特幣期貨以及價值 569 萬美元的現金等價物。從占比來看,期貨總持倉正好是并且該基金凈值的 2 倍,可以滿足兩倍杠桿敞口風險要求。

不過,筆者還是認為這次的杠桿 ETF 市場規模并不會增長很大。

首先是發行節點并不好,同質化產品沒有出彩的亮點。2 倍杠桿 ETF 本質上還是一個期貨 ETF,而美國市場早在過去兩年已經發行了 ProShare、VanEck、Valkyrie 以及 Hashdex 等多個比特幣期貨 ETF,CME 也早就上線了比特幣期貨,作為后來者的 Volatility Shares 顯得有點雞肋,并沒有多大的先發優勢,這一點從這兩天的交易量上就可以看出。

再者,管理費用是直接影響投資者的選擇的一個重要因素,Volatility Shares 的管理費在一眾 ETF 中都是比較高的。根據Odaily星球日報統計,目前 ETF 市場管理費用最高的是南方東英的比特幣期貨 ETF,達到 2% ,而美國以及加拿大近兩年推出的 ETF 管理費用普遍在 1% 左右,Volatility Shares 管理費高達 1.85% 屬實不具備吸引力。

最后,杠桿 ETF 失敗案例在前,也為 Volatility Shares 敲響警鐘。早在 2021 年 4 月 16 日,全球首個加密貨幣杠桿 ETF——Beta Pro Bitcoin ETF(代碼:HBIT)就已在多倫多證券交易所上市。上線后,該 ETF 市場表現低迷,過去一年平均日交易量只有 5769 股(交易額 10 萬美元),總資產規模只有 376 萬美元;今年 4 月中旬,發行商 Horizons 公司最終關停了該 ETF。

這其中固然有加拿大金融市場自身的局限性,但同時也驗證了杠桿 ETF 并不具備較高的發展潛力,特別是對照同期加拿大推出的兩個現貨 ETF——Purpose BTC 現貨 ETF(8513 萬美元)以及 3iQ BTC 現貨 ETF(7795 萬美元),足以證明只有加密貨幣現貨 ETF 對投資者的吸引力,這也是貝萊德、富達、ARK Investment 等一眾傳統投資機構扎堆申請比特幣現貨 ETF 的原因。

Odaily星球日報

媒體專欄

閱讀更多

金色早8點

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

來源:上海市科學技術委員會“元宇宙”是未來虛擬世界與現實社會相交互的重要平臺。為貫徹落實《上海市建設具有全球影響力的科技創新中心“十四五”規劃》和《上海市培育“元宇宙”新賽道行動方案(2022-.

1900/1/1 0:00:00作者:金色財經Jason.金色財經 區塊鏈6月18日訊 美國證券交易委員會發起對幣安和Coinbase訴訟后引發了加密社區的極大不滿.

1900/1/1 0:00:00全球規模最大的資管巨頭之一貝萊德 (BlackRock) 今晨通過子公司 iShares 向美 SEC 提交了現貨比特幣 ETF 的文件申請,該申請文件顯示.

1900/1/1 0:00:00隨著美國證券交易委員會(SEC)對加密貨幣越來越不“友好”,SAFE + Token Warrant / Token Side Letter逐漸取代SAFT(Simple Agreement f.

1900/1/1 0:00:00作者:Origins Research;編譯:火火,白話區塊鏈在區塊鏈技術和 NFT 不斷發展的格局中,出現了一個新概念:比特幣序數(Bitcoin Ordinals).

1900/1/1 0:00:00作者:MooMs,加密KOL;翻譯:金色財經xiaozou早早地發現那些有巨大增長空間的項目不是什么難事。我們來看看The Spartan Group為下一輪牛市做了哪些押注.

1900/1/1 0:00:00