BTC/HKD-0.95%

BTC/HKD-0.95% ETH/HKD-1.76%

ETH/HKD-1.76% LTC/HKD-1.24%

LTC/HKD-1.24% ADA/HKD-0.76%

ADA/HKD-0.76% SOL/HKD+0.86%

SOL/HKD+0.86% XRP/HKD-0.9%

XRP/HKD-0.9%作者:thiccy 編譯:Luffy,Foresight News

全球規模最大的資管巨頭之一貝萊德向美 SEC 提交了現貨比特幣 ETF 的申請,引起了加密社區的廣泛關注和討論。

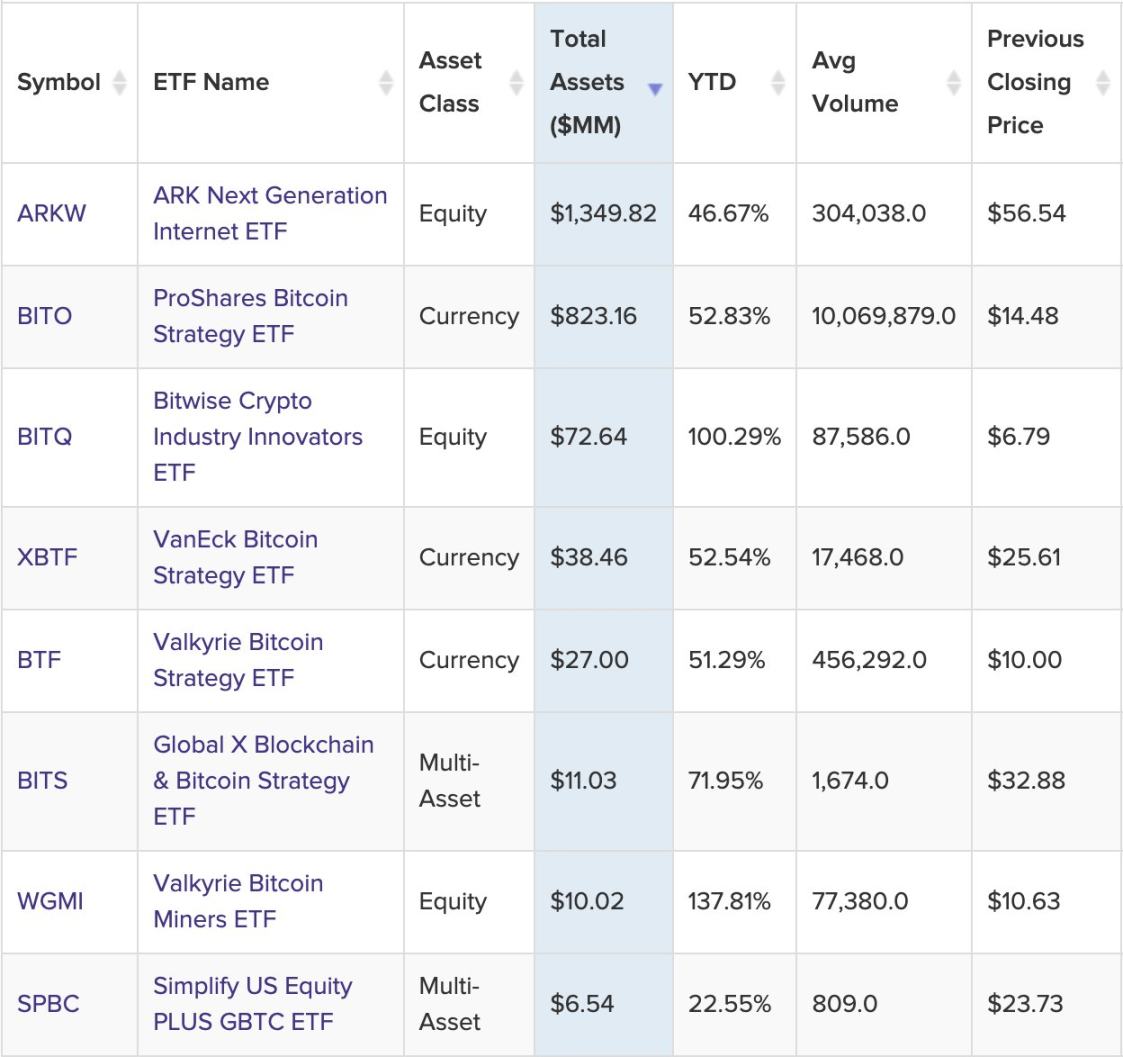

事實上,SEC 已經批準了相當多的比特幣期貨 ETF,這些 ETF 在 CME 持有近期比特幣期貨合約,但是還沒有比特幣現貨 ETF。

這些期貨 ETF 目前在美國股票市場交易,但資產管理規模都很小。那么,它們為什么不受歡迎呢?

原因在于一種叫作「drag」的東西。drag 是指基金試圖復制某個標的物的回報時所產生的不良表現。這種 drag 是維持風險敞口所必需的定期投資組合再平衡的長期結果。

貝萊德高管:重點關注代幣化及其與Circle的合作關系:金色財經報道,貝萊德戰略生態系統合作關系負責人Joseph Chalom認為,短期內機構對代幣化的采用可能比預期的要慢,但從長遠來看,它將對塑造我們的生態系統產生巨大影響。Chalom周四在紐約的一個活動上表示,“我們需要與優秀的參與者合作,有了良好的基礎設施,這就會自我強化,然后資金和采用就會到來。貝萊德一直在與傳統和加密原生客戶進行大量對話,重點是代幣化及其與Circle的合作伙伴關系。他補充說,該行業需要圍繞某些資產進行整合,并優先考慮實際用例。”[2023/6/23 21:56:04]

出于這個原因,比特幣期貨 ETF 都給自己貼上「策略」的標簽。因為對于散戶來說,長期持有這些 ETF 而不是持有現貨是沒有意義的。

DCG創始人:央行可以通過貝萊德的比特幣私人信托安全地投資比特幣:金色財經報道,Digital Currency Group 創始人 Barry Silbert 表示,借助貝萊德的比特幣信托,全球中央銀行現在有了一種簡單、安全的方式來投資比特幣。在周四推出比特幣私人信托之后,Barry在他的推文中提出了有關貝萊德與中央銀行業務關系的有趣事實,并暗示中央銀行可能很快就會開始投資比特幣。貝萊德是全球最大的資產基金管理公司,為包括中央銀行在內的機構客戶提供約 9 萬億美元的資產。(cryptoslate)[2022/8/12 12:19:38]

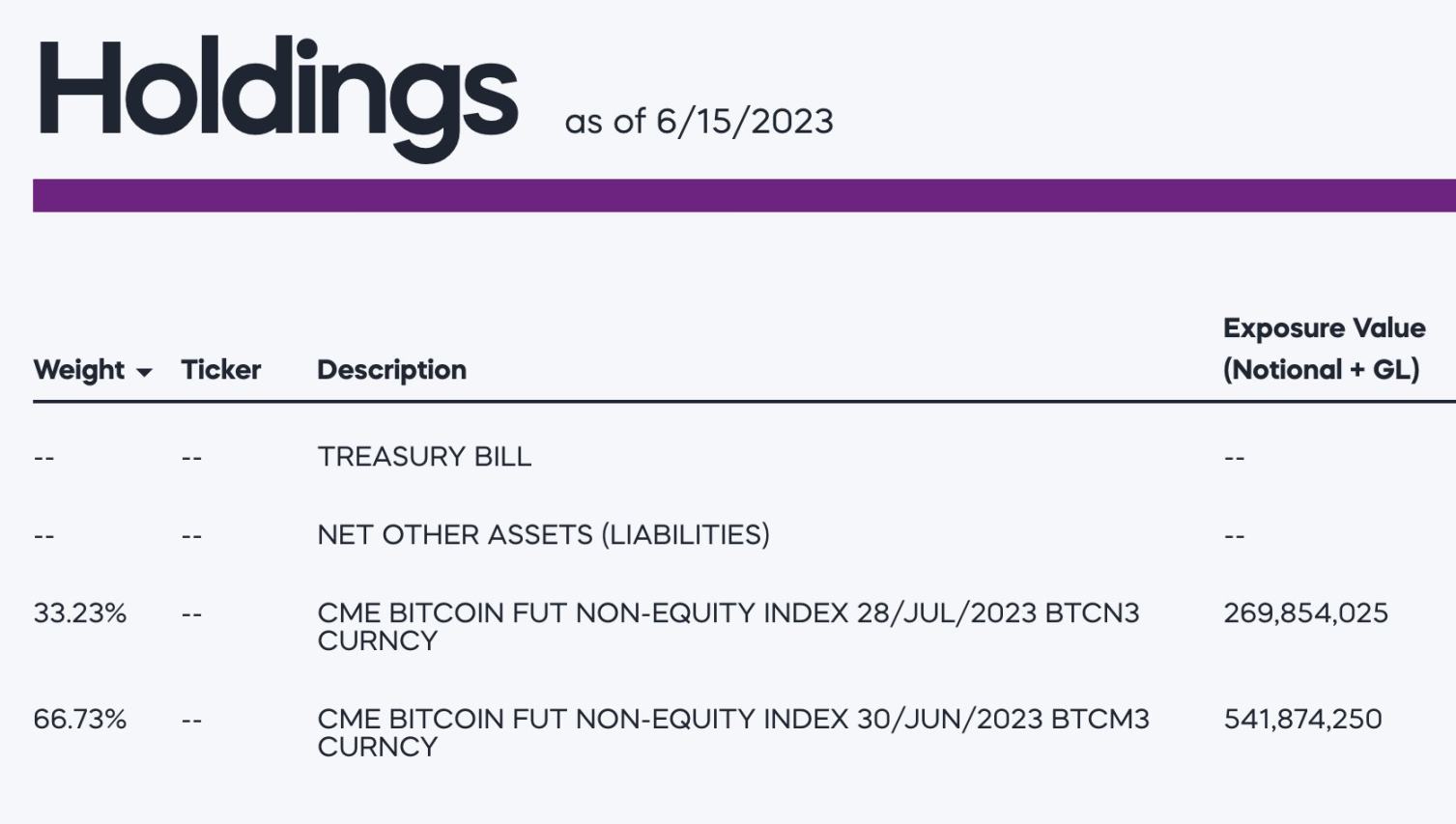

BITO 是這些 ETF 中最大的一支。它的持倉構成中有 2/3 是當前月份到期的期貨,還有 1/3 是下一個月到期的期貨。

在 6 月底,ProShares 需要賣出其 6 月到期的期貨,并買入 1/3 7 月到期的期貨和 1/3 8 月到期的期貨以維持其風險敞口。

資管巨頭貝萊德推出首只專注于區塊鏈的ETF “IBLC”:金色財經報道,資產管理巨頭(資產管理規模10萬億美元)貝萊德公司正在推出其首個專注于區塊鏈的 ETF “The iShares Blockchain and Tech ETF (IBLC)” 。根據提交給美國證券交易委員會的文件,該ETF于周三開始交易,追蹤參與“區塊鏈和加密技術的開發、創新和利用”的公司。IBLC 是貝萊德的第一只加密主題基金,貝萊德是全球最大的交易所交易基金發行商。[2022/4/28 2:35:37]

這就是所謂的「滾動(rolling)」

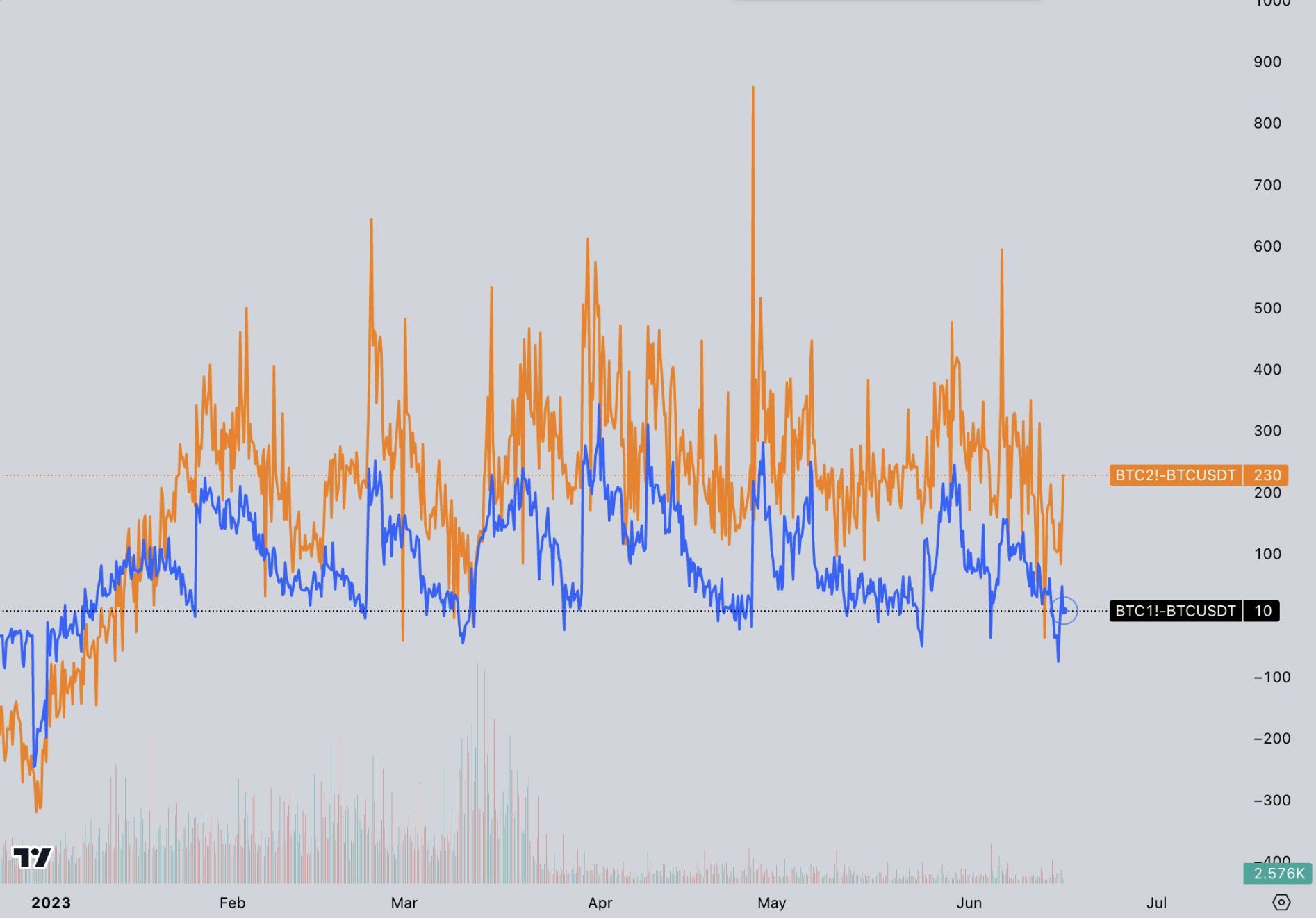

「滾動」的操作不僅在交易費用和滑點方面成本高昂,而且因為比特幣后一個月期貨價格往往高于前一個月的。這就是所謂的「期貨溢價」。每次賣出即將到期的期貨并購買下個月的,都會產生一點損失。

動態 | 貝萊德前高管加入區塊鏈創業公司擔任財務總監:據The Block消息,1月23日,貝萊德(BlackRock)前高管Saurabh Pathak已加入區塊鏈創業公司Blockstack擔任財務總監。[2019/1/24]

期貨溢價對于依賴期貨的投資敞口并不友好。這就是為什么像 VZX (VIX)、USO(原油)和 BITO(比特幣)這樣的期貨 ETF 不適合長期持有的原因。

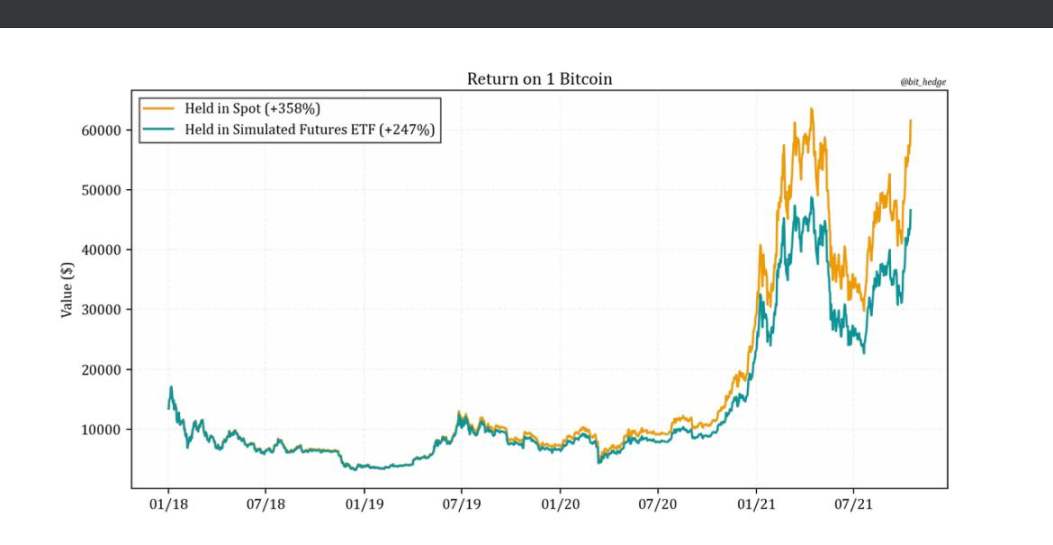

bithedge 模擬了從 2018 年到 2021 年滾動持有比特幣期貨 ETF 的成本,結果是該時間段內與持有現貨相比損失 25%。

下面該討論現貨 ETF 了,它不再需要通過滾動來維持風險敞口。為什么我們沒有一個由現貨比特幣實物支持且沒有 drag 的基金呢?

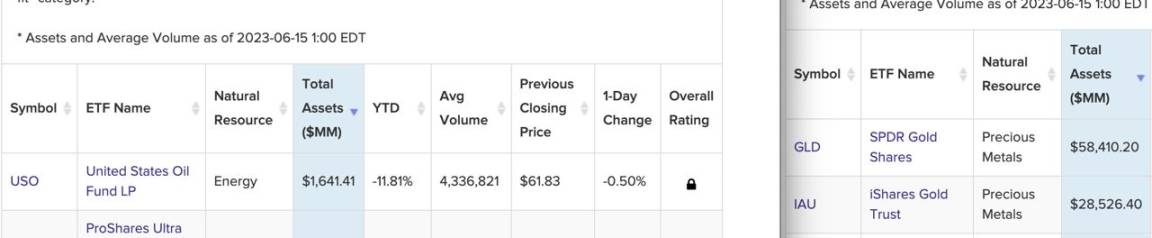

這就是為什么像 GLD 和 IAU 這樣的實物支持的 ETF 總共有 900 億美元的資產管理規模,而像 BITO 和 USO 這樣的期貨支持的 ETF 只有微不足道的 16 億美元。

現貨 ETF 長期以來一直被譽為進入美國 401K(注:401K 是美國政府推行的一種雇主和個人共同承擔的養老金賬戶) 和儲蓄的圣杯。

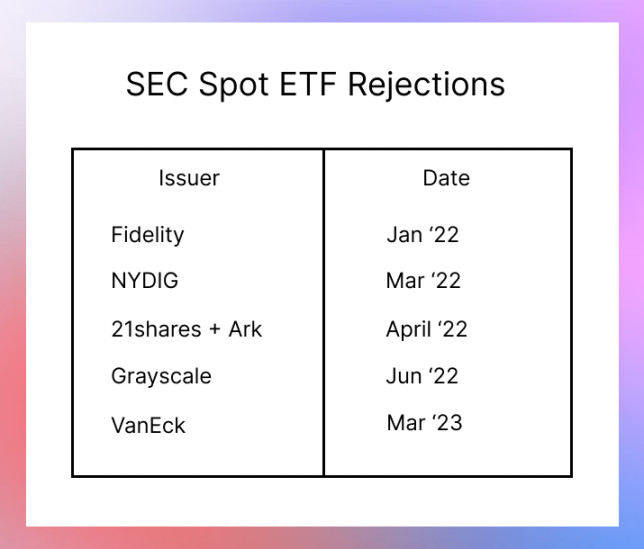

然而,美國證券交易委員會長期以來一直拒絕現貨 ETF,理由是擔心市場操縱以及「規模龐大的受監管市場」與受監管交易所之間缺乏監督共享協議。

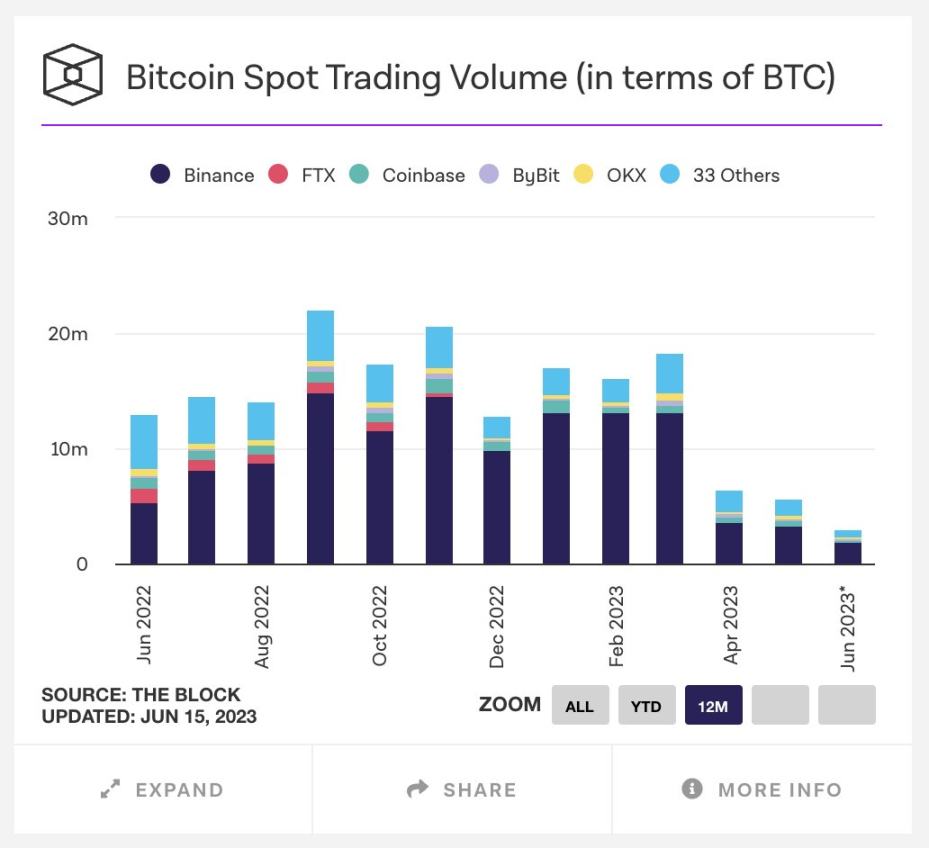

這種擔憂有一定道理,因為 Coinbase 和其他美國交易所占比特幣現貨交易量不到 10%。市場操縱確實令人擔憂,尤其是考慮到監管機構對幣安的不滿。

不合理的是,獲批的比特幣期貨 ETF 依據這些美國交易所來計算用于期貨結算的參考價格。期貨 ETF 應該與現貨 ETF 一樣,存在市場操作的可能性。

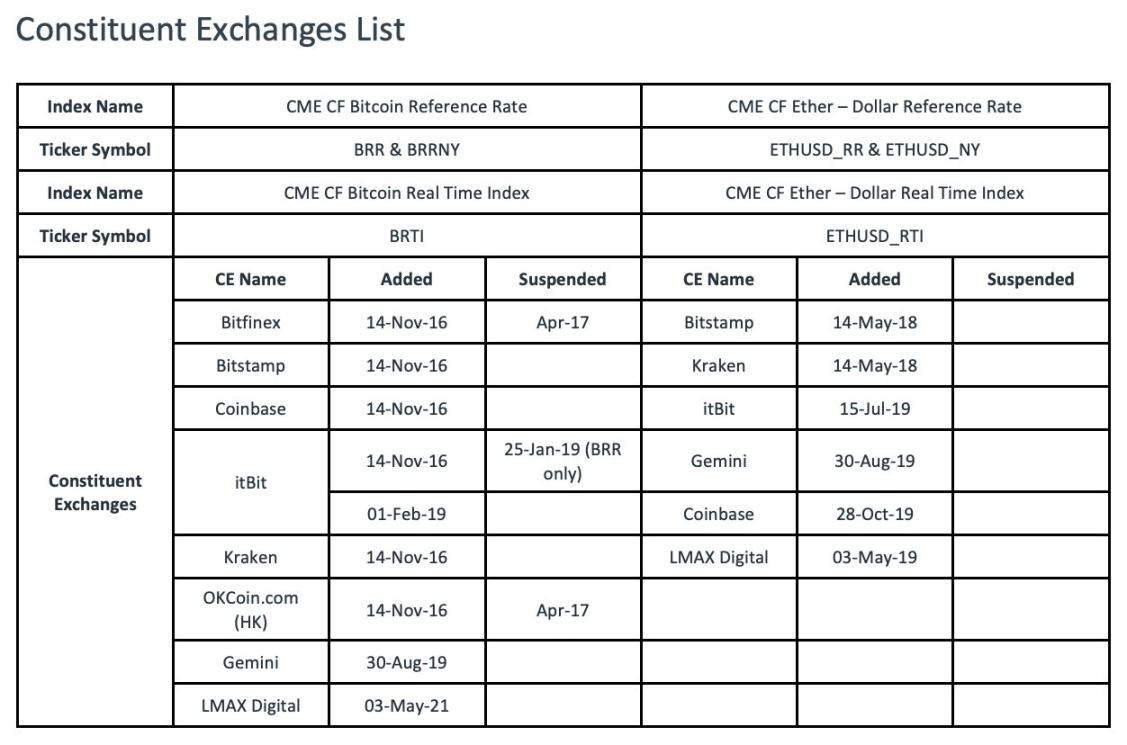

歸根結底,除非有像 CME 這樣值得信賴的交易所中介來監督市場,否則 SEC 不會允許現貨 ETF 存在。

那么貝萊德的申請會通過嗎?我沒有把握。

這些基金經理正在祈禱,這個交易可能帶來價值 1000 億美元的資產管理規模以及每年 10 億美元的管理費。

Vaneck 已經提交了 3 次,甚至富達也被拒絕了。

貝萊德是規模最大和最有影響力的資產管理公司,它可能與美國證券交易委員會有特殊關系。

此外,共和黨對 SEC 主席 Gary Gensler 施加的壓力越來越大,美國證券交易委員可能會做出一些武斷的決定,比如讓貝萊德通過。

顯而易見的是,如果貝萊德的比特幣現貨 ETF 獲得批準,這將是加密貨幣發展的巨大推動力。更清晰的是,如果共和黨能在 24 年選舉中獲勝并解雇 Gary Gensler,這將為加密行業解鎖許多資源。

在此之前,我們只能耐心等待。

Foresight News

企業專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

作者:defizard(@belizardd);編譯:Noc,BlockBeats本文梳理自 Lucid Finance 首席營銷官 defizard 在個人社交媒體平臺上的觀點.

1900/1/1 0:00:00原文作者:Poopman 原文編譯:Kxp,BlockBeats每年,加密領域都會遭受 100 多起黑客攻擊,導致個人損失超過 2 億美元.

1900/1/1 0:00:00作者:Figment Capital;編譯:Block unicorn 引言: 零知識(Zero-knowledge,簡稱ZK)技術正在迅速改進.

1900/1/1 0:00:00作者:Bitcoin Realm;編譯:白話區塊鏈您是否好奇為什么MATIC幣能夠快速上漲并成為最近流行的加密貨幣?什么是 Polygon.

1900/1/1 0:00:00一、引言 虛擬貨幣出現以來,堪稱無與倫比的暴漲程度一方面讓一個個先到的投資者獲得數以億計的紅利,另一方面也讓一部分場外觀望的投資者心癢著急起來.

1900/1/1 0:00:00原文作者:Tyler Cowen,彭博專欄作者 原文編譯:Leo,BlockBeats編者按:隨著 GPT 的爆火,AI 正式進入大眾視野.

1900/1/1 0:00:00