BTC/HKD+1.66%

BTC/HKD+1.66% ETH/HKD+1.58%

ETH/HKD+1.58% LTC/HKD+2.79%

LTC/HKD+2.79% ADA/HKD+6.04%

ADA/HKD+6.04% SOL/HKD+5.42%

SOL/HKD+5.42% XRP/HKD+6.71%

XRP/HKD+6.71%作者:LD Capital Research

MakerDAO是基于以太坊的去中心化穩定幣借貸協議,核心是以超額抵押加密資產做背書,發行與美元1:1錨定的穩定幣DAI。通過治理調節發行DAI的穩定利率,讓市場以套利方式實現DAI價格的穩定。

MakerDAO是基于以太坊的去中心化穩定幣借貸協議,核心是以超額抵押加密資產做背書,發行與美元1:1錨定的穩定幣DAI。通過治理調節發行DAI的穩定利率,讓市場以套利方式實現DAI價格的穩定。

MakerDAO是基于以太坊的去中心化穩定幣借貸協議,核心是以超額抵押加密資產做背書,發行與美元1:1錨定的穩定幣DAI。通過治理調節發行DAI的穩定利率,讓市場以套利方式實現DAI價格的穩定。

LD曾在今年3月份Spark協議上線之前出過一篇研報《LD Capital:萬物生長的MakerDAO,星火已燃》,該文對MakerDAO的現狀及未來進行過展望。目前Spark協議已經上線一個多月,值此之際,我們來復盤一下MakerDAO近段時間的變化。

1. Spark Protocol現狀

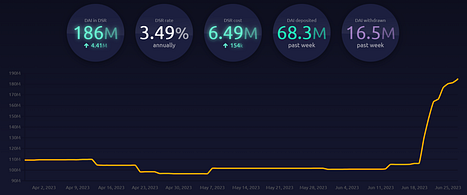

MakerDAO的通用借貸協議Spark Protocol于5月9日正式啟動,該協議主要用于借貸以DAI為重點的加密資產,其上第一個產品為Spark Lend,允許用戶以設定的Dai儲蓄率(DSR)借入DAI,目前利率為3.49%。

微軟與 Space and Time 合作為 Azure Cloud 添加實時區塊鏈數據:金色財經報道,微軟與去中心化數據平臺 Space and Time 合作,通過 Microsoft Azure Marketplace 向開發人員提供實時區塊鏈數據。通過 Azure 市場的一鍵式部署,開發人員能夠訪問、管理和分析區塊鏈數據。企業可以在不改造現有技術架構的情況下開發區塊鏈。[2023/4/20 14:14:41]

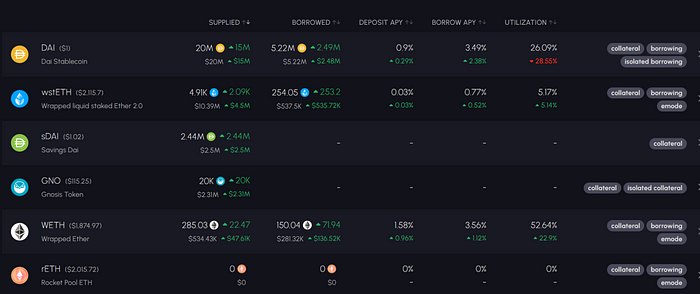

目前Spark借貸市場支持的資產包括DAI、wstETH(包裝版本的stETH)、WETH、rETH、GNO和sDAI(包裝版本的DSR內DAI)。

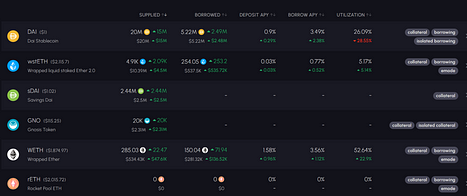

TVL當前達到2,969萬美元,其中資產供應量最多的分別為DAI和wstETH。從下圖的資產供應曲線上可以看到,自從Maker宣布上調DSR利率之后,資產供應量上漲幅度超過110%,但是資金出借規模僅有600萬美元左右,利用率17%。

ParaSpace:用戶資產安全且沒有NFT受損,目前正著手修補漏洞:金色財經報道,ParaSpace 在社交媒體上公告表示,團隊已經與 BlockSecTeam 一起確定了 ParaSpace 協議早前發生的漏洞利用的原因,目前 ParaSpace 上的所有用戶資金和資產都是安全的,沒有 NFT 受到損害,協議的經濟損失也很小。由于 BlockSecTeam 團隊采取的迅速行動,及時挽救利用者試圖從協議中提取的 2909 枚 ETH。

協議的總損失大約是 50 - 150 枚 ETH 損失,這是由于在利用過程中利用者在 Token 之間交換造成的滑點。ParaSpace 將把這些資金償還到協議中,確保沒有資產丟失。[2023/3/17 13:11:15]

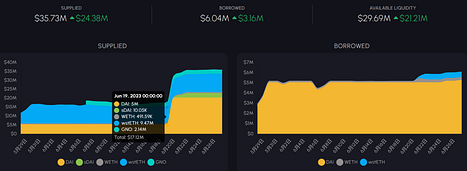

作為一個上新協議,雖然有MakerDAO做背書,但是最初的資產吸引力并不強,DSR調整之后才帶來TVL的激增。依據defillama.com數據,Spark目前在以太坊借貸協議上排名第11位,過去7天內TVL上漲20%,目前TVL僅為Aave的0.2%。

加密貨幣公司Bullish將通過SPAC上市:加密貨幣公司Bullish周五宣布,已同意通過與特殊目的收購公司(SPAC)Far Peak Acquisition合并,以 90億美元的價格在紐約證券交易所上市。合并預計將于2021 年底完成,并需得到Far Peak股東的批準和其他慣例成交條件,包括監管部門的批準。Bullish是Block.one的子公司,計劃在今年晚些時候推出受監管的加密貨幣交易所。(路透社)[2021/7/9 0:40:32]

2. DSR利率調整

DSR利率指的是DAI的存款利率,MakerDAO提供了一個儲蓄合約,用戶只需將持有的DAI存入該合約就能獲得被動收益。當用戶以ETH或者WBTC等資產作為抵押品借入DAI時,他們必須支付穩定費,也是DSR的收益來源。因此,DSR利率調整會影響到借DAI的穩定費。

6月16日,Maker社區通過將Dai儲蓄利率(DSR)從1%上調至3.49%的提案。該舉措于6月19日正式生效,DSR內DAI規模一天內從1.1億枚上漲至1.3億。從下圖DSR內DAI的增長曲線可以看到,DAI的增速雖然放緩,但是仍然處在增長狀態。過去一周,DAI供應增長6,800萬枚左右,當前總供應達到1.86億。

Flare Network正與以Bitbank為首的交易所合作,確保日本用戶能夠參與Spark分發:Flare Network在推特表示,正與以Bitbank為首的交易所合作,確保日本用戶能夠參與Spark的分發,同時在日本法律內,這種分發是可以接受的。[2020/12/3 23:01:40]

在Maker的貨幣政策中,DSR是一個關鍵的貨幣政策調節工具,它通過激勵或阻止用戶鎖定DAI來幫助平衡DAI的供需。通過調整DSR,可以應對Dai經濟市場的短期變化。因此,隨著Dai儲蓄率的上調,Dai生態參與者可能會選擇從其它借貸平臺退出轉而存入DSR合約,亦或者用戶會將他們手中的其它穩定幣換成DAI,進而導致對DAI的需求增加,這一變化也會導致外部DeFi協議中借DAI的利率,Maker平臺將能夠提供比其它協議更具有競爭力的利率,將DAI回收到Maker系統內部。

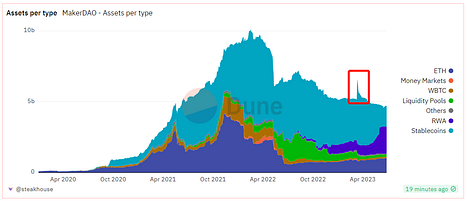

3. 抵押資產去“USDC”化

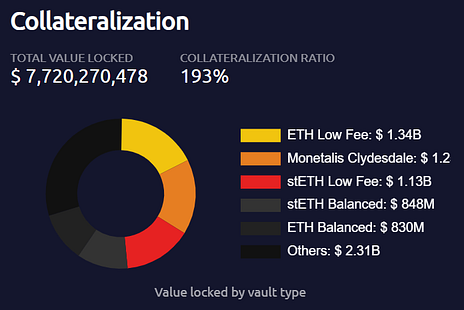

MakerDAO內目前鎖定資產(TVL)規模高達77億美元,抵押資產類型最大的金庫分別為ETH-A和stETH-A。

動態 | EOS區塊鏈瀏覽器EOSpark推出API服務:據IMEOS消息,EOS區塊鏈瀏覽器EOSpark推出API服務,開放EOSPark的數據能力,降低開發門檻。同時,MORE Wallet即將接入此功能。[2018/10/1]

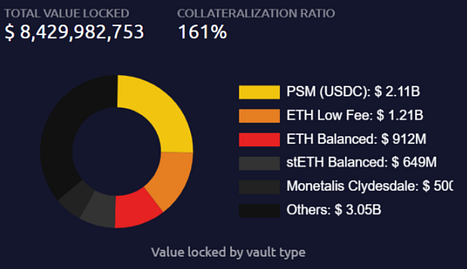

如果回看2023年3月份的數據,我們可以發現:當時TVL規模達到84億美元左右,其中PSM-USDC池內資金就達到21億美元左右,占比達到25%。

甚至在3月8日USDC發生脫錨事件時,MakerDAO PSM迅速成為USDC逃離的傾銷場所,吸收了近20億美元的USDC,導致PSM內USDC總規模達到40美元。慶幸的是此次脫錨事件是由于擔心USDC存款儲備而引起的,未對Maker造成實質性損失。在USDC錨定恢復之后,PSM模塊內的USDC逐漸恢復到20億美元左右。

該事件之后,Maker內最大抵押資產為USDC一事再次點燃社區討論熱度,也令社區擔憂。因此,MakerDAO試圖將其資產負債表多樣化,下調USDC的市場份額。目前該項數字已經下降至4.4億美元左右,下降幅度達到80%。與此同時,stETH作為DAI抵押品的份額大幅上漲,從原來的6.5億增加至11億,漲幅接近80%。

除此之外,Maker社區接連通過兩項提案,一是將GUSD債務上限從5億降至1.1億,另一項則是將USDP債務上限從5億降至0,從這一系列舉措也可以看出,Maker社區旨在降低中心化穩定幣對協議的潛在威脅,也是在逐步實現Maker的“終局計劃”。

4. The Endgame路線圖更新

The Endgame(終局計劃)的目的是簡化和并行化Maker生態系統,推出新的品牌標識和首批6個SubDAO。2023年5月12日,MakerDAO聯合創始人Rune Christensen在社區論壇發布關于The Endgame路線圖的重大更新,此次更新旨在“提高效率、彈性和參與度”,應用人工智能工具輔助構建治理流程。對之前提出的The Endgame計劃做出的細化補充以及明確階段性任務

路線圖分為五個階段:

1)品牌重塑:在未來幾個月內推出新的同一品牌標識和新治理網站,該網站將通過人工智能輔助流程構建彈性和并行治理,不會影響用戶現持有的DAI和MKR,屆時可直接升級到NewStable(新穩定幣)和NewGovToken(新治理代幣),最終名稱將與新品牌和網站一起公布。

2)SubDAO啟動:將發布首批6個Maker SubDAO和新的穩定幣進行流動性挖礦。SubDAO作為MakerDAO中去中心化專業部門發揮作用,該計劃旨在消除與日常運營相關的成本和復雜性,并將“大部分復雜性和風險”委托出去。

3)AI治理工具發布:Maker生態系統將開始提升其用于治理監控和改進的AI工具,包括Alignment Artifacts、Governance AI Tools、Atlas、AVC、Purpose Fund等;

4)治理激勵措施啟動:發布Sagittarius Lockstake Engine(SLE),治理即挖礦;

5)發布NewChain并達到最終的Endgame狀態:該鏈將能夠使用硬分叉作為治理機制,并且它還將具有優化其“作為AI輔助DAO治理流程和AI工具用戶的后端,包括智能合約生成,狀態租賃和協議內MEV捕獲”的功能。

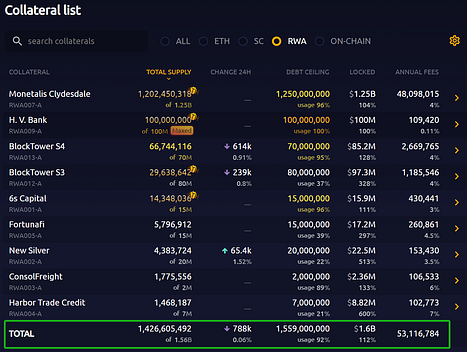

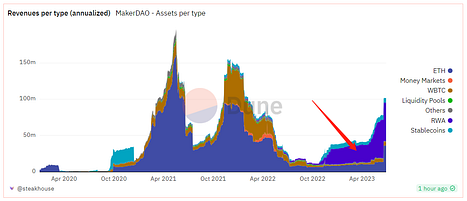

4. RWA業務規模

RWA當前鎖定資產價值為16億美元左右,供應DAI的規模在14億美元。業務類型包括與Centrifuge合作的真實世界資產抵押借貸、美債和Coinbase托管,其中倉位最多的是Monetalis Clydesdale持有的美債,總供應12億,占比達到76.9%。MakerDAO最初于2022年10月購買5億美元的債券,2023年6月再次購買超過7億美元的債券。

該數據不包含MakerDAO向Coinbase Custoday提供的5億美元USDC,Coinbase的托管部門將為存款支付2.6%的年收益率,USDC獎勵按月計算。Coinbase不會對參與該獎勵計劃或托管USDC收取任何費用。

RWA業務規模在MakerDAO的業務占比中僅為20.7%,但是其收入為5,300萬美元,在MakerDAO總收入(1.18億美元)中占比達到45%。RWA是MakerDAO最為重要的收益來源,其中美債則是最大收益,所以MakerDAO社區再次增加對美債的投資,以期盡可能地增大收益,距離我們上次報告發布(2,300萬美元)收益增長120%。

LD Capital

個人專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

Tags:DAIMAKEMakerDAODAISYmakeupchainMoon Maker ProtocolOtherDAO

價格:比特幣交易價格為 2.68 萬美元,但 Oanda 高級市場分析師 Craig Erlam 對未來幾個月比特幣價格在不確定的行業和經濟新聞中大幅上漲持懷疑態度.

1900/1/1 0:00:00作者:深鏈DCNews 一項新的研究發現,盡管認為自己比年長的同行更“厭惡風險”,但近三分之一的澳大利亞年輕投資者在過去一年中持有或交易過加密貨幣.

1900/1/1 0:00:00原文作者:Zeneca 原文編譯:Jaleel,BlockBeats關于 BAYC,作為一個超過兩年的持有者,我有許多想法和觀點:許多人可能并未見證其早期.

1900/1/1 0:00:00一、香港虛擬資產指數政策解讀自去年香港政府發布 Web 3.0 愿景后,無論是傳統機構還是 Web 3.0 公司都格外關注其中的市場機遇.

1900/1/1 0:00:00作者:霧海,PANews自從比特幣鏈上協議 Ordinals 被推出,隨后被開發者 domo 提出的 brc 20 概念引爆.

1900/1/1 0:00:00作者:刺耳的Whistle這是Whistle的第2篇文章,關于Aptos和Sui為什么不行。 無論是資本背書,還是技術背書,Aptos和Sui都非常能打.

1900/1/1 0:00:00