BTC/HKD+0.14%

BTC/HKD+0.14% ETH/HKD+0.28%

ETH/HKD+0.28% LTC/HKD-0.02%

LTC/HKD-0.02% ADA/HKD+0.28%

ADA/HKD+0.28% SOL/HKD+0%

SOL/HKD+0% XRP/HKD+0.2%

XRP/HKD+0.2%作者:LD Capital

Uniswap V0

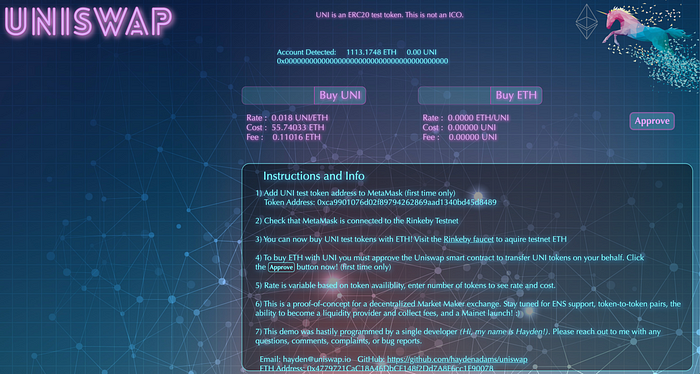

Uniswap V1于2018年11月推出。但是,實際上在之前的一年里,Uniswapd的雛形已經形成。2017年,創始人Hayden從西門子離職,在以太坊基金會工作的朋友Karl安慰Hayden,“機械工程是個夕陽行業,以太坊才是未來。”在Karl的引導下,Hayden了解了以太坊和Solidity,在2017年11月創建出了他的Proof-of-something(Proof of concept AMM as they named it) ,也就是Uniswap V0。這張圖片展示了Uniswap最開始的樣子。

V1正式推出前,Hayden使用Balancer和MakerDao的辦公室working on V0。2018年7月底,Uniswap正式收到了以太坊基金會的Grant。

Uniswap V1

在2018年11月2日,也就是Devcon 4的最后一天,Uniswap的智能合約被部署到了以太坊主網上。當天只有30000美金的流動性被當作三種token的基礎流動性存入,只能保證100美元的交易深度。接下來,uniswap.io和app.uniswap.org/#也被部署上線。

2019年9月,Uniswap V1上線了第一個流動性挖礦項目,即基于ERC-20代幣的流動性挖礦。V1期間,成交量相對較小,用戶規模相對較小。作為第一個版本的Uniswap協議。V1使用了一個基于自動市場制造商(AMM)的機制,允許用戶在以太坊區塊鏈上無需訂單簿即可進行無許可的代幣交易。采用了恒定乘積模型,即x*y=k,其中x和y是交易對中兩個代幣的余額。

Uniswap V1的創新機制使得用戶能夠快速、便捷地進行代幣交易,而無需依賴傳統中心化交易所;為后續版本的Uniswap奠定了基礎,并成為其他AMM協議的啟示。但實際上,當時的Uniswap V1版本并沒有吸引很多用戶。

Uniswap即將部署新uniswap.eth子域名,以跟蹤V3官方部署:5月5日消息,Tally投票頁面顯示,Uniswap社區關于“創建v3deployments.uniswap.eth子域名并填充其文本記錄”提案已獲鏈上投票通過,最終支持率達99.98%,目前該提案并已進入待執行列表。

根據該提案,Uniswap v3的規范部署將被記錄在一個新的子域中。該提案旨在創建該子域名 (v3deployments.uniswap.eth) ,以跟蹤Uniswap V3在L1和L2上的官方部署。此前zkSync和Polygon zkEVM都已經通過了治理投票,并將在未來部署完成后的某個時間添加到該子域。

此前消息,Uniswap V3核心代碼版權商業保護(BSL)已于4月1日到期。[2023/5/5 14:44:16]

Uniswap V2

2020年5月Uniswap V2發布。與此同時,2020年9月,SushiSwap開始出現在加密社區的舞臺上,吸引了大量的關注和用戶 ,這其實才使Uniswap真正開始獲得用戶市場關注。

Uniswap V2在Uniswap V1的基礎上進行最顯著的改變是引入了多個代幣對的交易,增加交易對的靈活性,從ERC-20只能和ETH兌換升級為支持ERC-20到ERC-20交換。此外,Uniswap V2引入的時間加權平均價格(TWAP)預言機的重大改進。

Uniswap V2的推出鞏固了Uniswap在去中心化交易領域的地位。它提供了更多的功能和靈活性,使得用戶可以更好地管理流動性和進行更多類型的交易。Uniswap V2也為去中心化金融(DeFi)的快速發展做出了貢獻,為用戶提供了重要的流動性來源。

Uniswap V3

Uniswap V3于2021年5月推出,引入了“集中流動性”(Concentrated Liquidity)的概念。它允許流動性提供者在交易對中定義特定的價格范圍,以實現更精確的價格控制。這為流動性提供者提供了更大的交易費收益,并減少了套利者利用價格差進行交易的機會。

Unique Network與RMRK 達成合作,聯手展示新一代波卡生態NFT技術:據官方消息,在5月份成功推出Chelobricks并獲得430萬美元融資之后,Unique Network與RMRK第一個NFT系列Kanaria合作,以擴展其不斷發展的NFT領域,解決困擾以太坊網絡的可擴展性和網絡擁塞問題。該系列的內在設計使每個NFT都能隨著時間的推移而獲得升級、進化和增長,并且通過自動適用于任何未來的 NFT 項目而具有永恒的流動性。[2021/6/15 23:38:20]

Uniswap V3還擴展了Uniswap V2的預言機,優化了TWAP預言機的計算方式和Gas效率。V3預言機可以通過一次鏈上調用,將數據可用期延長至9天或更長時間,同時通過TWAP整體優化,相比 V2 降低了 50% 左右的 Gas 消耗,簡單的交易將比其V2的同等功能便宜30%左右。

此外,Uniswap V2采用標準0.3%交易費,而V3提供了3個獨立的費用等級:0.05%、0.3%和1%。這使得流動性提供者可以根據他們愿意承擔的風險來選擇資金池。V3第一次引入了使用NFT作為LP提供流動性證明的模式,也即提供的流動性由非同質化的ERC721代幣來追蹤。

Uniswap V3的推出在DeFi生態系統中產生了重大影響。它為流動性提供者提供了更多的選擇和更好的收益機會,同時提高了交易效率。Uniswap V3還推動了去中心化交易的創新,并引領了其他交易所和協議對于提升用戶體驗和降低交易成本的努力。但同時被動流動性提供者被JIT和專業做市商擠占了手續費的收入空間也飽受詬病。

Uniswap V4 — Hooks改變了一切

Uniswap V4的白皮出草稿一經推出,市場就給予了充分的解讀。主要提到Hook、Singleton、Flash Accounting和原生ETH等優化,其中Hook是V4最重要的創新。Uniswap V4的Hook或將成為流動性構建最有力的工具,未來,搭建一個DeFi平臺并組合流動性的成本會大大降低。

UNI跌破9美元關口 日內跌幅為2.62%:火幣全球站數據顯示,UNI短線下跌,跌破9美元關口,現報8.9987美元,日內跌幅達到2.62%,行情波動較大,請做好風險控制。[2021/1/19 16:29:00]

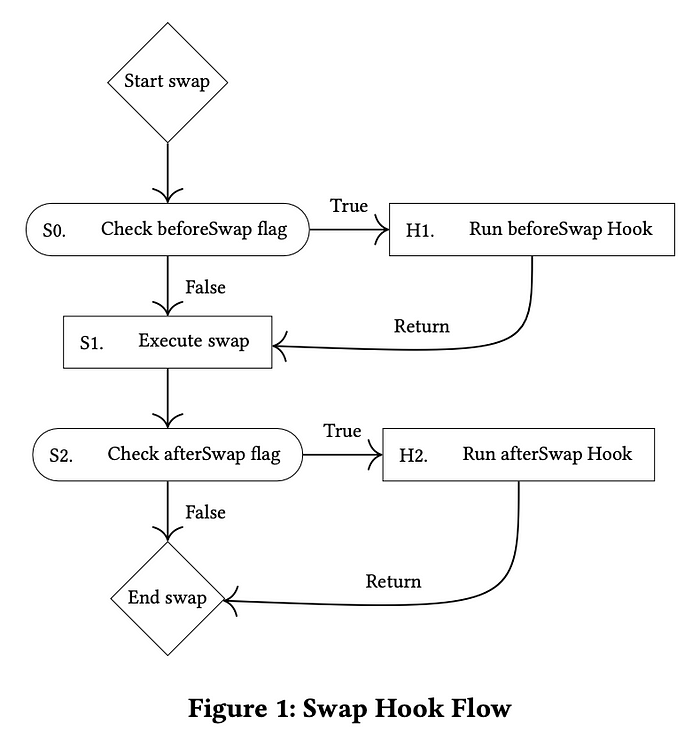

Hooks

Hooks合約簡單來說,是調用其他智能合約的合約, 交易生命周期中執行的邏輯。這些邏輯可以由用戶定義的合約來實現,并在關鍵時刻被調用。

具體來說,Hooks合約可以在以下幾個關鍵點被調用:

· onSwap:在交換發生時被調用,可以用于實現自定義邏輯,例如記錄交易信息、執行特定的操作或修改交易費用等。

· onMint:在流動性提供者向池子增加流動性時被調用,可以用于自定義邏輯,例如記錄流動性提供的相關信息或執行特定的操作。

· onBurn:在流動性提供者從池子中撤回流動性時被調用,可以用于自定義邏輯,例如記錄流動性提供的相關信息或執行特定的操作。

先前版本的流動性池開發者僅能自定義 LP 以及 LP fee,而 V4 Hooks 可以讓開發者可以在 Uniswap 的流動性和安全性基礎上進行更多創新,允許開發者設置更多定制行為,Uniswap Labs展示了以下一系列可能性,揭示了產品的獨特特點,包括:

· 基于時間加權平均的做市商 ( TWAMM )

· 基于波動性或其他數值的動態手續費

· 鏈上限價單

· 范圍外的流動性存入借貸協議

· 自訂義的鏈上 Oracle,如 geomean oracles

· 自動復投 LP 手續費到 LP 頭寸

· 內置的 MEV (礦工可提取價值) 利潤分配給 LP

Uniswap V4的優化和無償損失(IL)的關系

WePiggy社區投票結果:正式支持HUSD、UNI、QUSD:據DeFi借貸平臺WePiggy官方發布推文表示,通過對WIP1提案的鏈上公開投票表決,WePiggy平臺后續將支持三個新資產HUSD、UNI及QUSD的流動性挖礦。據鏈上數據,在該份治理提案投票中,合規穩定幣HUSD以95.18%的贊成票高比例勝出。

Wepiggy是一個DeFi底層資產借貸市場協議,作為YFII社區VC策略孵化的首個項目。WePiggy提出了一個簡潔而具有實踐意義的治理框架,降低用戶使用DeFi協議門檻,優化智能合約的執行效率和GAS開銷。[2020/11/30 22:34:44]

事實上,這些優化在加強Uniswap流動性基礎設施的地位的同時進一步加強資本效率,但集中流動性的無償損失(IL)問題依舊突出。

IL是AMM內生性伴隨問題,只要兩種資產價格相較初始價格有背離,就會產生IL。對Uni V3, V4的集中流動性機制(以及其他類似流動性管理協議)來說,IL問題本身就由于窄區間的高Gamma而較為嚴重,在一些場景中可能會更加顯著,例如在高波動性的市場中或者當提供流動性的資產之間的相關性較低時。

關于IL,目前有以下方式解決,但都只是間接的緩解這個問題:

· 比如使用協議代幣補貼。流動性提供者可以與其流動性一起抵押。通過抵押這些代幣,流動性提供者可以獲得額外的獎勵或補償,以抵消潛在的臨時損失。這些獎勵可以以額外的代幣或協議交易費的一部分形式提供。

· 實施動態費用結構,根據市場狀況和流動性提供者經歷的臨時損失水平調整費用。在臨時損失顯著的時期收取更高的費用,并將這些額外費用作為補償分配給流動性提供者。

· 平臺可以設立保險基金,用于補償流動性提供者因臨時損失而遭受的任何損失。這些基金通常通過協議內的各種收入來源或平臺本身的貢獻來籌集。

· 對沖機制(期權等), 流動性提供者可以參與衍生合約或使用其他金融工具來對沖其對價格波動的敞口,并減輕臨時損失的影響。

Uniswap中GUSD/ETH流動性兩天飆漲85倍:Gemini交易所旗下穩定幣GUSD在Uniswap中的交易對GUSD/ETH流動性從11月16日的11968美元飆升至11月18日的1,031,478美元,流動性在兩天內增長85倍,對此Uniswap創始人Hayden Adams表示:看到Gemini等中心化交易和托管平臺開始接受DeFi,真是太好了。[2020/11/19 21:19:02]

· 動態資產再平衡,通過根據價格波動和市場狀況不斷調整資產配置,旨在優化流動性提供者的敞口并降低潛在損失。

· 價格預言機和時間加權平均價格(TWAP):價格預言機和基于TWAP的定價機制可以用來減少價格突變對流動性提供者的影響。通過依賴更穩定和可靠的價格數據,流動性提供者可以更好地了解市場狀況,并相應調整其倉位。

可見,Uniswap V4的動態手續費、更優化的預言機價格、更多的LP補貼(MEV補貼,自動復投手續費等)都在某種程度上間接補償LP的IL損失。

關于安全性和合約復雜性,Uniswap V4 的核心邏輯和 V3 一樣不可升級。雖然每個池可以使用自己的 Hooks 智能合約,Hooks會檢查這部分功能是否需要進行外部合約調用,調用外部合約豐富了Uniswap V4的功能和實現更多的組合可能性,但僅限于在池創建時確定的特定權限。合約需要調用的外部合約過多,也會帶來額外的Gas費用(因此簡單的Swap或許V4不比V3/V2便宜),這也是復雜性和組合性帶來的Tradeoff。

Singleton

在Uniswap V3中,為每個流動性池部署單獨的合約增加了創建流動性池和執行跨多個池子的兌換的成本。在Uniswap V4中,采用了“Singleton”合約來保存所有的流動性池,這極大地節省了Gas費用,因為代幣交易不再需要在不同的合約之間轉移。初步估計,V4降低了創建流動性池的Gas費用高達99%。

Flash accounting

快速記賬系統作為Singleton的補充。在V4中,該系統不再在每次兌換結束時進行資產的轉移進出流動性池,而是只在凈余額上進行轉移。這種設計使得系統更高效,在Uniswap V4中能夠提供額外的Gas節省。

Native ETH

之前的版本里,用戶實際上是在和WETH交易,ETH并不是Token Contract而WETH是 Token Contract, 對Uniswap來說ERC20 contract更容易集成,因此每次用戶Swap需要額外打包一次ETH,將ETH變成WETH,這一步引發了gas浪費。V4恢復了對原生ETH的支持,進一步節省了Gas開銷。

Uniswap V4對其他賽道潛在影響和機會

1)聚合器賽道

聚合器市場來看,Uniswap V4 提供了更優的費率、更高的資本效率以及Singleton整合的巨大流動性池,這將從卷費率的賽道即聚合器市場(1inch, Cowswap)吸引更多交易量。

2)定制化DEX和類似的流動性定制功能協議

Onchain Limit Orders、定制化流動性分布、動態費率等對現有類似功能的Dex的影響,包括在Uni V3上做LP yield enhanced vault產品協議的流動性被抽走似乎是可預見的結果,這些協議或許都將面臨打不過就加入的局面,最終成為Uniswap V4生態中的一部分。對于未來的DEX或其他DeFi協議來說,或許會從根本上改變其流動性搭建模式,Uniswap V4的Hook或將成為流動性構建最有力的工具,搭建DeFi平臺并組合流動性的成本會大大降低。

3) CEX

對中心化交易所來說,由于限價功能和去中心化的正統性,Uniswap V4或許可以從受打擊的CEX中獲得更多市場份額。但事實上,DEX和CEX相比,阻礙用戶進入的最大的問題是速度和效率不如CEX,并且很多時候,對于大多數人來說,使用DEX的前期門檻以及為了去中心化而犧牲的合約安全性和其他風險,使用戶需要承擔較為高昂的成本。簡單來說,效率低和不好用需要DEFI基礎設施去完善和解決,V4版本目前無法有效解決。解決這兩個問題之后,DEX取代CEX的道路才會更為平坦。

4)MEV賽道

在無法給平臺核心Stake holder(LP&Swapper)帶去效益時,MEV和協議是對立的。

在之前的幾個版本中, Uniswap V1沒有特別設計用于防止或減輕MEV(礦工可提取價值)的內置機制,導致礦工或驗證者通過操縱區塊鏈網絡中的交易順序來獲得額外利潤損害用戶利益。

Uniswap V2引入了“價格預言機”功能以幫助減輕MEV,價格預言機是提供可靠且防篡改的資產價格信息的外部價格源。通過依賴價格預言機,Uniswap V2旨在防止前端運行攻擊,其中交易者利用區塊確認的時間延遲來操縱價格以獲利。

Uniswap V3引入了幾個功能來減輕MEV,包括集中流動性和非同質化流動性(NFT LP 倉位)概念。集中流動性允許流動性提供者為其流動性指定價格范圍,減少價格操縱的風險。非同質化流動性倉位使流動性提供者對其流動性擁有精細控制,降低了被擠兌或被套利者利用的風險。

Uniswap V4中,內部化 MEV 分配機制對想在V4池中占據有利角色的MEV開發者來說存在機會。

5)預言機賽道

UniswapV2 的 TWAP 是鏈上預言機,可適用于獲取 Uniswap 上已有的任何 Token 價格,主要缺陷就是需要鏈下程序定時觸發更新價格,存在維護成本。

UniswapV3 的 TWAP 解決了這個缺陷問題,觸發數據的存儲也不再需要鏈下程序去定時觸發,而是在 Uniswap 發生交易時自動觸發。在計算 TWAP 的數據源方面,UniswapV2 只存儲了最新的 price0CumulativeLast、price1CumulativeLast 和 blockTimestampLast 三個值。而 UniswapV3支持多個價格觀察者(Oracle Observers),可以從多個來源獲取價格數據。這種設計增加了系統的容錯性和價格可靠性。舉例來說,Uniswap v3對同個幣對的不同手續費率池子進行篩選,池子不為空且流動性最高的池子成為目標池,在流動性最好的池子中尋找價格數據作為預言機的價格源。

Uniswap V4的內置預言機會更加定制化, 如Geomean Oracles,例如對交易量大深度穩定的池子(ETH- BTC)和在流動性較差的token pair使用不同的預言機價格計算方式。

關于對預言機賽道的影響,Uniswap的TWAP預言機的操縱成本是控制代幣在一段時間內的平均價格。相比之下,Chainlink的操縱成本是破壞足夠的節點和操縱交易所的價格。因此,Chainlink屬于鏈下預言機,Uniswap V4的內置預言機暫時不會對Chainlink構成威脅。對于Uniswap的生態項目(如借貸、穩定幣、合成資產等),仍然需要類似Chainlink的鏈下預言機的參與。

總結

總得來說,Uniswap V4的方向在朝著DeFi真正的基礎設施前進,對開發者來說充滿想象力的實驗可以在Uniswap V4上發生。

對LP來說,添加流動性將更為定制化和便捷。對用戶來說,創建交易池更加便宜,交易也有了更多選擇性。比如使用V2、V3、 V4各有優點,V2的合約簡單、單個池的交易便宜;V4的構造復雜,但可以在需要調用多個池子的情況下幫助用戶節省大量Gas費用。

DeFi的持續發展會引導管理流動性方式的持續優化。對項目方來說,Uniswap V4 Donate()功能可以幫助項目方賄賂流動性達到流動性管理的目標。另外,Uniswap V4的Hook或將成為流動性構建最有力的工具,搭建DeFi平臺并組合流動性的成本會大大降低。

未來的DeFi格局也會因為V4的出現而發生很大改變。V4 代碼尚未最終確定和審核,因此在正式公開發布之前還需要一些時間,這對許多協議來說是發展自身流動性和調整發展方向的窗口期。

LD Capital

個人專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

作者:區塊律動BlockBeats6 月 20 日,由 Citadel Securities、富達投資和嘉信理財(Charles Schwab)支持的新加密貨幣交易平臺 EDX Markets.

1900/1/1 0:00:00Opside 是一個去中心化的ZK-RaaS (ZK-Rollup as a Service)平臺,也是支持ZKP(零知識證明)挖礦的PoW網絡.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:465.10億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量38.

1900/1/1 0:00:00華語樂壇,滿眼都是孫燕姿。各種音樂平臺中,以“AI孫燕姿”為歌手的歌單和播客正在越來越多,哪怕孫燕姿本人親自回應也無法遏制這樣的風潮.

1900/1/1 0:00:00作者:@lou_markets 編譯:Felix, PANews任何一種大熱的敘事都會牽動市場情緒,引得用戶爭相入場,敘事選擇可能比資產選擇更重要.

1900/1/1 0:00:00金色財經記者 Jessy以太坊銘文協議火了,它和比特幣上的Ordinals 協議類似,允許人們在以太坊主網上刻入不同類型的文件,只要大小不超過96KB即可.

1900/1/1 0:00:00