BTC/HKD+0.05%

BTC/HKD+0.05% ETH/HKD+0.29%

ETH/HKD+0.29% LTC/HKD+0.94%

LTC/HKD+0.94% ADA/HKD+1.4%

ADA/HKD+1.4% SOL/HKD+1.31%

SOL/HKD+1.31% XRP/HKD+0.76%

XRP/HKD+0.76%作者:Achim Struve,Outlier Ventures;翻譯:金色財經xiaozou

1、前言

我們最近的文章“The Open Metaverse Under Attack – Fight Back”介紹了許多令人鼓舞的Web3領域的發展路徑,而本文將聚焦一個潛力巨大的特定領域。

僅美國的無抵押個人貸款市場在2023年第一季度就達到了2100億美元,超過了去中心化金融(DeFi)的總鎖定價值,后者僅為610億美元。

這意味著DeFi領域總體上具有巨大的增長潛力,尤其是去中心化借貸領域。這種顯著的增長潛力促使我們縱觀當前領先的去中心化無抵押貸款協議概況。

我們將對這些協議進行各方面比較,包括資本采用、代幣估值、激勵影響和主要營銷方式等,進而清晰地描繪一幅絕對和相對市場格局。

2、概述

任何一個金融體系的基石都是資產借貸能力。貸款方從閑置的現金中獲得回報,而借款人需要快速獲得營運資金。DeFi領域的借貸市場往往是超額抵押的,這意味著借款人必須存入超過貸款價值的抵押品。例如,借款人需要提供10,000美元的ETH作為5,000美元USDC貸款的抵押品。雖然超額抵押貸款是DeFi的常態,但傳統金融領域里的無抵押貸款卻有時部分抵押不足,甚至完全無抵押。超額抵押確保了在借款人違約的情況下,可以出售抵押品使貸款人得到補償。雖然超額抵押貸款對債權人來說更安全,但因資本效率低下限制了其市場擴張。這里就需要無抵押貸款協議來克服DeFi中的這一限制,無抵押貸款協議可以訪問可信賴的信用數據來估算借款人的風險概況,而不會泄露區塊鏈上的敏感信息。已經在開發結合零知識證明的預言機,以減少借款人向無抵押借貸平臺披露身份的需求。

加密信貸協議DebtDAO上線主網,提供無需出售股權無抵押的“基于收入的融資”:4月10日消息,加密信貸協議DebtDAO宣布上線主網,主網上線前,DebtDAO經過了3個月的Beta測試,平臺總交易量達到約15萬美元。據悉,DebtDAO為DAO和協議等加密實體提供“基于收入的融資”,即借款人無需出售股權或提供抵押品,而是將一定比例的收入支付給貸方,債務一旦償還,借款人將獲得100%的收入,并獲得他們通過貸款創造的所有價值。

2022年8月,DebtDAO完成了DragonflyCapital領投350萬美元種子輪融資。[2023/4/10 13:54:43]

然而,無抵押貸款是DeFi的一個重要業務分支,其較高的風險反映在與Aave和Compound等超額抵押貸款方相比較高的貸款年溢率(APY)上。抵押不足或無抵押的貸款增加了違約的可能性。使用鏈下資產和合約進行貸款清算和償還可能還需要很長一段時間。關于借貸池的安全性,貸款方必須依靠池管理人員的盡職調查(DD)。貸款方可能無法在需要時獲得流動性,因為可從借貸池中撤出的流動性數量取決于池中存在的流動性數量。

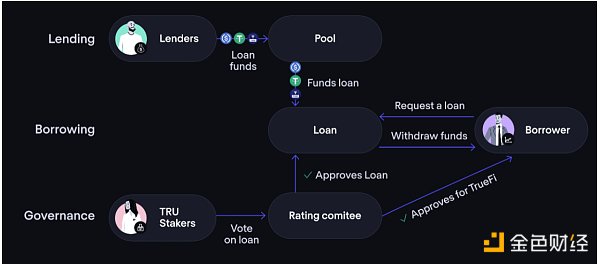

下圖是一個以TrueFi為例的具有代表性的高級無抵押貸款協議生態系統。這里的貸款方資助一個借貸池,借款人將利用該池獲得貸款。TRU的質押者可以對貸款進行投票,而貸款還必須獲得投資組合經理的批準。

信用評級機構Moody’s因Coinbase收入和現金流生成能力減弱下調其信用評級和高級無抵押票據:1月21日消息,信用評級機構 Moody’s 下調 Coinbase 的長期信用評級及其有擔保的高級無抵押票據,其理由是 Coinbase 的「收入和現金流生成能力大幅減弱」以及「加密資產運營環境的挑戰性條件」。目前,Coinbase 的企業家族評級(CFR)已從 Ba3 下調至 B2,高級無抵押票據已從 B1 下調至 Ba2。盡管 Coinbase 于 1 月 10 日宣布裁員 950 名員工,但 Moody’s 預計「其盈收能力仍將受到挑戰」。本月初,評級機構標普也出于類似原因下調對 Coinbase 的長期信用評級和高級無抵押債務評級。[2023/1/21 11:24:44]

3、無抵押借貸市場概況

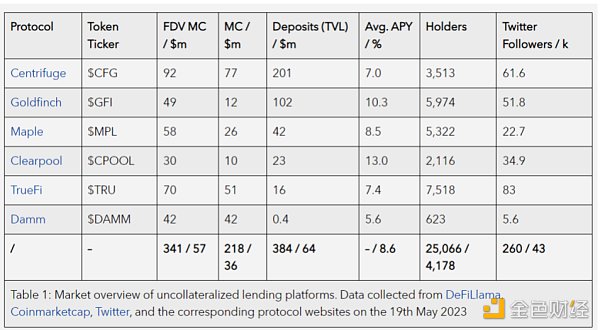

表1顯示了向機構借款人提供無抵押借貸的一些協議概況,協議按總鎖定價值(TVL)進行排序。

表1:協議概述

無抵押貸款協議Atlendis在Polygon上線V1版:金色財經消息,無抵押貸款協議Atlendis(原JellyFi)現已在Polygon上線協議V1版本,目前允許流動性提供者在Atlendis協議上向他們選擇的借款池存入資金以賺取利息,列入白名單的機構借款人(包括DApp、協議和DAO)可以在其特定資金池中貸款。Atlendis由幾位Consen Sys前員工于2021年創立,旨在解決DeFi借貸市場的資本效率低下問題。Atlendis在去年8月份完成Lemniscap領投的440萬美元種子輪融資。(atlendis.io)[2022/6/7 4:08:13]

表1中所有無抵押貸款協議原生代幣的FDV MC(FDV:完全稀釋估值;MC:流通市值)總額為3.41億美元,相當于加密借貸領域的6.6%、DeFi領域的0.7%以及加密MC總額的0.03%。此外,TVL總額為3.84億美元,相當于DeFi TVL的0.6%。

這些數據表明,與整個DeFi和加密貨幣領域相比,表1中無抵押貸款協議的市場份額微乎其微。另一方面,鑒于傳統鏈下無抵押貸款市場的規模,這些數據也顯示了增長潛力。增長潛力變得更加明顯,看看包括所有協議原生代幣獎勵在內的8.6%這個相當有競爭性的平均貸款APY。

穩定幣TUSD及無抵押貸款協議TrueFi運營商Trust Token投資Watr基金會:11月9日消息,穩定幣TUSD及無抵押貸款協議TrueFi的運營商Trust Token宣布投資瑞士注冊的全新基金會Watr,具體金額未披露。Watr基金會宣布將于2022年初上線Watr生態系統,一個經過KYC-AML篩選的Layer1開放區塊鏈生態系統,旨在將去中心化的金融(DeFi)技術引入商品,利用其Watr協議將供應鏈數字化,提高可持續發展的透明度,并鼓勵和贊助實現這一目標的新商業模式和DApp的發展。Trust Token同時將擔任Watr在代幣化、監管、合規和生態系統建設方面的顧問。[2021/11/9 6:40:47]

請注意,與貸款給超額抵押借貸協議(如Aave)相比,向無抵押協議提供貸款涉及到的風險更高,因此貸款方有理由獲取更高的補償。

4、代幣表現比較

通過對表1中相關代幣的歷史估值發展狀況進行比較,我們可以洞察到未來的潛在軌跡。然而,以FDV MC衡量的代幣估值受諸多因素影響,例如一般市場狀況、單個協議的采用以及代幣設計本身。具有較低價值捕獲屬性的代幣可能表現不佳,而產品——借貸平臺——可能在TVL和不良貸款率方面表現出色。因此,比較將在多個層面上進行。對代幣設計和價值捕獲屬性的概述可以讓你初步了解整體協議采用情況的預期相關性。例如,從協議收入中捕獲強大價值的代幣可能比具有有限價值捕獲機制的代幣更能代表通用協議性能。之后,將比較當前重要代幣的衡量標準。最后的代幣性能分析將側重于歷史發展方面。

DeFi無抵押借貸協議TrueFi集成Chainlink喂價:金色財經報道,據官方消息,DeFi無抵押借貸協議TrueFi已集成Chainlink喂價,進一步確保零擔保TUSD貸款的安全。[2021/3/13 18:40:48]

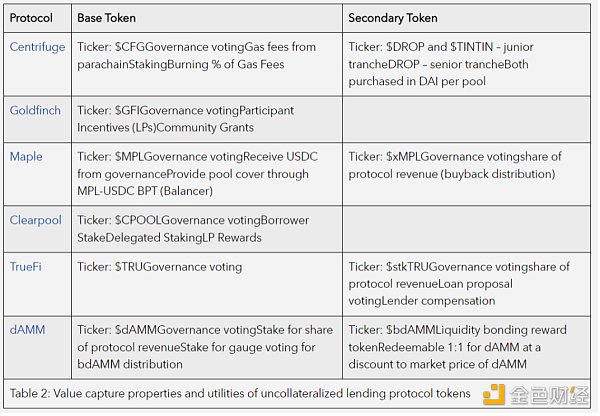

(1)代幣價值捕獲

表2概述了表1中排名前6位的協議的價值捕獲屬性和效用。所有代幣分別向持有者和質押者提供治理權力。此外,Maple、Centrifuge和TrueFi利用質押來換取二級收據代幣(receipt token)。收據代幣有時被設計為投票托管(ve)模型,也可以作為向忠實支持者分發費用分成的工具。在Centrifuge、Maple、TrueFi、Clearpool和dAMM的情況下,費用分成是直接給與或通過分散回購實現的。Goldfinch和Clearpool沒有二級代幣,而是直接使用它們的主要代幣作為協議激勵工具。所有原生協議代幣都直接從產品使用中獲得價值,或者通過前面提到的費用分成、治理,或者在質押代幣方面提供用戶優勢。這意味著可以期待所有代幣都具有這種協議采用和代幣估值之間的相關性。

(2)代幣衡量標準

下圖顯示了協議存款(TVL)與不同衡量標準的關系,例如FDV MC、貸款方的平均APY、持有者數量和Twitter粉絲數量。這些比率均是同一類別內最高值的百分比。

存款/ FDV MC比率表明協議的資本采用相對于當前市場估值的狀況。請注意,這些指標只計入了無抵押貸款和質押的存款。

存款/平均APY比率是表示資本采用相對于資本激勵的一個指標。

存款/持有者比率表示每個原生代幣持有者的平均存款價值,是從資本規模方面考慮實際用戶質量的基準。

存款/粉絲比率是關于每單位營銷工作帶來的資本采用量的指示。請注意,Twitter粉絲數量并不一定與產品的實際用戶采用相關。

粉絲/持有者比率表示,與原生代幣的實際用戶采用情況相比,市場營銷工作的表現。

數據收集工作在2月份就已經進行了,但由于市場的劇烈變化,所有數據點都需要更新。在之前的數據采集中,協議之間不同類別的排名差異巨大。今天,我們看到Centrifuge在所有類別中都是明顯的佼佼者,這是其高TVL的直接結果,其TVL是排名第二的Goldfinch的兩倍。與其他競爭者相比,他們之所以成功,可能是由于他們創新的現實世界資產(RWA)代幣化抵押形式。

(3)代幣市值歷史比較

前面的比較都與最近值相關。下圖顯示了不同無抵押貸款協議代幣的FDV MC的歷史發展情況。這些值由ETH FDV MC規范化,以達成一個加密市場的基準。縱坐標為對數尺度,從而減輕了高波動性的出現。鑒于從2022年1月1日到2023年5月19日這段時間,所有原生無抵押代幣相對于ETH的價值都有所下降。

5、總結與見解

無抵押貸款協議的代幣設計顯示了不同的方法和價值累積機制,其中所有協議都通過其代幣提供治理權力,但并非所有協議都通過質押提供直接收入分成。然而,所有代幣設計都會從產品采用中以某種形式獲取價值。

Centrifuge是目前從FDV估值和TVL方面來看最成功的無抵押貸款協議。盡管他們也面臨著一些逾期貸款的困擾,但他們的優勢在于他們的那些現實世界資產代幣化的創新方法。

所有原生無抵押貸款代幣的整體估值表現都低于加密市場。在2022年熊市期間出現了太多不良貸款,甚至有的貸款沒有得到一分錢的償還,導致了該行業的信任度下降。

就總體FDV MC而言,與整個DeFi領域(0.7%)和整個加密市場(0.03%)相比,無抵押貸款只是相當小的一塊蛋糕。考慮到無抵押貸款與傳統金融領域的巨大相關性,以及市場對資本效率的優化趨勢,去中心化的無抵押貸款仍然顯示出巨大的增長和創新潛力。它只是需要更多的時間來重建信任和創新,最終走入光明的未來。

區塊律動BlockBeats

Foresight News

曼昆區塊鏈法律

GWEI Research

吳說區塊鏈

西柚yoga

ETH中文

金色早8點

金色財經 子木

ABCDE

0xAyA

6月5日,彭博一則消息引發市場熱議,Richard Teng或將替代趙長鵬出任幣安CEO;隨后,彭博爆出幣安和趙長鵬被SEC起訴,更是直接誘發加密市場暴跌,幣安面臨的監管危機已然不言而喻.

1900/1/1 0:00:00原文作者:Karen,Foresight NewsRWA(Real World Assets)代幣化不僅是 DeFi 和 Web3 走向主流的關鍵,更有顛覆某些金融領域的潛力.

1900/1/1 0:00:00從 6 月 1 日起香港正式實施虛擬資產監管規定,加速香港區塊鏈市場發展。嚴格制定監管條例,保護投資者資產安全,同時利于引進更多的機構和新鮮的外資入場.

1900/1/1 0:00:00作者:Jamie Crawley,CoinDesk;編譯:松雪,金色財經全球最大的加密貨幣ATM運營商Bitcoin Depot與特殊目的收購公司(SPAC) GSR II Meteora (G.

1900/1/1 0:00:00原文作者 | Ingas,DeFi Research原文編譯 | 白澤研究院如你所知,L2 解決方案旨在通過快速交易和更便宜的 Gas 費用來擴展以太坊網絡.

1900/1/1 0:00:00作者:Ronaldo Marquez,bitcoinist;編譯:區塊鏈騎士SEC宣布,前Coinbase產品經理Ishan Wahi及其兄弟Nikhil Wahi已就內幕交易指控達成和解.

1900/1/1 0:00:00