BTC/HKD+1.1%

BTC/HKD+1.1% ETH/HKD+0.99%

ETH/HKD+0.99% LTC/HKD+0.25%

LTC/HKD+0.25% ADA/HKD+1.84%

ADA/HKD+1.84% SOL/HKD+4.71%

SOL/HKD+4.71% XRP/HKD+1.1%

XRP/HKD+1.1%LSDfi很熱,主流交易所也很關注。比如,Binance連續上線了Maverick和Pendle,Binance Research也在三個星期內連發兩份LSDfi研報。

Binance Research于6月16日發布LSDfi研報《LSDfi: When Liquid Staking Meets DeFi》(參閱金色財經報道“幣安LSDfi研報:LSDfi生態系統現狀和展望”),7月3日再發LSDfi研報《Data Insights: Liquid Staking and LSDFi Heat Up》。

金色財經編譯了Binance Research最新LSDfi研報的精要部分,以犒讀者。

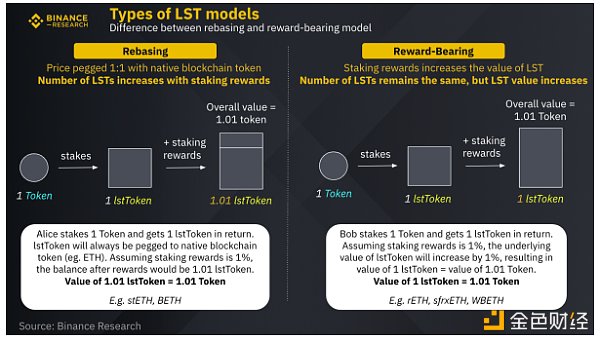

有三種主要類型的LST:

1、可重新調整的代幣(例如,stETH)

代幣供應將通過算法自動調整,以反映質押獎勵或可能的懲罰

理論上與原生代幣1:1掛鉤

2、帶獎勵的代幣(例如,rETH、ankrETH)

代幣的價值會隨著時間的推移增加,以反映質押獎勵

3、基礎代幣 + 獎勵代幣(例如,Frax、StakeWise)

其中一個代幣將與基礎代幣1:1掛鉤,而另一個代幣將累積獎勵

Frax:基礎代幣(frxETH)和獎勵代幣(sfrxETH)

StakeWise:基礎代幣(sETH2)和獎勵代幣(rETH2)

圖7:LST類型示意圖

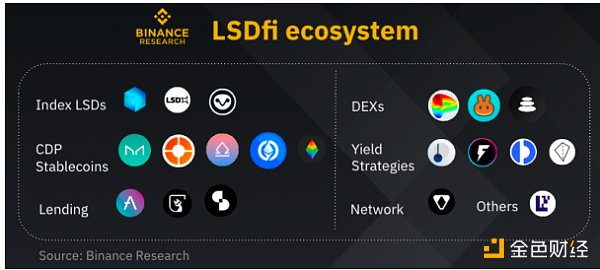

LSDfi和LSTfi是行業中可以互換使用的兩個術語。它們指的是已經與LST集成的DeFi項目。以下是當前生態系統的快速概述,包括已經將LST集成到其應用程序中的現有成熟協議和專注于LST的新推出項目。

圖21:LSDfi生態系統

疑似Amber Group地址今日從幣安提出200萬枚ARB、50萬枚DYDX:5月12日消息,據Spot On Chain數據顯示,0x011d開頭巨鯨地址(疑似Amber Group)于1個半小時前從Binance提幣50萬枚DYDX(約合99.5萬美元)以及200萬枚ARB(約合219萬美元)。[2023/5/12 14:58:53]

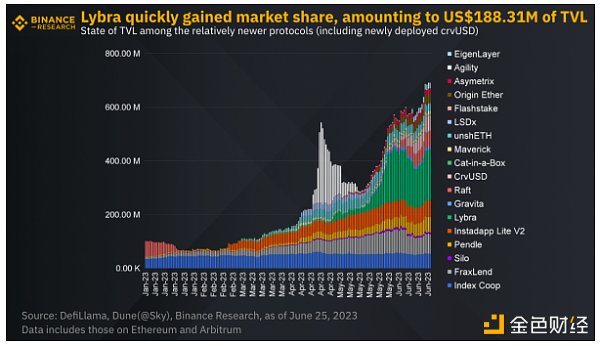

圖22:相對較新的LSDfi協議的總鎖定價值(TVL)

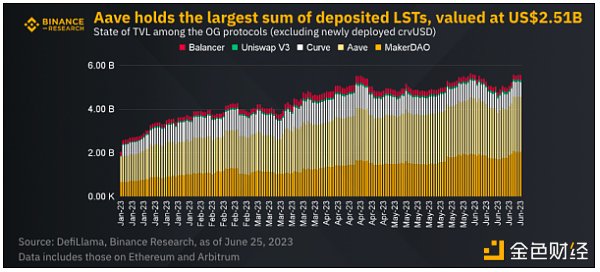

圖23:成熟的OG LSDfi協議的總鎖定價值(TVL)

OG和相對較新的LSDfi協議的總TVL為62.5億美元,其中OG的TVL比新出的協議高出8.76倍。較新協議的TVL呈指數增長,自2023年5月以來增長了66.10%。目前,大多數協議主要與stETH進行集成,這可能不代表健康的增長模式,因為過度依賴存在風險。

OG和相對較新的LSDfi協議的總TVL為62.5億美元,其中OG的TVL比新出的協議高出8.76倍。較新協議的TVL呈指數增長,自2023年5月以來增長了66.10%。目前,大多數協議主要與stETH進行集成,這可能不代表健康的增長模式,因為過度依賴存在風險。

一些協議,包括LSDx和Agility LSD,在初始推出幾周后難以保持市場份額。以Agility LSD為例,這是一個抵押債務頭寸(CDP)穩定幣協議,其TVL在4月份因吸引人的3000%+年收益率而飆升至5.0285億美元。然而,不可持續的代幣發行導致了顯著的TVL下降。可疑的TVL飆升可能暗示了為了夸大數字而使用機器人。

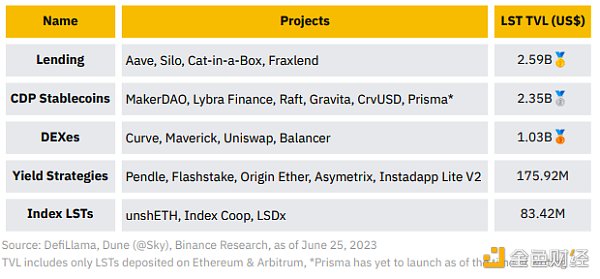

在各種LSDfi分類中,借貸是TVL最高的,達到了25.9億美元。

圖24:不同LSDfi分類的LST TVL

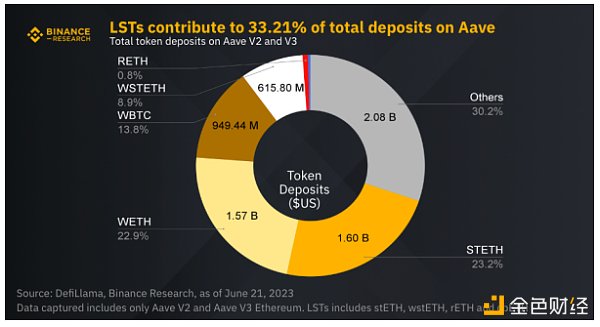

在監測的四個借貸協議中,Aave占據市場的96.73%的份額。僅關注Aave,LST作為抵押品存款在其V2和V3中已經超過了WETH。

圖25:Aave V2和V3上的抵押品存款分布

韓國釜山數字資產交易所計劃已剔除幣安、Crypto.com等5家合作伙伴:12月20日消息,在最近FTX破產之后,韓國釜山市宣布組建由18個當地區塊鏈專家組成的指導委員會,負責為數字資產交易所的建立和運營提供建議,并加強對外合作體系。

該指導委員會沒有包括之前的五家全球中心化交易所合作伙伴,包括Binance、Crypto.com、Gate.io、Huobi Global和FTX。(Cointelegraph)[2022/12/21 21:57:06]

圖26:Aave V2和V3上的借進和貸出活動

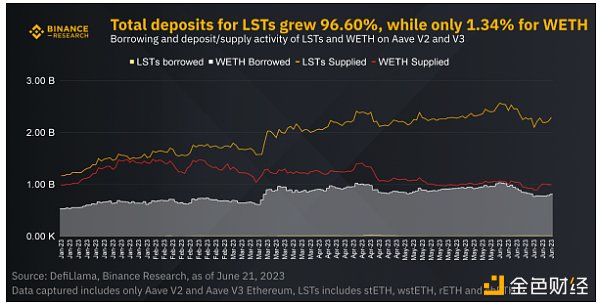

在借貸領域,我們觀察到對LST作為抵押品的需求趨勢,并且LST的總供應量與Aave上的ETH之間的差距正在增大。引入LST有助于存款的增長,而不是對已供應的ETH的消耗。

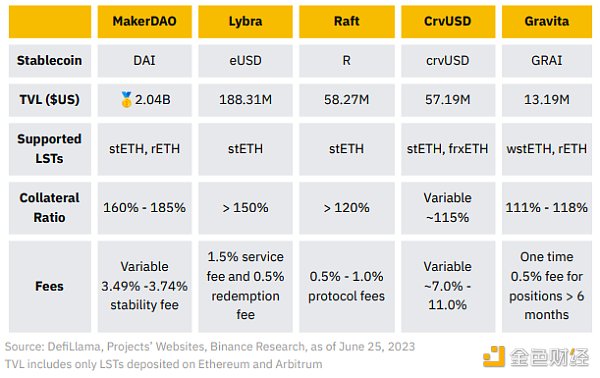

CDP是通過將抵押品(在這種情況下是LST)存入智能合約并鑄造穩定幣而創建的。由于提供的代幣發行量增加導致的高年化收益率,新協議引起了很多炒作,但是OG協議如MakerDAO仍然是明顯的市場領導者,從存入的LST鑄造了4.844億DAI。與eUSD(Lybra)相比,鑄造的DAI數量明顯高出5730%,盡管eUSD具有最高的抵押比率和相對較高的費用。

圖27:支持LST的CDP穩定幣的比較

Lybra引入了一個新概念:將質押獎勵重新分配給穩定幣持有者。只需持有生息的eUSD,持有者可以從基礎LST的收益中獲得高達8%的派息收益。此外,鑄造eUSD還為用戶提供了獲得約28.59%的esLBR的機會。由于DeFi兼容性有限,并且由于缺乏套利激勵,eUSD通常保持在1美元以上。即將推出的V2版本可能會解決這些問題。與此同時,Lybra獨特的CDP穩定幣和流動性挖礦機會使其TVL自5月中旬以來激增1059.20%。

CrvUSD為借款人提供了一些最高的利率(超過7.5%),這也是由需求上升推動的。由于存在Lending Liquidation AMM Algorithm (LLAMA),用戶可能不介意更高的利率。該算法允許進行“軟清算”,其中抵押品將轉換為LP頭寸,以限制價格波動帶來的潛在損失。

趙長鵬:幣安計劃到年底將員工擴充至8000人:金色財經報道,幣安創始人趙長鵬發推稱,今年6月份時幣安有5900人,今天為7400多人,目標是到年底達到8000人左右。目前正在招聘。[2022/11/21 7:53:01]

LSDfi CDP穩定幣的競爭很激烈,新興穩定幣如Aave的GHO和Prisma Finance的穩定幣努力爭奪市場份額。

截至2023年6月25日,DEX上的LST TVL總額為10.3億美元,是LSDfi中第三大類別。

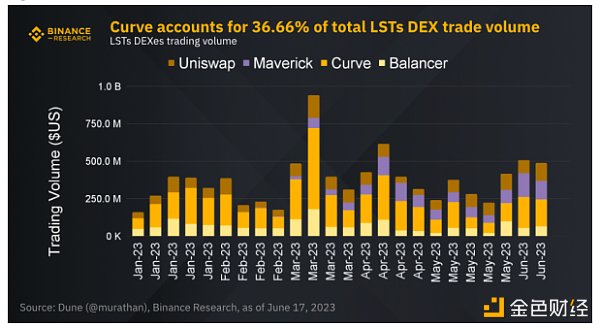

圖28:主要參與者的LST DEX AMM交易量

對用戶來說,DEX是一種退出流動性的重要方式,特別是如果用戶抵押了大量資產并且由于網絡延遲無法等待提款。盡管Curve占據了總LST交易量的36.66%,但Maverick正在迅速縮小差距,其日交易量已增至1.25億美元。

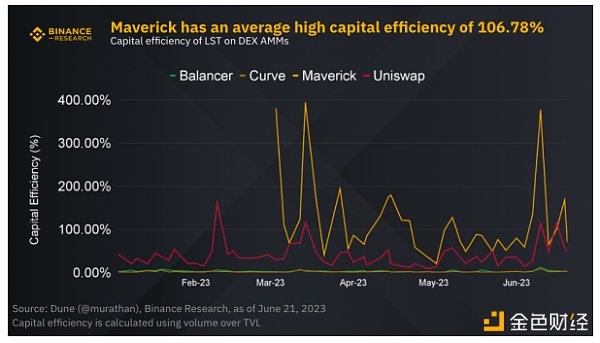

圖29:LST DEX AMM的資金效率

資金效率指的是AMM在利用LP存款方面的效率。更高的資金效率可以提供更好的流動性,并為LP創造更多利潤。Maverick的平均資金效率最高,達到106.78%,其次是Uniswap,平均為38.64%。盡管Uniswap的效率可能會飆升至115%,但主要是由于偶爾來自大戶的大宗交易。

人們自然會問,哪個LSDfi協議能夠為他們的LST產生最高的回報。為了回答這個問題,我們比較了三家主要的流動性質押提供商(Lido、RocketPool和Frax)的一些熱門LST池的TVL和收益率。通常情況下,次級或衍生協議(如Pendle、Convex或Aura)的收益率最高;主要的DEX(如Curve)通常擁有更高的TVL。請注意,所列出的收益率是截至撰寫本文時的數據,可能會根據市場情況而波動。

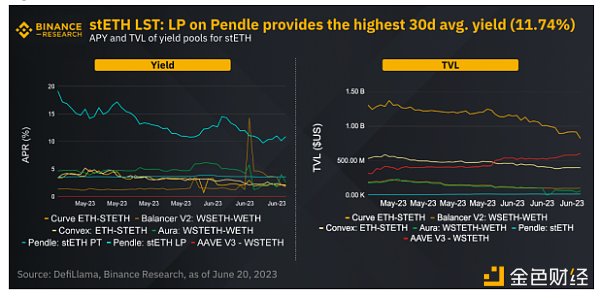

1、Lido - stETH

圖30:stETH - 最高收益池與激勵的比較

TikTok明星Khaby Lame成為幣安全球品牌大使:6月30日消息,幣安宣布意大利籍塞內加爾創作者Khaby Lame成為幣安全球品牌大使。Khaby通過TikTok爆紅視頻風靡全網,他目前是TikTok上擁有最多粉絲的創作者,擁有超過1.42億粉絲。幣安將與Khaby合作提高Web3的知名度和采用率。

據悉,在此次長期的合作伙伴關系中,Khaby將使用他的招牌風格來解決圍繞Web3的一些迷思。 Khaby還將與幣安合作開發獨家NFT系列,進一步為粉絲帶來更多新的體驗。[2022/6/30 1:42:26]

最高30天平均收益率:Pendle stETH LP(30天平均年化收益率為11.74%)

最高TVL:Curve ETH-STETH(30天平均年化收益率為2.56%)

目前,Pendle的stETH池為流動性提供者提供了最高的收益率,盡管收益率呈下降趨勢。其TVL最低,為1637萬美元,這可能會阻止大多數散戶,因為其復雜的收益代幣化可能會讓人望而卻步。然而,自5月以來,其TVL增加了72.70%。

Curve ETH-STETH池擁有最大的市場份額,TVL達到8.2126億美元,即使獎勵的年化收益率低達1.94%。最近幾周,其鎖定價值下降了37.12%。用戶似乎正在轉向高收益的協議,如Lybra Finance,或將stETH作為抵押品放置在Aave等貨幣市場中。對于Aave V3來說,過去7周,stETH的TVL增長了90.69%,達到6.0378億美元。

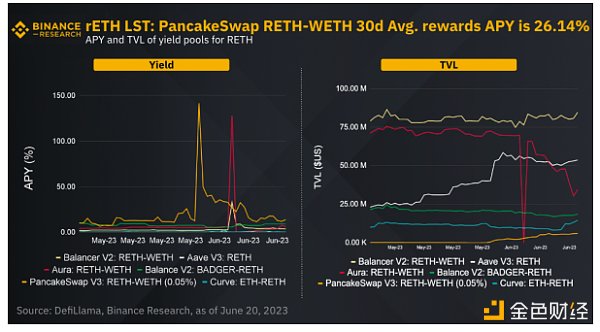

2、RocketPool - rETH

圖31:rETH - 最高收益池子的比較

最高30天平均收益率:PancakeSwap V3:RETH-WETH(30天平均年化收益率為26.13%)

最高TVL:Balancer V2:RETH-WETH(30天平均年化收益率為7.19%)

COCOS將于3月23日在幣安進行主網切換:3月20日Cocos-BCX宣布,將于2020年03月23日上午10:00(香港時間),配合幣安進行COCOS(token)主網切換。Binance將幫助用戶自動將ERC20格式的COCOS切換為主網COCOS,并將于主網切換完成后,重新開啟COCOS提現,交易不受影響。具體開啟時間可關注Cocos-BCX官方公告。[2020/3/20]

PancakeSwap提供了最高的總獎勵年化收益率,平均為23.25%。PancakeSwap的RETH-WETH池的采用率增加,導致其TVL自6月初以來增長了203.14%。

Balancer V2的RETH-WETH仍然是最受歡迎的池子,TVL最高,達到8463萬美元,6月份的平均收益率為5.51%。RocketPool利用Balancer的亞穩定池,為用戶提供更低的滑點和費用。

自5月以來,Aave V3的rETH池子的TVL增長了132.83%,即使平均獎勵年化收益率只有0.01%。這與我們之前觀察到的越來越多的需求將LST作為貨幣市場抵押品的趨勢相吻合。

Aura的RETH-WETH TVL因AIP-29池子遷移受到了沖擊。自2023年6月9日升級公告以來,Aura的RETH-WETH池TVL下降了47.56%。

此外,流行的LST協議Pendle最近宣布將RETH-WETH從其vePENDLE投票選項中移除。該團隊還建議出售或將流動性轉移到其他替代方案。然而,由于Pendle的池子僅占Aura池子總TVL的3.94%,這樣的公告可能不會產生很大影響。

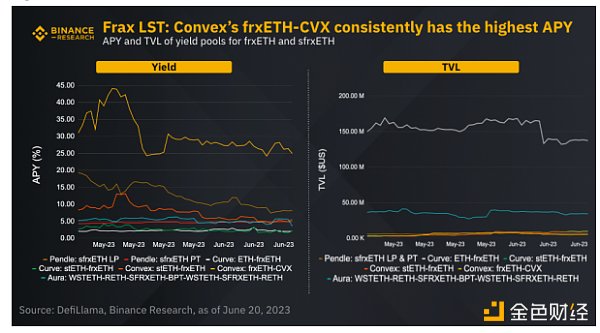

3、Frax - frxETH和sfrxETH

圖32:frxETH和sfrxETH - 最高收益池與激勵的比較

最高30天平均收益率:Convex的frxETH-CVX(30天平均年化收益率為27.75%)

最高TVL:Curve的ETH-frxETH(30天平均年化收益率為2.27%)

盡管Convex的frxETH-CVX始終提供最高的年化收益率獎勵,但它并沒有占據大的市場份額。這可能是因為需要額外的步驟,例如首先在Curve上提供流動性。

Pendle的sfrxETH LP提供了第二高的收益率,sfrxETH目前提供了最高的ETH質押收益率,約為5.20%。當與Pendle等協議結合使用時,用戶可以進一步增加收益。Pendle的sfrxETH目前的TVL僅為644萬美元,占總體sfrxETH TVL的約1.63%。這為增加sfrxETH LP池的采用率提供了重要機會。

Curve的ETH-frxETH目前具有最高的TVL,盡管獎勵的年化收益率較低。目前,Frax通過增加對LP的獎勵來促使用戶成為LP,最初的目標是提供幾乎與sfrxETH的質押年化收益率相當的年化收益率。

LSDfi是一個相對年輕的行業,最近幾個月涌現了許多新的協議。為了更詳細地介紹其中一些協議為用戶提供的功能,我們將簡要介紹以下最近社交指標有所增長的兩個項目。

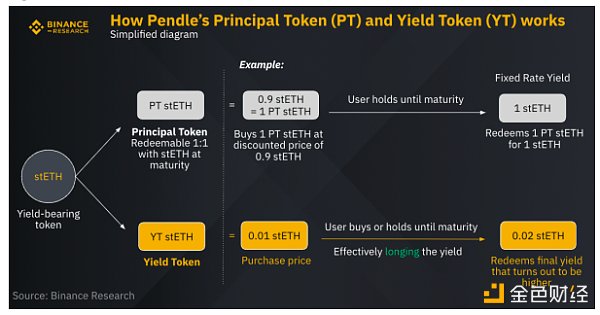

Pendle是一個收益交易協議,使用戶能夠以折扣購買資產或獲得杠桿收益,而無需面臨清算風險。該協議于2020年推出,2021年從機構投資者和風投(如Mechanism Capital和Spartan Group)融資370萬美元。截至2023年6月28日,它目前有43.9K個Twitter粉絲。

該協議因為提供LST的收益農場和高APY而在加密社區中受到歡迎。這是通過收益代幣化實現的,即將一種收益產生的代幣分割為主體代幣(PT)和收益代幣(YT)。下圖33是一個簡化的圖表,用于說明其工作原理。

圖33:Pendle機制的簡化示意圖

主體代幣(PT):持有一個PT stETH代幣的用戶將無法獲得stETH產生的收益。由于不包含收益組成部分,一個PT stETH的價格將始終低于一個stETH。作為可交易的代幣,PT stETH的價格取決于多種因素,包括到期日期之前的時間和收益推測。這使用戶可以以折扣購買stETH,如果一直持有到到期日,就可以鎖定固定收益。

收益代幣(YT):YT也可以在Pendle的AMM上交易,持有一個YT stETH代幣將使用戶有權獲得一個stETH到期日之前的收益。購買或持有YT stETH直到到期日意味著用戶期望獲得的收益高于購買價格。

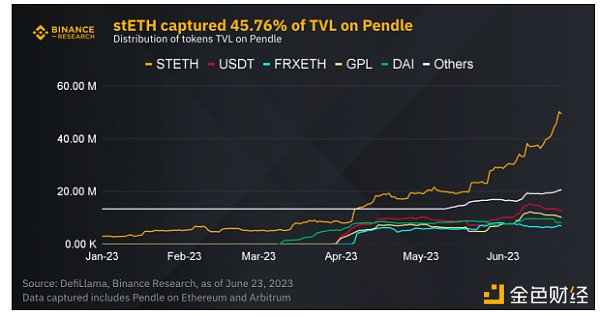

圖34:Pendle TVL代幣分布

用戶可以在以太坊和Arbitrum上選擇20多個市場,包括非LST代幣,如GLP和APE。

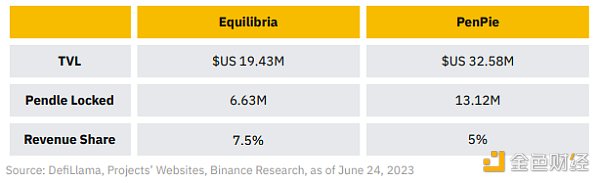

Pendle的總TVL達到1.0795億美元,其中stETH占存入資產的45.76%。隨著更多協議在Pendle上構建以最大化PENDLE持有者和LP的回報,預計TVL將增長。Equilibria和PenPie是兩個提供Pendle增強收益的收益聚合器,兩者共占Pendle TVL的48.18%。

圖35:Pendle的收益增強器

仍有9270萬個PENDLE單位未鎖定,其中僅21.76%的這些未鎖定的PENDLE被鎖定在Equilibria和PenPie上。這為它們在未開發市場上利用機會并進一步擴展提供了機會。隨著它們的成功增長,很可能會對Pendle的TVL產生影響。

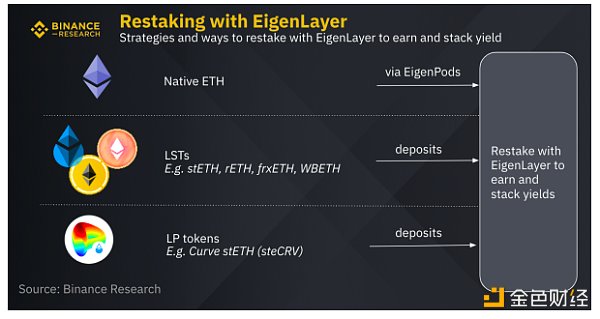

EigenLayer引入了再質押的概念,允許用戶通過擴展加密經濟安全性來重新質押他們的LST或ETH,以保護其他應用程序。他們總共籌集了6450萬美元,包括最近三月的A輪融資中的5000萬美元,現在估值為2.5億美元。截至2023年6月28日,它目前有74.6K個Twitter粉絲。下圖36是關于在EigenLayer上進行再質押的潛在方式的簡單說明。

圖36:在EigenLayer上再質押的簡化示意圖

EigenLayer于2023年6月14日正式推出其主網,用戶可以選擇在初始階段通過EigenPods將LST和/或ETH質押在原生信標鏈上。

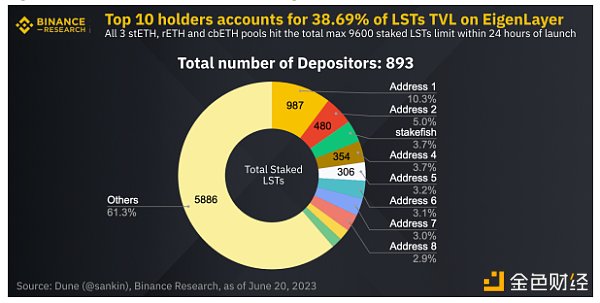

圖37:EigenLayer上的LST存幣者分布

對于LST,該協議目前支持rETH、stETH和cbETH,每個池子的初始限制為3200個LST。這三個池子迅速達到上限,總共有873個唯一存幣者,前十大持有人占總質押LST的38.69%。有趣的是,SaaS公司stakefish目前是Eigenlayer上第三大質押者。

截至2023年6月20日,從質押池中僅有51.12個LST被取出。

流動質押和LSDfi目前都處于相對早期的發展和采用階段。像Swell Network這樣的新興質押服務提供商已經引起了人們的關注,許多新的LSDfi競爭者繼續進入市場,爭奪自己在該行業中的份額。

隨著LSDfi為用戶提供更多激勵和機會,質押代幣的數量預計將增長。觀察這個新興行業的增長和發展將會非常有趣。

金色財經

企業專欄

閱讀更多

金色早8點

Odaily星球日報

Block unicorn

DAOrayaki

曼昆區塊鏈法律

7 月 7 日, Vitalik Buterin 和比特幣支持者 Eric Wall 和 Udi Wertheimer 于一場 Twitter Space.

1900/1/1 0:00:00作者:shaneson.eth,來源:作者推特@k63jpx對于DeFi雙幣模型(票據代幣 + 治理代幣),不妨假設協議的可持續利潤S0,和做市商的背后的資金是有限(S1).

1900/1/1 0:00:00來源:BIS FSI Insights No 49 編譯:郭瑞華國際清算銀行(BIS, Bank for International Settlements)所屬機構:金融穩定局(FSI.

1900/1/1 0:00:00作者:Stephanie Dunbar,Messari Asset Diligence team;翻譯:金色財經0xxzPoS網絡運營的去中心化可以通過驗證者和質押的跨司法區、節點托管基礎設施和.

1900/1/1 0:00:00作者:金色財經cryptonaitive最新消息,美國SEC在紐約聯邦法院起訴加密交易所Coinbase.

1900/1/1 0:00:00作者:MICHAEL BODLEY& BESSIE LIU,blockworks 編譯:金色財經,善歐巴隨著做空興趣的增加,交易員表示他們正在分析穩定幣True USD的流動性和定價.

1900/1/1 0:00:00