BTC/HKD+0.65%

BTC/HKD+0.65% ETH/HKD+1.23%

ETH/HKD+1.23% LTC/HKD+2.38%

LTC/HKD+2.38% ADA/HKD+1.1%

ADA/HKD+1.1% SOL/HKD+0.89%

SOL/HKD+0.89% XRP/HKD+0.42%

XRP/HKD+0.42%借貸協議依靠 LSD 所賺取的利潤可能比 LSD 協議本身還要多?是的,你沒聽錯,在 ETH 上海升級之后,這一潛力也有望充分兌現。此處不僅有投資/套利機會,還有明牌空投機會,且看本文為你分解。

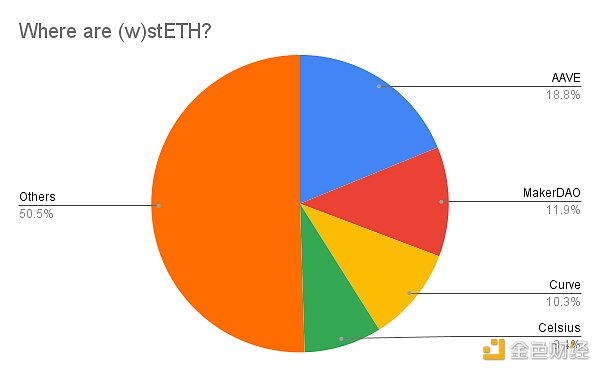

首先我們來看下當前的具體數據 。對于還沒有開啟 unstake,價格波動較大的 stETH,目前有 31% 在 AAVE/ MakerDAO 兩大借貸協議上,還有少量在 Compound/ Euler 等借貸協議上,縱使潛力尚未被完全挖掘,也穩坐 stETH 第一大應用場景了,畢竟即使 Curve 也僅占 10%。

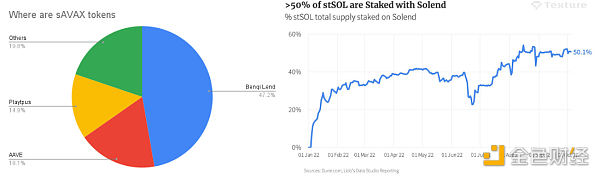

開啟 unstake 后這塊預計會怎么樣呢。我們看下 Avax 這個DeFi生態相對發展較為成熟的 Alt-L1 ,Benqi/AAVE 兩家借貸平臺合計占據了高達 65% 的 sAVAX (AVAX LSD)份額。曾經 Solana 未遭難的時代也一度有過半的 stSOL 在 Solana 最大的借貸平臺 Solend 上的,若加上 Larix 等其他協議,約莫整體占比也是在 60% 往上了。

Lido將于7月26日召開第八次節點運營商社區電話會議:金色財經報道,據鏈上質押服務提供商Lido官推宣布,將于世界標準時間7月25日下午5點(北京時間7月26日凌晨1點)召開第八次節點運營商社區電話會議,本次會議將討論“LoE Wave 5 Onboarding”更新、免許可債券分析、Nethermind推介、以及MEV Burn等內容。[2023/7/24 15:55:47]

為什么會這樣?原因有二:

LSD 本來就是優質抵押品,抵押的時候還可以賺利息,老少咸宜,從 3AC 到 wormhole 黑客都喜歡

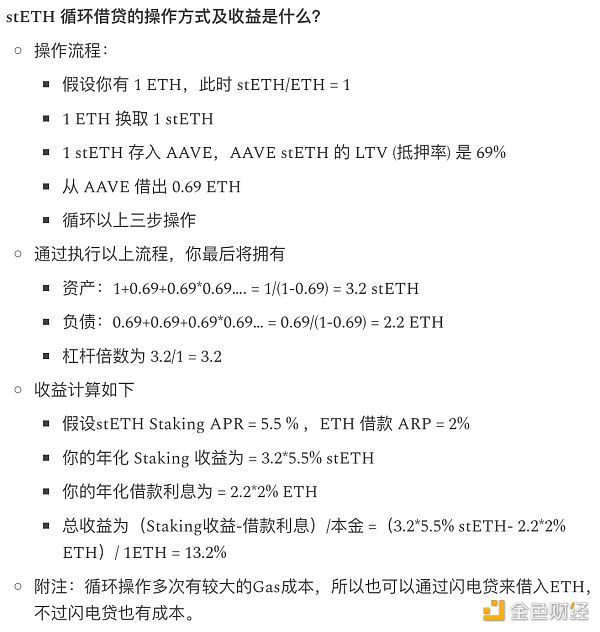

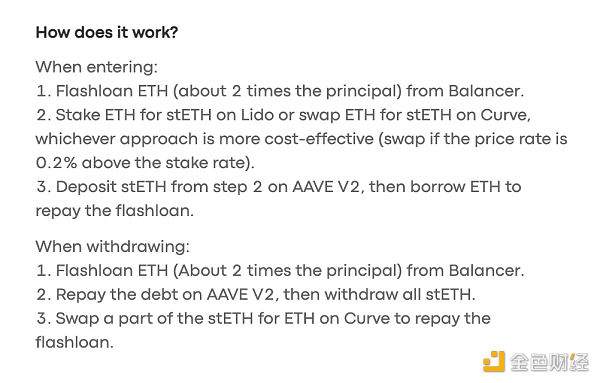

杠桿質押是 LSD 規模增長第一引擎,抵押品和借款高度相關,提高收益的同時爆倉風險較小,具體參見下圖

比特幣礦企Riot訂購3.3萬臺MicroBT礦機:金色財經報道,比特幣礦商Riot訂購首批3.3萬臺MicroBT機器,以建立國內供應鏈。購買的MicroBT機器將在匹茲堡的一個新工廠生產,將用于Riot在德克薩斯州納瓦羅縣的科西加納工廠。

預計將于12月開始交付33280臺機器,并將于明年第一季度部署。這些機器將把Riot的哈希率提高到20.1 EH/s。如果Riot選擇購買額外的66560臺MicroBT機器,其容量估計將達到35.4 EH/s。[2023/6/26 22:01:14]

本質上來說借貸協議充當了將質押利率傳導到原生資產上的通道。比如 stETH 循環借貸大幅提升了 AAVE ETH 的利率和體量,而 AAVE 又將這一利率傳導至與之組合的 DeFi 生態,以及影響其他平臺,從而提升 ETH 的基準利率。

美國司法部逮捕并指控一名俄羅斯國民參與多起LockBit勒索軟件攻擊:金色財經報道,美國司法部逮捕并指控一名俄羅斯國民,指控他參與了針對美國和世界各地的多起LockBit勒索軟件攻擊。根據周四公開的刑事訴訟,20 歲的Ruslan Magomedovich Astamirov被指控在2020年8月至2023年3月期間進行了五次網絡攻擊,其中四次部署了臭名昭著的LockBit勒索軟件。Astamirov在執法部門追蹤到受害者支付的部分贖金到Astamirov控制的一個加密貨幣地址后在美國被找到并逮捕,Astamirov可能因電匯欺詐指控面臨最高20年的監禁,并因與損壞受保護計算機有關的指控而面臨最高5年的監禁。[2023/6/16 21:42:36]

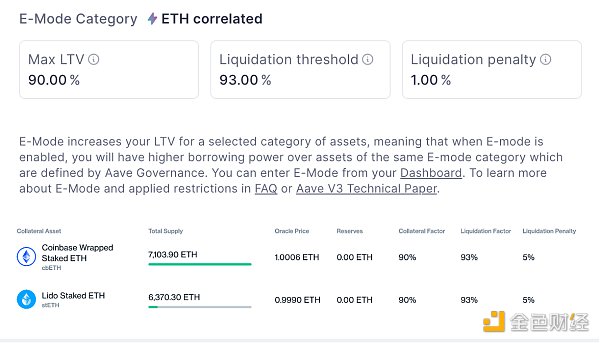

既然 LSD 這么好賺,借貸協議也針對 LSD 有優化政策對待,比如 AAVE V3 Emode,如果你僅借 ETH 的話,那么 stETH 的抵押率 LTV 高達 90%, Comp V3 針對 stETH/cbETH 也是類似條款。這種條款下 1ETH 最后可以變成 10stETH,快速幫 stETH 擴大規模。對于折價買入 stETH 的套利者來說,其也可以利用此 10倍擴大套利收益。

BAYC#7090以800 ETH的價格成交:金色財經報道,數據顯示,BAYC#7090以800枚ETH(約合134萬美元)的價格成交。該NFT于一年前以600枚ETH的價格售出。[2023/2/8 11:54:28]

根據以上數據我們估算下借貸協議的收益,假設 LSD 總質押獎勵為 X, 60% 的 LSD 位于借貸協議中,平均 LTV = 75% ,借貸利率為質押利率的 75% , 協議抽成為 15% (AAVE ETH 抽成), 那么借貸協議所賺取的收入為 X*60%*75%*75%*15% = X*5.1% ,而 Lido 協議的質押獎勵分成也僅為 5% 。

CoinShares:上周以太坊投資產品今年已流出近4億美元:6月13日消息,據CoinShares報告顯示,上周數字資產投資產品凈流出1.015億美元,其中比特幣投資產品流出5700萬美元,以太坊投資產品凈流出4100萬美元,2022年至今的總流出額已達3.87億美元,以太坊投資產品總資管規模已從2021年11月的230億美元降至目前的87億美元。[2022/6/13 4:23:15]

這本質上是因為借貸協議的門檻較高,更注重歷史信譽積累(比如AAVE在沒有流動性挖礦獎勵的情況下依然和 Compound 差距越拉越大)加之當下競爭也基本趨緩,所以可以設置更高的抽成比例。

如上所述,隨著上海升級到來的LSD 規模增長以及價格波動降低,借貸協議將會悶聲發大財,但必須注意的是 ,以 全流通市值/協議收入 來估值, 借貸協議估值普遍不低,AAVE 就高達 160 倍,即使此番利好落地,依然不會很低估,所以本次機會依然需要觀察敘事變化。

抓敘事自然是不容易的,但此處還有幾個空投機會可以關注。

LSD 抵押自然衍生出了一些需求:

避免抵押爆倉,需要合適的杠桿管理工具

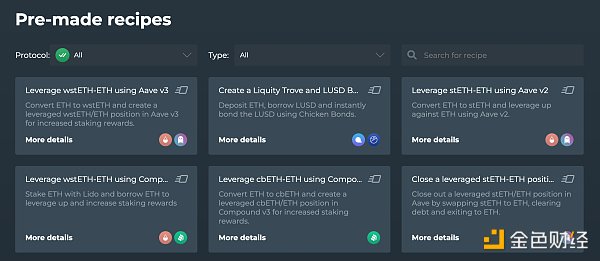

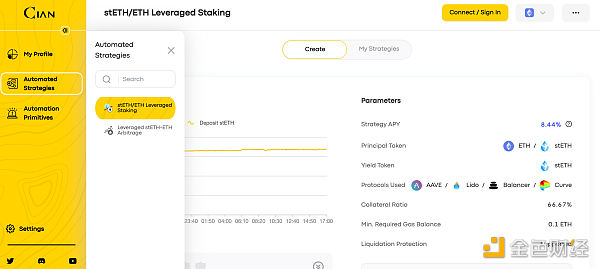

杠桿質押操作麻煩且Gas成本高,通過閃電貸就簡單多了,也需要自動化策略(參見下圖cian.app的策略)

一個是做 DeFi 頭寸管理尚未發幣的老牌項目 DeFiSaver,其主業是杠桿管理,也針對 LSD 提出了不少一鍵自動化策略,不過其上線三年有余仍未發幣,加上上一波牛市賺的盆滿缽滿,發幣欲望也未可知,不過 DeFi Saver 上了 Arbi/OP,試一試到是 Gas 也沒多少。

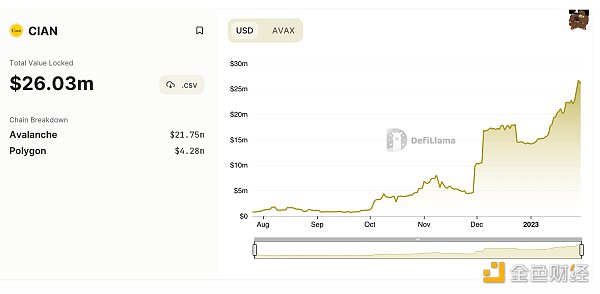

另一個就是目前專注于做 LSD 相關自動化策略的cian.app了,該項目倒是基本明牌空投,經常整活發各種 NFT,AMA 也說過 23年會發幣,看 TVL 數據的話增長也不錯。

Cian 支持 ETH/ Polygon/ Avax 三條鏈,打開官網一看也基本是 LSD 杠桿質押策略,說 23年 發幣估計也是想抓住這波上海升級的機會。

總而言之,借貸協議最終在 LSD 中獲取的收入或許將不輸 LSD,不過考慮借貸協議目前的高估值,依然需要依賴敘事來驅動。杠桿質押是實在能擴大質押收益的,目前也有空投機會。不過既然是涉及到杠桿,其風險自然也高于尋常,還是要多做功課。

CapitalismLab

個人專欄

閱讀更多

金色財經

金色早8點

Odaily星球日報

Arcane Labs

澎湃新聞

深潮TechFlow

歐科云鏈

MarsBit

BTCStudy

鏈得得

今天逛推的時候,發現 Ordinals 圈內不少人在聊 Cursed Inscription(被詛咒的銘文),似乎正有從小眾走向熱門之勢.

1900/1/1 0:00:00文章作者:Miles Jennings、Brian Quintenz文章編譯:Block unicorn這是《監管應用程序,而非協議的第二部分》閱讀第二部分,閱讀第一部分請查看原文鏈接跳轉.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等行業動態。本文是項目周刊,帶您一覽本周主流項目以及明星項目的進展.

1900/1/1 0:00:00原文:Reddit,由 DeFi 之道編譯。1 月 11 日,以太坊基金會(EF)研究團隊成員在 Reddit 上展開了第九次 AMA。這也是 2023 年的第一場 AMA.

1900/1/1 0:00:00文/Lyn Alden,比特幣kol,Lyn Alden Investment Strategy創始人;譯/金色財經xiaozou隨著區塊獎勵逐漸減少,并傾向于只收取交易手續費.

1900/1/1 0:00:00隨著NFT市場不斷進步,NFT交易平臺百家爭鳴,用戶需求和審美不斷提高,如今NFT市場的競爭格局已經改變,OpenSea“被卷”,主動優化產品功能,但其百億估值仍虛高.

1900/1/1 0:00:00