BTC/HKD+1.42%

BTC/HKD+1.42% ETH/HKD+0.56%

ETH/HKD+0.56% LTC/HKD-0.41%

LTC/HKD-0.41% ADA/HKD+1.89%

ADA/HKD+1.89% SOL/HKD+2.75%

SOL/HKD+2.75% XRP/HKD+2.1%

XRP/HKD+2.1%GMX 是 2022 年表現最好的 DeFi 協議之一,牛市只會增加其熱度并把 $GMX 價格推得更高?

作者:quantumzebra123

“雖然 GMX 在當下的熊市里呼風喚雨,但它可能會在牛市中崩盤。”一個朋友最近又開始散播關于 GMX 的 FUD。“GMX 的機制設計會導致牛市中多頭/空頭頭寸之間的不平衡,從而降低 GLP 回報,并引發死亡螺旋。”

我的第一反應是把這當笑話看。

GMX 是 2022 年表現最好的 DeFi 協議之一。牛市只會增加其熱度并把 $GMX 價格推得更高。

但在反復思考后,我意識到這并不完全是胡說八道。所以我試圖用數據驗證上述情形是否真的有可能發生。

我的發現如下:

在牛市中,基本不會有交易者在 GMX 上開空。

由多頭主導的 GMX 會在一定程度上降低 GLP 回報,但這并不意味著流動性提供者會因此退出。

GMX 的機制缺陷在熊市中被掩蓋了,但所謂的 GMX 牛市死亡螺旋理論站不住腳。

我在下面詳細分享我的分析,歡迎大家拍磚。我不在乎我是對還是錯。我只關心我是否應該在下一個牛市到來時繼續持有我的 $GMX。

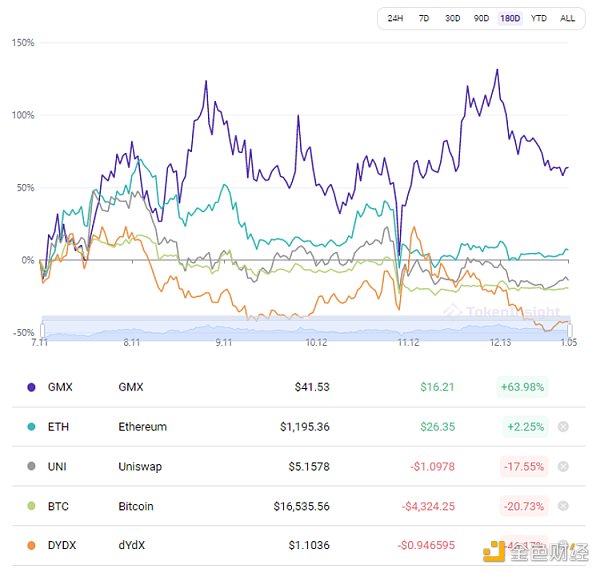

在過去的半年里,GMX的表現明顯優于市場,而像DYDX 這樣的 DeFi 藍籌項目的價格則一落千丈。

GMX 提供零滑點的現貨和保證金(杠桿)交易。GMX 讓用戶與 GLP 池進行交易,這與傳統的 Perp 交易所不同。在傳統的 Perp 交易所中,用戶互為對手方。吹毛求疵的話,GMX 不能算 Perp 交易所,但是其保證金交易的用戶體驗與 Perp 非常相似。

Exnetwork Capital在30分鐘前購入7750億枚LADYS:金色財經報道,Lookonchain監測數據顯示,Exnetwork Capital 在 30 分鐘前花費 5 萬枚 USDC 以 0.00000006454 美元的價格購買了 7750 億枚LADYS 。在5月11日,Exnetwork Capital 花費 1萬枚 USDC 買入 3270 億枚 LADYS ,在馬斯克發推2小時后,以 34,651 USDC賣出,獲利 24,651美元。[2023/5/22 15:18:13]

GLP 是 GMX 的資金池,其中約 50% 是穩定幣,另一半是加密貨幣,如 $BTC(15%)和 $ETH (35%)。GLP 池是 GMX 上每筆交易的對手方。LP 通過將資產存入 GLP 池為 GMX 提供流動性。作為回報,GLP 持有者獲得 GMX 平臺產生的費用的 70%。如果交易者虧錢,GLP 持有者還會贏得額外的收益,反之亦然。

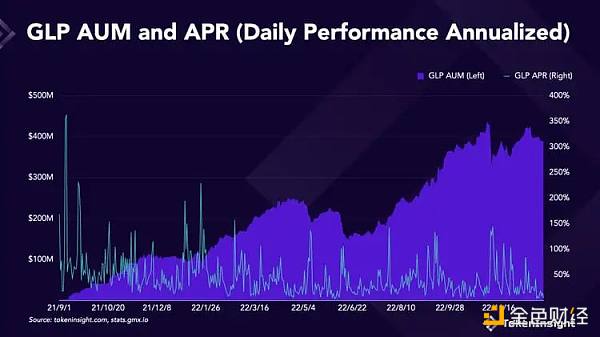

GMX 在 2022 年迅速崛起,因為有關真實收益率(Real Yield)的討論席卷了 Crypto Twitter。Degens 從高度通脹的 Token 轉向了像 GLP 這樣提供 $ETH 收益的 Token。在 2022 年的大部分時間里,GMX 的 GLP 持續實現了 20%+ 的 APR,這甚至在 Terra 最輝煌的日子里使 Anchor 相形見絀。盡管宏觀環境導致加密市場整體下行,但是 GLP 在保持極具競爭力的 APR 的同時,實現了逆勢增長。

Voyager債權人委員會:地方法院已批準與美國官方和解推進Binance.US交易的決議:4月22日消息,Voyager 無擔保債權人委員會在社交媒體發文表示,美國地方法院已批準與美國官方和解推進 Binance.US 交易的決議,Voyager 已提交一項動議,要求法院下令授予其代表在完善該計劃時遵守適用法律的權力,鑒于當前加密行業狀態、以及監管機構的聲明和行動,Voyager 將尋求法院進一步澄清,可以在遵守適用法律所必需的范圍內以法定貨幣向其客戶分配資金(或采取任何其他必要的行動來做這件事)。[2023/4/22 14:19:52]

這里 APR = 每日費率 / GLP AUM * 365。

GLP 最大的挑戰是在牛市中保持競爭力,因為它的設計缺陷在熊市中體現得不太明顯。

每一種設計都是權衡取舍。雖然 GMX 允許交易者以完全去中心化的方式執行零滑點交易,但 GMX 要求交易者向 GLP 支付借款費用,無論它們是多頭還是空頭。這與在真正的 Perp 交易所交易不同。

在傳統 Perp 交易中,根據 Perp 價格和現貨價格之間的差異,總有一方交易者向持有相反頭寸的對手方支付資金費用。例如,當市場看漲,資金利率為正(Perp 價格 > 現貨價格)時,持有多頭頭寸的交易者向持有空頭頭寸的交易者支付資金費。在交易中,總是有一方收到資金費用以保持其頭寸。

就像之前提到的,GMX 不是 Perp,它只是提供類似于 Perp 的交易體驗。Delphi Digital 在他們的分析中簡短地提到了這一點,但沒有深究。

Arbitrum生態DEX AlienFi將發布首個Launchpad項目公告:2月26日消息,Arbitrum 生態 DEX AlienFi 發布公告稱,不會通過 Fair Launch 模式上線項目,并指出該模式只是 DEX 和項目的印鈔機,任何籌集項目都不需要從數百萬美元開始,通過這一模式上線的項目 Token 將面臨極端的賣出壓力。AlienFi 將于本周晚些時候發布首個 Launchpad 公告,項目 Token 將采用 Overflow 模式上線,直至其開發的分級系統(Tier System)已經準備就緒。

注:Overflow 模式是一種先到先得的新 Token 分配方法,對參與者可以獲得的數量沒有任何上限或限制。這與分級系統(Tier System)形成對比,分級系統通常涉及不同級別的參與或投資,以及相應級別的新 Token 訪問權限。[2023/2/26 12:29:54]

在熊市中,交易者較為平均地分為多頭和空頭,真正的 Perp 交易所和 GMX 之間的差異不大。

但在牛市中,交易者都會看多。真正的 Perp 交易所通過強迫多頭向空頭支付資金費來平衡這一偏差。然而,GMX 上的空頭不僅收不到資金費,還必須支付借款費用。因此,在牛市期間,在 GMX 上做空的人腦子都瓦特了。

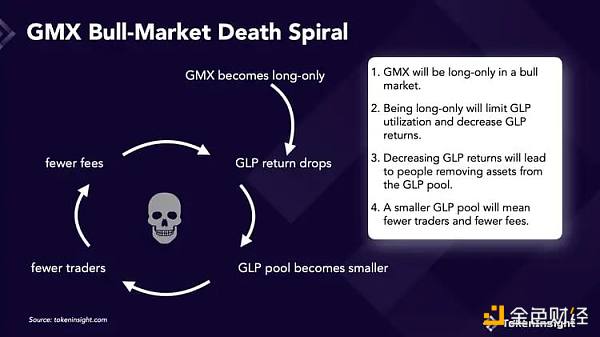

在牛市中,GMX 將全是多頭,這帶來兩個影響。

首先,這使得 GLP 池的資本效率降低,因為由穩定幣組成的一半池子將毫無用處。交易者只會從 GLP 池中借出 $BTC 和 $ETH 進行多頭押注。這就像駕駛一架只有一側發動機在工作的飛機,你不會立即從天上掉下來,但你會變得不那么安全。

Coinbase Cloud推出Web3開發者平臺Node:9月21日消息,區塊鏈基礎設施平臺Coinbase Cloud宣已正式推出其Web3開發者平臺Node,允許用戶免費構建新的去中心化應用程序。Node允許用戶在訪問以太坊區塊鏈和索引器的同時創建和監控Web3應用程序,提供分層級訂閱收費模式,以面向不同程度的開發者。

Coinbase Cloud表示,Node可以更快地創建Web3應用程序,同時降低復雜性和成本。這為平臺提供更廣泛的服務提供了支持,其中包括對支付、身份、交易和數據基礎設施的一站式訪問。[2022/9/21 7:11:51]

其次,GLP 將一直虧錢給交易者,因為他們將 $BTC 和 $ETH 的上漲潛力都出租給了交易者。GLP 只能依靠平臺費用分紅來彌補損失。GLP 回報的下降可能導致流動性提供者去其他地方尋找更高的回報率。牛市意味著他們可以很容易地找到龐氏幣,這些龐氏幣可以在狂歡結束前實現 1,000,000% 的年利率。(還有人記得 $TIME 嗎)

GLP 總額的下降導致交易者可以借入的資產減少。如果沒有足夠的流動性,交易者將只能轉向其他平臺。交易者減少導致平臺產生的費用減少,這進一步削減了 GLP 的回報,并引發死亡螺旋。

GMX 的牛市死亡螺旋由四個步驟組成:

GMX 上的交易者在牛市中只會做多。

只做多將限制 GLP 的利用率并降低 GLP 回報。

GLP 回報下降將導致人們從 GLP 池中移除資產。

更小的 GLP 池將意味著更少的交易者和更少的費用。

美國銀行:以太坊的合并可能會導致更多機構采用以太坊:金色財經報道,美國銀行(BAC)周五在一份研究報告中表示,合并后能源消耗的顯著減少可能允許一些機構投資者首次購買ETH。分析師Alkesh Shah 和 Andrew 表示:作為驗證者或通過質押服務而不是在區塊鏈借貸應用程序上質押 ETH 并產生更高質量收益(更低的信用和流動性風險)的能力也可能推動機構采用。

美國銀行表示,更高質量的收益也對去中心化應用程序(Dapp)的 Web3 生態系統產生影響。諸如 Nexus Mutual 之類的去中心化保險協議需要為其準備金產生回報,以使其成為傳統保險公司的可行替代方案。保險公司通常將其準備金投資于企業和政府債務,但在數字資產生態系統中很難找到具有類似風險和回報特征的工具。它補充說,在以太坊上進行質押可能是最接近的選擇。[2022/9/12 13:24:43]

我將用數據來驗證其中的每個步驟。

這是 95% 正確的。

由于空頭頭寸可以在其他交易所獲得資金費用,但必須在 GMX 上支付借款費用,因此任何理性的交易者不會在牛市期間在 GMX 上做空。

數據支持這一結論。

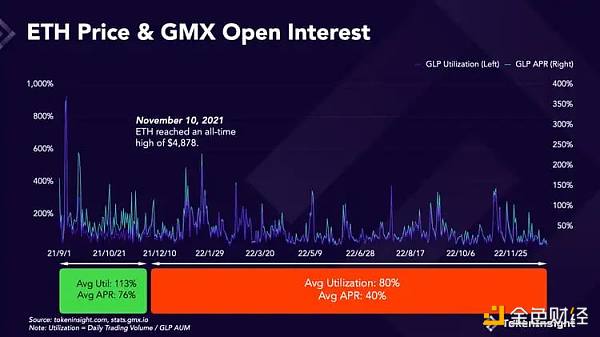

GMX 15 個月的歷史可以分為兩個部分。第一階段從 2021 年 9 月 1 日到 2021 年 11 月 10 日,是一個短暫的牛市,ETH 沖到了歷史高點。從 2021 年 11 月 10 日起的第二階段,是漫長而痛苦的熊市,ETH 下跌了 70% 以上。

盡管交易者在第二階段中做多和做空幾乎各占一半,但在第一階段,GMX 95% 的未平倉量都是多頭。歷史多半將在下一個牛市到來時重演。

數據并不能證實或證偽這個說法,但它很可能是錯誤的。

僅僅看 GLP 利用率和 APR 的話,GLP 甚至在第一階段表現更好,只做多反而提升了利用率和 APR。但這是一個不公平的比較。

不過,交易者是否賺錢與 ETH 的價格走勢密切相關。

賭徒一定會輸錢給開賭場的。

這在 GMX 15 個月的歷史的大部分時間里都是如此,但并非全部。去年秋天,在 $ETH 上漲至歷史最高水平的過程中,交易者扭約 200 萬美元的虧損(2021 年 9 月 21 日)為約 300 萬美元的盈利( 2021 年 11 月 10 日),凈賺 500 萬美元。然而,隨著之后 $ETH 從 4,878 美元暴跌至 1,200 美元,GMX 交易者揮霍了所有的盈利,還累積了超過 4,000 萬美元的凈虧損。

雖然樣本很小,但我們不得不承認,在牛市期間,GLP 會一直虧錢給交易者。在那種情況下,GLP 分得的費用是否足以彌補損失?

我通過將交易者盈利(或虧損)加入平臺費用中來計算 GLP 的實際回報。

調整后的 GLP APR 在牛市階段降低,在熊市階段升高,因為 GLP 的回報在牛市期間因交易員的盈利而減少,而在熊市期間因交易員的虧損而增加。交易者在熊市中既要上交手續費,還會一直虧錢給 GLP。

調整后的 GLP APR 平均約為 50%,這相當不錯。但這也是數據變得混亂的地方,因為第一個短暫的牛市階段恰逢 GMX 上線初期,當時的一切都是實驗性的,數據量也有限,因此結論不一定準確。

那么,當 GLP 回報率下降時,LP 會逃離嗎?不完全是。

在 GMX 發展的第一階段,也就是牛市中,GLP 的 Adjusted APR 經常為負值,但 AUM 卻持續增長。

如果說圖中能看出什么的話,似乎 GLP AUM 的減少會導致 APR 的增加。當餐桌上的 GLP 持有者減少時,剩下的每個人都會分得更大的蛋糕。這種動態平衡防止了發生銀行擠兌,有助于穩定 GLP 供應。

數據上也看不出更小的 GLP 池是否意味著更少的交易者和更少的費用。有太多的因素在起作用,因果關系并不明顯。

GLP 池的大幅減少都是由重大事件而不是 APR 的波動引發的,例如 5 月的 Terra,6 月的 3AC 和 11 月的 FTX。這些事件都導致市場波動很大,交易者也最活躍。因此,GLP AUM 的減少通常伴隨著費用的增加。

上一節中提到的動態平衡因此被放大,剩余的 GLP 持有者已經可以獲得更大的份額,而且蛋糕也變得更大:重大的加密 FUD → 更多的 GLP 贖回以及更多的交易者和更高的費用 → 高 GLP APR → 更多的 GLP 鑄造。

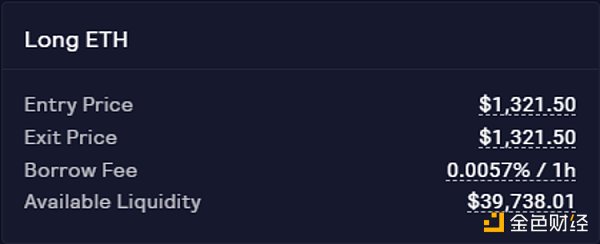

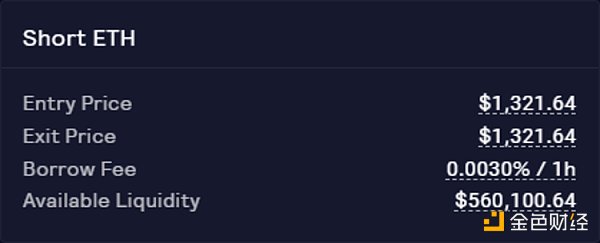

不過,流動性枯竭的風險始終存在。就在我撰寫本文時,GMX 上 $ETH 的可用流動性降至不到 4 萬美元,因為當時出現了小牛市,每個交易者都急于從中獲利。這樣的時刻還會有更多,尤其是在長期的牛市期間。雖然很難預測屆時會發生什么,但基于過去的表現,GMX 不太可能立刻崩潰。

寫在最后

所謂的 GMX 牛市死亡螺旋站不住腳。即使所有交易者都在牛市中做多,GMX/GLP 仍然是一個具有相當吸引力的印鈔機。GMX 為 GLP 持有者分配的費用足以彌補交易者引發的損失。

然而,多空失衡是真實存在的問題。GMX 可以考慮采取措施來減輕這種影響。例如,GMX 可以提高多頭頭寸的借款費用,并加入對空頭的資金費,以激勵交易者開設空頭頭寸。GMX 還可以降低 swap 費用,以激勵用戶在 GLP 池中用 BTC/ETH 交換穩定幣。

在牛市期間,GLP 回報率的下降也會對依賴其 GLP 收益率的項目產生廣泛的影響,例如 Umami、Jones DAO、Rage Trade、GMD 等。

Twitter 上的敘事是會影響市場情緒和價格的。GMX 受益于真實收益率的敘事,也可能會受到其他敘事的傷害。成也蕭何,敗也蕭何。以下情況并非不可能發生:牛市中 GMX 多頭流動性收緊,交易者無法開設新頭寸,GLP 持有者無法贖回,FUD 在 Twitter 上發酵,市場開始相信輿論而不是事實。黑天鵝并不存在,直到冒險家在澳大利亞西部發現它們。

TokenInsight

企業專欄

閱讀更多

金色財經

金色早8點

Odaily星球日報

澎湃新聞

Arcane Labs

深潮TechFlow

歐科云鏈

鏈得得

MarsBit

BTCStudy

Tags:GMXETHERPPERPgmx幣挖礦eth價格今日行情k線StarterpoolShibarium Perpetuals

作者:Michael Zhu 編譯:Lynn,MarsBit所有無論以何種有意義的方式運作的投票系統都依賴于完整性和透明度.

1900/1/1 0:00:00之前我們討論了早期創業公司如何建設開發者社區并追蹤產品與市場的契合度。不過,如果沒有一個強大的開發者關系團隊,這些舉措很難取得效果.

1900/1/1 0:00:00撰文:0xmin 春節期間下南洋,到了新加坡一趟,和新加坡的互聯網創業者、Web3 從業者進行了交流,諸多見聞與心得,與各位分享.

1900/1/1 0:00:00流動性質押衍生品(LSD)正呈現爆炸式增長:LDO漲了114%;RPL漲了89%;SWISE漲了128%;FIS漲了74%;SD漲了165%.

1900/1/1 0:00:00文:黃益平 央行數字貨幣的收益和成本,最終取決于數字貨幣體系的具體設計。各國在設計央行數字貨幣時,需要考慮防止商業銀行脫媒、隱私保護、激勵措施、化解金融風險等多個維度,數字人民幣“雙層分發+無支.

1900/1/1 0:00:00文/ Shayon Sengupta & John Robert Reed,譯/金色財經xiaozou有個創新類別讓我們越來越感興趣.

1900/1/1 0:00:00