BTC/HKD+1.03%

BTC/HKD+1.03% ETH/HKD+0.88%

ETH/HKD+0.88% LTC/HKD+0.04%

LTC/HKD+0.04% ADA/HKD-0.01%

ADA/HKD-0.01% SOL/HKD+1.78%

SOL/HKD+1.78% XRP/HKD-0.08%

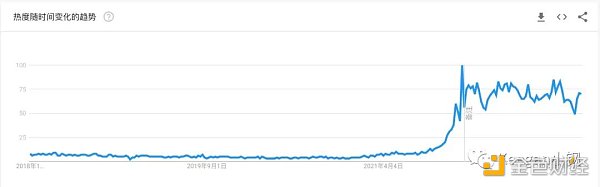

XRP/HKD-0.08%首先,先來看看 Web3 的搜索熱度情況,我們可以從 GoogleTrends 中看到一些數據。下圖是關于 Web3 在全球過去 5 年內的搜索熱度趨勢圖:

從圖中可以看出,前面幾年的搜索熱度一直很低,熱度值一直保持在 10 以下,但從 2021 年下半年開始逐漸飆升,在 2021 年 12 月底達到了頂峰。雖然隨后開始有所回落,但依然保持在很高的熱度。

如果再按區域來看搜索熱度,就會發現,搜索熱度最高的竟然是在中國,且與其他區域的搜索熱度差距很大,如下圖所示

這說明,中國依然是 Web3 最大的潛在市場。

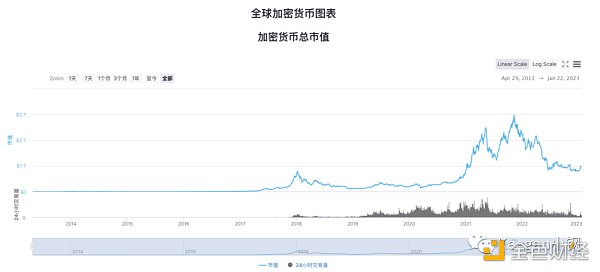

接著,再來看看整個加密貨幣總市值的趨勢圖,某種程度上,這也代表了整個 Web3 行業的總市值。下圖的數據來自 CoinMarketCap:

從圖中可以看到,總市值也是在 2021 年出現大幅度飆升,2021 年底到達頂峰,達到了將近 3 萬億美元的總市值。隨后不斷回落,在 2022 年底跌到了最低點,總市值降到低于 1 萬億,相比高點,跌去了三分之二。但是,就算是最低點也依然比 2021 年之前那些年的總市值高得多。

加密貨幣的總市值看上去好像不低,但如果跟全球股市市值對比,就會發現,還有非常大的上漲空間。全球股市的總市值不太好統計到,就只看中國股市、港股和美股。直接從上海證券交易所、深圳證券交易所、香港交易所的官網上獲取最新的數據,得到當前(2023 年 1 月 20 日)的總市值分別為:49 萬億元、34 萬億元、39 萬億港元,折合成美元的話則分別為:7 萬億、5 萬億、5 萬億。而美股的總市值,統計到 2022 年 12 月 31 日得到的數據為 40 萬億美元。而當前全球的加密貨幣總市值只有 1 萬億美元,只有深交所和港交所的五分之一,跟美股相比則小很多了,如果跟全球總市值相比則更小了。

最后,再來看看 Web3 的用戶體量。整體的確切數據很難統計得到,但可以從一些具有代表性的統計數據中得出一些大概的端倪。

Web3 使用最廣泛的錢包入口 MetaMask,2022 年中旬發布了其 6 周年的數據,顯示出其月活用戶截至 2022 年 3 月時達到了 3000 萬,這只是 MetaMask 錢包用戶。

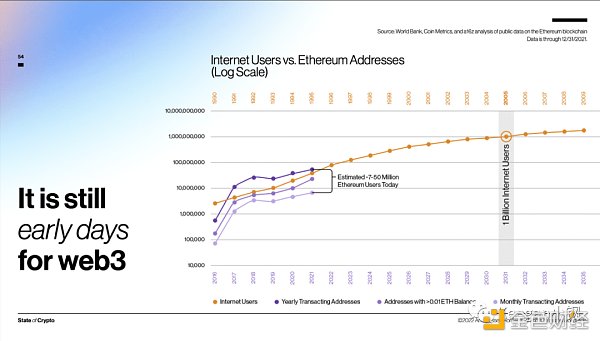

a16z 在 2022 年中旬時發布過一份報告,對當時加密行業的現狀進行了年度概述,數據顯示截止到 2021 年 12 月 31 日,在以太坊上的月交易用戶為 700 萬,年交易用戶為 5000 萬,這只是以太坊上的交易用戶。并和互聯網的用戶數據進行了對比,數據表明,當前的用戶量和 1995 年的互聯網用戶量差不多,而互聯網在 2005 年達到了 10 億的用戶規模,根據報告展示的趨勢,預測 Web3 用戶規模將在 2031 年達到 10 億,如下圖:

Coinbase 數字貨幣交易所,根據之前披露的財報,在 2021 年第二季度時認證用戶為 6800 萬,2021 年第四季度增長到 8900 萬,而 2022 年第二季度財報則顯示其用戶量已超 1 億。而最大的數字貨幣交易所幣安,其創始人趙長鵬在 2022 年 7 月發布了五周年公開信,披露了其用戶量已經超 1.2 億。

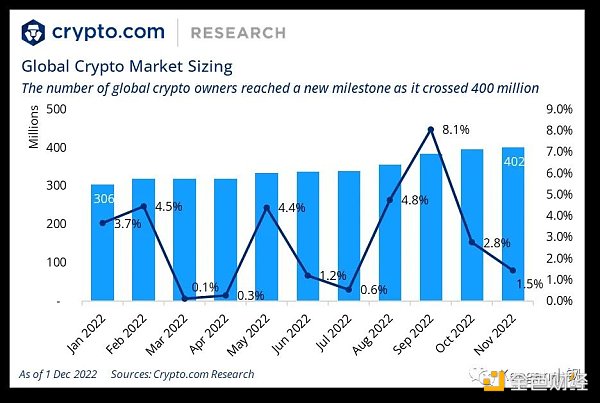

crypto.com 在 2022 年 12 月也發布了一份年度報告,根據其統計的數據,截至 2022 年 11 月,加密市場的總用戶量達到了 4.02 億,如下圖所示:

因為不少用戶都擁有不止一個錢包地址,所以 4.02 億的數據可能不太符合實際用戶量。而交易所是有 KYC 認證的,且 Coinbase 和幣安也是全球頂級的交易所,其數據可能更接近真實的用戶量。因此,我們可以認為,目前 Web3 的真實用戶量大概就是 1 億多的規模。

總而言之,Web3 整個行業從 2021 年開始迎來了爆發式擴張,雖然 2022 年因為熊市的原因導致發展變緩,但總體用戶量依然在不斷上漲,整體趨勢依然向上。且從市值上來看,還有非常大的上漲空間,未來非常可期。

2022 年 8 月的時候,領英 LinkedIn 和歐易 OKX 一起聯合發布了 《2022 全球區塊鏈領域人才報告-Web3.0 方向》,揭示了 Web3 行業的人才現狀和發展趨勢。

根據報告所說,截至 2022 年 6 月,全球區塊鏈領域從業總人數同比增長了 76%,不過報告上沒有透露具體人數是多少。從國別分布來看的話,人才數量上排名前十的國家分別為:美國、印度、中國、英國、新加坡、尼日利亞、保加利亞、印尼、波蘭、加拿大。而且,美國的人才總數遠超印度和中國。中國雖然排進了前三,但從人才增速上來看,中國卻是增速最慢的,只增長了 12%。增速最快的是印度,達 122%,其次是加拿大,也達到了 106%,隨后是新加坡,增速為 92%。美國的增速為 62%。

趙長鵬:將加大對DeFi方向的投資,希望看到更多NFT用例:7月31日消息,Binance創始人趙長鵬在AMA中發言表示,其個人也不知道哪個領域會成為加密中最大的或者最有趣的,自己對此保持著一個相當開放的心態,會繼續做自認為擅長的事情,就是運營交易平臺。其認為CEX幫助了加密領域內的許多人。

趙長鵬補充表示,還有許多其他有趣的領域,Binance計劃在這些領域大力投資,DeFi顯然是其中之一。目前NFT可能有些困難,但希望人們能夠找到更實用、更常見的應用場景來使用NFT,它不僅僅是用于出售數字藝術品。另外,像游戲、電子商務等領域也會繼續發展。[2023/7/31 16:09:17]

從職位發布量來看,截至 2021 年底,排名前十的人才需求國分別為:美國、中國、法國、印度、德國、英國、巴西、墨西哥、西班牙、加拿大。相比于 2020 年,大多數國家都呈倍數級增長。其中,加拿大增速最高,達 560%,其次是新加坡為 180%,接著是印度 145%,美國和德國均為 82%,中國則為 78%。另外,2022 年上半年的職位發布量數據表明,這些國家的人才需求仍在持續保持增長態勢。

從人才增速上來看,增速最快的職位是測試工程師,從 2021 年 6 月至 2022 年 6 月,增速達到了 713%。排名第二的是密碼邏輯技術專家,增速也達到了 350%。隨后是合規分析師、設計師、支持分析師,增速均超過 237%。這反映出,Web3 行業正在由強金融屬性向強技術屬性過渡,并且將充分發揮 Web3 的技術和金融雙屬性,逐步發展成為數字經濟的重要組成部分。

從職位發布量來看,最緊缺的是研發類人才,主要是因為 Web3 行業還處于早期階段,大量基礎設施需要被搭建,而且 Web3 行業本身的科技屬性很強,離不開技術性人才的投入。

人才薪酬層面,根據報告所描述的,區塊鏈專業人士的薪水正在飆升,因為需求遠遠超過供應。據 Glassdoor 報告稱,美國區塊鏈開發人員的平均基本工資為 91,715 美元/年。就中國市場而言,據北京人社局于 2021 年 11 月發布的《2021 年北京市人力資源市場薪酬大數據報告》,在 30 個新職業薪酬排行榜中,區塊鏈工程技術人員最高,年度薪酬中位值達 487,106 元人民幣;工業和信息化部人才交流中心 2021 年 12 月發布的《區塊鏈產業人才發展報告》也顯示 ,區塊鏈行業整體年薪逐年上漲 ,且薪酬橫向行業對比排名首位、競爭優勢明顯;從不同崗位薪資來看,核心研發崗位薪酬最高;薪酬年齡分布上呈紡錘狀,30-50 歲年齡段人才持有行業最高薪資;此外,北、上、廣、深等重點城市區塊鏈產業人才平均年薪水平大幅領先城市整體產業人才平均年薪水平。

Blockchain Council 研究指出,盡管區塊鏈技術正在迅速成熟,但區塊鏈專業人員的日益短缺是全世界都有據可查的問題。目前,對區塊鏈開發者的需求空前高漲。包括谷歌、微軟、IBM 等知名企業以及一些初創公司都在加速利用區塊鏈技術,并且都在努力尋找足夠的人才。Blockchain Academy 研究顯示,全球對區塊鏈技術人才的需求年度增速在 300-500%,且隨著區塊鏈技術和產業發展逐漸成熟,除了對現有各類型人才需求增加外,還將帶來新職位的空缺。

以上就是《2022 全球區塊鏈領域人才報告-Web3.0 方向》所揭示出來的 Web3 人才現狀與趨勢,該報告不足的是缺少披露一些具體的數據,比如,從業總人數具體數值、各類人才的具體數值、具體的需求缺口多大等。作為對這份報告的補充,可以再從 Web3.Career 獲取到一些具體數據,我們主要查看研發類。

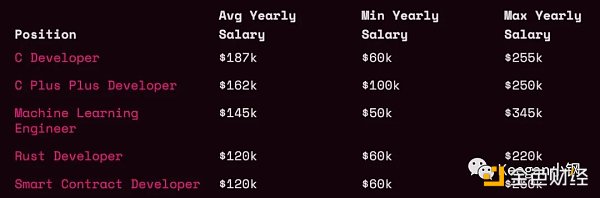

根據 Web3.Career 最新的數據顯示,截至 2023 年 1 月底,Web3 技術開發人員的平均年薪大概為 10 萬 - 18.7 萬美元。從具體技術棧分類上來看,平均年薪排名前五的分別為:C 語言開發、C++ 開發、機器學習開發、Rust 開發、智能合約開發。具體平均年薪、最低年薪、最高年薪如下圖所示:

我在 2022 年 9 月初查看這個排名時,C 語言開發、C++ 開發、機器學習開發這三個職業還不在排名榜單中,而現在竟然直接排進了前三,大概率是因為 OpenAI ChatGPT 的爆紅促進了這幾個崗位的需求暴漲。

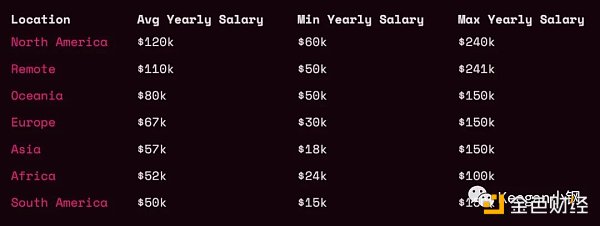

從地理位置上來看,薪資水平最高的是在北美,平均年薪 12 萬美元,而最低的是在南美,平均年薪只有 5 萬美元。另外,遠程的崗位排在了第二,平均年薪達 11 萬美元。具體排名如下圖:

近幾年,支持遠程的 Web3 崗位的確越來越多,一來是因為新冠疫情的影響,二來是 Web3 本身去中心化的特性,很多團隊也都是由分布式的成員所組成,遠程工作的模式與其高度匹配。

總而言之,Web3 人才規模正在快速增長,尤其是對研發類人才的需求缺口非常大,也越來越多 Web2 的研發人員在尋求轉型到 Web3 行業。

前面,介紹 Web3 組成架構時已經介紹了不少細分賽道,而接下來,將結合當前最新的一些發展狀況,對一些主流賽道再進一步深入闡述最新的現狀與趨勢。主要介紹公鏈、NFT、DeFi、GameFi、SocialFi、錢包這幾個主流賽道。

幣安將上線 XVG U本位永續合約:7月4日消息,幣安合約交易平臺將于2023年7月5日20:00(北京時間)上線USD?-M XVG永續合約,最高杠桿為20倍。[2023/7/4 22:17:12]

雖然目前的公鏈至少有 150 多條,但很多都已經銷聲匿跡,在市場里依然還有聲音的不到幾十條。前幾年,從生態規模上來看,不管是用戶量還是 DApps 的部署量,以太坊一直是公鏈之首,但近一兩年發生了改變。根據 DappRadar 上所統計的最新數據(2023 年 1 月底),Ethereum 的 DApps 數量為 3756,但 BNB Chain(即 BSC)的 DApps 數量則已經達到了 4541,已超過以太坊成為了 DApps 公鏈之首。而排名第三的則是 Layer2 公鏈 Polygon,DApps 數量為 1459。

以太坊經常被人詬病的問題有兩個,可擴展性問題和高昂的交易 gas 費用。從 CryptoKitties 爆火時造成了以太坊的網絡擁堵,開始暴露出以太坊的性能問題,之后每次出現爆款應用時就會發生網絡擁堵。而以太坊當前的架構,擴展性比較差,無法通過擴容來提高性能,所以長時間沒法解決這個問題。而且,以太坊網絡一擁堵,gas 價格也跟著水漲船高,再加上 ETH 本身的價格已經不便宜,所以整體的 gas 費用也居高不下,曾經高達一筆轉賬就需要花費幾百美元的 gas 費用。但從根本上來說,gas 費的高昂其實也是由可擴展性問題所帶來的,解決了可擴展性問題,高昂 gas 費的問題也迎刃而解。

因此,之前出現很多新公鏈都在主打可擴展性,目標都是要顛覆以太坊,但事實證明,很多都失敗了。到目前為止,也就 BNB Chain 在 DApps 層面成功超越了以太坊,但在開發者數量和市值上依然還是以太坊領先。另外,BNB Chain 只有 21 個驗證者節點,且這些驗證者是由幣安審核通過的,即是說 BNB Chain 的控制權就掌握在幣安手里,中心化程度非常高。從長遠來看,這種超越可能難以長久。

另外,主打高性能的公鏈,近一兩年比較熱門的還有新公鏈 Aptos 和 Sui,這兩個都是從原來的 Diem 項目團隊出來的,都是主打并行處理,號稱性能可達到 10 萬以上的 TPS,背后也都有 a16z 和 Coinbase 等頂級機構投資,都有 20 億估值。Diem(原名為 Libra) 則是 Meta(Facebook)之前主導的穩定幣項目,與 2022 年 1 月底出售了,代表了該項目的失敗。之后,Diem 團隊的一些核心成員就自己出來做了,于是就有了 Aptos 和 Sui。其實 Deim 出來的還有另一個項目叫 Linera,但名氣沒有 Aptos 和 Sui 大,在市場上也很少聽到消息。這幾個新公鏈未來的發展會如何,目前還不得而知。

如今,解決以太坊可擴展性問題的主流方案是 Ethereum 2.0 和 Layer2。

Ethereum 2.0(簡稱 Eth2)是對以太坊自身的架構升級,核心是采用分片技術來實現可擴展,理論上可實現無限擴展,但實現起來非常復雜,主要可分為三個大階段:PoS、分片鏈、eWASM。首先是先從 PoW 切換到 PoS 共識機制,這一步在 2022 年 9 月份時已完成。第二階段則是擴展出分片鏈,目前規劃是建立 64 條分片鏈,有可能等到 2024 年才會完成。第三階段是將虛擬機從 EVM 切換成 eWASM。相比于 EVM,eWASM 具有更好的性能和擴展性,可以支持 Solidity,C++,Rust,AssemblyScript 等編程語言,開發合約會更容易。

因為 Eth2 的時間周期會很久,而 Layer2 是比較容易實現落地的方案,所以當前成為了主流。Layer2 的解決方案有好幾種,包括:**狀態通道、側鏈、Plasma、Validium、Optimistic rollups、Zero-knowledge rollups(ZK-rollups)**等。

而現在比較成熟的主流方案是 Optimistic rollups,主要代表是 Arbitrum 和 Optimism。Optimistic rollups 的基本原理是將 Layer1 鏈下的多筆交易批量壓縮打包在一起,一次性提交到以太坊上。另外,提交到以太坊的交易會先樂觀假設為有效的,且提交后的交易存在一個挑戰期(大概為 7 天),這期間如果有人認為被提交的數據不正確(即存在欺詐行為),便可在挑戰期內發出挑戰,然后通過 Layer1 智能合約計算并裁決出誰是欺詐者,再作出處罰。因為存在挑戰期,所以從 Layer2 直接跨鏈回 Layer1 的資產,需要等待大概 7 天才會到賬。還有,Optimistic rollups 與 EVM 有著很好的兼容性,因此很多基于 EVM 的 DApps 只要稍微做一點小改動適配下就可以部署到 Layer2 了。

ZK-rollups 則采用零知識證明作為驗證方案,提交到 Layer1 的交易本身已經包含了有效性證明,所以相比于 Optimistic rollups,不存在挑戰期,跨鏈回 Layer1 的資產也就沒有 7 天的等待期。但是,由于零知識證明技術的復雜性,想要構建與 EVM 兼容的通用 ZK-rollups,技術上也是非常難,很多只能做到有限兼容。目前在這塊的選手主要有:StarkNet、zkSync、Polygon、Scroll。但目前還沒有在其中產生出生產級的應用,還需要時間慢慢驗證穩定性。

美國聯邦存款保險公司與Piper Sandler合作,重新啟動出售硅谷銀行的方案:金色財經報道,據市場消息稱,美國聯邦存款保險公司與Piper Sandler合作,重新啟動出售硅谷銀行的方案。

此外,美國財政部表示正在密切關注瑞士信貸的情況,并與全球同行保持聯系。末日博士”魯比尼稱,不排除瑞信倒閉風險。

據英國金融時報報道,歐盤和美盤時段,瑞士信貸(CS.N)股價均暴跌,引發更多歐美銀行股暴跌,瑞信因而呼吁瑞士央行公開對其表示支持。兩名知情人士表示,瑞信還要求瑞士金融監管機構Finma對其表示支持,但兩家機構都尚未決定公開干預。Opimas分析師Octavio Marenzi表示,瑞士央行可能不得不干預并幫助瑞信,這看起來無法避免。瑞士央行和瑞士政府必須充分意識到,瑞信的破產,甚至儲戶的任何損失,都將摧毀瑞士作為金融中心的聲譽。[2023/3/16 13:06:58]

另外,模塊化區塊鏈也正在形成一種新趨勢。單體區塊鏈會面臨不可能三角問題,那么,可以將承擔不同職責的功能模塊分離成不同的區塊鏈,再將不同的區塊鏈進行組合,就可以解決不可能三角問題了。這就是模塊化區塊鏈的核心思想,使用的其實也是傳統互聯網長久以來所遵循的設計原則。早期的互聯網程序也都是單體架構的,慢慢發展出模塊化分層架構。而現在發展出模塊化區塊鏈,也正是區塊鏈從單體架構過渡到模塊化分層架構的時候了。在未來,甚至可能會發展出類似微服務的架構,但那也許還需要再等 5-10 年。

雖然模塊化區塊鏈的概念是由 Celestia 提出的,但自然發展出來的 Layer1 和 Layer2 的劃分,其實就已經是模塊化區塊鏈的例子了。Layer2 作為執行層,負責大規模交易的執行。而 Layer1 則下沉為結算共識層,對 Layer2 產生的大量交易進行最終的一致性確認。Eth2 的分片鏈其實也可以理解為是 Layer2。未來,可能會由不同的 Layer2 實現不同的功能,比如,EthStorage 就是專門提供存儲服務的 Layer2。那以后,是不是還會產生專門提供 DID 服務的 Layer2 ?

最后,再說說 EVM 化。DappRadar 中所統計的數據顯示,排名靠前的那些公鏈,幾乎都是兼容 EVM 的。如今,兼容 EVM 已經成為了勢不可擋的趨勢,從 2021 年開始,很多公鏈就已經陸陸續續在擁抱 EVM。EVM 生態已經積累起了龐大的用戶群、開發者和團隊,如果不去兼容 EVM,那獨自發展自己的生態將變得非常困難。我覺得,最近火熱的新公鏈 Aptos、Sui 等,未來也可能會選擇兼容 EVM,不然還是難以獲得大規模的生態發展。

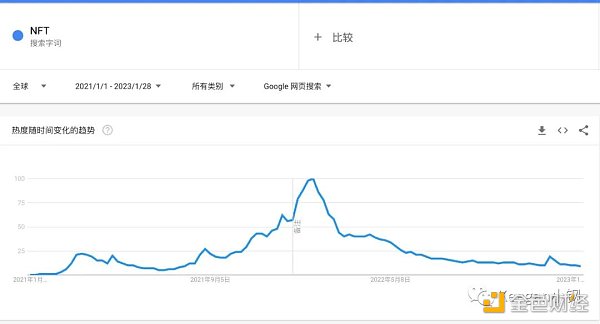

NFT 從 2021 年開始獲得很多破圈的發展,除了加密原生的 NFT 之外,也延伸到了音樂、影視、體育運動、品牌等領域。但 2022 年的熊市也令其迅速降溫,熱度幾乎回到了 2021 年爆發前的低點。這從 GoogleTrends 統計的搜索熱度趨勢圖中也可以看出來,如下圖所示:

從區域劃分來看,搜索熱度最高的五個地區為:中國、香港、新加坡、尼日利亞、臺灣。如下圖所示:

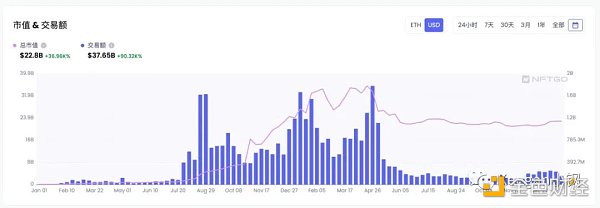

再來看看整個 NFT 市場從 2021 開始至今的總市值和交易額的數據,可以從 NFT GO 平臺獲取到以下數據:

從圖中可以看出,交易額和總市值從 2021 年 7 月底開始出現大幅度攀升,迎來了 NFT Summer。攀升之前,交易額大概為 8 千萬美元,總市值接近 10 億美元。直到 2022 年 4 月,交易額和總市值都達到了峰值,交易額達到了 17 億美元,總市值更高達 354 億美元。之后交易額大幅下降,圖中最新值大概為 1.5 億,比 2021 年 7 月開始攀升前只高了不到一倍。而總市值也同樣出現回落,但回落幅度沒那么大,基本保持在 220 億左右,相比 NFT Summer 之前依然還有 20 多倍的漲幅。

如果把總市值再根據不同分類拆分來看,結果如下圖:

可以看到,PFP 占據了大概一半的 NFT 總市值。PFP 全稱為 profile picture,其實就是個人頭像 NFT,就如 CryptoPunks、BAYC 這一類。CryptoPunks 和 BAYC 也是在整個 NFT 市場中排名前二的 NFT 項目。而 BAYC 成功打造出了「無聊猿宇宙」系列 IP,成為了整個 NFT 市場中最亮眼的項目。其他分類中,收藏品、游戲、藝術、實用、土地這幾類的市值占比也還可以,剩下的那些類別市值占比就非常低了。

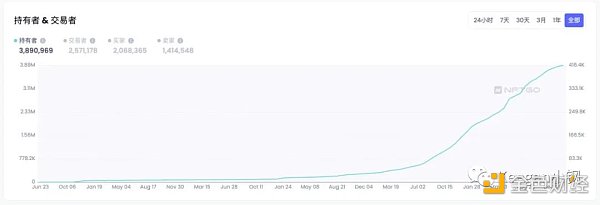

但是,如果看用戶量,就會發現,NFT 的持有者一直以來都是只增不減,如下圖:

過去一周USDC流通量增加2億美元:1月15日消息,據官方數據,1月5日至1月12日期間,Circle共發行78億美元USDC,贖回76億美元USDC,流通量增加2億美元。截至1月12日,USDC總流通量為439億美元,儲備量為440億美元,其中儲備銀行中的現金103億美元,短期美國國債337億美元。[2023/1/15 11:12:39]

從圖中可以看到,截止到 2023 年 1 月 10 日,NFT 的總持有用戶量已達到了 389 萬。而 2021 年 7 月底 NFT Summer 之前,用戶量只有 60 萬。一年半的時間里,用戶量增長了五倍不止。

最后,再看一下各個交易市場的數據,過濾掉疑似刷單交易之后,結果如下:

明顯看到,OpenSea 一家獨大,相比之下,其他交易平臺的交易額和交易用戶都很低,排名第二的 LooksRare,其交易額都還不到 OpenSea 的 10%。

總而言之,以上數據說明,NFT 從 2021 年夏天開始出現爆發式增長,很多破圈的 NFT 項目也是在這期間誕生的。雖然在 2022 年受市場影響熱度回落、交易額回落、市值回落,但整體上依然是螺旋向上發展的。而在新的一輪周期里,有幾個新趨勢值得關注。

一是 SBT,全稱是「Soul Bound Token」,即靈魂綁定通證,本質上就是不可轉讓的 NFT,可以是和用戶有綁定關系的任何用戶身份標識。比如,可以是經過了 KYC 驗證的憑證,如 Binance Account Bound Token (BABT)。也可以是一種教育培訓憑證,比如 DeSchool 里的講師就可以給完成課程的學員發放 SBT 教育憑證。還可以是工作憑證、許可證、信用證明等。SBT 將會在很多場景獲得廣泛應用,雖然目前還沒有形成統一的標準實現,但已經有好幾個 EIP 協議提出了對應的方案,有 EIP-4973、EIP-5114、ERC721S 等。

二是碎片化 NFT,即是將完整的 NFT 分解為多個小塊,從而讓多個人各自擁有該 NFT 的部分所有權。就好比將一個蛋糕切成多份給多個人享用。將 NFT 碎片化之后,就可以降低購買門檻,能讓更多人參與其中。且 NFT 碎片容易流通,就可以提升 NFT 的流動性。目前在此賽道已經有一些選手,主要包括:unic.ly、NFTX、nftfy、Tessera(前身為 Fractional)等。

三是層級化 NFT,已經有對應的協議標準 EIP-6150,該標準也是我聯合幾個同行朋友一起推出來的。層級化 NFT 即是可以將所有 NFT 串聯起來組成樹狀結構。就好像文件系統一樣,可以想象成每個文件夾都是一個單獨的 NFT,不同文件夾之間的層級關系也就是 NFT 之間的層級關系。可應用的場景包括:組織架構、社交關系圖譜、電商商品類目結構、層級評論系統等。可以說,任何具有層級結構的場景都可以適用這個 EIP-6150 協議標準。層級結構的 NFT 在去中心化社交、去中心化電商等領域都將可能產生廣泛應用。

在 2020 年之前,DeFi 總市值大概只有 20 億美元左右,而從 2020 年 DeFi Summer 崛起之后,在 2021 年達到將近 1800 億美元的高峰,在 2022 年因市場影響有所回落,最低在 2022 年 12 月底回落到 300 多億美元,然后在 2023 年再次回升,2023 年 1 月底時已回升到 470 億美元。

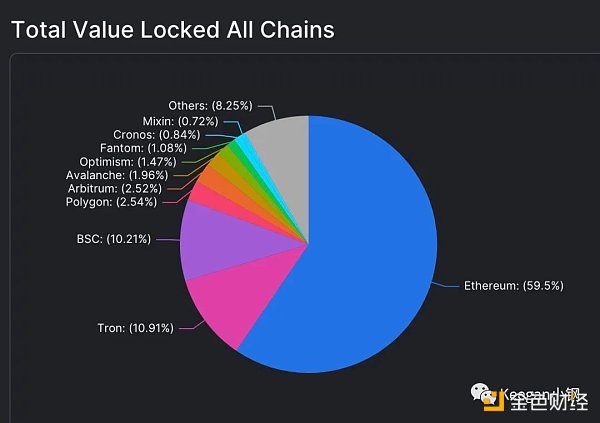

DeFi 市值如果按不同鏈來劃分,根據 DefiLlama 在 2023 年 1 月底的最新數據顯示,Ethereum 占據了超過一半的市值,達到 59.5%,TRON 和 BSC 分別占據了 10.91% 和 10.21%,排名第二三名,具體比例如下圖所示:

前三已經占據了超過 70% 的總市值,剩下的,份額占比超過 1% 的就只有:Polygon(2.54%)、Arbitrum(2.52%)、Avalanche(1.96%)、Optimism(1.47%)、Fantom(1.08%)。

如果按照不同的分類來看,市值排名前三的分別是 DEX、借貸、流動性質押。以當前總市值 470 億美元來算,這前三的市值分別達到了 180 億、130 億、120 億。DEX 類別的應用協議也是最多的,多達 679 款。借貸類別則有 204 款應用協議。流動性質押這塊,因為發展時間比較晚,目前只有 64 款應用協議。

頭部的 DEX 和借貸,包括 Uniswap、Curve、Compound、Aave,已經成為了名副其實的基礎設施,就算樂高積木一樣,被其他應用協議組合使用。比如,衍生品協議 Perp V2 就直接架設在 Uniswap V3 之上。再比如,Morpho 是一個基于 Compound 和 Aave 的點對點借貸撮合協議。整個 DEX 賽道,自從曾經全球排名第二的 FTX 的垮臺之后,中心化交易所出現了信任危機,而去中心化交易所則獲得了更大的發展。另外,Uniswap V3 于 2021 年 3 月推出時使用的是商業源碼許可證,時效為兩年,為了保護其代碼在這兩年內被競爭對手所模仿。如今,兩年時間將過,到時將有無數復制 Uniswap V3 的 DEX 出現。而 Uniswap V4 據說已經正在開發中了。而借貸則已經向多鏈部署的方向發展,且資產隔離模式也成為了新的標配。Aave V3 和 Compound V3 都在往這兩個方向推進。不過,大部分流動性要從 V2 遷移到 V3 可能還需要時間的積累。

今日恐慌與貪婪指數為41,恐慌程度有所下降:金色財經報道,今日恐慌與貪婪指數為41(昨日為31),恐慌程度較昨日有所下降,等級仍為恐慌。注:恐慌指數閾值為0-100,包含指標:波動性(25%)+市場交易量(25%)+社交媒體熱度(15%)+市場調查(15%)+比特幣在整個市場中的比例(10%)+谷歌熱詞分析(10%)。[2022/8/11 12:17:20]

流動性質押,即 Liquid Staking,是隨著以太坊從 PoW 轉向 PoS 共識機制的過程中逐漸興起的。以該賽道目前的龍頭項目 Lido 為例,用戶質押 ETH,會 1:1 得到 stETH,用戶持有 stETH 可以去參與 DeFi 項目如 Curve、Maker、Yearn 等,同時還可以得到 Eth2 的質押獎勵,體現為用戶持有的 stETH 的余額會不斷增多。不過,在上海升級完成之前,用戶還無法將 stETH 換回 ETH。流動性質押,相比普通質押,本質上就是將質押資產(如 ETH)換成流動性資產(如 stETH),且流動性資產被其他 DeFi 項目所支持,可以進行交易、借貸、挖礦等,同時還能得到質押獎勵。流動性質押目前主要被應用在各種 PoS 質押上,比如 Lido 除了支持 Eth2 的質押,也支持了 Solana、Polygon、Polkadot、Kusma。

再說下永續合約 DEX 這塊,因為該賽道還沒有產生 “Uniswap” 時刻的爆款應用,且誰都知道這是一塊非常大的蛋糕,所以陸續有很多選手進入該賽道。該賽道目前就 GMX 和 dYdX 有著還不錯的 TVL,而且 GMX 已經超越 dYdX 成為了衍生品 DEX 新的龍頭,兩者的 TVL 分別為 5 億美元和 4 億美元。相比之下,現貨 DEX 的兩大龍頭的 TVL,Curve 為 47 億,Uniswap 則為 38 億。差距顯而易見,所以永續合約 DEX 賽道還有很大空間,競爭也很激烈。

另外,dYdX 團隊正在全力開發 V4,一個基于 Cosmos 的永續合約平臺,其實就是一款新的應用鏈。等上線后不知道是否可以將其重新帶回 TOP1 的龍頭位置。而且,如果真的反響很不錯,那還有可能帶動應用鏈的進一步發展。所謂應用鏈,也稱為 AppChain,是指專門為運行單個應用程序而定制的區塊鏈,也是近幾年逐漸流行起來的新趨勢。

最后再說說算法穩定幣。曾經,市場上規模最大、最主流的算法穩定幣系統就是 Terra,一個圍繞穩定幣的公鏈,創建于 2018 年。在這條鏈上發行了多種錨定法定貨幣的穩定幣,包括錨定美元的 UST、錨定韓元的 KRT 等,其中 UST 規模最大。另外,Terra 生態還有一個 Luna 代幣,這也是維持 UST 價格穩定的關鍵。UST 和 Luna 存在“雙向銷毀鑄造”的關系,且一個 UST 等于價值 1 美元的 Luna,UST 是由 Luna 鑄造出來的。但是,2022 年 5 月的時候,Luna 崩盤了,UST 也跟著崩了,Terra 也跟著崩了,而且還引發了一系列連鎖反應。Luna 的崩盤也意味著算法穩定幣短期內再無爆發的可能。

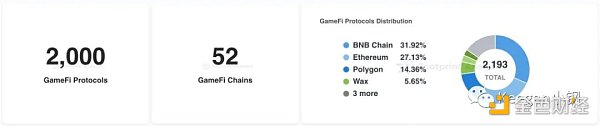

根據 Footprint Analytics 的統計數據顯示,截止到 2023 年 1 月 29 號,GameFi 的游戲項目已經多達 2000 多個,分布的區塊鏈也有 52 個,游戲占比最高的三條鏈分別是 BNB Chain、Ethereum、Polygon,具體數據如下圖。

如果從總用戶量來看,Top3 的區塊鏈分別為 BNB Chain、Ronin、Polygon,用戶量分別為 879 萬、875 萬、577 萬。應用占比排第二的以太坊在總用戶量方面只排在了第 8 位,總用戶量只有 77 萬。如果從活躍用戶的維度來看,數據又不同了,根據 Footprint Analytics 統計的 2023 年 1 月 29 號的數據顯示,日活最高的三條鏈分別為 Hive、Polygon、BNB Chain,活躍用戶分別為 20 萬、13 萬、5 萬,而整個 GameFi 的日活用戶總量為 92 萬。再從日交易量來看,排名又不同,Top3 分別為 Ronin、Polygon、BNB Chain,而且 Ronin 占據了將近 70% 的日交易量份額,日交易量已經達到了 280 多萬美元。而排在其后的 Polygon 和 BNB Chain 日交易量分別只有 59 萬美元和 51 萬美元,比 Ronin 少了一個數量級。再隨后的第四位 Wax 日交易量更是只有 6 萬美元,比第二三位再少了一個數量級。整個 GameFi 行業的日交易量則是 417 萬美元。

從這些數據結果可以看出,在 GameFi 這個領域,以太坊已經不再占據主導地位,目前也還沒有產生主導地位的區塊鏈,倒是 BNB Chain 和 Polygon 各方面數據都能排進前三,兩者的數據也比較相近,有望能成為主導鏈,這主要得益于 BNB Chain 和 Polygon 有著較低的手續費且生態基礎易于啟動應用協議。Ronin 鏈是專門為 Axie Infinity 制作的以太坊側鏈,其交易量也全部來自于 Axie Infinity。Axie Infinity 也是在所有 GameFi 游戲中交易量最大的,且也比第二名大了一個數量級。Hive 上有 95% 以上的用戶來自 Splinterlands,這是一款類似于《爐石傳說》戰旗模式的卡牌游戲,其總用戶量為 87 萬,日活有 14 萬。

此外,比較知名的游戲公鏈還有 WAX、Immutable X、Flow 等。WAX 不是一條通用型公鏈,是專注于 NFT 的公鏈,基于 EOS 改造。WAX 雖然在上面這些最新的數據表現上比較一般,但在 2022 年的平均日活和平均每日交易數上都是排名第一的,2022 年的平均日活達到了 35 萬,平均每日交易數更是達到了 1800 萬筆,占據了整個游戲板塊 80% 的日平均交易數。部署在 WAX 上的知名游戲項目主要有 Alien Worlds 和 Farmers World。Immutable X 則是基于 StarkWare 的 StarkEx 技術構建的以太坊 Layer2 網絡,專門用于 NFT 領域。部署在 Inmutable X 上的游戲項目主要有 Gods Unchained、Guild of Guardians 和 illuvium。Flow 的出名主要是因為由知名的 Dapper Labs 所開發的,Dapper Labs 也就是 CryptoKitties 和 NBA Top Shot 的開發團隊,目前 Flow 上的游戲日活主要來自 Solitaire Blitz 和 Trickshot Blitz,但這兩個的日活都不高。

從模式上來看,這幾年的 GameFi 發展,主要還是圍繞著以 Axie Infinity 為主的 Play-To-Earn 模式所展開的,包括延伸出來的各種 X-To-Earn。比如主打 Move-To-Earn 的 StepN,在 2022 年上半年曾經盛極一時,幾近破圈,也將整個 GameFi 推至了最高峰。但隨著 StepN 在 5 月底宣布清退中國大陸賬戶之后,在 Solona 鏈上的月活用戶從巔峰時的 70 多萬逐步降到了 4 萬左右,在 BNB Chain 的月活則降到了 1.4 萬。隨后,Play-To-Earn 模式的熱度逐漸消退。

從本質上來說,目前這些 Play-To-Earn 模式的 GameFi 游戲重點都只關注在了 Earn 上,而可玩性普遍比較低,難以獲得持續性發展。重心只在賺錢而不在娛樂性的 GameFi,本質上只是有一些游戲化元素的 DeFi 而已。所以 GameFi 后續的發展趨勢,應該是把重心轉移到游戲體驗和可玩性上,賺錢應該降為附屬特性。去年就已經有 VC 布局投資了一些 3A 的 GameFi 游戲,比較出名的有 Illuvium、Ultiverse、Big Time 等,不過目前還沒有一款 3A 游戲正式上線。

SocialFi 也是從 2021 年開始興起,至今也已經產生了不少項目,但廣為人知的還很少。目前的龍頭無疑就是 Lens Protocol。

Lens Protocol 是部署在 Polygon 的 Web3 社交圖譜協議,其核心是把用戶主頁鑄造成 Profile NFT,由用戶自己控制自己的 Profile NFT,會包含用戶生成的所有帖子、評論、轉發等內容。同時,Profile NFT 也是用戶在 Lens 生態里的 DID,需要用它登錄 Lens 生態內的應用才可以發布內容、評論和轉發。而沒有 Profile NFT 的用戶只能關注其他人的主頁并收藏其他人發布的內容,并可獲得 Follow NFT 和 Collect NFT。

本質上,Lens Protocol 只是封裝了一系列模塊化組件的底層協議,包括 Profile NFT、Follow NFT、Collect NFT、Mirror NFT,允許開發者組合這些不同組件來構建不同的社交應用,也鼓勵開發者開發新的模塊化組件。基于 Lens 的具體應用有 Lenster、Lenstube、ORB、Phaver 等。

根據 Lens Protocol 官方網站 stats.lens.xyz 所公布的數據顯示,截止到 2023 年 2 月 1 日,總用戶量已快接近 11 萬,總發帖數則達到了 119 萬,具體數據如下圖:

因為 Lens 沒有向所有公眾開放,只有簽署過早期公開信的部分地址有資格鑄造 Profile NFT,所以該用戶量應該還算是不錯的成績。此外,雖然 Lens 目前是部署在 Polygon 的,但也已經在 Scroll 測試網部署了,所以其發展戰略應該是會走多鏈的。從更長遠來說,Aave 創始人 Stani 此前曾公開表示,隨著時間推移,最終目標是將 Web3 Social 和 DeFi 結合起來,將去中心化的社交圖譜變成一個信任圖譜,通過使用 Aave 協議提供低押貸款,賦予世界各地的用戶權力。

接著再來聊聊 Damus,這是最近突然火爆的一款 iOS 應用,可直接在蘋果應用商店下載。簡單地說,Damus 是一款去中心化的推特,它的出名開始于推特聯合創始人 Jack Dorsey 在推特上對它的推廣,如下圖:

使用 Damus 是零門檻的,任何人只要輸入用戶名就可以創建賬號,無需郵箱、手機號,甚至無需連接錢包。創建賬號之后,會生成公鑰和私鑰,公鑰就成為了賬號 ID,可以分享給朋友來關注,而私鑰需要用戶自己安全保存。另外,發布帖子、評論、收藏、轉發等操作也無需支付 gas 費用。

實際上,Damus 只是一款客戶端應用,其背后的支撐其實是 Nostr 協議,用 BTCStudy Ajian 的一句話總結就是,Nostr 是基于公鑰的、極簡的、抗審查的信息傳輸協議。而 Damus 只是根據 Nostr 協議開發的 iOS 端應用。其實,根據 Nostr 開發的客戶端不止一個,比如還有 Android 客戶端應用 Amethyst,上架到了 Google Play 商店。

簡而言之就是,Nostr 是類似 Lens 的底層社交協議,而 Damus、Amethyst 則是基于 Nostr 的具體客戶端應用,就和基于 Lens 的 Lenster、Lenstube 類似。不過,有一點需要注意,Nostr 底層實現使用的并不是區塊鏈架構,但它也的確是去中心化的。這也許說明了,Web3 的底層支撐并不是只能依賴區塊鏈的。

還有一個同類社交協議叫 Farcaster,使用的是以太坊架構,由前 Coinbase 高管 Dan Romero 建立,在 2022 年 7 月獲得了 3000 萬美元融資,a16z 領投。目前,有超過 30 個應用程序建立在 Farcaster 協議上。不過,還沒有哪款應用有引爆市場。

從整體而言,目前的 SocialFi 還非常早期,依賴的一些基礎設施也還未成熟,包括 DID 和動態數據存儲層。只有這兩個都具備之后,SocialFi 才可能會引來 DeFi Summer、GameFi Summer 那樣的大爆發。DID 已經有很多不同方案,動態數據存儲層我則比較看好 EthStorage,在新一輪牛市周期里這兩個都會日趨成熟,因此我也覺得會在新一輪牛市里啟動 SocialFi Summer。

錢包賽道最新的趨勢主要就兩個:MPC 錢包和智能合約錢包。

目前流行的錢包主要存在三個問題:

助記詞和私鑰難記也難保存,導致用戶使用門檻過高

助記詞和私鑰的泄露,會導致資產被盜

助記詞和私鑰的丟失,會導致資產丟失

簡而言之,助記詞和私鑰成為了單點故障。而 MPC 錢包和智能合約錢包就是目前解決此問題的兩種有效方案,且市場上都已經存在多款不同產品。

MPC 錢包主要使用分布式密鑰生成技術(DKG)來創建多個私鑰分片,并將這些分片分開存儲到不同地方。需要進行交易簽名時,則使用門限簽名(TSS)方案來實現。門限簽名要求 n 方中至少有 m 方的閾值才能產生簽名,比如私鑰被分為三個分片,分別由三方保管,那使用 2/3 門限簽名交易時,只需要這三個分片所有者的其中兩個聯合簽名就可以產生出合法簽名。也有只生成兩個分片的,比如 ZenGo 就只為用戶創建兩個密鑰分片,一片存儲在用戶的移動設備上,另一片存儲在 ZenGo 的中心化服務器上。用戶發起交易時,ZenGo 服務器和用戶的本地移動設備將分別簽署交易。

目前提供 MPC 錢包服務的主要有 ZenGo、Safeheron、Bitizen、Web3Auth、Entropy、Qredo、Fireblocks 等。但這些大多都是孤立的定制產品,很多也都不是開源的,如果出現問題,很難獨立審計和集成它們。根本上來說,是因為 MPC 算法還沒有形成標準化。另外,目前大部分 MPC 錢包解決方案主要針對機構客戶,如基金、交易所和托管人。而且,目前大部分 MPC 錢包都無可避免引入了中心化的東西,比如 Web3Auth 可用 Google、Facebook、Twitter、郵箱等傳統賬戶進行一鍵式登陸,Safeheron 也需要通過電子郵件邀請才能注冊。

智能錢包合約,目前使用最廣泛的就是多簽錢包 Gnosis Safe。但最新的趨勢則是實現**賬戶抽象(Account Abstraction)**的智能合約錢包,也可以簡稱為 AA 錢包。在以太坊上,要使得帳戶抽象成為現實,存在多個 EIP 來完成路線圖上的里程碑,而最關鍵的就是 EIP-4377。EIP-4337 可將簽名驗證、gas 支付和重放保護從核心協議移出到 EVM 中,讓用戶能夠使用包含任意驗證邏輯的智能錢包,而不是將 EOA 作為他們的主要帳戶,同時也無需任何共識層更改。這個 EIP 引入了一個 UserOperations 內存池,它與現有的內存池并行存在。捆綁器(驗證者、MEV 搜索者或應用程序本身)從 UserOperations 池獲取交易,將它們轉發給區塊鏈并支付費用。在這里,啟動錢包本身不支付 gas 費用,但應用程序可以通過收費訂閱模式為用戶聚合。簡而言之,實現 EIP-4377 的 AA 錢包具有很大的想象空間。但 EIP-4377 離落地還很遠。

另外,MPC 和智能合約錢包還可以結合一起使用的,UniPass 就是很好的例子,結合兩種方案的優點,做到了:

在交易上,可以使用錢包支持的任意代幣支付 gas fee,而不僅限于原生代幣 ETH。

在保管私鑰上,使用了 MPC(2/2)和 TSS 技術分布式生成私鑰,私鑰分成兩片,一片保存在用戶的本地設備中,一片保存在 UniPass 的服務器上。

在恢復私鑰上,使用了 DomainKeys Identified Mail(DKIM)方案,用戶可以使用郵箱地址作為監護人,而不是其他 EOA 地址。

MPC 錢包和智能合約錢包能做到免助記詞,也不再需要用戶保存私鑰,可以大大降低用戶的使用門檻,當這兩塊的技術越趨成熟的時候,有望吸引到更多 Web2 人員進入到 Web3。

來源:bress

Bress

個人專欄

閱讀更多

金色財經

金色早8點

Odaily星球日報

Arcane Labs

澎湃新聞

歐科云鏈

深潮TechFlow

MarsBit

鏈得得

Tags:NFTWEBWEB3區塊鏈apenft幣官方最新消息Endless Web Worldsweb3幣種yac幣是區塊鏈嗎

作者:DelvinDAO今天就給大家拆解一個表現還不錯但沒多少人關注的套娃Defi——Clever這可以說是一個Curve生態的二級套娃項目眾所周知,Convex可以看做是Curve的套娃.

1900/1/1 0:00:00作者:蔣海波 以太坊將通過Shanghai/Capella升級支持ETH的質押提款,預計在2023年上半年進行.

1900/1/1 0:00:00這段時間深受各種空投消息刺激,大部分時候都是觀眾,或者只是陪跑。比如CoreDao空投,群里有一個伙伴擼了20萬元,但這個項目之前沒有關注到,而且最開始對手機挖礦不感興趣,錯過也不遺憾;到BLU.

1900/1/1 0:00:002023年2月10日,美國證監會SEC宣布,加密交易所Kraken將“立即”結束向美國客戶提供的加密質押服務,并將向SEC支付3000萬美元罰款,以解決其提供未注冊證券的指控.

1900/1/1 0:00:00當前,加密貨幣銀行Silvergate的空頭頭寸已經達到創紀錄的水平,因此華爾街眾多大佬正涌入抄底,然而索羅斯卻仍在做空,恐將重蹈梅爾文資本覆轍?兩周前.

1900/1/1 0:00:002 月 9 日上午,社區傳言稱美國 SEC 計劃禁掉所有散戶進入加密市場的通道,切斷銀行和加密行業之間的出入金業務,類似于”美國版 9?4",這個傳言立馬引發了加密市場的雪崩.

1900/1/1 0:00:00