BTC/HKD-0.16%

BTC/HKD-0.16% ETH/HKD+0.13%

ETH/HKD+0.13% LTC/HKD+0.5%

LTC/HKD+0.5% ADA/HKD+1.64%

ADA/HKD+1.64% SOL/HKD+0.94%

SOL/HKD+0.94% XRP/HKD+2.42%

XRP/HKD+2.42%撰文:rain and coffee

最大可提取價值,或稱 MEV,在 Crypto 中一直都很熱。MEV 指的是通過重新排序、插入和審查區塊內的交易,以及從良性的 MEV(如套利、清算等)中獲取利潤,從而從用戶身上提取價值。早在 2014 年,它就被/u/pmcgoohan 在 Ethereum subreddit 上首次提及。

可量化 MEV 的最早例子之一是在 CryptoKitties 的熱潮中發生的。具體而言,完成 CryptoKitties 懷孕(生下一只新貓),任何人都可以在貓的分娩區塊后通過調用智能合約的 giveBirth ()來完成懷孕。隨后,用戶便可以獲得 Eth 獎勵。這有可能提前運行,從而產生利潤(MEV)。正如 Markus Koch 在 2018 年指出的那樣 -- 在游戲歷史早期,生育小貓的賬戶只有那么幾個。而隨著時間的推移,其他賬戶開始調用 giveBirth (),因為他們看到利潤可以免費獲得。從數據可以看出,只有少數助產士占了大部分的出生量。

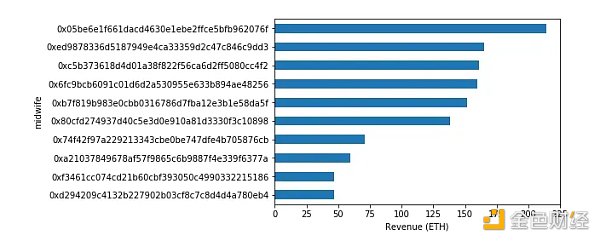

頂級 giveBirth 調用者(助產士)的收入

此外,助產士是通過 gas 費用進行競爭的(因為盡管在代碼效率上相對平均,但在實現 giveBirth 調用方面,一些助產士表面上比其他助產士更成功、更有利)。當時做出的結論是,分娩費使 CryptoKitties 的玩法比不需要該機制時更昂貴。這個例子說明 MEV 對終端用戶來說等于交易執行不力,因為它在生育期間激增了 gas 費用。

另一個例子是,早在 2017 年中后期,Bancor 上的搶跑運行。2017 年 6 月,Phil Daian(Flashbot 聯合創始人)和 Emin(Avax 創始人)指出了這種可能性。他們表明,礦工將能夠在 Bancor 上提前進行任何交易,因為礦工可以在他們開采的區塊內自由地重新排序交易。同年 8 月,Ivan Bogatyy 在這方面更進一步,建立了一個程序,可以作為一個非礦工(只是一個搜索者!)監測和執行 Bancor 上的前置交易機會 - 因為區塊鏈及其 mempools 是公開的。如果你想了解早期的 MEV 世界,可以閱讀這本不錯的讀物(鏈接)。

從那時起,MEV 迅速發展,隨著 2019 年以來鏈上經濟活動的增加和 DeFi 的出現,它已經成為協議設計的一個重要組成部分。而隨著 L2、橋接、應用鏈等的興起,研究“模塊化”設計空間可能對 MEV 產生的潛在影響是很有意思的。但首先,我們必須概述一下目前 MEV 中的參與者。

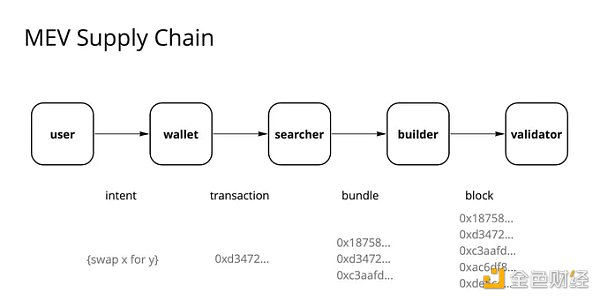

在 MEV 生態系統中,有各種各樣的參與者。其中搜索者通常是最有利可圖的 MEV 參與者(從第一原則的角度來看,雖然更多的“一般”價值最終由構建者和驗證者獲得,因為他們聚集了許多搜索者的價值)。讓我們先解釋一下他們是誰。另外還需注意的是,由于協議設計的原因,部分參與者比其他參與者串通得更多。參與者(bar 用戶和錢包)包括搜索者(S)、構建者(B)和驗證者(V)。在 MEV 供應鏈中,他們的角色如下:

zkSync推出用于構建定制zkRollup的模塊化開源框架ZK Stack:6月26日消息,zkSync 宣布推出用于構建定制 zkRollup 的模塊化開源框架 ZK Stack。ZK Stack 將賦予開發人員完全的自主權,從選擇數據可用性模式到使用項目自己的 Token 去中心化排序器。[2023/6/26 22:01:16]

搜索者:試圖通過不同的方法找到鏈上所有可提取的價值。搜索者與構建者合作,因為搜索者愿意支付高額的 gas 費用,以使他們的交易包括在內。這很重要,因為許多我們認為理所當然的事情,如套利和清算,都是由搜索者執行的。搜索者將交易捆綁在一起,并將其交給構建者。

構建者:把被捆綁在一起的交易拿出來,并把它們放到區塊中給到發起者。除了搜索者的交易之外,幾個捆綁的交易可以被組合在一起作為一個區塊,另外也有可能包含其他用戶在 mempool 中的待定交易,捆綁的交易也可以針對特定的區塊進行包含。

驗證者:驗證者發揮共識作用,對區塊進行驗證。他們向追求利潤的搜索者和構建者出售區塊空間,并反過來得到部分獎勵。請記住,驗證者從發行(發起者、證明人、同步)和執行獎勵(MEV+Tips)中獲得獎勵。

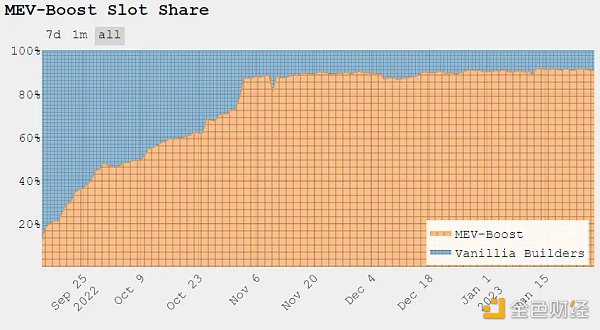

那么,為什么有些人說 MEV 是有害的,盡管表面上它似乎為生態系統和安全預算提供了價值?因為 MEV 通過優先 gas 拍賣(PGA)進行競爭。PGAs 是一種拍賣,費用通過競爭性出價來獲得交易的優先順序。費用估算者使用 PGA 膨脹的 gas 價格作為參考,導致用戶為其交易支付了更多費用。應該指出的是,這主要是在 MEV-Geth/Boost 和 Flashbots 之前的運作方式。MEV- geth 發布后,大部分與 MEV 相關的計算都被從鏈下移除,取而代之的是一個無需許可的側中繼,允許 MEV 搜索者直接與節點和其他參與者通信。擁堵收費降低。當你對比 vanilla 構建者和 MEV-Boost 的份額時,這也更容易看出。

在其核心,這個問題源于這樣一個事實:用戶和 bots 在同一個池子里,與他們是否追求 MEV 無關。

參與者有巨大的動機去敲詐用戶以獲取利潤。

參與者有巨大的動機中心化(向驗證者/構建者靠近)。

盡管系統是去權限的,但敲詐可以通過協調人的中心化(不管是誰執行共享層的機制,如訂購、結算、安全、流動性、消息傳遞等)而變得可信。

因此,敲詐可以而且會發生(通過中心化)。

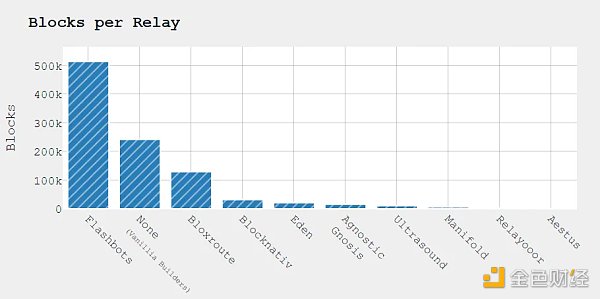

此外,參與 MEV 的門檻也越來越高,導致了進一步的中心化。這部分是由于搜索者必須對 MEV 機器人進行不斷的維護的事實。競爭是粗暴的,代碼也在不斷更新。如果你找到一個優勢,你更有可能不分享它,盡管區塊鏈是開放的賬本,它們最終會被發現。MEV“市場”,如 Flashbots,也是相當中心化的,因為絕大多數區塊都是通過 Flashbots 流動的(70%!),盡管 MEV-Boost 中繼是去權限的,并且有好幾個終端(根據 Flashbots,有 11 個終端)。

zkSync Era已支持Paradigm創建的模塊化工具包Foundry:6月6日消息,據官方消息,開發人員現在可以使用 zkSync Era 的 Foundry alpha 版本來部署合約、橋接 L1 與 L2 間的資產、發送交易等。Foundry 由 Paradigm 等創建和維護,是一個用于以太坊開發的模塊化工具包,可增強 EVM 鏈上的安全智能合約開發。

zkSync Era 的 Foundry alpha 版本中的 zkCast 與合約交互并存入、提取或查詢區塊鏈數據,如賬戶余額或區塊信息;zkForge 使用特殊的編譯器編譯合約,并將它們部署到 zkSync Era Localnet、測試網和主網。[2023/6/6 21:19:50]

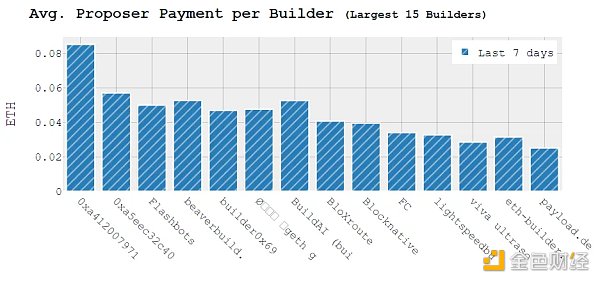

需要注意的是,他們有計劃將整個 MEV 供應鏈去中心化,我們相信 Flashbots 團隊很清楚當前實施的細微差別。中心化的 Flashbots 中繼器并不直接擁有任何驗證者的權力。Flashbots 也不能審查與 MEV 無關的交易。驗證者仍然可以包括沒有經過 Flashbots 中繼的交易。Flashbots 顯然是一個中心化的力量,但是一個非 Flashbots 世界的替代方案肯定感覺會更糟。由于 MEV-Boost 的參與者比非參與者的平均收入要高,這也導致了利用它的行為者的進一步中心化。

不過不要害怕,答案一直是“我們將去中心化!”雖然,如果 Flashbots 不能就 MEV 的問題達成共識(正如最近 Phil Daian 的播客?中所提到的),那么更廣泛的社區將如何達成共識?

如果 Flashbots 作為一個系統最終成為一個 DAO,那么它本身就有可能去中心化。這與 Lido 和這里的其他協議有著類似之處。為了擺脫中心化,許多協議說它將成為一個去中心化的 DAO(最終),就像 Flashbots。你可以爭辯說,它只是把中心化改成更多的層次。然而,增加更多的層次有著有限的優點。最終,在大多數情況下,有一點去中心化總比沒有去中心化要好。不過,這也取決于這種去中心化的可攻擊性如何。

那么,為什么行為者的參與是如此重要?

驗證者希望收集最多的費用/MEV,以便為其用戶的 Eth 提供最高的質押率。這是激勵驗證者挑選由構建者創造的最高價值區塊的一個因素。

構建者將匯總來自用戶、MEV搜索者和他們自己的私人訂單流的交易,以盡可能地制造最高價值的區塊。

擁有獨家私人訂單流的構建者應該可以創造最有價值的區塊。

模塊化DEX基礎設施Native完成200萬美元種子輪融資:4月27日消息,模塊化 DEX 基礎設施 Native 完成 200 萬美元種子輪融資,Nomad Capital 領投,所籌資金將用于產品開發,實現模塊化和互操作性。[2023/4/27 14:30:39]

一個構建者的區塊被持續納入,會激勵更多的私人訂單流到達這個構建者,因為用戶和搜索者希望他們的交易能迅速被納入。

預先出售未來的區塊空間,以便做市商或協議能夠為他們的交易或用戶確保區塊空間。

MEV 區塊生產和交易包容動態在本質上創造了一個不公平的市場。如果不直接干預,市場結構就無法得到改善。協議本身必須控制市場,或者有機制來支持它(正如我們所見)。發起者之間的合作(他們在市場上擁有所有的權力)似乎更令人擔憂,特別是在一個半去權限,半去中心化的定序器設置中。然而,如果在 MEV 的提取過程中發生了罰沒,那么除了交易費用之外,還有什么理由成為一個定序器?

如果你不為安全性釋放代幣,那么這一點尤其正確,因為你從基礎層中獲得了安全。因此,人們相信,必須有一個 SBV(搜索者 - 構建者 - 驗證者/定序器)供應鏈。這也可能引致行為者之間的可信社會契約。MEV 在現實中也可能成為一個“問題”,更多的是在應用方面受到攻擊,讓協議沒有直接的干擾。但是在某些情況下,MEV 可以被看作是增加底層協議的安全預算。

在競爭激烈的區塊市場中,存在對區塊空間的競爭,應用程序最終將轉到“MEV”(如優先 gas 費用)。構建者不會在無利可圖的恢復上浪費區塊空間。MEV 交易的確認速度更快。搜索者將 MEV 轉換為優先費,使交易有更高的優先權。因此,應用程序可以將 MEV 納入設計,并利用它在特定協議內的區塊空間市場上購買特權地位。

通過使搜索者和獵手能夠輕松地尋找導致 MEV 的良好的可預測狀態變化,你可以激勵有利的 MEV,增加協議的安全性和效率。將這些有利可圖的行動與定序器本身結合起來,他們可以分享這一利潤。這將使價值鏈既落在用戶和定序器手中,又增加了協議本身的安全預算。因此,用戶分享了他們自己創造的價值。你只能隨著一個區塊鏈的成功和采用(成熟度)來擴展它的去中心化。

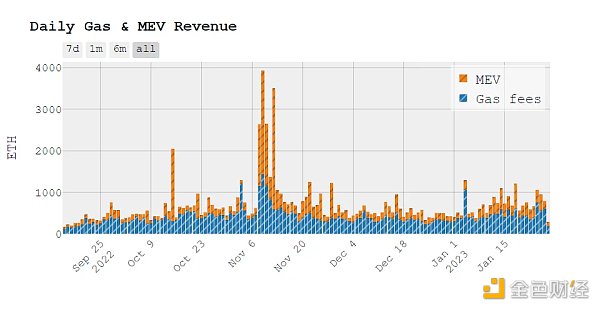

推理 MEV 作用的一種方法是通過鏈的經濟安全角度來看待它。一般來說,這被看作是“保護”該鏈的價值,被質押的資產數額,或者在比特幣的情況下,進行 51% 的攻擊所需的資金數額。MEV 是其中的一個重要組成部分,因為它提高了驗證者/礦工的收益,因此允許更大的經濟價值被質押進來。

以下是兩條基本推理路線。其中一條,MEV 被認為是有害的。這里的推理是,從用戶那里(不知不覺地)提取的價值對用戶體驗而言是有害的,而成熟的用戶可以從不太成熟的用戶那里提取價值。因此,出現了無數防止 MEV 的解決方案,像門檻加密法對交易的預購進行加密,以及用統一的執行價格進行批量拍賣,都是為了防止或盡量減少 MEV 提取。

模塊化區塊鏈項目Avail脫離Polygon,將由聯創Anurag Arjun接管:3月16日消息,模塊化區塊鏈項目Avail將完全從Polygon脫離,此外,Polygon聯合創始人Anurag Arjun將離職不并接管Avail。Polygon于2020年底啟動了Avail項目,并于2021年年中公開推出。Avail發言人表示,Arjun參與開發了該項目,作為分拆的一部分,它現在由Arjun全資擁有的一家公司實體收購。

據悉,Avail是一個模塊化的區塊鏈,允許開發人員構建可定制和可擴展的應用程序。Avail解耦了數據可用性層,使鏈開發人員更容易專注于執行和結算。Avail 目前在測試網上運行,主網將在不久的將來跟進。作為分拆的一部分,Avail將創建一個新的非營利基金會Avail基金會,并最終將治理權移交給社區。[2023/3/17 13:09:03]

另一種看法是,MEV 實際上是有幫助的。這里的推理是,MEV 提取提高了被驗證者/礦工出售的區塊空間的(潛在)價值,因此允許對這些人有更多的收益。由于收益率較高,驗證者/礦工愿意投入更多的資產,以獲得這些收益率。這將導致該鏈擁有更多的經濟安全。而實現這種經濟安全的另一種方式是通過人為地提高收益率,發行更多的原生代幣/獎勵。然而,這是以代幣持有人為代價的,因為他們的資產面臨通脹。如果你通過這個觀點來看待 MEV,它實際上是一種對代幣持有者有利的力量,因為它使他們能夠從經濟安全中受益,同時面臨較少的通脹。

以太坊上驗證者的每日Gas和收益

歸根結底,就是你想讓疼痛落在哪里。通過允許提取 MEV,你限制了達到一定經濟安全水平所需的通脹,而以用戶體驗為代價。因此,發行(通脹)成為達到某些采用指標所需的效用,這最終將允許你將其降低到微不足道的數額,而 MEV 可以為安全預算做出貢獻(并作為協議本身的去中心化)。

然而,通過防止或最小化 MEV(如果可能的話),你加強了一般的用戶體驗,犧牲了代幣持有人的利益,因為你需要更多的通脹來維持經濟安全。另一個也許更牽強的理由是,對于一個完全理性的行為者來說,提取最大數額的 MEV 可能不是最優的。因為這將成為用戶的負擔,他們將停止在鏈上積極從事經濟活動,從而使能在用戶的整個生命周期中提取的總金額減少。

雖然我們在上一節中通過基礎層的視角來看待 MEV,但同樣的論點也可以在應用層面上提出(盡管我們認為這些將與應用鏈交織在一起)。Mekatek 的研究表明,在 DEX 層面上,你要么允許套利并使 LP 受益,要么不允許套利并以犧牲代幣持有者的利益用通脹來補償 LP。這與我們剛剛介紹的基礎設施協議層面上的動態相似。

那么,MEV 是好是壞?我們能給出的最公平的答案是,兩者都是,也都不是。從一個角度來看,某些形式的 MEV 可以被看作是壞的,但從另一個角度來看,MEV 也有好處。總的來說,我們相信 MEV 既不是好的也不是壞的,它就是這樣。

Optimism推出模塊化組件OPStack,支持構建自定義鏈“op-chains”:10月18日消息,以太坊二層解決方案Optimism推出模塊化組件OP Stack,支持組裝構建自定義鏈“op-chains”以適應任何用例,此外通過共享排序和消息傳遞層,未來“op-chains”之間的界限將會消失,形成一個單一的邏輯鏈“Superchain”,從而將集體的資源開放給插入“Superchain”的許多不同的“op-chains”。[2022/10/18 17:30:00]

當你研究 L2 的 MEV 時,要優化提取多少價值的話題變得特別重要。這是因為,就目前的情況而言,大多數定序器是中心化的。它們完全負責一個區塊的排序,因此可以決定提取多少價值。然而,就像 Crypto 中的任何中心化點一樣,目標是轉成非中心化的定序器,在這一點上,你會遇到與 PoS L1 相同的激勵博弈理論。定序器背后的經濟學可以顯示為:

收益 = 發行量(通脹)+ 收取的費用總和 - DA 和爭端解決的成本

(請記住,在運行硬件的成本方面,也有開銷需要計算)。

通過防止或限制從 L2 提取 MEV,你減少了收集的費用總和,因此運行一個定序器或參與一個去中心化的定序器網絡的利潤減少。此外,在去中心化定序器組的情況下,你需要考慮各種因素。

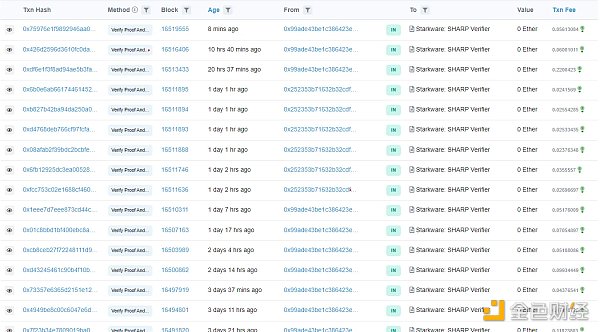

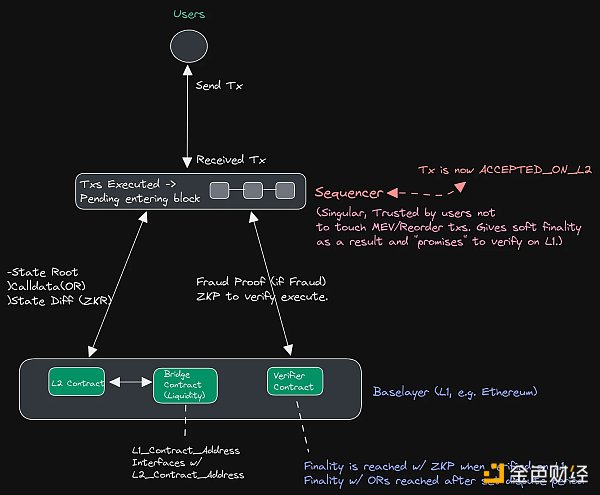

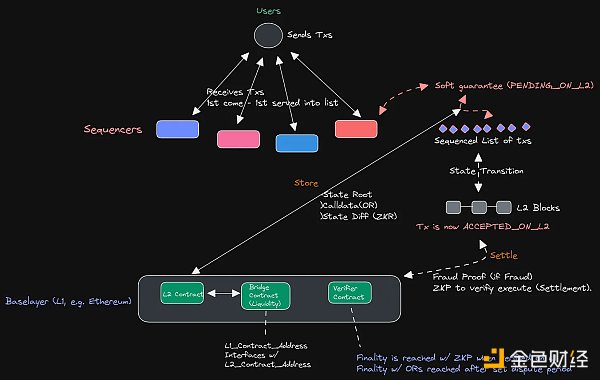

需要去中心化定序器的原因很清楚 -- 它去中心化,并將信任假設從構建 rollup 的中心化團隊中移除。目前,rollup 定序器的運作方式是,存在一個單一的定序器(由團隊運行)來執行、分批和最終確定所有交易。在定序器故障的情況下,這顯然是不理想的。此外,它把大量的信任假設放在了控制定序器和允許升級的多簽智能合約的團隊身上,另外也有在欺詐的情況下的故障證明。它們有能力重新排序交易并提取 MEV。雖然,目前交易最終確定的方式是在假設定序器不會接觸、提取或敲詐任何 MEV 或交易的情況下,這就是給我們提供的軟最終性,允許定序器在收到交易后立即最終確定。在某些情況下,比如 ZK rollup,實際的最終性要到 10 個小時后才會達到。如果你查看一下以太坊上 Starkware 的 SHARP stark verifier 合約,就可以發現一個很好的例子,下圖就是 ZK 證明(從無數交易中遞歸證明)的最終確定。這通常是每 3-10 小時進行一次,從處理該批次的第一筆交易開始,這是相當長的爭議時間。

這樣做是為了降低交易的成本,把盡可能多的交易放在一個證明中,否則,交易的成本會急劇上升。這就是交易在 rollup 中被最終確定的方式 -- 它們得到一個軟最終性的保證,即最終它們會在底層(在這種情況下是以太坊)被最終確定。在 Optimistic rollups 的情況下,交易反而是分批進行的,狀態根(與 ZKRs 相同)與 calldata(交易狀態,這只是 ZKRs 的狀態差異)一起被發送到 Ethereum 的 L2 合約。由于爭議期的要求(回滾欺詐性交易的能力),Optimistic rollup 的交易的實際最終結果要到 7 天左右才會發生。這意味著它們的實際軟最終保證會持續相當長的時間,以使觀察者能夠證明任何已經發生的欺詐行為。這些都是我們在去中心化定序器集時需要解決的問題;軟最終性需要得到保證,最終的最終性需要達到,同時允許證明(有效性或欺詐)按預期發揮功能。

下面是一張目前 rollups 運作方式的圖片:

請記住,當你依賴 L1 的共識時,L2 的最終性并不是最終性。當你把鏈上的共識從 rollup 上移到底層的“結算”層時,這部分是你做出的權衡。除非你也在 rollup 上處理共識(這將失去衍生的安全性,但可以獲得主權并利用 DA 層來保證數據的可用性)。然而,這里明顯的權衡是你分割了流動性,增加了互操作性的難度。

接下來,讓我們來探討一下去中心化 rollup 定序器的一些可能性,以及這對 MEV 會有什么樣的影響。

首先,去中心化的定序器意味著去除我們對單一定序器的信任假設,該定序器由一個有激勵機制的團隊運行,不接觸 MEV 也不重新排序交易。這對 MEV 有一定的“保護”作用。然而,當談及通過代幣的綁定將定序器集去中心化,便開啟了去許可或半許可的驗證者/定序器集提取價值的可能性,因為他們已經被承諾了 rollup 的代幣(如 Fuel 代幣模型)。這意味著需要有一個機制來確保區塊排序的正確性和合適的罰沒。這樣做的原因是為了確保定序器集保持有效性,保持公平,不對交易進行推斷。比如重新排序,將自己的交易放在池子的第一位 -- 即使他們支付的 gas 費較少,這通常也需要一個公共的 mempool,或者包含保證。

下面是一些例子:

PoS 證明領導者選舉。這可能是與 Tendermint 的領導選舉(因為我們從基礎層獲得共識),以及一個罰沒模塊(如 Cosmos SDK 的模塊)類似。這至少是我與之交談過的大多數 rollup 似乎都會采用的方案。然而,也有其他選擇。對于 PoS,如果你允許最大的持有者獲得最多的區塊百分比,那么它將不可避免地導致中心化。或者也可以轉到 MEV 拍賣,因為你用機會成本而不是直接付款來進行投標。

公平排序(Arbitrum 特別關注這個問題)。為了使其正常運作,你還需要一個可罰沒的債券(為了保持公平的本質,可以對每個人都一樣)。在這種設置中,你“支付”[每區塊的機會成本 * 質押的區塊數] 以獲得在該期間提取 MEV 的權利。為了使公平定序發揮作用,你需要一個公平的定序協議,選擇一個公平的事件序列來最終發布。這通常是通過誠實的多數假設來實現的,比如以優先服務排序的形式,由各個定序器合并的交易列表進行排序。因此,該系統是先來后到的,具有 51%-N 的誠實性假設。在不誠實的情況下,系統可以承諾進行社會分叉(如果他們有主權的話)。

第二種選擇的問題尤其在于,它變成了一場爭先恐后的延遲競賽,這很可能導致構建者和搜索者盡可能地靠近有關的定序器(就像我們在 Trad Fi 中看到的那樣,甚至在加密世界中也是通過優化網絡延遲來進行的)。這顯然會導致地理集中化。

此外,也有一些圍繞 MEV 拍賣(為提取 MEV 和提出區塊的權利進行競標)的討論,以獲得排序名額(特別是來自 Optimism 陣營)。然而,我們認為,盡管它具有去許可的性質,但它還是推向了中心化,而且它的進入門檻非常高。盡管前面提到的一些方法也會導致“中心化”,但它不那么明顯,對協議也沒那么有害。

一般來說,公平排序機制并不能以任何方式“防止”或緩解 MEV,而不會增加相當大的負面影響。然而,像閾值加密、時間鎖謎題、批量拍賣和元 mempools(將 mempool 和區塊構建器的角色與共享的聚合/定序器層解開 -- 這在跨域 MEV 領域可能會變得有用,我們稍后也會觸及)可能在提供此類屬性方面更成功。

現在我們已經看到了定序器目前是如何運作的,以及一些可能去中心化的方法,現在讓我們試著想象一下去中心化的定序器集是怎樣的,以及它需要什么來保持最終性保證并確保協議按預期發揮功能。

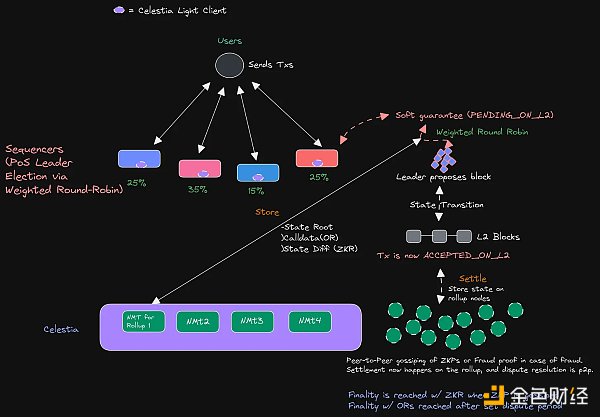

去中心化定序器的公平排序示例

上面是智能合約 rollup 中的定序器設置,下面我們將展示通過 PoS 領導選舉的主權 rollup(DA 層之上的 rollup)會是什么樣子。在公平的排序設置中,沒有太多的動機去購買和押注所需的代幣數量以成為一個定序器,并且定序器集的總加密經濟安全性保持相當低。

去中心化定序器 PoS 領導選舉的例子

在這種設置中,其運作方式非常簡單 -- 當選擇某一輪的定序器時,委員會只需利用基于質押比重的加權循環方法即可。有了這種方法,任何驗證者都可以輕松地計算出某一輪的合格發起者。如果你想閱讀 Celestia 上的 NMTs,請查看我們的數據結構文章?。(請記住,在這種設置下,爭議窗口有可能被降低,因為你不在以太坊這種競爭激烈的區塊空間中)。

此外,也有一些關于領導選舉隨機化的研究和討論(2017 年在 Tendermint repo 上?),而這也可能是一種方法,以獲得類似于公平排序的設置,但需要有一個隨機的發起者(領導),而不是先到先得的方式。雖然,這不鼓勵定序器購買和質押更多的代幣(加權輪流激勵),但這可能會降低協議的經濟安全性。

兩種不同設置之間的 MEV 提取不同,并可能導致 MEV 的分配和提取不同。此外還有其他需要注意的問題,比如最終性保證、MEV 的抑制方法,我們將在第二部分中討論模塊化MEV中填充空間的各種參與者,以及如何發生合謀。我們還將研究共享的定序器和元 mempool 的設置 -- 所以請關注未來幾周的另一個部分。

最后,非常感謝 Mathijs van Esch 參與了本文的寫作,并感謝 Josh Bowen 參與了最初導致這一系列文章的討論。感謝 Mekatek 的審閱。

DeFi之道

個人專欄

閱讀更多

金色早8點

金色財經

Arcane Labs

Odaily星球日報

歐科云鏈

澎湃新聞

深潮TechFlow

MarsBit

BTCStudy

鏈得得

來源:方舟投資 編譯:騰訊科技日前,木頭姐(Cathie Wood)的方舟投資公司(ARK)發布了一年一度的《Big Ideas 2023》投研報告,該系列報告自2017年上線以來.

1900/1/1 0:00:00撰寫:slappjakke.eth有些協議永遠不會停止擴展——從穩定幣交換開始,擴展到跨鏈橋,現在正在擴展成為第 2 層 Rollup 跨鏈的執行層.

1900/1/1 0:00:00作者:Gitcoin 籌資及合作負責人兼 BanklessDAO 研究員,Azeem Khan 編譯:DeFi 之道 從商業模式的角度了解 DAO 還處于早期階段,仍需要不斷試驗.

1900/1/1 0:00:00本文來自 Ethereum, org2 月 10 日, 以太坊官網更新質押提款(Staking withdrawals)頁面,其中詳細介紹以太坊質押提款的相關事項,包括質押獎勵領取.

1900/1/1 0:00:00儲量證明(PoR,Proof of Reserves)是一種證明數字貨幣平臺持有足夠的資產以抵押其未償債務的證明方式.

1900/1/1 0:00:00原文作者:0x 711 ,Leo BlockBeats 近期,多個 DeFi 項目官推發布帶有自身項目配色背景的「碰拳」圖片.

1900/1/1 0:00:00