BTC/HKD-0.93%

BTC/HKD-0.93% ETH/HKD-0.44%

ETH/HKD-0.44% LTC/HKD-0.49%

LTC/HKD-0.49% ADA/HKD-0.7%

ADA/HKD-0.7% SOL/HKD-0.58%

SOL/HKD-0.58% XRP/HKD-0.26%

XRP/HKD-0.26%原文:《下一輪由LSD驅動的DeFi Summer中,Aura Finance能否成為黑馬?》

本文介紹Aura Finance的基本情況,為什么它能夠在LSD驅動的DeFi Summer中成為一匹黑馬。

LSD,全稱Liquid Staking Derivatives,即流動性質押衍生品。也是筆者之前通過數篇文章著重分析的賽道。

LSD協議是伴隨著ETH2.0升級成長起來的DeFi衍生品賽道,隨著Lido的TVL超越MakerDAO躍居DeFi榜首,RocketPool、Stakewise等產品的資產規模也不斷擴張,儼然LSD已經成為一個蓬勃發展的賽道,方興未艾。

尤其以太坊上海升級臨近,LSD賽道火熱,可以說是今年2023年的一個主旋律。

隨著美國SEC對Kraken平臺的處罰,為中心化質押業務敲響了警鐘。并且市場也在不斷捧高SSV這種,能夠幫助質押協議更加去中心化的技術。

長久看來,無論是從監管層面還是生態系統性安全的考慮,以太坊質押都將走向更加去中心化的道路。

那么第一個問題就來了,去中心化協議上需要充足的流動性來保證stETH這類流行性衍生品的兌付能力。

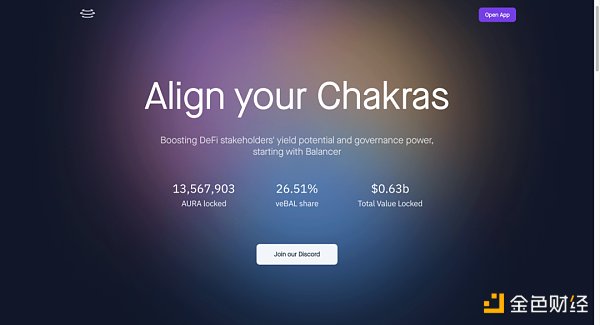

其中筆者認為潛力最大的項目是 Aura Finance,它是由0x Maki 創建的基于 Balancer 生態的收益治理平臺。

用戶通過持有 BAL(Balancer)和 AURA(Aura Financ),為 Balancer 上的 LP 和 BAL 質押者提供最大程度的收益激勵。

不過,相比其他 LSD 協議,Aura Finance 關注度并沒有那么高,很有可能是上海升級LSD賽道最大潛力股。(相關閱讀:《項目研報丨Aura Finance:Balancer生態收益聚合器和元治理平臺》)

Arthur Hayes:近期對金融市場預測失誤,將購入比特幣:金色財經報道,BitMEX 創始人 Arthur Hayes 近期發布最新文章《Be Present》,他表示最近對金融市場的預測也犯了滑雪時因注意力沒有 100% 集中而摔倒類似的錯誤。我不能總是等待完美的時機和設置,是時候入場了。

Arthur Hayes 將籌集現金,將其愿意冒險的部分流動法定貨幣從貨幣市場基金/短期美國國庫券轉移到美元現金中,然后可以將資金快速部署到他選擇的風險資產中。將購入比特幣,將在未來幾天進行部署。但所以請不要認為當這種情況發生時,它會對比特幣幣的價格產生任何明顯的影響。

此外,Arthur 還表示,相信目前存在的敘事正在激發大量亂七八糟的垃圾項目推出。如果比特幣和以太坊繼續上漲,在接下來的幾個月里肯定會有一個垃圾幣垂直拉升走向瘋狂。

當 TGA(美國財政部賬戶余額)達到零時,退出市場。將果斷賣掉其從現在起到那時購買的所有倉位。[2023/2/8 11:54:45]

首先Aura Finance之于Balancer,就極其類似于Convex之于Curve。因此要來解釋為什么Aura 能夠影響協議的流動性,我們就用大家更為熟悉的Convex和Curve來解釋,并最后替換一下主體即可。

在 Curve 設計的機制中,持有者只有憑借將 CRV 在鎖定后獲得的 veCRV,才能夠捕獲 Curve的價值、發揮代幣的功能并行使治理權力。

這種治理權利可以在每周決定每一個池子排放CRV獎勵的權重,APY 更高的池子,自然會吸引到更多的 LP 資金前來獲取收益,更多的LP資金也就意味著個更好的深度,滑點更低的兌換。

所以本質上,veCRV 就代表了對 Curve 的控制權。

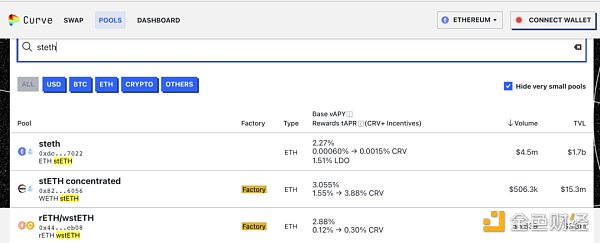

我們可以看到Lido的stETH在Curve上的交易對ETH-stETH的TVL為17億美金,日交易量450萬美元。

Hubble Protocol獲得500萬美元融資,Multicoin Capital領投:金色財經報道,基于Solana的穩定幣借貸平臺Hubble Protocol周四宣布,該公司在由Multicoin Capital領投的一輪戰略融資中籌集了500萬美元。此前的投資者DeFiance Capital、Delphi Digital、Digital Currency Group、Crypto.com Capital、ParaFi、Jump Capital、decentralized Park Capital、CMS、Spartan Group、DeFi Alliance和Mechanism Capital也參與了本輪融資。

到目前為止,最新一輪融資使該協議的總融資達到1500萬美元。該公司在今年1月成立時進行了第一輪融資。公司表示,將利用這筆資金推進其路線圖。這包括對當前平臺的改進,以及通過推出新的DeFi服務和產品來推進其穩定幣USDH的使用。(the block)[2022/9/8 13:17:24]

如此龐大的TVL為stETH提供了充沛的流動性,保證了它的兌付能力,用戶就可以放心拿著stETH做各種事情了。

因此我們能夠看出veCRV的投票權帶來特定池子的高收益,進而帶來的充沛流動性的重要性。

那么現在就來到Convex了,在Convex 中用戶通過質押 CRV 1:1的持有 cvxCRV,即可獲得更高的收益,即Curve 平臺費用收入+3Crv 獎勵,以及 CVX 獎勵,但卻損失了直接持有veCRV的投票治理權力。

也就是說用戶通過讓渡自己 CRV 的潛在投票權,換取了比正常在 Curve 質押更高的一站式收益(增加了CVX的獎勵)。

ETC鏈上總鎖倉量突破70萬美元,24H漲幅117.06%:8月17日消息,DeFiLlama數據顯示,Ethereum Classic(ETC)鏈上總鎖倉量(TVL)突破70萬美元,目前為707647美元,24小時漲幅117.06%。[2022/8/17 12:31:47]

CVX 是 Convex 的原生代幣,最大供應量為1億枚,持有 CVX 便相當于擁有了對 Convex 的控制權——CVX 作為 Convex 平臺的治理代幣,通過鎖定 CVX 便可以讓 LP 對 Convex 的 veCRV 治理決策進行投票。

一言以蔽之,控制了 CVX,就是控制了 Convex,而控制了 Convex,就等同于控制了 Curve。

那么接下來顯而易見的事情就發生了,如果項目方要獲得充足的流動性,那么他就可以去購買足夠的Convex或者去賄賂Convex的持有者。

最終將治理決策權放在自己的手里,將高收益分配到自己的池子里去,吸引大量追求高收益的LP入駐,從而增加流動性。

現在我們把Aura Finance當成Convex,將Balancer當成Curve,就可以大致理解為什么Aura Finance能夠在流動性的選擇上發揮作用了。

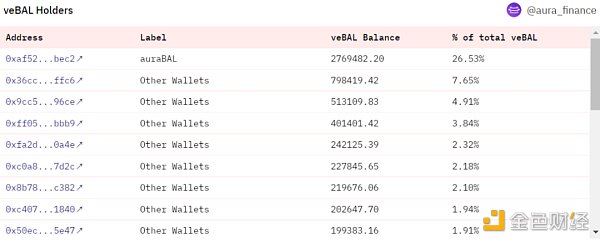

數據顯示,目前 veBAL 已鑄造總量約為 1044.49 萬,其中 Aura 是排名第一的持有者,持有約 276.95 萬 veBAL,占比約 26.53%。

由此也意味著 Aura 平臺整體占據了 Balancer 約 26.53% 的治理權,賄賂 vlAURA 的持有者也成為了項目方們的一個重要選擇。

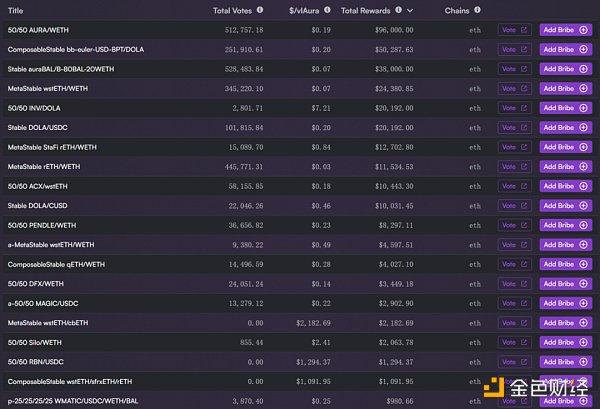

目前可以在 Hidden Hand 平臺為 BAL 獎勵分配權重的選舉進行賄賂,吸引 vlAURA 的持有者投票給對應的池子。

Solana流支付協議Zebec加入Visa Fintech Fast Track計劃:8月13日消息,近期,Solana流支付協議Zebec與Visa達成合作,加入其Fintech Fast Track計劃。Zebec致力于成為第一個推出自己的借記卡的Solana生態項目。

Zebec首席執行官Sam Thapaliya表示:我們很高興能與Visa合作,加快將我們的創新支付解決方案帶給全球數千萬用戶的進程。(Finextra)[2022/8/13 12:23:03]

更高的APY

Aura Finance有不少機制設計來保證相對高的收益。

例如,對于LP來說,Aura 消除了 Balancer Gauge 加速池系統(gauge boosting system)的復雜性,為所有 Balancer 流動性 Gauge 存款提供流暢的使用流程。

Aura 允許 LP 通過協議擁有的 veBAL 提升高額收益,同時還可以積累額外的 AURA 獎勵。

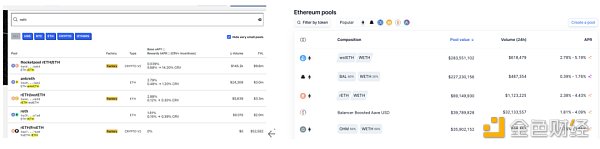

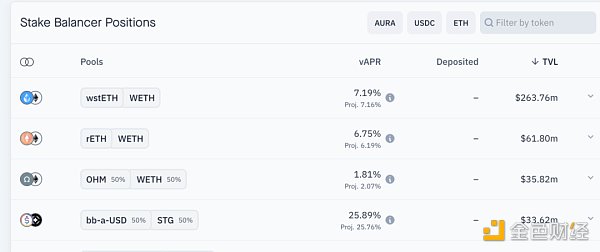

上圖左邊是Curve,右圖是Balancer,下圖是Aura Finance,很明顯能夠看出Aura Finance的rETH-WETH的收益率高達6.75%,相比其他兩個平臺的收益將近是兩倍的差距。

更高的資本效率

項目方通過賄賂獲得這種收益和賄賂成本的比值也叫做資本效率,數據顯示,每消耗 1 美元就會產生 2.35 美元的排放量,Aura Finance 的資本效率比 Convex 高出 64% ,這樣的結果就會吸引更多的項目方。

Veritic CEO:簡化對NFT的訪問可以促進主流采用:金色財經報道,在2022年達沃斯世界經濟論壇的第4天,舉行了關于NFT的演講。Veritic首席執行官 Stephan Holzer認為簡化對NFT的訪問可以促進主流采用,Holzer解釋稱:我們希望啟用下一個十億,這需要 NFT 托管。而且我個人認為,NFT可能具有的潛力可能比加密貨幣本身更大。

Holzer 指出,為新用戶提供更熟悉的界面和托管服務,用戶無需設置自己的錢包,這可能會改變整個市場的游戲規則。

此外,Seal Storage Technology首席執行官 Alex Altman表示,只要以正確的方式創建和存儲該資產,絕對沒有理由說房屋契約不能成為獨特的數字資產。由于NFT純粹是獨一無二的,因此該資產也可以很容易地轉移。[2022/5/26 3:42:20]

更低的Gas費用

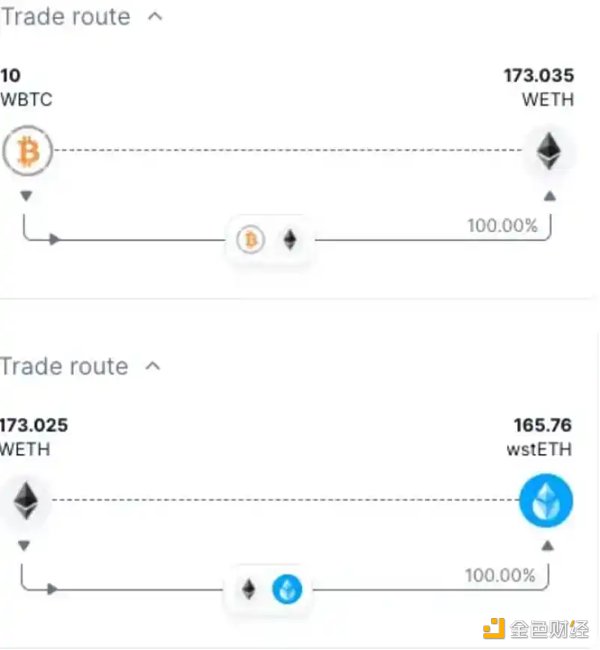

在其他 DeFi 協議上進行交易時,token 通常在多個池之間轉移,包括邏輯在內,這是一個高度消耗 Gas 的過程,被稱之為多跳交易(multi-hop trading)。

比如,下圖是 BTC 和 stETH 之間的示例(可以看到其中的 Gas 消耗很高)。

在 Balancer 上,此類大量消耗 Gas 的操作得到了改善,所有的賬戶都在一個環境之下,只有最終數量的 token 被轉移到 vault 和從 vault 轉出。

BTC > stETH,Balancer 消除了對 Gas 頻繁消耗邏輯的需求,這種創新被稱為 BatchSwap(批量交換)。

Gas費消耗的降低,有利于散戶的進入和高頻交易,是行業發展的必定趨勢。

龐大的合作關系網絡

Aura Finance的創始人是0xMaki,也是Sushiswap曾經杰出的領導者,在Maki接受了Sushiswap之后,組建了核心團隊,并且與DeFi藍籌協議建立了合作關系。

最重要的是創造了與Uniswap不同的發展路線圖,幫助Sushiswap成了當時足以撼動Uniswap的DEX之一。

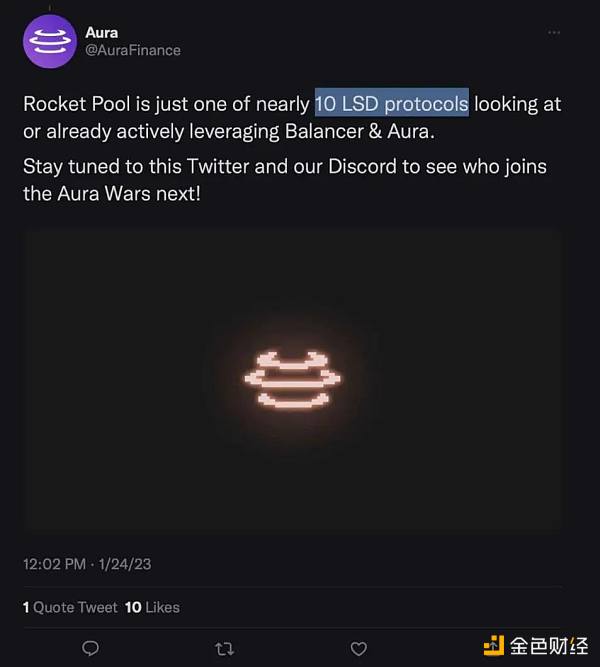

正是由于Maki的特殊身份,這次創業也極大的發揮了他個人的價值和關系網絡,Aura Finance 已然默默與幾乎所有主流 LSD 協議建立了合作關系。

其中包括 Lido、Rocketpool、Frax、Swell、Stakewise、Stader、Ankr 和 StaFi 等,所有這些協議都將在上海升級階段開始提供激勵措施。此外,期待更多其他項目(EtherFi、Diva、Swell)的跟進。

Rocketpool 算是第一個意識到 AURA 潛力的項目,自 3 個月前開始激勵以來,rETH-WETH 的流動性增加了 6 倍,導致交易量和費用大幅增加,目前 RPL 仍然是 Aura Finance 上最大的參與者之一。

正如前面分析Curve和Convex的案例所描述的,對于在 Balancer 建池的 Rocket Pool而言,只要rETH/WETH池的 BAL 獎勵分配權重越高,就會吸引越多的人在 Rocket Pool 質押 ETH 獲得 rETH,然后到 Balancer 提供流動性進行挖礦,使 Rocket Pool 在 LSD 賽道的市占率上升。

同時,池子的流動性越高,rETH 的脫錨風險也就越小。

對于新的LSD協議來說,尚未開墾的經濟模型是他們的最大優勢,直接以代幣激勵的方式挖礦吸引資金流入,對老牌協議發起一場類似“吸血鬼攻擊”,說不定來一場 LSD 挖礦Summer呢?

Aura Finance背靠Balancer 的流動性支持,或許也能成為一匹黑馬。

RPL 的做法為基本的 LSD 增長給出了范例:支付投票獎勵——增加流動性和 TVL——集成以建立安全和差異化的產品。從結果上看,其他合作的協議效仿并開始搶奪投票權只是時間問題。

OlympusDAO 購買了 20 萬美元,并將在未來 4 個月內再次購入 80 萬美元,最近還在 Aura 中存入了價值約 7000 萬美元的 BPT。此外,他們還賣出了 CVX 頭寸用來買入 AURA。

Frax Finance 也正在尋求積累 AURA,正如其 founder Sam 所暗示的那樣,Frax 正在討論針對增強型 FRAX 池的試點投票激勵計劃。

Synapse Protocol 也提議將 SYN 流動性遷移至 Balancer,并開始在 Aura 上提供投票激勵。每輪大約 10 萬美元的投票獎勵,這將使 vlAURA 收入增加約 30% 。

Redacted cartel 將在上海升級后推出其 LSD 支持的穩定 DINERO,且很可能通過其 vlAURA 持有來激勵流動性。

Stargate Finance 是 Aura 的主要利益相關者,最近也提供了 21 萬美元的激勵措施,也是其迄今為止投入 Aura 的最大一筆激勵資金。

Aave 的激勵計劃近期也提上了日程,將在未來幾天推動鎖定 veBAL 的提案,也可以通過 Aura 激勵 GHO 流動性。

Alchemixfi 已將其 ALCX 的流動性轉移至 Balancer,并將通過其 TOKE 持有的資金購入 AURA,未來的 Alchemix 資產可能會被整合,并且關于提供投票激勵的討論已經在進行中。

談及 Arbitrum,一旦可以進行跨鏈,可能會看到很多 Arbitrum 項目進入其 Aura 生態。比如,當 MAGIC、JONES、GMX、GNS、DOPEX、VSTA 等都開始與 LSD 一起激勵 vlAURA 投票時會發生什么?

與 Aura 的合作還在繼續,后續新的合作伙伴包括 Ribbon、Liquity、Pendle、Gearbox、Euler 等。

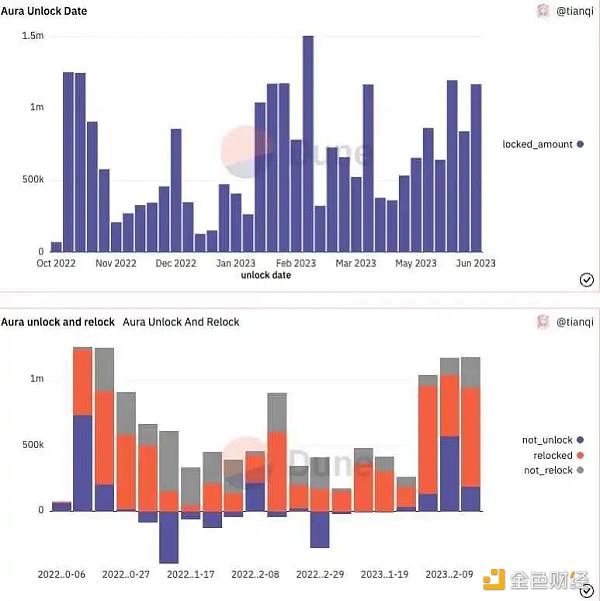

最近的解鎖的 vlAURA 的 70-80% 都進行了再次鎖定,幾乎沒有賣出。像 Gnosis、Badger 和 Messi 這樣的大戶都是長期持有的,他們每幾周都會不斷累積鎖定 AURA。

Nansen smart money 通過在過去一個月內的積累,token 數量漲了 5 倍。Arca也在過去一個月內大量買入:

根據 DefiLlama 的數據,當前 Aura 的 TVL 為 6.17 億。

Aura 作為 Balancer 生態的龍頭,和 Balancer 的發展是相輔相成的,目前包含大量 LSD 協議在內的項目方涌入 Aura。

目前 Balancer 流動性最大的前三個池子分別為 wstETH/WETH、BAL/WETH、rETH/WETH,第二名是與 veBAL 相關,另外兩個池均為 LSD 相關(Lido 和 Rocket Pool)。

本質原因在于其資本效率優于傳統的流動性獎勵模式,也優于同賽道的 Convex。

Web3工場

個人專欄

閱讀更多

金色財經 善歐巴

金色早8點

Arcane Labs

MarsBit

Odaily星球日報

歐科云鏈

深潮TechFlow

澎湃新聞

BTCStudy

隨著大規模采用和市場越來越成熟,加密貨幣指數將獲得更多關注。上周,Alongside 指數協議宣布由 A16z 牽頭、Coinbase 加入的 1100 萬美元種子融資.

1900/1/1 0:00:00撰文:Alice,Foresight VenturesChatGPT 推出兩個月后用戶數量迅速突破 1 億,成為業內和資本市場的關注熱點。目前,國內外已有多家科技巨頭在 AIGC 領域布局.

1900/1/1 0:00:00比特幣 NFT 的崛起,是 NFT 生態目前最大的故事之一。然而,這一早期場景可能相當混亂。這篇由 Bankless 撰寫的教戰指南將指點你如何用簡單、直接的方式鑄造自己的比特幣 NFT.

1900/1/1 0:00:001.金色觀察 | MetaMask和Unity達成合作 NFT游戲會爆炸嗎2月28日,MetaMask宣布其流行的web3錢包和連接SDK(軟件開發工具包)已作為“驗證解決方案”加入Unity的.

1900/1/1 0:00:00華盛頓特區 2023 年 3 月 2 日早上好。我很高興加入投資者咨詢委員會。按照慣例,我想指出我的觀點是我自己的,我不代表委員會或 SEC 工作人員發言.

1900/1/1 0:00:00撰寫: 100 y.eth編譯:深潮 TechFlow最近,Polygon 的 NFT 生態系統正在蓬勃發展.

1900/1/1 0:00:00