BTC/HKD+0.11%

BTC/HKD+0.11% ETH/HKD+0.46%

ETH/HKD+0.46% LTC/HKD+0.2%

LTC/HKD+0.2% ADA/HKD+1.92%

ADA/HKD+1.92% SOL/HKD+0.9%

SOL/HKD+0.9% XRP/HKD+0.3%

XRP/HKD+0.3%原文作者:雨中狂睡

LSD(Liquid staking derivatives,即流動性質押衍生品)是加密市場在 2023 年上半年,甚至是整年最主流的敘事。我們可以看到,自今年 1 月 10 日起,LSD 相關代幣開始領漲。LSD 的初心是解放流動性,即為用戶質押的流動性發放流動性憑證,比如 Lido Finance 正在做的事情——用戶可以在質押 ETH 后獲得 stETH 流動性憑證。

為什么我們長期關注且看好 LSD 相關生態?

打一個簡單的比方,把 ETH 看作是加密世界的“美元”,那么 stETH 就是剛性兌付且自帶收益率的“美元國債”,然而,不論是 Lido Finance,還是 Rocket Pool,抑或是 SSV.Network,它們都旨在解決以太坊質押的痛點,例如節點搭建難、最低質押數量門檻高、資本效率低等問題,直到 Frax Fiannce 推出了 LSD 相關的新產品讓收益率變成了大家關注的一個焦點。

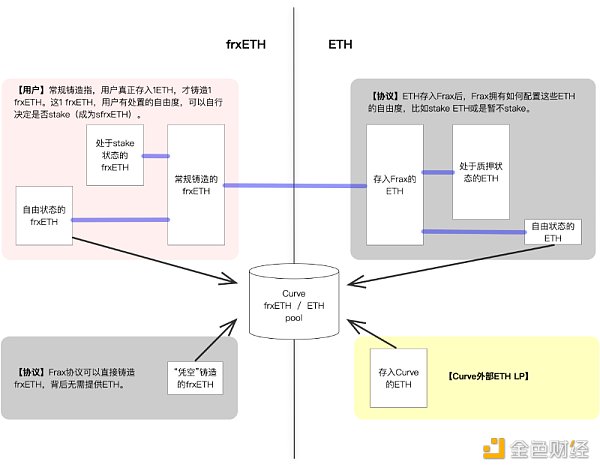

frxETH 希望通過 DeFi 來為用戶增加收益:用戶可以選擇去 Curve 的 frxETH-ETH 流動性池中提供流動性,或者也可以去將 frxETH 質押為 sfrxETH,以享受質押收益。其高收益來源于兩個方面,Frax Finance 將 frxETH 背后所有的 ETH 資產質押收益分享給了 sfrxETH 質押者,而它又通過 Convex 賄賂使 frxETH-ETH LP 提供較高的收益(frxETH 持有者不享有質押收益分紅)。

StaFi發布Q3路線圖:將繼續推動LSD結構、去中心化質押、治理權分配等討論和部署:6月28日消息,DeFi協議StaFi發布2023年第三季度路線圖。Q3 StaFi將繼續推動更多關于LSD結構、去中心化質押、治理權分配以及更多與LSD相關的上升趨勢方面的討論和部署。

EVM LSD結構目前正在開發中,之前的部分代碼庫被抽象成rBNB和rMATIC解決方案。該結構將基于現有LSD解決方案的重新開發和重新部署,并將作為未來探索更多用例的基礎。[2023/6/28 22:06:09]

在 Frax Finance 之后,此類 DeFi 套娃式的風潮正在愈演愈烈,LSD 協議為了爭奪用戶和資金,不僅要提供流動性,而且還要有更高的收益率。

接下來,我們將著重介紹 Yearn($YFI)、Pendle Finance($PENDLE)、Aura Finance($AURA)三個協議。

Yearn 是由 Andre Cronje 于 2020 年初推出的一種基于以太坊的 DeFi 收益聚合器,致力于為用戶提供 ETH、穩定幣和其它代幣的更高收益率。

LSD協議Stader Ethereum主網上線質押代幣ETHx:6月7日消息,LSD 協議 Stader Ethereum 主網上線質押 Token ETHx。按照計劃,ETHx 上線主網將分三階段進行。[2023/6/7 21:21:28]

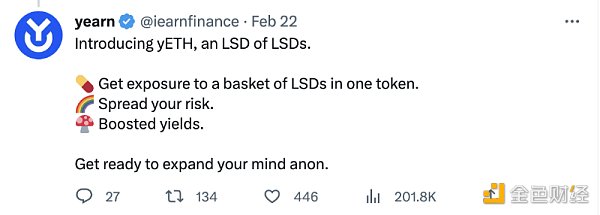

今年 2 月 22 日,Yearn 官方宣布,即將推出新的產品「yETH」,旨在以 yETH 的代幣形式覆蓋一籃子 LSD 資產,在分散風險的同時提升收益率。

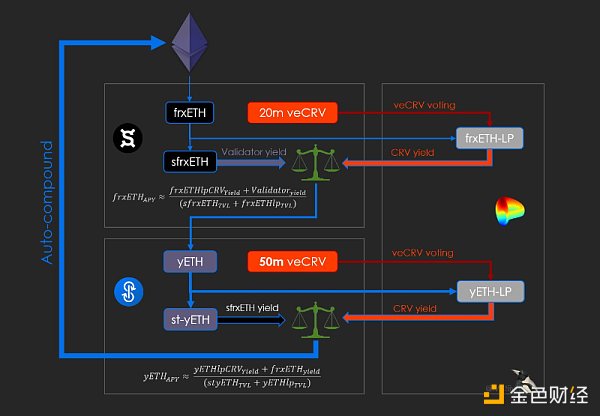

據社區推測,由 Yearn 推出的 yETH 基于 stETH 和 frxETH 等第一層 LSD 資產構建,同時 yETH 還能夠享有 Yearn 本身所持有的 veCRV 治理資源的傾斜。為了對比收益,Twitter @MStiive 制作了如下圖所示的收益計算對比。

其實從圖中模型所示,Yearn 和 Frax Finance 其實不存在直接競爭關系,因為 yETH 的底層支撐資產并非 ETH,而是 stETH 和 frxETH 等 LSD 資產,而 yETH 將會為 stETH 和 frxETH 持有者提供更高的收益,這將推動巨大的以太坊質押飛輪的出現或者說是新的套娃浪潮。

LSD協議unshETH的合約部署私鑰被泄露,已緊急暫停提款并聯系黑客:6月1日消息,LSD協議unshETH發推表示,5月31日22:00左右,unshETH合約的其中一個部署私鑰被泄露。出于謹慎起見,官方緊急暫停了unshETHETH的提款,根據我們的安全模型,unshETHETH存款(TVL達3500萬美元)由多重簽名+時間鎖保護,并不處于風險之中。

此外一些附屬協議合約(農場、跨鏈橋等)已經受到了攻擊,正在與來自Coinbase、Stargate、Paladin Blockchain Security、Github以及ogle等白帽安全專家合作,以確保用戶資金的安全,并預計影響范圍將受到限制。同時官方已經聯系黑客,試圖協商返還資金和合約所有權,以限制對現有用戶的影響。

金色財經此前報道,據多位KOL發推表示,LSDFi項目unshETH的金庫出現安全問題,提醒用戶將資金轉出。原因系合約Owner被篡改,已通知項目官方,但官方尚未做出回復。[2023/6/1 11:51:47]

當然,以上都是猜測,一切以官方消息為準。

Pendle Finance 是一個建立在以太坊、Arbitrum 和 Avalanche 上的,能夠將收益代幣化的 DeFi 協議,它允許用戶對某些資產的未來收益進行代幣化和售出。

Yearn社區發起推出LSD Token yETH的提案投票:4月21日消息,據 Snapshot 頁面顯示,收益聚合協議 Yearn 社區發起YIP-72:推出 yETH的投票,該提案旨在批準 yETH 的設計規范并認可其部署、指定引導和實施過程、指定參數和初始配置、在正常操作期間指定功能。該提案將于 4 月 26 日 21:20 截止。

Yearn ETH(yETH)是在用戶存入一籃子各種 ETH 流動性質押 Token(LSD)時生成的。yETH 可以回收存入的價值,并在質押時通過 LSD 的多樣化獲得以太坊 PoS 質押獎勵,并獲得更混合的風險 / 回報。yETH 將應對分散和對沖抵押的 ETH 頭寸以減少協議失敗的影響、市場定價的低效率導致針對協議的基礎支持 ETH 價值的交易機會、標準流動性池中的抵押 ETH 并不理想、新的 LSD 與擁有大量市場份額的協議競爭等挑戰。[2023/4/21 14:18:53]

它是如何運行的?

Pendle 會將生息資產代幣包裝成 SY(標準化收益代幣),再將 SY 分成 PT(本金代幣)和 YT(收益代幣)。因為需要計算收益,那么便會涉及到時間的尺度,其實 Pendle 在做的事情是用時間來包裝 SY,將其分為 PT 和 YT。

YT 是 PT 在一定時間內的收益,而 PT 能夠在給定時間結束后 1: 1 兌換為 SY。用戶也可以通過 Pendle v2 AMM 中進行 PT 和 YT 的交易。v2 AMM 在傳統的 AMM 模型中加入了一個時間衰減的因子,以供用戶來交易生息資產的收益代幣 YT。

數據:LSD協議類別TVL共計135.5億美元,已超過借貸協議類別:2月26日消息,據DefiLlama數據顯示,流動性質押衍生品協議目前的TVL已經超過借貸協議類別,在智能合約中鎖定了價值135.5億美元的資產。[2023/2/26 12:30:13]

Pendle 如此拆分將最大化生息資產所帶來的收益潛力?

基于 Pendle,用戶便能夠執行更高級的收益策略,比如以折扣價格購買生息資產——比如以 6.59% 的折扣購買$ETH,以 20.85% 的折扣購買$APE。

或者用戶也可以鎖定自己的生息資產,比如在 Lido 質押 ETH,提前獲得 PT stETH 和 YT stETH 代幣,并通過 v2 AMM 將收益代幣 YT stETH 代幣提前變現。

簡而言之,LSD 協議在做的事情就是幫助用戶質押 ETH,并尋求最高的收益率,而 Pendle 在做的事情,其實是在將 LSD 協議為用戶提供的未來收益在當下變現。

目前,Pendle 已經支持 Lido Finance、Rocket Pool、Aura Finance 所提供的相關 LSD 資產。

目前, stETH 和 cbETH 已經占據了 LSD 大部分市場份額,體量較小的參與方想要逆襲,最簡單的辦法就是,就是提供更多的激勵:

1.更高的收益率

2.增加流動性

3.集成 DeFi,更有更強的可組合性

Aura Finance 就可以做到,它是一個基于 Balancer 構建的生態收益治理平臺,Aura 之于 Balancer,就好比 Convex 之于 Curve。

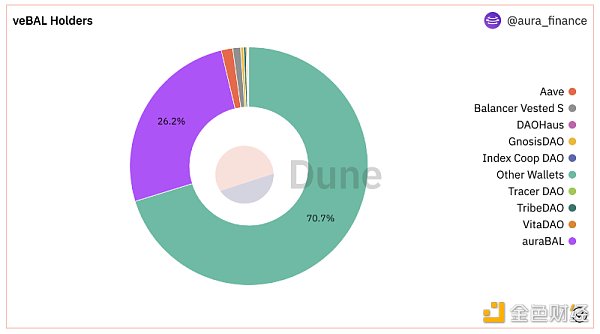

據 Dune 數據顯示,Aura 的$veBAL 持有占比為 26.2% ,通過$veBAL 的治理賄賂,LP 持有者將獲得更高的收益率。而 Balancer 流動性治理戰爭的優勢在于其比 Convex 更高的賄賂資本效率,最終 Aura 也將因此受益。

在上文中,我們曾經展示過 Frax Finance 和 Yearn 在 Curve 流動性治理權戰爭上的成果——Frax Finance 擁有 2000 萬枚 $veCRV,而 Yearn 擁有 5000 萬枚 $veCRV。隨著時間的發展,Lido Finance 和 Rocket Pool 都開始爭奪 Balancer 的流動性。作為 DeFi 老牌協議,Balancer 擁有 11 億美金的 TVL(總鎖定價值),而 Aura Finance 將會成為 Balancer 流動性戰爭的受益者。

Aura Finance 在推文中提到,LSD 協議為了增加 LSD 資產的效用,將會從 DeFi 開始。比如,成為 CDP 和貨幣市場中流行的抵押品類型。ETH 之所以能夠成為主流的抵押品類型,是因為它具備極強的流動性,協議能夠快速清算 ETH,確保不會發生壞賬。

而為了使 LSD 資產擁有充沛流動性,流動性戰爭便會開始,而 Aura Finance 便會是這場 LSD 流動性戰爭在 Balancer 的主導者。

通過 Aura Finance,LSD 協議們將有機會啟動 LSD 資產美元交易對和山寨幣交易對的流動性飛輪。若飛輪開啟,LSD 資產的流動性網絡效應將占領市場,成為市場主流的默認交易對。

目前,Aura Finance 已經與幾乎所有主流 LSD 協議達成了合作,比如 Lido Finance、Rocket Pool、Swell Network、Stakewise、Stader、Ankr 和 StaFi。可以預見的是,這些 LSD 協議也將會為了保證自身的市場份額,開啟 Aura 治理權戰爭。

Rocket Pool 是首個參與 Aura Finance 流動性激勵的 LSD 玩家。據官方統計,Lido stETH 的山寨幣流動性交易對 TVL 盡管已經超過 1100 萬美元,但獲得先發優勢的 rETH 的山寨幣流動性交易對已經獲得了超過 2700 萬美元的 TVL。

而 Frax Finance CEO Sam Kazemian 也在社區中暗示將會積累 AURA 的頭寸。

本質上,圍繞 Aura Finance 和 Balancer 的戰爭是各個 LSD 協議對于流動性的爭奪。

在這場 LSD 戰爭中,我們不妨從兩個角度來看待這個方興未艾的賽道。

從用戶的角度來看,LSD 協議為用戶解決了最低質押限制和更高的收益率,其中的代表協議是 Lido Finance 和 Frax Finance。

從 LSD 協議的角度來看,生存和擴張是協議的第一要務,也就是說 LSD 協議需要擴張市場份額來保證自身的生存和發展。Yearn 和 Pendle 更像是 LSD 協議市場的催化劑,它們對于 LSD 協議的選擇將有機會推動對應協議更快地進行市場份額的擴張。而 Aura 將有機會成為 LSD 協議份額競爭的核心協議,其治理權可能會成為各個 LSD 協議爭奪的對象。

深潮TechFlow

個人專欄

閱讀更多

金色早8點

金色財經

Odaily星球日報

歐科云鏈

Arcane Labs

MarsBit

澎湃新聞

BTCStudy

鏈得得

Evmos 是 Cosmos 多鏈生態系統中一個兼容 EVM 的區塊鏈,專為跨鏈 dApp 開發而設計,使命是為未來跨鏈應用程序提供所需的基礎工具.

1900/1/1 0:00:00近期,OpenAI推出的生成式人工智能ChatGPT火爆全球,上線僅兩個月就已收獲1億用戶,AI的魅力第一次被如此廣泛的受眾群體感受到.

1900/1/1 0:00:00作者 :特約研究員 William 吳說授權發布 2023 年 2 月 20 日.

1900/1/1 0:00:00這個國際婦女節,Coinlive推出國際婦女節特別訪談節目,為了更深入了解加密領域的女性工作環境及狀況,Coinlive走上街頭,對多位在加密領域的代表性的女性進行采訪.

1900/1/1 0:00:003 月 2 日,加密友好銀行 Silvergate Bank 控股公司 Silvergate Capital Corporation 宣布推遲向美國證券交易委員會 (SEC) 提交年度 10-K.

1900/1/1 0:00:00上周去香港拜訪了八九家機構,了解下新政后的Web3發展機會。本文首發于推特,作者為PANews聯合創始人畢彤彤上周去香港拜訪了八九家機構,了解下新政后的Web3發展機會.

1900/1/1 0:00:00