BTC/HKD-0.11%

BTC/HKD-0.11% ETH/HKD-0.09%

ETH/HKD-0.09% LTC/HKD+0.87%

LTC/HKD+0.87% ADA/HKD-0.73%

ADA/HKD-0.73% SOL/HKD-0.24%

SOL/HKD-0.24% XRP/HKD-0.37%

XRP/HKD-0.37%

Filecoin虛擬機(FVM)的啟動可以讓用戶可編程智能合約(actors)落地到 Filecoin 區塊鏈上。這些智能合約將可以與 Filecoin 數據存儲能力互動,為創新應用(如 Data DAOs 和可證明永續存儲)創造條件。

雖然 FVM 在 Filecoin 的部署會帶來令人激動的創新和實用性時代,但它也可能帶來經濟風險。要是這些風險在長期不得到處理,就可能會有嚴重的后果。好在,可以整合一些簡單和有效的加密經濟學解決方案,保護這個網絡對抗最壞的后果。我們先概括一下要點:

Filecoin 存儲提供者消耗的 Gas 主要來自網絡關鍵的任務消耗(如新扇區上傳時提交昂貴的密碼學證明,以及持續的“維護”消息,或持續日常確認其扇區仍處于活躍狀態)。

若不調節 FVM 對 Gas 的需求,對網絡運作可能是個問題,因為存儲提供者可能被高昂價格擠出 Gas 經濟。

這個風險不是立即到來的,因為目前 Filecoin 的 Gas 需求率還不高。在基礎費用穩定增加之前,這個網絡的 Gas 使用率還可以增加 40% . 當基礎費用到達 10 nano FIL/Gas 單元,就可能嚴重影響扇區維護,讓存儲提供者無力支付提交扇區證明的費用。

在很多時候,通過減小區塊大小,可以讓網絡總收入(來自 Gas 費用燒毀)最大化。因為 FVM 有潛力吸收對 Gas 的需求(通過擴容解決方案),當目標區塊大小對于需求水平而言太大的時候,相關的場景也有可能出現。

MakerDAO創始人5小時前將62萬枚DAI兌換成MKR:金色財經報道,Spot On Chain監測顯示,MakerDAO創始人Rune5小時前將62萬枚DAI兌換成MKR。

-他從Maker Dao Lock錢包中收到500萬枚DAI;

- 將200萬枚DAI換成200萬枚USDC,將62萬枚DAI換成MKR;

- 他仍然持有230萬枚DAI,因此他可能會在以后將更多的DAI換成MKR;

- 上一次類似的操作是在1個半月前,他將20枚ETH換成了MKR。

另據行情顯示,MKR現報979.5?美元,24小時漲幅達11.03%。[2023/7/17 10:58:47]

CryptoEconLab 正研究的最直接解決方案,是為存儲提供者和普通的 FVM 使用分別設定 Gas 參數和目標區塊大小,即各自有不同的可用 Gas。

這篇文章接下來的部分是簡化自 CryptoEconLab 對 FVM Gas 風險的量化評估這篇文章。

Filecoin 使用的費用市場會根據對區塊空間的需求調整“基礎費”。隨著 Filecoin 虛擬機 FVM 的部署,各類新用例可能會增加對 Gas 的需求。存儲提供者愿意為 Gas 支付的基礎費用受到了在 Filecoin 上傳數據和維護扇區的可盈利性約束,而 FVM 用戶愿意支付的 Gas 是取決于特定應用及這些交易的主觀價值。如果有很多的 FVM 用戶想進行高價值的交易,市場決定的基礎費可能會上漲到存儲提供者無法承受的水平。我們將存儲提供者關鍵運作被更昂貴的 FVM 交易擠出市場的情況稱為 Gas gentrification(Gas 領域的中產化)。

加州金融保護與創新部暫停加密借貸平臺Salt的許可證:金色財經報道,美國加州金融保護與創新部(DFPI)周三表示,隨著監管機構調查這家加密借貸平臺暫停客戶提款的決定,將暫停SALT的許可證30天。本周早些時候,由于加密交易所FTX崩潰的影響,Salt宣布暫停客戶提款和存款,在線投資平臺Bnk To The Future隨后宣布終止與Salt的不具約束力的收購意向書。[2022/11/17 13:14:54]

還有一些情況,是對 Gas 的需求可能被擴容解決方案(如星際共識)吸收。EIP 1559 的形式主義即便在需求低時還是鼓勵發送與目標區塊大小一樣的區塊,這帶來了區塊空間的浪費。我們將此稱為 Gas 的無序蔓延(Gas sprawl)。

在這篇文章里,我們會探索不同的設想,來涵蓋 Filecoin 虛擬機 Gas 的需求場景,以及它如何影響區塊的構成。

我們對需求的建模是基于兩個主要的驅動力:存儲提供者和 FVM 用戶。很自然,FVM 用戶和存儲提供者在這個網絡上發送消息時都需要支付費用。在我們的模型里,每個個體用戶會對自己的信息進行個體估值,在估值較高時更有可能將這些消息發送到 Mempool(內存池)。相反,估值較低時,用戶就會提交更少的消息。這個估值是基于:

估值=預期 token 增益-Gas 費用-運作費用

在這里,Gas 費用是基礎費的函數(隨基礎費增加),而運作費用包括外部費用(電腦、辦公成本等)。這是很主觀的衡量標準,每個存儲提供者都有所不同。

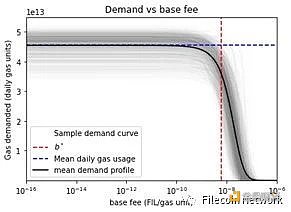

為了涵蓋這種主觀性,我們的模型使用“不確定性量化”技術來為存儲提供者和 FVM 用戶的需求建模。這樣,我們可以將不同存儲提供者和 FVM 用戶對價格變化的反應涵蓋在內。下面展示了這個方法論生成的需求曲線(價格函數)。灰色線對應了很多種需求曲線中的一個版本。我們可以看到,在基礎費價值比較低時,我們的需求情況下降很慢;在基礎費達到某個門檻價值后,需求情況就快速下降。這就對應了一個基礎費水平——它可以簡單理解為“對任何人來說都太貴了”。

Gemini希望在MakerDAO中提高GUSD穩定幣的交易量:金色財經報道,Gemini已在MakerDAO論壇上提交了一份提案,以通過在MakerDAO的金庫中支付GUSD余額的固定收益來促進GUSD在后者的生態系統中的采用。該提案旨在增加MakerDAOPSM中GUSD余額的數量,根據這個沙丘分析儀表板,目前約為2400萬美元。作為該計劃的一部分,該提案規定Gemini將支付PSM保險庫中總GUSD1.25%的固定年利率。年化固定利率將按月評估和支付。付款的一個條件是,當月最后一天,金庫中的GUSD平均余額超過1億美元。金庫中的GUSD交易量升至1億美元,這意味著用戶將GUSD存入鑄造DAI。該提案指出,Gemini將每月一次將MakerDAO記入GUSD,為期三個月。這種激勵措施將要求Maker創建一個新實體,該實體將在Gemini開設一個賬戶以接收付款。(theblock)[2022/9/30 22:41:52]

這項研究的一個重要目的,是嘗試理解區塊里消息的構成;如在一個給定的 Gas 需求水平下,區塊有多少份額會被 FVM 使用,有多少會被存儲提供者用于上傳數據和維護數據使用?因為目前還缺少實際的 FVM Gas 使用數據,我們使用了一系列假設,并調查了很多可能的 FVM Gas 未來需求場景,以及對存儲提供者區塊計劃偏好的假設。我們認為這些假設對問題的一階理解是適合的。我們還計劃持續搭建更復雜的個體為本(Agent-Based)模型,它會讓我們探索更廣泛的存儲提供者策略——這些會根據 FVM 需求的新水平調整。

美SEC執法主管:不會放慢針對加密貨幣的法律行動:9月9日消息,美國證券交易委員會執法部門主管 Gurbir Grewal 在由法律教育非營利組織執業法律研究所主辦的論壇上表示,無論使用什么技術,都將繼續采取行動,不會放慢針對加密貨幣的法律行動。他還稱:不執行我們監管結構中最基本的規則——這將是對信任的背叛。[2022/9/9 13:20:17]

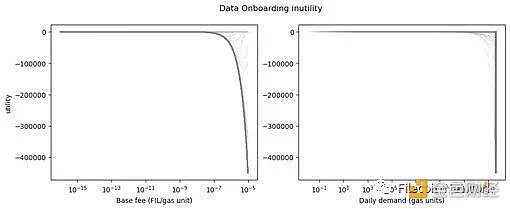

隨著 Gas 需求和基礎費用的增加,它留給存儲提供者上載數據和維護扇區的實用性會更少。當 Gas 需求太高,存儲提供者的運作提供的是負的實用性,那么 Gas 中產階層化就會增加。我們描繪了數據上傳網絡實用性(Data onboarding network utility),這個指標在這份長篇技術報告里詳細定義了量化指標,來衡量網絡數據上載如何被上漲的基礎費和 Gas 需求所影響。可以看到,如果我們認為當前 Filecoin 網絡的其他狀況不變,網絡上傳會在基礎費觸及 10 nanoFIL/Gas 單元時受到影響。

我們的模型將消息分為兩類:FVM 消息和扇區維護消息,各自有不同的 Gas 費用評估特征。目前, 70% 的區塊 Gas 使用是來自存儲提供者維護消息,平均是每個區塊有 35 億的 Gas 單元。隨著我們增加 FVM 對 Gas 的需求,Gas 費用也被推高。因此,我們估計區塊中 Gas 使用的比例為基礎費的函數,而 FVM 帶來的 Gas 使用數量為當前 Gas 使用的函數。

Nomad已聘請Chainalysis幫助追蹤資金以及識別黑客:8月30日消息,Nomad宣布已聘請Chainalysis幫助其追回被盜資金,Chainalysis將負責追蹤資金走向以及識別黑客。[2022/8/31 12:58:46]

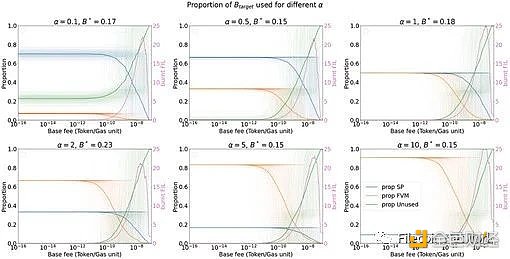

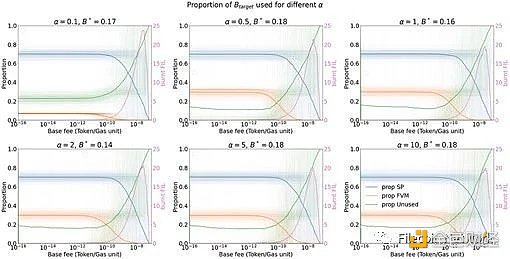

我們模擬了一些范圍內的 FVM Gas 需求情景,其中 FVM 帶來的需求是:分別是當前存儲提供者維護需求的 1/10 , 1/2 ,大約相同,兩倍,五倍和十倍(在下面的圖表中為參數α)。

假設存儲提供者不對消息挑三揀四,而只是簡單接受可以讓自己覆蓋基礎費及提供更高 tips 費用的消息,我們會看到下面圖表中顯示的區塊構成情況。淺色線代表幾種可能的區塊構成的其中一種,而實心顏色線代表平均的構成。根據我們的假設,我們可以看到在這個例子里區塊使用率的比例非常取決于初始的 FVM 需求,而基礎費增加后這個比例會下降。這是因為基礎費增加后,每一條消息的估值會下降,這會讓用戶提交的信息越來越少。

我們還調查了一種情況:存儲提供者只有在足夠區塊空間的情況下,才會包含 FVM 相關消息,即更偏好包含自己的消息。在這個場景下,我們得到的曲線會像下圖所示。我們再次觀察到,隨著基礎費增加,區塊使用的比例也會降低,但 FVM 需求的最大數額上限約在 15 億 Gas 單元/每區塊。但這個策略要求存儲提供者協作,一起拒絕可能會給它們更高 tips 費用的消息。因此,到底存儲提供者自我調節 Gas 市場的可能性有多高?相關情況在目前尚未明確,也是 CryptoEconLab 在未來會研究的話題。

EIP 1559 是最優結果嗎?

EIP 1559 基礎費機制以將所有區塊保持在固定目標水平為目標來調整基礎費用。這讓次優(suboptimally)定價區塊被發送出去的機會更高了,即便沒有充足的需求來填充整個區塊。如果 Gas 使用需求低于這個目標區塊尺寸指定的水平,基礎費會降低,可能會影響網絡總收入。當 FVM 為各類L2層擴容方案敞開大門時,這尤其是個風險,最終可能吸收過多的 Gas 使用需求。

如果我們的目標是讓網絡總收入最大化,從之前的結果來看,有可能推到出需要填充的最優區塊尺寸,以適應特定的需求水平。

我們重新解讀一下之前的結果:假設區塊有部分為空的原因,是目標區塊大小降低到 ( 1-prop empty)*B,其中 B 是當前目標區塊大小。然后我們可以找到最優的區塊大小,讓對應的網絡總收入(基礎費用*降低的目標區塊尺寸)最大化。這個最優的區塊大小在上面的圖標中以 B* 來表示。.我們發現在很多情況下,可以通過降低區塊大小來最大化網絡收入。

在探索一些方案來解決 FVM Gas 需求風險,其中最直接的工具是為 FVM 用戶和存儲提供者設計不同的 Gas 通道。

獨立的 Gas 通道可以對抗 Gas 中產化(gentrification)問題。無論 FVM 的 Gas 需求有多高,這種方案都能確保存儲提供者享有最低限度的區塊空間來滿足關鍵的網絡運作。

同時,獨立的 Gas 通道可以防止 Gas 無序蔓延(Gas sprawl)問題。它通過優化分配給 FVM 消息的區塊空間,讓我們可以最大化來自 FVM 消息的網絡收入。這些獨立的 Gas 通道也能讓我們將批量平衡器(batch balancer)機制升級為更通用的機制,從而更準確為當前的 Gas 需求水平匹配相應的 Gas 供應量。

目前,基礎費是通過 EIP 1559 規定的 Gas 需求和選擇目標區塊大小來決定的。要是限制整體的區塊大小,可以得到幾個想要的結果,如:優化從 FVM 消息中可以獲得的網絡收入,升級批量平衡器機制(傾向從存儲提供者收入明確的上傳費用),調節 Gas 供應(讓供應準確匹配 Gas 的需求)。

除了目標區塊大小外,另一個重要的杠桿是“Gas 通道”的引入。在我們的例子里,區塊總 Gas 的一部分可以專門為存儲提供者的關鍵網絡消息保留下來,這樣就不會受到 FVM 帶來的基礎費增加影響。

接下來幾周我們會發布一個 FIP 改進提議討論,介紹為存儲提供者和通用的 FVM 消息設定不同的 Gas 路徑,以作為 FVM 相關 Gas 風險的對沖工具。

我們會持續搭建更復雜的個體為本(agent based)模擬方案,讓我們可以模擬所提出解決方案的有效性,以及在不改變協議的情況下讓存儲提供者自我調節的可能性。

在 2023 年 3 月 14 日 FVM 發布后,我們會開始收集和評估真實的 FVM 數據,并通過這些有意義的數據來改善我們的模型。

如果你想進一步了解 CryptoEconLab 和和我們的工作,可以訪問我們網站 cryptoeconlab.io 或閱讀我們的 HackMD Almanac。

來源:星球日報

Odaily星球日報

媒體專欄

閱讀更多

金色財經 善歐巴

金色早8點

白話區塊鏈

MarsBit

歐科云鏈

深潮TechFlow

Arcane Labs

BTCStudy

作者:Daniel Li,CoinVoice在過去的一周內,頻發的銀行暴雷事件,讓我們再次感受了資本的風險和破壞力,在人們正在擔憂雷曼兄弟破產危機會再次重演時,美聯儲和財政部的緊急入場救市.

1900/1/1 0:00:00原文:《Foresight Ventures:Perpetual DEX 的 LP 產品化之路》作者:Kylo@Foresight VenturesUniswap 的 AMM 機制和 Compo.

1900/1/1 0:00:00文:劉淮西 徐賜豪有跡象表明,美國金融監管機構將極大加強對加密行業的監管。行業人士分析稱,美國監管政策是加密貨幣市場最大的灰犀牛,現在美國監管機構不斷地起訴加密公司和高管,說明這頭灰犀.

1900/1/1 0:00:00頭條 ▌CZ回應遭起訴:忽略FUD金色財經報道,CZ回應“Binance及其CEO因違反監管規定被美CFTC起訴”事件時,引用其年初發布的“2023專注目標及建議”的第四條款作出回應.

1900/1/1 0:00:00這次由硅谷銀行的暴雷引發的穩定幣全面、系統性的脫錨無論如何屬于“黑天鵝”事件了。此前我還認為在FTX暴雷后,今年的加密生態即便再發生重大事故我們也都猜得到主角是誰,因此不算再有“黑天鵝”.

1900/1/1 0:00:00根據一篇最新的論壇帖子,DeFi 項目 SushiSwap 及主要負責人 Jared Grey 已被美國證券交易委員會(SEC)傳喚.

1900/1/1 0:00:00