BTC/HKD+4.94%

BTC/HKD+4.94% ETH/HKD+4.99%

ETH/HKD+4.99% LTC/HKD+8.27%

LTC/HKD+8.27% ADA/HKD+7.24%

ADA/HKD+7.24% SOL/HKD+7.85%

SOL/HKD+7.85% XRP/HKD+4.59%

XRP/HKD+4.59%作者:財主家的余糧 來源:作者公號

過去一周時間,美聯儲資產負債表暴增3000億美元。

我想起來一個廣為流傳的規則,“人數越多、越大張旗鼓,事兒越不重要”:

每次鄭重其事、大張旗鼓,全體投票,要么是早就定好的事情,要么是無關緊要的事兒;

每次若無其事,二三人甚至一人獨斷專行,常常事關國家和民族的未來方向,重大無比。

對這種規則的“精髓”,美聯儲顯然拿捏得十分到位。

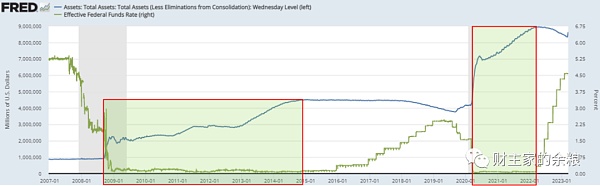

要知道,自從美聯儲在2022年初裝模作樣地提出“縮表”,已經過去一年時間,這么久以來,美聯儲的資產負債表“縮減總規模”,僅為6200億美元:

向全世界宣布要收鈔票的時候,鄭重其事,一年過去,收了6200億美元;

救助美國銀行業印鈔票的時候,若無其事,一周過去,爆印3000億美元。

貨幣研究機構Ebury:美聯儲或放慢加息步伐 歐元料受提振:7月5日消息,隨著美國通脹可能放緩,美聯儲可能會放慢加息步伐,這或會為歐元提供一些支撐。Ebury市場策略主管Matthew Ryan表示,現在認為美聯儲不太可能再次加息75個基點,這至少對歐元和風險資產總體而言是溫和的利好,尤其是考慮到市場預期在7月27日的FOMC會議上有約四分之三的幾率以此幅度加息。隨著食品和能源價格停止上漲,甚至在某些情況下有所下降,通脹可能在未來幾個月有所緩解。(金十)[2022/7/5 1:51:03]

印鈔之下,美國的銀行業還有什么大問題么?

如果有,那一定還是印鈔規模還不夠大,不能夠匹配銀行債務及支出!

就在2009年美國金融危機救助時期,美國前財政部長蒂莫西-蓋特納(Timothy Geithner),就公開說過這么一句話:“我希望在櫥窗堆滿了錢,多到足以與可能出現的債務相匹配”。

與美聯儲這種印鈔的結果相對應的,是黃金價格在過去一周的暴漲。

美聯儲理事:隨著損失增加,投資者將呼吁對加密貨幣進行監管:6月6日消息,在瑞士SNB-CIF加密資產和金融創新會議上的新演講中,美聯儲理事Christopher Waller表示,由于投資者繼續遭受嚴重損失,公眾將要求對加密貨幣市場進行監管。Waller提及了Terra事件稱,就在幾周前,我們在Terra生態系統上看到了這種情況,當時普通用戶都在尋求賠償,甚至資深DeFi玩家也在討論如何補償散戶投資者。

根據Waller的說法,當全行業發生負面事件給普通投資者造成不可避免的損失時,新的及創新的金融技術通常會根據公眾的要求進行監管。Waller說,對該行業的監管不是為了保護富人,而是為了保護整個社會。(The Daily Hodl)[2022/6/6 4:04:35]

在美聯儲資產負債表規模確實暴增的情況下,很多人就認為,美聯儲這是又一次開閘放水,重啟QE,從縮表激進轉向擴表,各類風險資產的牛市又要來了……

這個嘛,還是要冷靜一點兒的好。

該怎么說呢?

機構分析:美國國債收益率飆升,市場對美聯儲加息的預期升溫:1月3日消息,美國國債收益率在2022年的第一個交易日飆升,投資者對經濟的樂觀情緒推高了美股,刺激了公司債券發行,也增強了對美聯儲今年至少加息3次的預期。基準收益率全線攀升,政策敏感的5年期美債收益率領漲,上漲近8個基點至1.34%。2年期美債收益率突破0.79%,為2020年3月以來的最高水平。本周充滿了重要的經濟事件,其中以12月非農就業報告和美聯儲上次會議的紀要為首,這些事件可能引發投資者預期加息時間可能早于當前預測的5月份。(金十)[2022/1/3 8:22:00]

美聯儲印鈔的確是印了,但是,你要認真掰扯下去呢,又與以前的QE印鈔有所區別。

每個周四,美聯儲都會雷打不動地定期披露其截止當日的資產負債表變化,正是從其披露中,我們發現其開閘放水的“真相”。

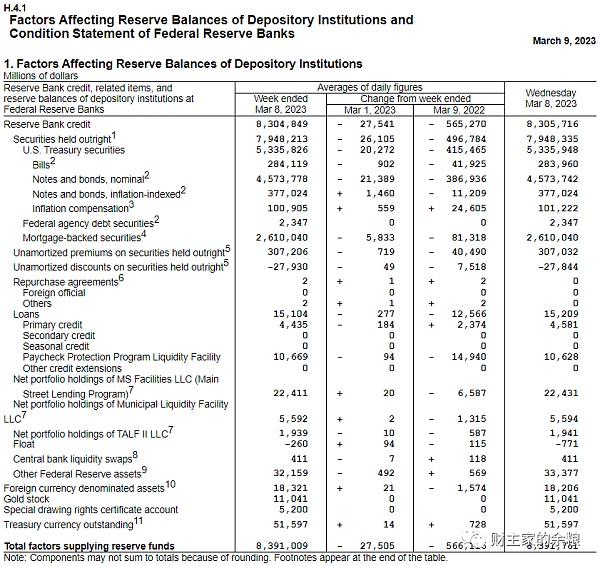

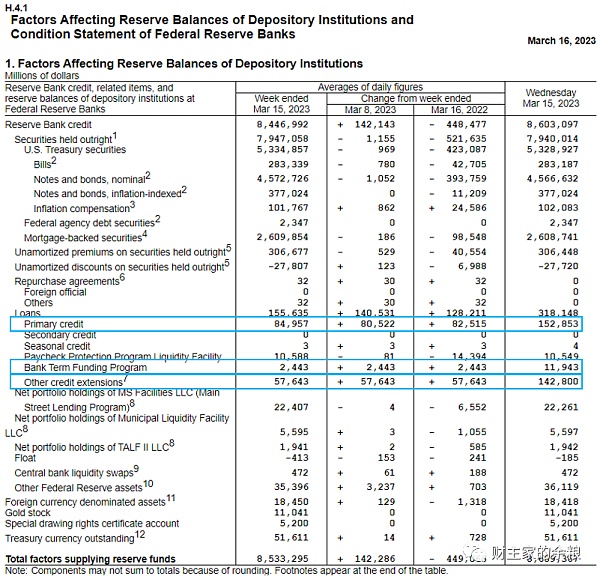

現在,我們不妨深入一點兒,詳細對照一下美聯儲3月9日和3月16日公布的資產負債表(觀察下面兩張表格最后一列),看看這一次,美聯儲到底是怎么“印鈔”的。

馬斯克對于加密貨幣(的影響力)如同美聯儲主席鮑威爾之于股票:金融博客零對沖:馬斯克對于加密貨幣(的影響力)如同美聯儲主席鮑威爾之于股票(的影響力)。(金十)[2021/2/8 19:15:11]

表格來源:美聯儲

根據兩個表格的對比,過去一周中,美聯儲資產主要增加項包括三個方面。

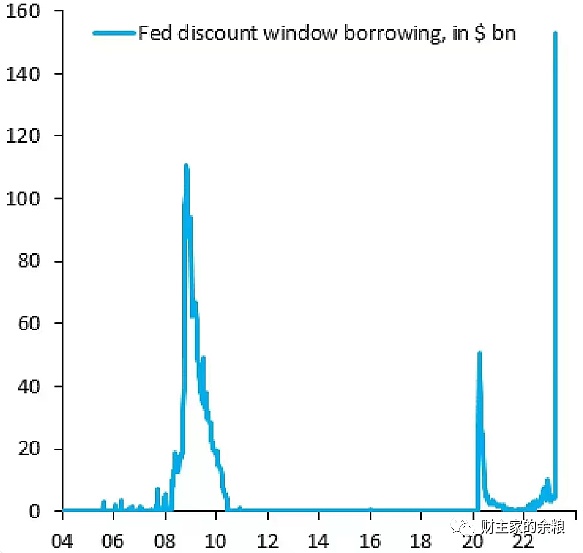

1)一級市場貸款(Primary Credit):這個主要是指金融機構通過美聯儲貼現窗口(discount window)借款獲取的流動性,最新數據是1529億美元,相比一周前的46億美元,凈增加1483億美元,該部分貸款執行3個月期限的貼現率,期限90天,利率4.75%。

美聯儲主席:CBDC可改善美國支付系統:金色財經報道,美聯儲主席鮑威爾(Jerome Powell)周一在由國際貨幣基金組織(IMF)主持的關于跨境支付的小組討論中承認,中央銀行數字貨幣(CBDC)可能會改善美國的支付系統。鮑威爾說,CBDC可以幫助實現更快、更便宜的支付交易,還可以幫助實現支付基礎設施的現代化,并覆蓋金融機構服務不足的消費者。鮑威爾稱,全球約有80%的中央銀行正在探索CBDC概念,但美聯儲不急于發行自己的CBDC。[2020/10/20]

2)銀行期限融資項目(Bank Term Funding Program, BTFP),這一項,是硅谷銀行倒閉后美聯儲所設立的項目,目前,該條目貸款總規模僅為119億美元,估計本周這個數據會增加一些,根據美聯儲對BTFP的說明,該項目貸款期為一年,利率4.69%。

3)其他信用支持(Other credit extensions),該項目主要是指美聯儲為FDIC存款保險額外提供的信用支持,上周規模為0,本周規模1428億美元,全部是凈增加——這個錢主要是為那些出問題的商業銀行的儲戶存款保底的,額度不一定會使用多少。

除了這三項之外,美聯儲的其余項目,如原本一直持有到期的國債和MBS規模,其實都沒有增加,甚至還出現了小規模的下降。

從這個意義上說,美聯儲現在的縮表進程并沒有終止,你可以說它,一邊收水,一邊放水。

想起來小學不斷演練的數學題,過了這么多年,終于懂得了老師當年的良苦用心。

不過,正如我前文所說,這一次的“擴表”,與以往的QE印鈔,還是有所區別的。

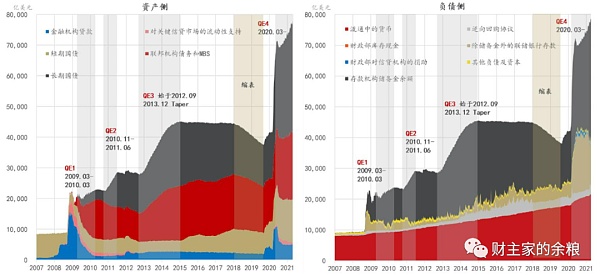

無論是2008-2014年的QE和擴表,或是2019-2021年的無限QE和擴表,無論是購買長端國債和MBS,或是購買短期國債,美聯儲在購買資產之后,都一直持有該資產,不考慮期限問題。說白了,就是通過二級市場的購買,一方面壓低了國債的利率,另一方面就是直接給市場送錢,整體增加了市場上流動資金的規模,所以就會出現資產價格普漲的情況。

然而,本次的“擴表”,不管是貼現窗口、BTFP或者是給FDIC提供的信用,本質上都是一種貸款,只有很短的期限(3個月或1年),而且只是面對受困于流動性危機的商業銀行,并不是針對二級市場的“直升機撒錢”,這種情況下,市場上的整體鈔票規模不見得會增加。

為什么不見得會增加?是因為近期多家地區銀行出現流動性危機,這可能使得,許多銀行對于為企業和個人發放信貸,短期內持更加謹慎的態度,以免讓自己也陷入流動性危機而破產,這種“安全第一”的思路,必然會抑制商業銀行的信用派生(這意味著貨幣乘數降低),而沒有這種信用派生,市場上廣義貨幣(信用)的規模,不僅不會增加,甚至還可能減少。

實際上,2008年全球金融危機實施QE等非常規貨幣政策之前,除正常維持資產負債表的規模外,美聯儲的貨幣政策,一直都是利用貼現窗口對出現問題的商業銀行實施救助。所以,這一次美聯儲的行動,某種程度上可以說是一次貨幣政策的“回歸”。

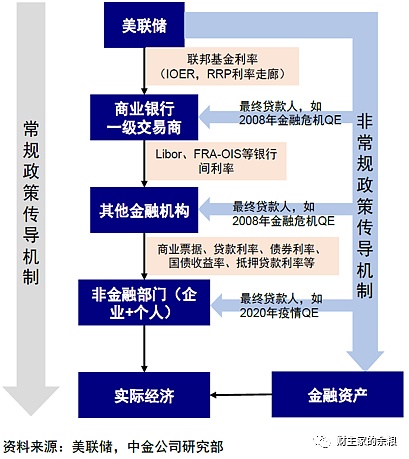

對中國金融體系運行并不陌生的人,可以把這一次美聯儲“擴表”,看作與中國央行對商業銀行的再貸款鏈條:

央行-商業銀行-(其他金融機構)-企業和個人(實體經濟)。

相比之下,2008年和2020年的QE,則是美聯儲直接上陣,向所有出售者購買國債、MBS,錢直接就流入到了商業銀行、其他金融機構、企業和個人,雨露均沾,普天同慶,根本沒有這么長的傳導鏈條。

資料來源:澎湃新聞,《流動性經濟學|最后的“清道夫”:美聯儲量化寬松政策簡史》

不僅如此,在2008年和2020年開啟的QE進程中,美聯儲一直同時執行0利率政策——在0利率政策之下,美國的十年期國債收益率降至歷史低位,以此為錨的所有大類資產價格,都是一路飛漲,雞犬升天。

當前階段,美國聯邦基金利率仍然高至4.5%,至少在短期之內,美聯儲似乎也不大可能將聯邦基金利率重新降低至0,不管債市、股市還是房市,都受到了4.5%這個沉重的“地心引力”的擠壓,普天同慶、雞犬升天的“盛況”,大概率并不會出現。

總之,過去一周美聯儲的印鈔和擴表,與2008和2020年有那么一點點不同——

說它開閘放水,重啟QE,是可以的;

說它沒有放水,沒有重啟QE,也是可以的。

金色財經 善歐巴

金色早8點

白話區塊鏈

Odaily星球日報

MarsBit

歐科云鏈

深潮TechFlow

Arcane Labs

BTCStudy

1、您可以簡單的介紹一下自己嗎?hihi大家好~我是棠棠,是黑貓社區早期貢獻者,也是Infuture 運營負責人。2、能描述一下您的入圈經歷嗎?21年,恰逢狗狗幣大火的時期,我進入了幣圈.

1900/1/1 0:00:00在兩千多年前(公元前353年)春秋戰國時代,我們的祖先就想明白了一個大道理,記錄在《左傳》當中:國之大事,在祀與戎。對一個國家來說,真正算得上大事的就是祭祀活動和軍事行動.

1900/1/1 0:00:00▌ Uniswap宣布已上線BNB Chain金色財經報道,Uniswap宣布已上線BNB Chain.

1900/1/1 0:00:00如果加息25個基點,考慮到近期風險資產價格已納入這種可能,理應沒有太大波動。如果停止加息,風險資產將大幅上漲,btc有望突破3w至3.5w左右,以太坊將破2k至2.5k.

1900/1/1 0:00:00作者:北京大學國家發展研究院研究員何小貝這是一起區域性中小銀行引發的全球系統性金融風險事件。硅谷銀行(Silicon Valley Bank, SVB )和簽字銀行(Signature Bank.

1900/1/1 0:00:00頭條 ▌ 瑞銀以30億瑞郎收購瑞信 瑞士央行:可以向瑞信提供高達1000億瑞士法郎的流動性援助貸款金色財經報道,瑞士央行表示,瑞銀今天宣布以30億瑞郎收購瑞信.

1900/1/1 0:00:00