BTC/HKD-0.84%

BTC/HKD-0.84% ETH/HKD-0.02%

ETH/HKD-0.02% LTC/HKD+0.45%

LTC/HKD+0.45% ADA/HKD-0.08%

ADA/HKD-0.08% SOL/HKD-2.41%

SOL/HKD-2.41% XRP/HKD+0.46%

XRP/HKD+0.46%來源:財聯社

加息or不加息?在本月初或許沒有人會想到,這個尖銳而又敏感的問題,會如此早地被擺上美聯儲官員們的會議桌上……

毫不夸張地說,美聯儲主席鮑威爾今晚即將需要作出可能是任內最為艱難的一個利率決定——哪怕是疫情初期的緊急救市,都不如現在這樣萬分糾結。鮑威爾和他的聯儲同事們,需要在不知道提振銀行業的努力能否長期奏效的情況下,考慮是否立刻再次抬高利率。

本月早些時候美國硅谷銀行和簽名銀行的突然倒閉,令一場銀行業危機在歐美市場迅速發酵,全球監管機構不得不緊急采取行動支持金融體系,美聯儲推出了一項幫助銀行的新安排,而瑞士政府則促成瑞銀匆忙收購了搖搖欲墜的百年大行瑞信。

然而,目前尚不清楚這些行動是否足以遏制這場危機的蔓延。在某種程度上,當北京時間周四凌晨2點美聯儲公布3月利率決議時,鮑威爾需要在一團迷霧中閉著眼睛決定,是繼續加息還是按下加息的“暫停鍵”……

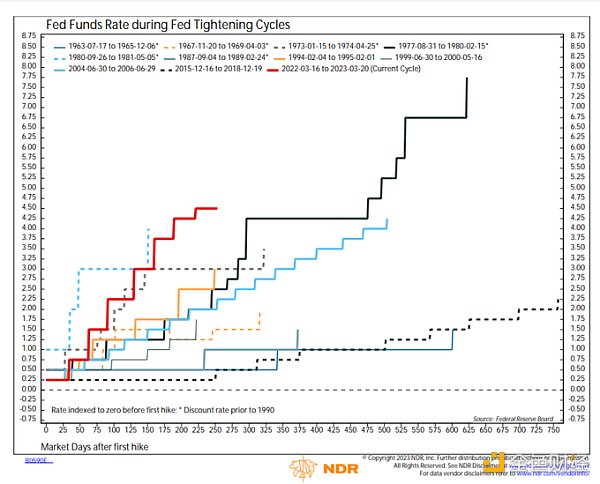

美聯儲本輪加息周期進程(紅線)與歷次對比

在2021年之前曾擔任美聯儲理事會高級顧問的Ellen Meade就不無感慨地表示,“這是一個極具挑戰性的時刻,在這種情況下,美聯儲主席鮑威爾既要當‘消防員’,又要當‘警察’。”

毫無疑問的是,完全停止加息行動將標志著美聯儲本輪加息周期的180度大轉彎。就在本月初,美聯儲還曾提出了加快加息步伐的可能性,即加息50個基點。美聯儲上月采取了更常見的25個基點的加息節奏。

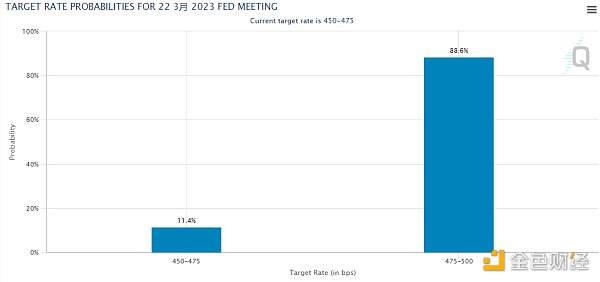

當然,從目前的市場預期看,支持美聯儲在本月加息25個基點的陣營,依然占到了相對多數。這不僅反映在了利率市場的最新定價上,也體現了知名業內機構在會前的預測報告中。

芝商所的美聯儲觀察工具顯示,就在步入美聯儲決議出爐前最后24小時之際,交易員預計美聯儲在今晚加息25個基點的概率已高達88.6%(前一日為73.8%),按兵不動的概率則降至了11.4%(前一天為26.2%)。

Hogwarts Labs宣布完成Pre-A輪融資,累計融資800萬美元:6月1日消息,專注Web3+AI的dApps研發公司Hogwarts Labs宣布完成Pre-A輪融資,累計融資800萬美元,HashGlobal、經緯創投、XIN Family和DHVC領投,SevenX、Alliance、SKY9、NGC Ventures、EVG、No Limit Holdings、Stratified Capital、Old Fashion Research、North Beta Capital和Puzzle Ventures等參投。

據悉,Hogwarts Labs致力于通過在Web3和AI領域持續開發dApps和Appchain以加快大規模采用。旗下首款產品QuestN是服務于Web3領域的一站式營銷、增長和分析平臺,目前總用戶數已突破250萬,DAU超8萬。同時Hogwarts Labs宣布第二款服務Web3用戶的AI助理產品將不早于Q4發布。[2023/6/1 11:52:45]

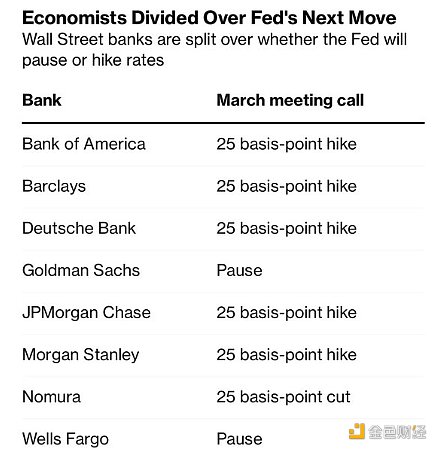

一份業內對投行預測的匯總,也整體呈現了類似的基調——支持今晚加息25個基點的陣營最多,預期按兵不動的投行則相對略少,而認為將降息的投行則僅有野村這個向來“特立獨行”的獨苗……

事實上,加息陣營和不加息陣營,眼下都認為支持自身觀點的理由非常充分,而這可能也預示著美聯儲今晚無論如何選,都無法完全真正做到面面俱到,甚至于無論鮑威爾怎么做,從事后看都可能是一個“錯誤的決策”。

加息派目前認為,由于通脹率仍遠未回歸到美聯儲2%的目標,抗通脹仍然是美聯儲的首要任務,突然取消加息,甚至可能反而起到加劇市場恐慌的效果。而支持不加息的陣營則認為,美國的金融系統近來受到了重大沖擊,美聯儲應暫時停下緊縮的腳步。在某種程度上,隨著金融狀況和貸款標準均出現收緊,實際市場利率也已經出現了大幅抬高。

美國檢察官:美國將尋求將Do Kwon引渡到紐約:金色財經報道,美國紐約檢察官指控Terra聯合創始人Do Kwon涉嫌欺詐,并將尋求將Terra聯合創始人Do Kwon引渡到紐約。[2023/3/24 13:23:04]

以下是我們對于市場上最新的投行機構和業內人士,對今晚美聯儲決議的立場陣營匯總:

美國銀行:預計美聯儲將在本周的會議上加息25個基點,但決定和緊縮前景取決于金融穩定情況。近期的經濟勢頭和通脹情況已被銀行體系風險所掩蓋,這極大地重新定價了美聯儲的利率政策路徑。

摩根大通首席市場策略師Marko Kolanovic:美聯儲周三將選擇加息25個基點。我們目前對風險資產持謹慎態度,并堅持此前的預測,即第一季度最終將成為今年股市的高點。

嘉盛集團全球研究主管Matt Weller:由于通脹率遠未達到美聯儲2%的目標,我們認同市場對美聯儲本周加息25個基點的預期,加息對抗通脹仍然是首要任務。美聯儲同時也要努力維護金融穩定,這可能需要通過審慎的宏觀政策或放緩量化緊縮速度來更好地解決,為銀行業注入穩定劑。

摩根士丹利財富管理業務首席投資官Lisa Shalett:包括硅谷銀行在內的美國三家銀行倒閉,并不是類似2008年全球經濟危機的前奏。上述幾家銀行倒閉的主因是其在美聯儲激進加息之際對風險管理不善。雖然可能有更多銀行倒閉,但其對整個金融行業和經濟的威脅仍可控。當前危機沒有太大的迅速蔓延風險。美聯儲和歐洲央行仍應堅持對抗通脹,否則,貨幣政策決策者有失去可信度的風險。

美國匹茲堡大學經濟學系教授Daniel Berkowitz:有一種觀點認為,近期銀行業的動蕩可能導致貸款環境收緊,這相當于美聯儲再次加息。但我認為美聯儲在過于強烈地宣傳“暫時性通脹”的說法后面臨壓力,本周加息25個基點的可能性更大。美聯儲有可能認為,暫停加息將向市場發出一個信號,即美國銀行業目前的狀況比看上去更糟,并可能引發進一步的恐慌。

2.74億枚BLUR空投已被領取:金色財經報道,Dune Analytics數據顯示,3.6億枚BLUR總空投已被領取76.06%(約2.74億枚),其中45.7%的空投數量在1000至10000之間,34.5%的空投數量在100至1000之間。目前空投認領人數達40585人。

此前今日早些時候消息,NFT市場Blur已發布其原生代幣BLUR,交易者有60天的時間來領取空投代幣。[2023/2/15 12:07:21]

洛克菲勒全球家族辦公室首席投資官Jimmy Chang:預計美聯儲將加息25個基點,以增強市場信心,但之后會發出加息結束的信號。目前美聯儲不太可能表示將暫停加息,現在,他們至少希望保持這種穩定或信心的氣氛,我不認為他們會做任何可能擾亂市場的事情。我認為市場將認為這是最后一次加息。

高盛經濟學家David Mericle:由于美國“銀行系統的壓力”,美聯儲本月將“暫停加息一次”。硅谷銀行和簽名銀行的倒閉事件是阻礙美聯儲加息最主要的因素,銀行業危機使外界難以忍受加息行動。在事態平息之前,FOMC將暫時停止加息進程。

安聯集團首席經濟顧問Mohamed El-Erian:過去幾年的決策經驗表明,美聯儲很可能選擇一種折中的解決方案,在一個動蕩和不確定的時期保持政策的開放性。美聯儲可能維持利率水平不變,同時提供前瞻指引——表明這是一個短暫的暫停,而不是加息周期的結束。

潘興廣場資本管理公司創始人阿克曼:鑒于銀行業危機,美聯儲本周應暫停加息。我們的金融系統受到了許多重大沖擊。一周內有三家美國銀行倒閉,股票和債券持有人的價值被一掃而光;瑞士信貸被緊急收購及其初級債券持有人歸零。值得注意的是,債券持有人承擔損失是一種新現象,因為他們在上一次全球金融危機中曾受到保護。

諾貝爾獎得主Paul Krugman:我對聯儲的建議是——什么都不要做!當前銀行業的“混亂”局面足以讓美聯儲暫停加息行動,直到情況更加明朗。大量資金從銀行存款轉移到流動性要求嚴格得多的貨幣市場基金,因此可能會嚴重打擊企業貸款,這相當于大幅加息。

Vitalik Buterin 闡述加密貨幣美好愿景的擴展定義:包括改善擴容、隱私、UX 和加密社交等:12月31日消息,以太坊創始人 Vitalik Buterin 針對 Paradigm 聯合創始人 Matt Huang 提問的“關于加密貨幣美好愿景的擴展定義是什么”回復稱,改善擴容、改善隱私、改善 UX、對于普通用戶而言更安全的用戶賬戶(非中心化服務)、“支付 +SoV+DeFi”為更多的人提供價值、加密社交起飛、身份和 SIWE(Sign-In with Ethereum)成功、DAO 新組織范式得到更廣泛的采用等。[2022/12/31 22:18:16]

野村策略師Aichi Amemiya:美聯儲將在3月的FOMC會議上宣布降息25個基點。盡管25個基點的降息似乎不太可能一舉成為金融機構的靈丹妙藥,但如果美聯儲在經濟預測利率點陣圖中顯露出存在持續降息的意愿,市場就會迅速為進一步降息定價。 這可以在一定程度上減輕銀行面臨的擠兌風險,并減少它們投資組合的未實現損失。除了降息外,我們還預計美聯儲將停止量化緊縮(QT)。

特斯拉CEO馬斯克:建議美聯儲此次將利率至少下調50個基點。鑒于最近的銀行倒閉,美聯儲在“數據延遲太多”的情況下運作。如果美聯儲在硅谷銀行破產后無法阻止地區銀行崩潰,存在再次出現大蕭條的“嚴重風險”。

加息與否毫無疑問是今晚美聯儲決議的最大看點,但在一場自金融危機以來最嚴重的銀行業風暴席卷下,今晚這份美聯儲決議所能反饋出的關鍵信息點,顯然不止于此。尤其是考慮到作為季末會議,美聯儲在今晚還將同時發布最新經濟預測和利率點陣圖的背景下。

以下是除了利率決定外,我們所羅列今晚美聯儲決議還可能出現的關鍵變化和看點:

①決議聲明的措辭修改

BAYC系列NFT近24小時交易額增長超600%:金色財經報道,OpenSea最新數據顯示,Bored Ape Yacht Club(BAYC)系列NFT過去24小時的交易額為598 ETH,增長率為687%。近24小時交易額排名位列OpenSea第1。[2022/9/18 7:03:50]

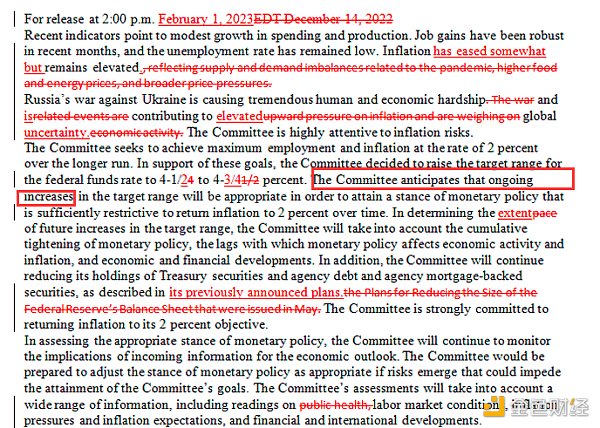

不少業內人士已預計,今晚FOMC的聲明措辭可能會出現重大變化——該委員會可能會選擇放棄“持續加息”的承諾,取而代之的是更溫和或有先決條件的措辭,但仍暗示將進一步收緊政策。

事實上,1月會議前就曾有業內人士預計美聯儲將作出類似的修改。但美聯儲在當時的聲明中仍表示,聯邦公開市場委員會(FOMC)預計,“為了達到足夠限制性的貨幣政策立場,持續加息將是適當的”。自去年3月以來,美聯儲政策聲明中就一直使用了這一相同的措辭。

德意志銀行指出,本周的FOMC聲明中最重要的變化將是前瞻指導措辭的調整。委員會將用仍暗示緊縮傾向、但在很大程度上依賴于數據的措辭將取代“持續加息”的原措辭。通過這種方式,政策制定者仍將致力于抗擊通脹,但鑒于不確定性上升,他們不會預先承諾任何政策行動。

巴克萊銀行高級經濟學家Jonathan Millar也表示,這次會議上,FOMC面臨的難題將是降低通脹和金融穩定風險之間的緊張關系。”美聯儲可能會說,它正在“密切關注金融市場的發展及其對經濟前景的影響”。

②內部是否會產生分歧

在當前的艱難形勢下,FOMC內部也可能會存在較為明顯的分歧,甚至再度出現反對票的情況,這在過去兩年是頗為罕見的。

有著“新美聯儲通訊社”的著名記者Nick Timiraos就在會前的前瞻中表示,一些美聯儲官員認為,由于這次的銀行業沖擊,貸款和其他金融條件突然收緊的風險上升。這些官員可能贊成放棄加息。而另有一些官員會認為影響很可能是暫時、可控或溫和的。他們可能主張在通脹仍然高企的情況下,推進進一步加息,從而為經濟降溫。

前美聯儲高級經濟學家、耶魯大學管理學院教授William English說:“這將是一個艱難的決定,溝通非常棘手。”

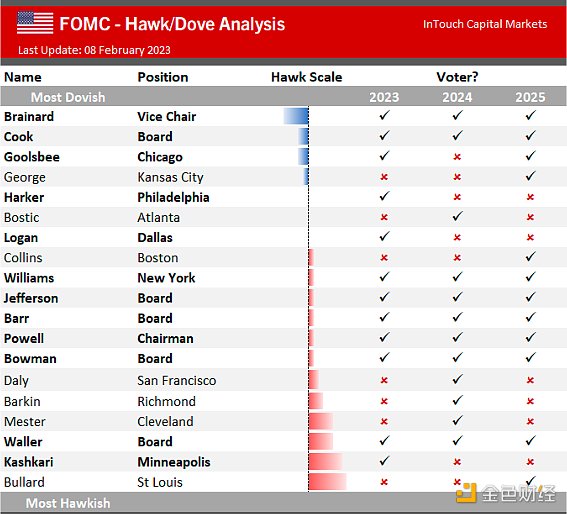

目前業內預計在票委方面,芝加哥聯儲主席古爾斯比(Austan Goolsbee)可能持鴿派立場,而明尼阿波利斯聯儲主席卡什卡利(Neel Kashkari)等人則可能主張繼續采取更鷹派的舉措。

③利率點陣圖預期

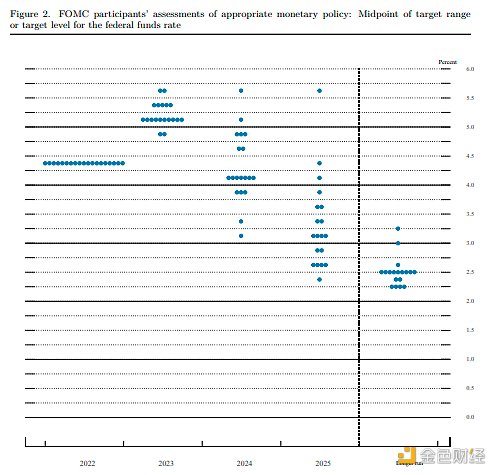

利率點陣圖匯總了美聯儲成員個人對截至2025年的聯邦基金利率的預測。美聯儲鮑威爾3月初在國會發表證詞時曾表示,FOMC可能會將利率提高到高于此前預期的水平,這表明他當時認為3月的利率“點陣圖”料會顯示,官員們對2023年底利率的預測中值將高于此前12月預期的5.1%。

注:去年12月時發布的點陣圖

然而,隨著過去兩周銀行業危機的發酵,一切很可能已物是人非。

盡管市場在過去短短不到2天內,對美聯儲到年底時的降息幅度預期(相較目前利率),已從原先的-110個基點急速轉變為了-20個基點,但下半年降息的預期依然存在。而在銀行業危機發酵前,從沒有美聯儲官員承認年內存在降息的可能。

無論如何,哪怕美聯儲今晚只是維持去年12月的利率點陣圖預測——不再上移,也要比目前的市場利率預期更高,并足以被視為鷹派信號。而如果美聯儲點陣圖真的釋放出年內的降息預期,則很可能將標志著其決策的一個重大鴿派轉變。

當然,需要提醒投資者的是,在點陣圖和經濟預測方面,業內人士目前還提到了今晚存在的另一種可能性——那就是由于金融系統和經濟環境存在的不確定性,美聯儲罕見地不發布最新的預測。這在之前是有過先例的:2020年3月鮑威爾就曾表示,由于新冠疫情,“經濟前景每天都在變化”,提供預測似乎沒有用。

畢馬威首席經濟學家Diane Swonk目前就支持,美聯儲此次會議暫時不要發布預測。他表示,現在發布預測“只會增加更多的混亂”,并適得其反。因為任何預測——無論是繼續加息以對抗通脹,還是遵循金融穩定的鴿派路線,都有可能遭到市場誤解。

④如何看待資產負債表異動?

許多人可能沒有注意到的是,在銀行業危機的發酵下,美聯儲資產負債表規模在截止上周四的一周增加了約3000億美元至8.69萬億美元,這是自疫情以來最大的周增幅。這意味著美聯儲過去大半年好不容易緩步展開的縮表規模,在短短幾天時間內就又吐出去了將近一半。

在這近3000億美元中,美國銀行業通過貼現窗口從美聯儲獲得1528.5億美元,是此前一周45.8億美元的近30倍。這也超過了2008年秋季金融危機最嚴重階段創下的1120億美元的紀錄。

此外,上周美聯儲針對銀行業新推出的以美國國債等其他抵押品為抵押的定期融資計劃(BTFP)規模也達到了119億美元。聯邦存款保險公司(FDIC)則向兩家破產銀行提供了1430億美元抵押貸款。

雖然上述資產負債表的急速擴張可能只是當前銀行業危機中出現的暫時現象,但美聯儲主席鮑威爾是否會在新聞發布會上被問及對縮表進程的最新看法,無疑仍值得投資者密切留意。

野村策略師Amemiya此前曾表示,目前小銀行的準備金水平更低,盡管存款與非存款投資工具——如貨幣市場基金(MMF)的選擇對銀行來說也很重要,但結束QT應該有助于保持比其他情況下更充裕的準備金。花旗集團也認為,美聯儲可能需要提前結束QT, 從而保證金融體系中有足夠的銀行準備金規模。

⑤如何評價保金融和抗通脹的取舍

除了平衡充分就業與穩定價格外,美聯儲的雙重使命之外還有一個非官方的第三職能——保持金融穩定。而這“第三項任務”恰恰在本月的銀行業危機期間令美聯儲感到“壓力山大”。

鮑威爾可能在新聞發布會上被問及最近的動蕩如何影響金融狀況和經濟前景,以及他是否看到了在不引發衰退的情況下降低通脹的途徑。

美聯儲前高級官員、杜克大學經濟學教授Ellen Meade表示,鮑威爾的工作是“明確地將金融不穩定問題以及為解決這一問題而采取的措施,與通脹問題和強勁的經濟分開。”

美國銀行首席美國分析師Michael Gapen則預計,鮑威爾將解釋美聯儲正在通過加息抗擊通脹,但隨后也會向市場保證,美聯儲可以使用其他工具來維護金融穩定。

本月硅谷銀行和另外兩家美國銀行倒閉后,美國監管機構已緊急采取行動,對陷入金融業動蕩的銀行提供支援。美國財長耶倫周二表示,如果監管機構認為銀行系統存在擠兌風險,聯邦政府可能介入保護更多銀行的儲戶。鮑威爾是否會同樣加大力度表露救助托底的承諾,也值得留意。

鮑威爾還肯定會被問及舊金山聯儲的監管機構為何未能發現或阻止硅谷銀行的問題。

硅谷銀行在利率上升時因證券損失慘重。美國參議員伊麗莎白·沃倫(Elizabeth Warren)本周已抨擊鮑威爾創造了“一連串驚人的失敗”,這些失敗助長了目前的危機。

金色財經 善歐巴

金色早8點

白話區塊鏈

Odaily星球日報

MarsBit

歐科云鏈

深潮TechFlow

Arcane Labs

BTCStudy

今天,我們正在采取果斷行動,通過增強公眾對我們銀行系統的信心來保護美國經濟。這一步將確保美國銀行系統繼續履行其保護存款和為家庭和企業提供信貸支持的重要角色,以促進強勁和可持續的經濟增長.

1900/1/1 0:00:00一方面,美國政府對其大力施壓,進行了“提醒流動性風險+處罰”的雙重施壓;另一方面,曾經關系親密的客戶紛紛宣布停止合作。而這一切,都讓 Silvergate 瀕于破產的邊緣.

1900/1/1 0:00:00撰文:Juan Gadea 翻譯:John,ECN 校對:Stephanie,ECN備受期待的上海升級即將到來,它于 3 月 14 日在 Goerli 測試網上進行測試.

1900/1/1 0:00:00▌ 加密貨幣總市值重回1萬億美元上方金色財經報道,據CoinGecko數據,加密貨幣總市值反彈至1.04萬億美元,過去24小時漲6.5%.

1900/1/1 0:00:00作者:Mike Wawszczak 翻譯:卡丘zircon 文章來源:SeeDAO這是「 DAO 的法律實體結構」系列中的第一篇文章.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:503.56億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量26.

1900/1/1 0:00:00