BTC/HKD+0.33%

BTC/HKD+0.33% ETH/HKD+0.01%

ETH/HKD+0.01% LTC/HKD+0.7%

LTC/HKD+0.7% ADA/HKD-1.17%

ADA/HKD-1.17% SOL/HKD+1.05%

SOL/HKD+1.05% XRP/HKD-0.69%

XRP/HKD-0.69%作者:TokenBrice

Solidly/Velodrome分叉如雨后春筍般出現,特別是在流行的第二層,如Arbitrum或zkSync。Solidly現在是DeFi中排名第三的分叉協議,并且是分叉(如Velodrome)成為市場領導者的罕見案例之一。乍一看,這似乎只是另一個分叉的炒作,就像我們有Uni/Sushi的分叉季,Olympus的分叉季等。

事實上,這是夸大其詞:每周都會推出數量驚人的此類 DEX,其中 95% 從現在起六個月后將不再適用。然而,就像大多數這樣的炒作一樣,在深處,在去中心化交易所的設計方式方面,有一個真正的根本性創新值得研究。

因此,本文將深入探討Solidly和Velodrome模型,以了解它們成為標準分叉模板的原因。話雖如此,將我們將思考這些去中心化交易所的下一步,以及這個市場在幾個月后會是什么樣子。

讓我們開始吧!

本文假定你對去中心化金融有最低限度的了解,并對veCRV模型有徹底的了解。如果你需要復習,請查看:CRV Wars: understanding the race to accumulate power to influence Curve Finance protocol

ve(3,3) DEX 簡介

在我們深入探討 Solidly 如何構建并嘗試改進 veCRV 模型之前,讓我們先退一步考慮一下范圍。

Curve創始人已累計出售5450萬枚CRV換得2180萬美元資金:金色財經報道,據推特用戶余燼監測,截至目前,Curve創始人已累計出售5450萬枚CRV,換得2180萬美元資金。[2023/8/1 16:11:52]

AMM結構VS激勵層

事實上,要了解ve(3,3) DEX的故事,我們需要區分對去中心化交易所同樣重要的兩個層面:

1.流動性結構層:用于維持流動性的各種AMM模型,如UNIv2的x*y=k或Curve的stablesswap。

2.激勵層:費用+針對流動性提供者的所有其他激勵,包括代幣發行(如CRV模型)。

歸根結底,第一層——流動性結構——是游戲的核心,而第二層——激勵機制——對于吸引和維持足夠的流動性至關重要。

Curve在這兩方面都進行了創新。雖然我們今天討論的模型利用了它,但它們完全側重于改進激勵層。事實上,在目前階段,大多數利用Solidly或Velodrome模型的ve(3,3) DEX只提供兩種眾所周知的流動性結構類型:x*y=k和stableswap。

根據DEX的不同,這兩種流動性模型被稱為相關/波動或穩定/波動。

那么,讓我們來談談Andre Cronje原創 Solidly的有趣之處,以及我們可以從它的失敗中得到什么啟示。

Andre Cronje的Solidly 創新

元宇宙商務平臺1verse擬進行5000萬美元融資:7月28日消息,元宇宙商務平臺1verse正在與多家全球投資機構接觸擬融資5000萬美元,其中包括總部位于約翰內斯堡的金融機構Rand Merchant Bank(RMB)。1verse希望將元宇宙和現實世界連接起來,并構建商務輔助技術平臺,通過整合沉浸式虛擬世界和市場分銷基礎設施,打造更優質的購買方式和電商體驗。(Businessworld)[2022/7/28 2:43:48]

Solidly于2022年初在Cronje的媒體上推出,其愿景的關鍵部分是對儲物柜(locker)實用性的重大改進。在Curve上,儲物柜使用不可轉讓的投票托管代幣承諾使用四年。雖然這對Curve生態系統中所有參與者的長期激勵是很好的,但它也創造了一個相當大的進入壁壘。

于是就有了以veNFT為核心的ve(3,3)。雖然veCRV是非流動性的,但veSOLID頭寸由veNFT代表,允許其轉讓或OTC出售/購買。它有助于使鎖定不那么可怕。為了進一步激勵它,Cronje引入了“反稀釋性重組(anti-dilutive rebases)”,這是一個來自Ampleforth/Olympus的概念。

這里的想法很簡單:由于Curve/ Solidly DEX模型每周向流動性提供者發放代幣,因此代幣持有者不斷被稀釋。他們必須不斷提高自己的地位,才能維持目前的投票份額。為了彌補這一點,在Solidly模型下,veSOLID持有者每周獲得與每周釋放量成比例的基數。這使他們即使在沒有鎖定新代幣的情況下也能保持投票份額。

AAVE突破420美元:火幣全球站數據顯示,AAVE短線上漲,突破420美元關口,現報420.0238美元,日內漲幅達到5.93%,行情波動較大,請做好風險控制。[2021/4/15 20:21:02]

除了這些變化之外,Solidly繼承了大部分Curve模型,包括LP激勵功能,使veToken持有者能夠從其流動性頭寸中獲得更高的收益。這個功能具有實際影響,因為它幾乎“類似Convex”。事實上,這樣一個功能的邏輯結論是,一個或幾個參與者獲得大量的veToken,并向存款人提供LP激勵以便收費。

該功能的存在與否是Solidly和Velodrome模型之間的關鍵區別,因此我們將在稍后再討論它。

最后,選民激勵模型還有一個關鍵的轉折。在Curve上,LP獲得一半的交易費用 + CRV 釋放量,而選民則不會受到他們投票的池的費用的影響。這可能會導致選民為了賄賂而投票給礦池的情況,即使礦池沒有為交易所提供任何交易量。

在Solidly上,LP只獲得SOLID釋放的獎勵,LP費用將重新分配給池中的選民。因此,作為一個veSOLID持有者,為了優化你的收益,你會被激勵去考慮你正在投票的礦池的交易量,而不僅僅是賄賂。這將更好地協調協議主要參與者(交換者、流動性提供者、持有者)的激勵機制。

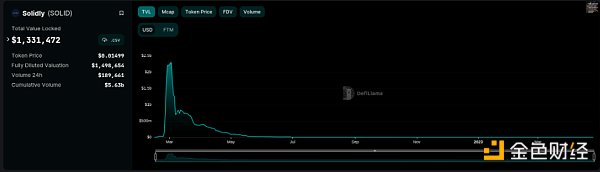

Solidly還創新了發布策略,根據他們在Fantom (Solidly所在的地方)上的在線活動,針對協議進行空投。所有這些創新和炒作共同導致了大量的流動性迅速被吸引到交易所。

Curve Finance資金池Pool Factoryv1版本發現漏洞:Curve Finance發布推文稱,資金池PoolFactoryv1版本發現漏洞,建議v1用戶立即使用crv.finance提取資金。Curve.fi和PoolFactoryv2資金池不受影響。團隊還表示,盡管該漏洞很嚴重,但它僅影響v1池,黑客無法利用它來竊取用戶資金。[2021/3/5 18:17:18]

但Solidly最初的實施存在一些關鍵弱點,包括釋放量急劇下降,以及完全無需許可的標準創建,允許任何礦池獲得SOLID獎勵。它是可賭的,所以它被玩了。很快,代幣被創造出來,唯一的目的是種植SOLID,與 TVL 一起價格迅速上升。

TVL 來得快,消失得也快,Solidly 成為了大多數人歷史的一部分。但那些密切關注事件的人知道,Solidly的失敗并非來自于ve(3,3)模型的弱點,而更多的是它的實現細節被忽視了,這意味著雖然Solidly已經不復存在,但ve(3,3)可能會重新出現。幾個月后,它在另一個團隊制造的另一個鏈上做到了:進入Velodrome。

Velodrome對Solidly模型的改進

Velodrome利用Solidly模型,并通過實施儀表白名單解決了釋放問題,幫助避免了獎勵分配給虛構代幣的情況,就像在Solidly上看到的那樣。

AAX支持LEND智能合約置換為AAVE:根據Aave官方說明,Aave已經啟動通過智能合約將原LEND代幣按照100LEND:1AAVE的比例轉換為AAVE新代幣,新的AAVE持有人將可以根據持幣權重參與Aave protocol協議的治理。據AAX官方公告,AAX將支持Aave Protocol(LEND)智能合約置換為Aave Protocol(AAVE)的計劃。AAX交易平臺將下架LEND,而AAVE將會上架。LEND / USDT 交易對也已于香港時間 2020 年10月12日15:00起暫停交易,暫停交易期間LEND仍可用于充幣和提幣。AAVE/USDT交易對開啟時間請留意AAX官方公告。[2020/10/12]

然而,Velodrome遠不止是一個簡單的分叉,它還進行了進一步的改進。其中包括更可持續的釋放模型和移除LP激勵功能,這意味著veVELO持有者在收益方面沒有優惠待遇。Velodrome還簡化了首次LP的體驗,他們可能會對你在實施 LP 激勵 的 DEX 上看到的收益率范圍感到困惑。

除了技術特點之外,Velodrome的成功很大程度上要歸功于團隊的執行力和對業務發展戰略的關注,這是ve(3,3)模型的重要組成部分。基于Optimism,Velodrome發現其PMF是鏈流動性層。由于它的模式,維持Velodrome項目的流動性比Uniswap項目更具成本效益。

https://twitter.com/TokenBrice/status/1643631689984274432?s=20

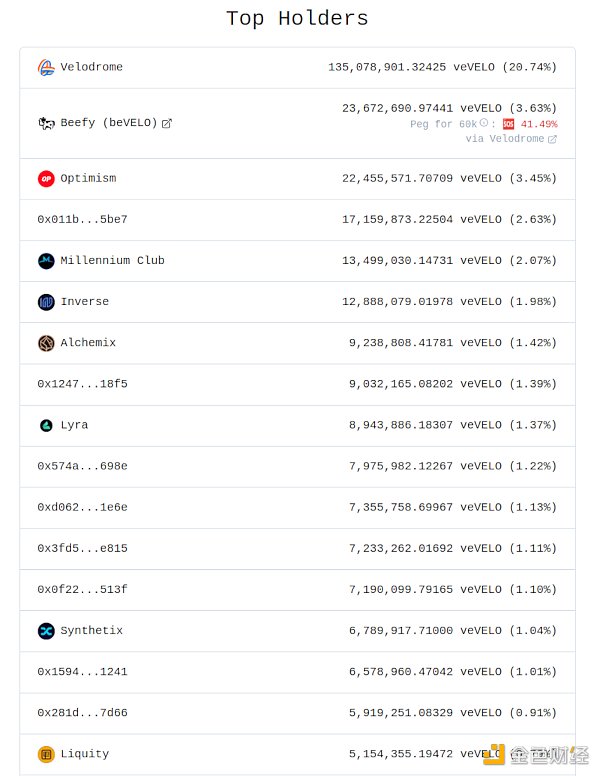

與Solidly一樣,Velodrome空投了幾個帶有veVELO NFT的協議,沒有任何附加條件,這極大地幫助吸引了最初的投票和賄賂活動。該協議非常適合,主要是與其他發行穩定幣或 ETH 流動性股權衍生品的協議相匹配:

DeFiwars.xyz – veVELO ownership overview

現在已經快一年了,由于協議中分配的OP激勵措施(稱為Tour de OP)的謹慎和漸進的調整,活動得以持續。其中大多數用于激勵兩種行為,這些行為對維持飛輪至關重要:

1.來自協議的賄賂,由OP賄賂匹配激勵。

2.鎖定veVELO,由OP鎖定獎勵激勵。

對于鎖定VELO或向交易所部署大量協議、擁有流動性的項目,賄賂匹配進一步增加,有助于進一步放大強化效應:那些想要在Velodrome上建立長期持續流動性的人有充分的理由購買VELO、鎖定和投票、賄賂和供應POL,理想情況下是一次完成。

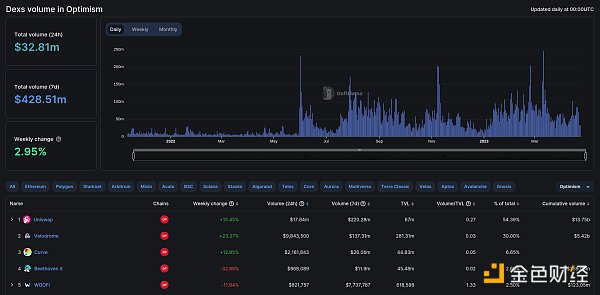

這使得Velodrome在Velodrome的協議TVL圖表中名列前茅,處理了大約區塊鏈總量的30%,而Uniswap占50%,大約占Velodrome TVL的四分之一。

Volume on DEXes on Optimism, from DeFiLlama

那么,為什么兩者之間的差距如此之大呢?很簡單:Uniswap的成交量/TVL比目前的Velodrome高9倍,因為Uniswap的流動性更加集中,因此效率更高。但隨著Velodrome V2即將到來,這種情況即將發生變化。

Velodrome V2 簡介

雖然Uniswap在流動性集中方面領先一步,但它將迅速改變。v3許可證于2023年4月1日到期,這意味著該模型現在更容易重新實施。許多DEX,包括Solidly/Velodrome 分叉,都打算利用這一點。盡管如此,為了保持本文的重點,我們將只討論預計在未來幾周或幾個月內發布的Velodrome V2。

實際上,Velodrome V2不僅標志著在DEX上引入了UNI-v3風格的LP,而且還顯著改進了UX/UI,簡化了veNFT的管理,veNFT的藝術品等等。有關詳細信息,請查看V2公告文章。

結論

我希望本文能幫助你理解Solidly和Velodrome模型的好處。雖然我在介紹中提到了無數的分叉,但我還是堅持本文的方向。我想這需要我梳理一下他們的主要分支和他們在模板中實現的修改:敬請期待。

關鍵要點

?業務發展的重要性:ve(3,3)就像Curve一樣,是協議的協議。從長遠來看,團隊的專業精神、有效地確定優先級、執行BD的能力是DEX成功的重要因素。

?發布/空投/頂級車手的質量:即使BD做得很好,給定的ve(3,3) DEX也只能與其頂級車手一樣好。是的,你希望他們賄賂、投票、提高意識,但不僅如此。驅動DEX的流動性質量也很重要(成交量/TVL比率)。

?LP激勵及其結果: 如果一個ve(3,3)實現LP 激勵,它會調用類似 Convex 的協議。ve(3,3)的成功將取決于它的Convex類產品做得多好。要跟蹤各種包裝器和主要veTokens持有者的關鍵統計信息,請檢查 DeFiWars。

?ve(3,3) +流動性集中度:雖然ve(3,3)是DEX激勵層的重大創新,但它目前利用的是低于標準的流動性結構。將ve(3,3)激勵模型與高效的UNI v3式流動性結構相匹配,有助于進一步提高飛輪的有效性。

MarsBit

媒體專欄

閱讀更多

金色薦讀

金色財經 善歐巴

迪新財訊

Chainlink預言機

區塊律動BlockBeats

白話區塊鏈

金色早8點

Odaily星球日報

Arcane Labs

歐科云鏈

隨著加密貨幣行業的發展,行業整體已經從突飛猛進的草莽狂飆向標準化發展,針對加密資產的各項金融措施也逐步出臺,共同將整體行業推向下一個更高的繁榮頂峰.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:466.43億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量20.

1900/1/1 0:00:00原文作者:Che Kohler 原文編譯:MK,MarsBit作為比特幣用戶,你使用數字簽名和特定消息來證明你是發送者,這是你作為私鑰所有者的合法命令.

1900/1/1 0:00:00隨著元宇宙的崛起,一個名為“Lucky Bird”的全新元宇宙項目正在吸引著全球范圍內的目光。作為金色音樂節的特邀嘉賓和總冠名,我們有幸提前了解到Lucky Bird的宏大愿景及其在區塊鏈領域的.

1900/1/1 0:00:00brc-20相關生態愈發繁榮,因此我們將目光轉到brc-20生態的推動者@domodata,揭開這位Ordinals協議背后“V神”的神秘面紗.

1900/1/1 0:00:00根據Lookonchain監測,三個巨鯨地址過去一周共增持約195 萬枚LDO,Lido Finance V2版本升級投票通過允許用戶提取質押的ETH,鏈上有巨頭持續布局LSD賽道.

1900/1/1 0:00:00