BTC/HKD+0.5%

BTC/HKD+0.5% ETH/HKD-0.23%

ETH/HKD-0.23% LTC/HKD-0.2%

LTC/HKD-0.2% ADA/HKD+1.95%

ADA/HKD+1.95% SOL/HKD-0.11%

SOL/HKD-0.11% XRP/HKD+2.94%

XRP/HKD+2.94%點擊閱讀:2023年NFT 市場分析(下):巨鯨動態與NFT盈利方法

原文:CoinMarketCap&NFTGO 譯:金色財經

目錄

主要觀點

第1章 市場概述

1.1 NFT市場的過山車式波動

1.2 NFT市場和洗錢交易的現狀

第2章 微觀趨勢和流動性

2.1 NFT項目的微觀趨勢

2.2 NFT流動性和特征的分析

第3章 主要項目和事件

3.1 NFT項目的趨勢分析

3.2 2023年迄今為止的主要事件

第4章 交易員和鯨魚分析

4.1 每人均資產分配情況

4.2 NFT鯨魚的資產分析

4.3 最有利可圖的NFT交易員及其實現方式

第5章 NFTFi和估值

5.1 NFTFi的發展

主要觀點

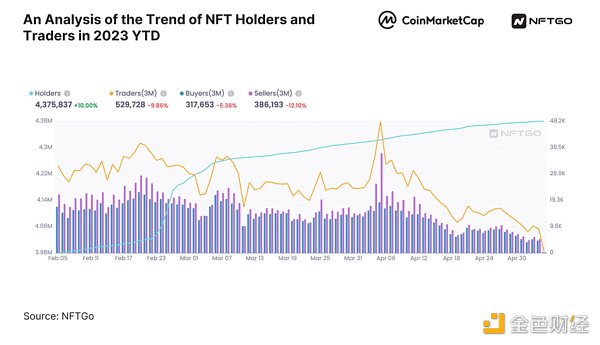

1. 2023年第一季度NFT交易量出現了急劇增加,然后又下降。這是由于Blur的激勵和空投,導致NFT持有人數量于4月19日降至過去12個月中的最低點,僅有11,187名交易者。

2. 在NFT版稅市場上,OpenSea曾經占據主導地位,但自2月中旬起,Blur就超越了它,并在3月份保持了同等水平。Blur的可選版稅和零燃氣費的方法針對價格敏感的用戶,使其成為版稅市場份額的新領導者。Blur上的洗錢交易數量正在逐漸減少,表明真正的交易者正在穩定下來。

3. 受2022年底熊市影響,藍籌股在2023年第一季度的盈利能力顯著下降,但一些項目仍表現良好。在賣方市場中,BAYC的盈利能力最強,而Azuki的鯨魚數量增長了100%,是今年最具韌性的藍籌股。鯨魚的交易仍然影響著利潤波動,而項目的富人和窮人持有者之間存在巨大差距。

4. 通過NFT可以有各種各樣的收益方式,包括以低價購買高質量的NFT并長期持有,批量鑄造來自利基項目的NFT并以更高的價格出售,以及識別高頻交易的盈利NFT類別。盈利的NFT交易員可以分為三類。

S&P Global 2022年展望報告:DeFi不會取代傳統金融體系:12月29日消息,金融信息和分析提供商S&P Global的一份報告稱,到2022年,DeFi將繼續補充傳統金融體系,而不是取代它。根據該公司的《2022年全球信貸展望》,傳統金融行業將需要創新和投資,才能在未來12個月保持相關性。報告指出,雖然目前大多數DeFi應用并沒有與傳統金融競爭,但這種情況在未來可能會改變:“DeFi在高成本業務方面的潛力更大,這些業務通常能為傳統金融提供更高的利潤率。如果DeFi抓住了現有流動性的很大一部分,它還可能修正現有機構的資金狀況。忽視這一趨勢可能會在未來敲響警鐘,盡管我們認為這還需要幾年時間,因為DeFi仍處于起步階段。”

該報告還表示,2022年的監管進展(如果即將到來)可能會讓更多傳統金融體系的參與者加入DeFi。(The Daily Hodl)[2021/12/29 8:11:06]

5. 過去四個月中,Bitcoin Ordinals市場的交易量和數量有所增長,但其交易量僅占ETH市場的0.02%。由于Ordinals NFT的交易速度較慢、成本較高且應用范圍有限,以太坊NFT仍占據應用范圍和速度的優勢。

6. NFTFi借貸市場在第一季度復蘇,1月至3月貸款總額約為2500萬美元。ParaSpace在借貸市場中占據最大的市場份額,而NFTFi在NFT借貸用戶數量方面領先。

第1章 市場概述

1.1 NFT市場的過山車式波動

2023年第一季度,NFT交易量出現了急劇增加,隨后又下降。Blur的激勵和空投,以及與OpenSea的版稅之爭(將在本報告后面介紹)推高

這是正確的。截至4月,NFT持有者數量在4月19日達到了過去12個月的最低點,僅有11,187名交易者。然而,總體而言,持有者數量增長了約12.62%,在4月份達到了約430萬人。值得注意的是,持有者數量在2月初和2月底經歷了急劇上升,這可能歸因于Blur和Yuga Labs生態系統零手續費的日益流行。

媒體:比特幣2021年的年內漲幅已經開始落后于主流資產:由于在收復5月失地方面舉步維艱,比特幣年內迄今的投資回報現已開始落到傳統資產之后。比特幣新近的下跌已使其年內迄今漲幅只剩下14%,不及大宗商品,也低于歐洲和亞洲的一些股票指數。比特幣4月中旬一度觸及接近65,000美元的歷史高點,但隨后從巔峰水平大幅回落,億萬富豪馬斯克批評比特幣過于耗能的公共言論以及中國再次出手打壓比特幣則進一步加劇了它的跌勢。(新浪財經)[2021/6/8 23:21:01]

值得注意的是,NFT交易最近的下降伴隨著買家少于賣家的一年趨勢,表明市場行為正在發生變化。

許多藍籌NFT項目的底價隨時間逐漸下跌,其中無聊猿游艇俱樂部(Bored Ape Yacht Club)的底價從2022年4月的153.7 ETH峰值下降了三分之二,降至不到50 ETH。

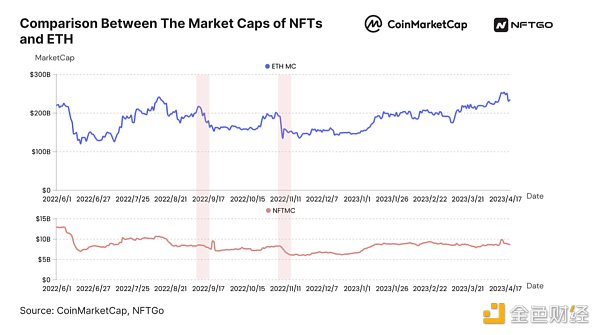

然而,我們目睹的并不是NFT市場的衰退,而是其第二個主要周期的早期階段,落后于整個加密貨幣市場。以太坊(ETH)與NFT市場之間的平均相關系數為0.76。這表明NFT市場不像傳統加密貨幣市場那樣波動劇烈。在大多數情況下,NFT市場并不會立即對大幅波動做出反應。例如,當ETH價格下跌時,許多藍籌NFT的美元定價只會出現相對較小的下跌。

例如下圖所示,即使ETH的市值下降,NFT的市值也不會立即跟隨,而且更加穩定;NFT市值指數的方差為1.35E + 09,比ETH市值指數的方差2.99E + 10小得多。

Galaxy Digital首席執行官:比特幣2021年底或將達到10萬美元:3月1日消息,Galaxy Digital首席執行官Mike Novogratz表示,大型機構投資者對比特幣的興趣日益濃厚,隨著越來越多的機構采用旗艦加密貨幣資產,預計BTC的價格將翻一番以上,到2021年底將達到10萬美元。Novogratz補充說,他相信年長的投資者可能很快會參與比特幣革命。(The Daily Hodl )[2021/3/1 18:01:57]

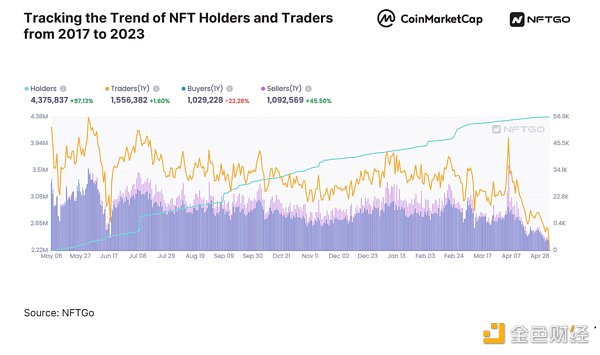

過去兩年,NFT市場市值和持有人數量增長了10倍。盡管有如此顯著的增長,NFT市場規模仍相對較小,僅占總以太坊市值的約十分之一。然而,NFT市場的持續擴張表明未來增長和采用的潛力巨大。

從2021年末到2022年初,NFT市場被譽為歷史上的“NFT牛市”。然而,自2022年下半年以來,市場在很大程度上處于冷卻期。考慮到NFT市場的社區驅動性質,新概念和熱門話題將是推動下一波增長的關鍵。

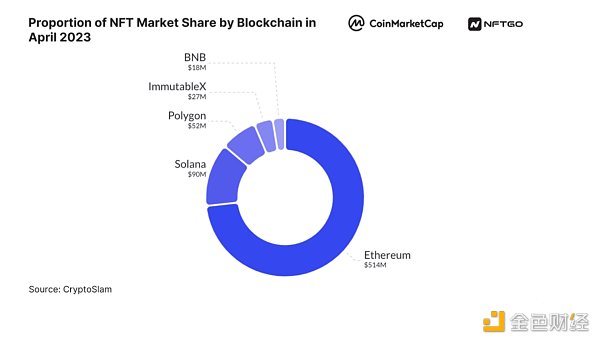

以太坊主導NFT交易

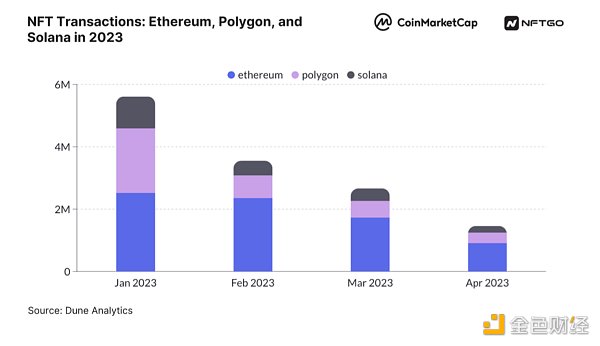

截至2023年4月,以太坊仍是NFT市場最大的第一層,其次是Solana、Polygon和BNB Chain。僅在2023年4月,以太坊的NFT交易額就達到了5.14億美元,占整個市場交易額的約70%,其次是Solana的交易額為9000萬美元(12%),Polygon(7%),其他平臺不到5%。

以太坊在NFT交易量上仍處于領先地位,占到了2023年迄今為止總交易量的50%以上,月交易量在100萬至200萬之間波動。由于2022年出現的交易不規則和FTX破產的影響,加上與以太坊、Polygon和其他新的L1(如Aptos)之間的激烈競爭,Solana在2023年初表現疲軟。因此,Solana的交易動態正在緩慢下降。

Bitcoin Advisory創始人:到2021年底半數大公司將持有比特幣:金色財經報道,比特幣咨詢公司Bitcoin Advisory的創始人Pierre Rochard表示,到2021年底,根據標準普爾500指數的全球前500大公司中超過一半的公司資產負債表中將有比特幣。此外,Rochard表示,考慮到比特幣,預計未來人們將開始拒絕法幣支付。[2020/12/19 15:44:29]

NFT市場和“洗錢”現象的現狀

Blur成為市場的新寵

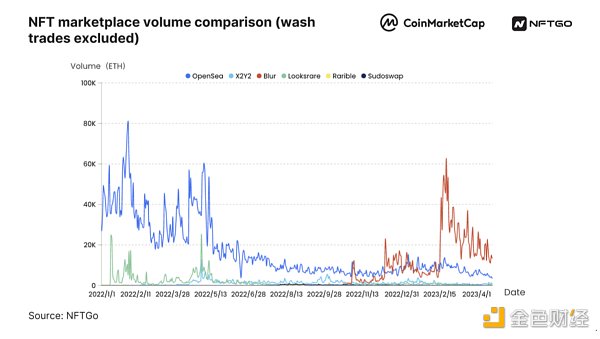

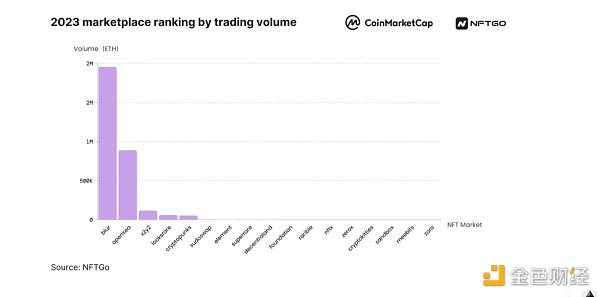

OpenSea一直是交易量最大的平臺,直到2022年12月之前。然而,在Blur推出后不久,其交易量激增并超過了OpenSea。

上面呈現的圖表展示了Blur自2月15日空投以來的巨大交易量增長。今年1月至4月的累計交易量數據顯示,Blur的表現比OpenSea高出120%。盡管如此,獨立交易者的數量在OpenSea約為Blur的三倍,后者大約有59萬交易者。這表明Blur上的大部分交易者是專業人士,其交易頻率和平均交易金額都較高。在地址數量方面,OpenSea只增長了12%。

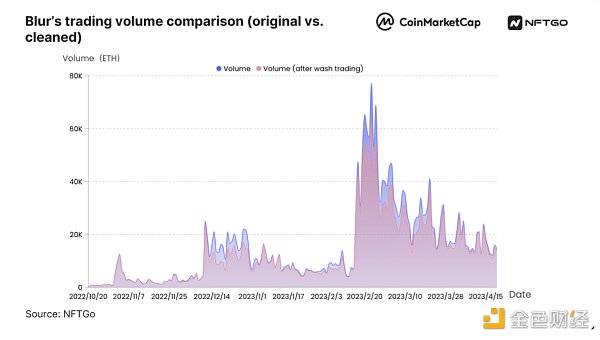

意外的洗錢交易

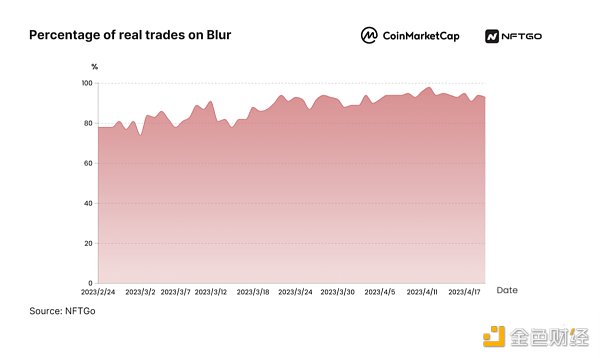

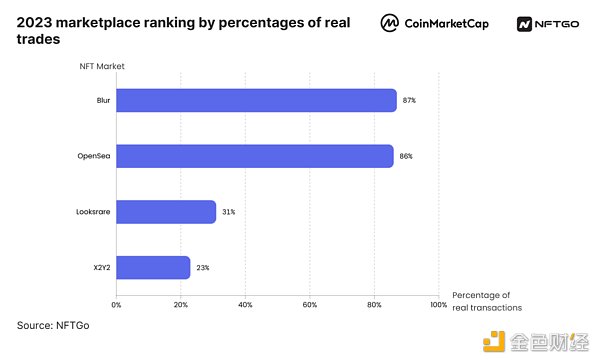

這種現象不僅僅反映在被“空投激勵”吸引的短暫用戶潮上,而是隨著時間的推移,Blur上被確認為洗錢交易的數量逐漸減少,這意味著真實的交易者在逐漸穩定下來。例如,在空投發布后,Blur上真實交易的比例從三月份的平均86%增加到四月份的平均93%。以下圖表顯示了清洗后的統計數據與原始交易量之間的比較。

DCG推出加密礦業子公司Foundry,承諾到2021年向其投資1億美元:美國加密貨幣行業巨頭DigitalCurrencyGroup(數字貨幣集團,DCG)宣布推出專注于加密礦業的全資子公司Foundry,正式宣布進軍比特幣礦業,DigitalCurrencyGroup已承諾到2021年向Foundry投資超過1億美元。根據公告,Foundry成立于2019年,旨在為數字資產礦工和制造商提供機構級別的專業知識、資本和市場情報,提供構建、維護和保護去中心化網絡的資源,該公司目前為礦業生態系統提供三項服務:設備融資和采購;挖礦和權益質押服務;以及咨詢服務。前CoreScientific公司高管的MikeColyer將擔任Foundry的首席執行官。DigitalCurrencyGroup同時透露,Foundry擁有北美最大的比特幣礦場之一,已向其他礦業及回購提供數千萬美元的設備融資,并幫助采購北美交付的大約一半的比特幣礦機。[2020/8/27]

今年1月到4月,Blur和OpenSea的真實交易占比幾乎持平,并大幅領先于其他市場。這兩個市場的結合在數據和社交受歡迎程度方面主導了當前市場。

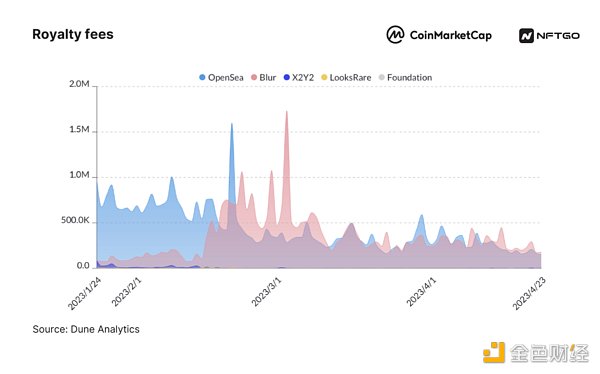

Blur在版稅市場份額上超過OpenSea

研究機構Hildobby的數據顯示,OpenSea長期以來一直主導著版稅榜單。然而,自2月中旬以來,局面發生了逆轉,Blur的版稅收入超過了OpenSea,并與后者保持平齊。在3月份,Blur和OpenSea仍是版稅收入的主要領導者,但是Blur在3月3日達到了1.7百萬美元的版稅峰值。另一方面,OpenSea的版稅收入在2月底降至30萬美元的低谷,而在2月20日達到150萬美元的峰值后迅速下滑。這種差異表明Blur現在是版稅市場份額的新領導者。Blur贏得的主要原因是推出了可選版稅和零手續費的方法,針對市場上最關注價格的用戶。

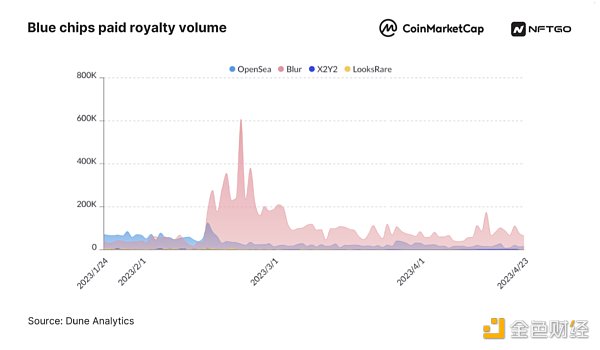

“藍籌股”版稅交易激增,OpenSea和Blur開始進行版稅戰

自OpenSea和Blur在2月中旬開始進行版稅戰以來,Blur上BAYC、MAYC、Otherdeed、Azuki和CloneX等“藍籌股”的版稅交易量迅速增長。許多交易者會競拍“藍籌股”,以獲取更多的Blur空投和代幣。

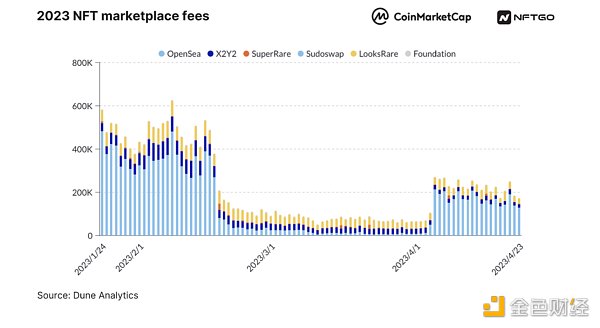

自2月中旬以來,主流NFT市場的總交易費用已急劇下降。為應對來自Blur低費率的競爭,并吸引更多用戶來爭奪自己的市場地位,OpenSea也宣布了有限期的零市場費用和可選版稅。OpenSea的總交易量從1月的超過60萬美元的高點下降到3月的約5萬美元的低點。

第二章 微觀趨勢與流動性

NFT項目的微觀趨勢

NFT底價與流動性分析

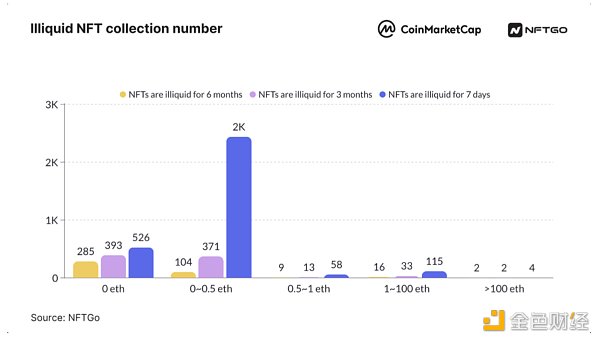

在過去的6個月中,近70%的不流動NFT項目的底價為零。在過去的3個月中,50%的不流動NFT項目的底價在0至0.5ETH之間。這表明市場對低質量的收藏品需求不高。

過去6個月中,約有69%的無流動性NFT項目的底價降至0 ETH,相比之下,3個月內為48%,7天內為18%。這表明超過一半的無流動性NFT可能會經歷長期的需求不足狀態,并且在長期內其底價可能為0 ETH。

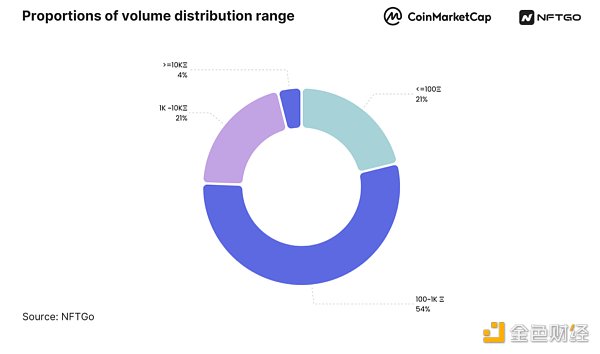

大多數項目的市值范圍在100-1000 ETH之間。

根據NFTGo的數據,超過50%的NFT項目市值在100到1000 ETH(截至2023年4月為0.2M到2.1M美元)范圍內。其次是0到100 ETH范圍,共有1550個項目。此外,125個項目的市值達到100K ETH及以上。

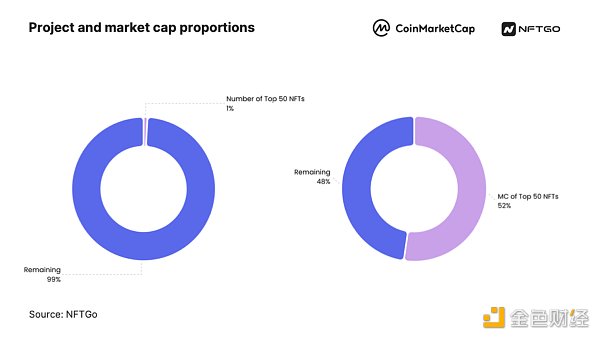

前1%的NFT項目占據了超過50%的總市值

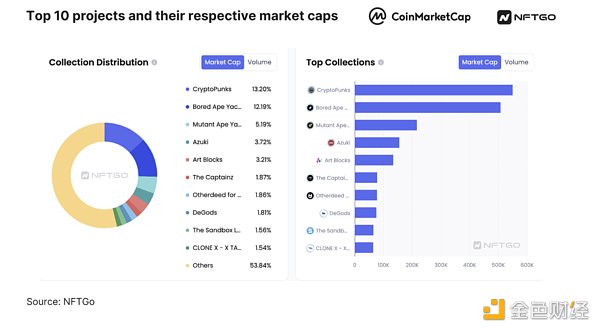

從項目分布來看,前50個項目占據了市場總項目數的不到1%,但它們的市值占據了總市值的約52%。這些數據告訴我們,NFT項目和市場分布的比例遠遠超過了80/20法則,這也可以從鯨魚和普通投資者的分布中反映出來。

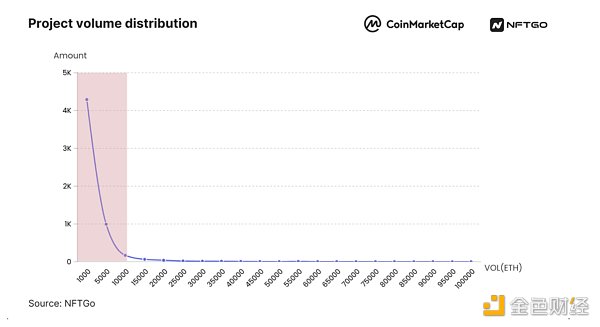

大多數NFT項目的拐點在于1,000ETH的交易量

NFT項目的交易量密度分布分析顯示,100到1,000ETH的范圍具有最高的密度。另一方面,價格范圍大于1,000ETH的項目呈現較低的密度分布。這意味著當一個項目的交易量達到1,000ETH時,它很可能在穩健性方面領先于其他項目,并占據一定的市場份額。因此,交易量可以作為衡量一個項目實力的關鍵指標。

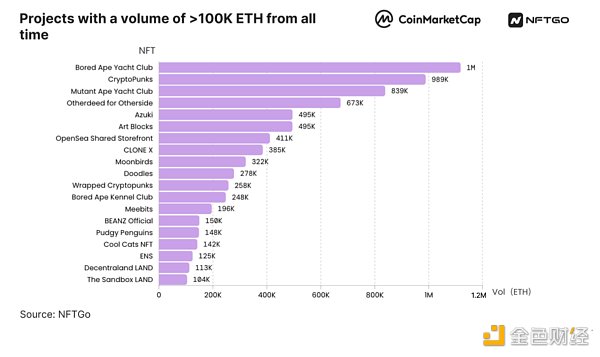

這種門檻也適用于10K ETH點。下圖顯示了每個交易量范圍內項目的數量:一旦項目的7天交易量達到10K ETH,它就會進入某種“精英俱樂部”,在NFT市場的頂部只有極少數項目。

以下是在交易量大于100K ETH的頂級范圍內的19個NFT項目,它們也是每天推動NFT市場活動的主要項目。

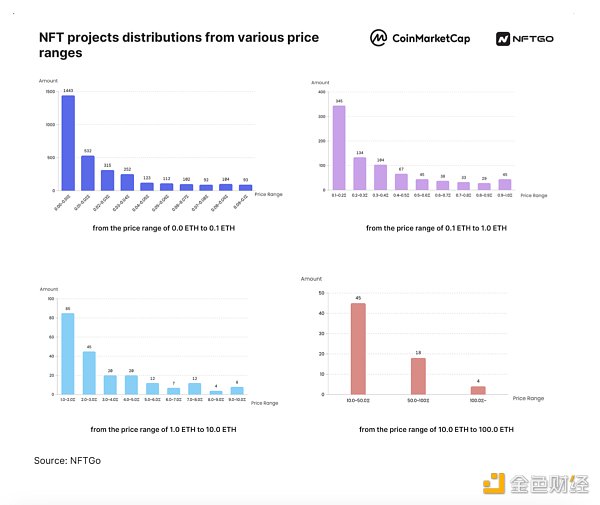

NFT價格的分布按照密度劃分為四個范圍,發現它們都展示了“長尾效應”,如下圖所示。

NFT項目在每個價格范圍開始時的集中度可以歸結為兩個主要因素。首先,大多數項目的初始鑄造價格在0到0.15 ETH的范圍內,這會導致數據與價格范圍之間存在相關性。此外,由于許多NFT項目缺乏實物資產,它們傾向于反映其他項目的定價,從而在不同項目之間產生類似的數據集。其次,在每個價格范圍內存在阻力值,例如0.1 ETH、1 ETH和10 ETH等圓整數價格。有些NFT甚至會在價格達到這些值時面臨阻力,這可能會導致它們在價格范圍的邊緣徘徊或迅速跌至下一個阻力值。

NFT流動性是以合理價格有效地購買和銷售NFT的能力。

在缺乏流動性的情況下,一些NFT必須打折扣以便快速出售。

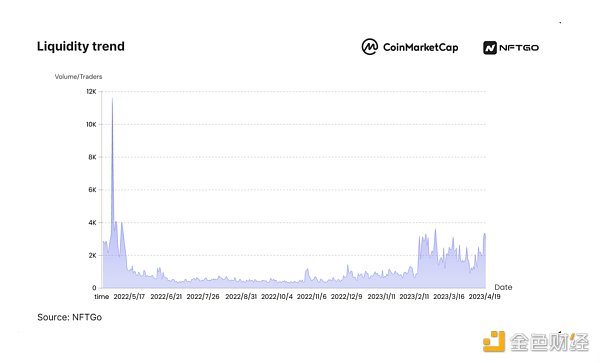

NFT流動性與市場熱度密切相關。我們計算了交易量和交易者活動的趨勢,并將它們用作流動性趨勢的表達。因此,我們可以得出結論,市場在2022年1月至4月期間看到了最好的整體流動性,然后在5月開始顯著下降,并在9月觸底。直到2023年上半年,流動性才開始恢復。

不同項目之間的流動性比較

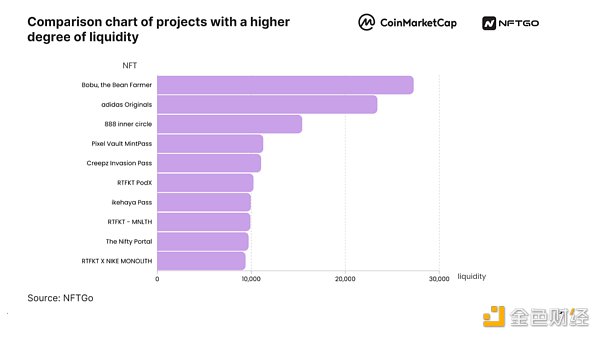

另一個需要考慮的重要因素是NFT項目的流動性,這可以有很大的差異。通常,排名靠前的NFT項目會保持一定水平的流動性并表現出較小的波動,而排名較低的項目的流動性往往在發行后逐漸下降,并變得極易受到市場波動的影響。

以下是流動性排名前十的NFT項目。它們大多是分式化NFT和通行證NFT。此外,我們發現沒有屬性的NFT通常具有更好的流動性。

金色薦讀

金色財經 善歐巴

迪新財訊

Chainlink預言機

區塊律動BlockBeats

白話區塊鏈

金色早8點

Odaily星球日報

MarsBit

Arcane Labs

$PEPE 的成功引發了新一波的 meme 幣浪潮,但是相比于一路暴漲,RUG 和垃圾幣才是常態。如何在投資 meme 幣時避免這樣的情況呢?今天這篇指南可能會對你有幫助.

1900/1/1 0:00:00觀點 不能被賭狗綁架。 從某種角度講,這個行業被 Dopamine 劫持了,以至于代表行業價值觀中樞的 VC 都開始動搖,「他會搞事嘛?」「GTM 怎么做?」.

1900/1/1 0:00:00作者:1kx,加密VC;翻譯:金色財經xiaozou知名加密VC 1kx近日宣布,已領投Pudgy Penguins新一輪900萬美元的融資.

1900/1/1 0:00:005月4日,中行云南分行搭建“數字人民幣創新應用實驗室”采購項目邀請公告發布。 據悉,項目采購內容為: 一是場地功能模塊。包括但不限于按照設計策劃、軟裝改造、門頭廣告牌.

1900/1/1 0:00:00FTX 交易平臺及其所有附屬實體的意外倒閉給加密貨幣市場、Web3 和 dApp 行業帶來了沖擊.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等行業動態。本文是項目周刊,帶您一覽本周主流項目以及明星項目的進展.

1900/1/1 0:00:00