BTC/HKD+0%

BTC/HKD+0% ETH/HKD+0.31%

ETH/HKD+0.31% LTC/HKD+0.84%

LTC/HKD+0.84% ADA/HKD-1.96%

ADA/HKD-1.96% SOL/HKD+1.36%

SOL/HKD+1.36% XRP/HKD-1.27%

XRP/HKD-1.27%作者:Joey Wu

去中心化期權金庫(DOV)是一攬子期權策略,將標的資產的波動率轉化為期權費,以此為儲戶的收益。與其他依賴 Token 獎勵的傳統 DeFi 產品不同,DOV 的收益來自交易波動率產生的真實損益。并且,加密資產的隱含波動率(IV)往往比 TradFi 的 IV 高,因此收入也比較可觀。

DOV 出現之前,期權策略幾乎只提供給機構投資者,他們通過場外交易或在 Deribit 等期權交易所執行。然而,期權策略的特性是非常適合量化交易,因此完全可以開放給普通投資者使用。DOV 就提供了這樣的投資機會,用戶只需將他們的資產存入金庫,合約就會自動執行策略。

下文對 ETH、BNB Chain 和 Solana 上的龍頭 DOV 應用進行了比較。

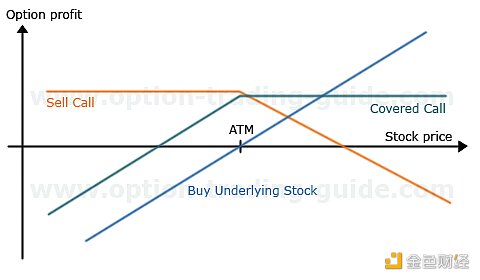

目前運用最廣的期權策略是 Covered Call,最早是 ETH 上的 Ribbon Finance 開始使用。投資者買入現貨(藍色)并賣出等量的看漲期權(黃色),組合頭寸如下圖所示:

ParaSpace宣布將推出2.0版本,旨在提升去中心化流動性:7月13日消息,ParaSpace發推稱,即將推出2.0版本,該版本為ParaSpace迄今為止最大的升級,旨在提升去中心化流動性。新版本主要特性包括:讓任何人都能獲得資產的普遍流動性,與社區一起創造新一代的借貸形式。[2023/7/13 10:51:38]

來源:http://www.option-trading-guide.com/coveredcalls.html

綠線代表組合頭寸,當標的價格大于期權執行價(Strike),組合收益為恒定的期權費(Premium),而當價格小于執行價減期權費(Strike - Premium),組合收益由正轉負。Covered Call 適合那些不愿意賣出資產但又對后市不樂觀的投資者。

Ribbon Finance 是目前 TVL 最大的 DOV 產品,不過只開放 BTC、ETH 等核心資產。

Shield 是目前 BNB Chain 上 TVL 最大的 DOV,采取的是 Delta Neutral 策略。Delta 是資產價格對期權價格的一階導影響,假設 Delta 為 0.5,則資產價格每變動一個單位,期權價格會同方向變動 0.5 個單位。由于 DOV 的目的是獲取資產的波動率,因此必須對沖掉價格的影響。

Cardano去中心化交易所OccamX即將完成搭建:8月18日消息,面向Cardano區塊鏈生態打造的去中心化交易所 OccamX已克服關鍵技術障礙,平臺搭建已接近完成。OccamX會成為Cardano區塊鏈上首批上線的去中心化交易所之一。

OccamX由原生代幣OCX提供支持,用戶可以通過該代幣參與OccamX的治理,包括對交易所系統參數、項目上線和Occam改進建議進行投票。該代幣還將在OccamX平臺的流動性供應中發揮關鍵作用。(Cointelegragh)[2021/8/18 22:22:37]

簡言之,對一個歐式看漲期權空頭做對沖時,每賣出一份期權就需要買入 N(d1) 份資產。而用戶存入的資產就起到了對沖的作用。

不過,Delta 是為不斷變化的,這里就需要引入另一個概念,Gamma。Gamma 是資產價格對期權價格的二階導影響,衡量的是 Delta 的變化量。如今,在 TradFi 市場上執行期權策略的機構不會簡單地對 Delta 進行對沖,也需要保證 Gamma 為 0。這部分目前還沒有體現在 DOV 的策略上。

去中心化組織PieDAO發布USD++ Balancer池:在Balancer協議上構建多樣化代幣池的去中心化組織PieDAO在周二宣布主網發布USD++池。該池將幾個與美元掛鉤的頂級穩定幣組合成一個可交易的代幣。USD++池將包含DAI、sUSD、TUSD和USDC。USDC將占USD++池的47%以上,而sUSD權重最低,不到4%。

加權策略旨在為中長期持有者創造低波動性和信任最小化。(Decrypt)[2020/6/18]

相較 Ribbon Finance,Shield 的最大優勢是定位于DOV發行平臺,對任意擁有流動性(已上線的金庫看,僅需DEX 流動性>30萬美金)的長尾代幣(Altcoin)開放,允許項目方或者做市商在無需許可的情況下通過場外期權對沖策略發行代幣的期權金庫。

相比BTC、ETH等主流資產,項目方發行DOV的意義在于,通過場外期權做市服務首次使項目方可以在無需任何單方面補貼的情況下為社區提供一個可持續收益的代幣使用新場景。因此,項目方期權金庫(DOV)有機會成為繼流動性挖礦和單幣鎖倉挖礦等傳統DeFi激勵方式后的新流行。

現場 | 分子集團CEO:完全的去中心化也不見得是好事,社會需要容錯機制:金色財經現場報道,5月17日,分子集團CEO曹俊良在金色沙龍第26期香港站的圓桌對話環節表示,區塊鏈類似一個全新的社會機制,和目前原有的中心化體制是完全不同的,這給創新者帶來了很多結構性變化的考驗。區塊鏈技術出現了,反過來要去研究如何對接的問題,還有包括大量的設備擴張,儲存消耗,最后包括目前區塊鏈依然可能面臨51%攻擊,資源壟斷,量子計算機風險等問題。同時,他也指出,完全的去中心化也不見得是好事,社會需要容錯機制,不用區塊鏈同樣可以實現,不過會有信任機制和時間效率等等的影響,包括敏感數據的處理也無法避免。[2019/5/17]

Friktion 是目前 Solana 上最大的去中心化期權應用,其中超過 70% 的 TVL 集中在 Altcoin 上,這些 Token 通常在 CEX 上沒有對應的期權產品,因此不會影響 CeFi 市場。

此外,Friktion 還實行了提前拍賣機制,在期權到期前 6 個小時賣出下一周的期權已獲得更高的期權費。下方表格為官方通過歷史回測做出的總結,回測表明提前 6 小時拍賣可以顯著提升 Altcoin DOV 的隱含波動率(但無法提高 BTC 和 ETH 的隱含波動率,因為這兩個 Token 在 CEX 上也有期權,價格不只受 DOV 影響)。

日立公司執行主席:看好區塊鏈去中心化的特質:日立公司執行主席中西宏明在達沃斯論壇上表示區塊鏈的應用不止限于比特幣,需要適應的也不只是金融系統。他表示看好區塊鏈的去中心化特質,稱其將是未來的趨勢。[2018/1/23]

然后,隨著 FTX 的崩潰,Solana 的生態也遭受沉重打擊。

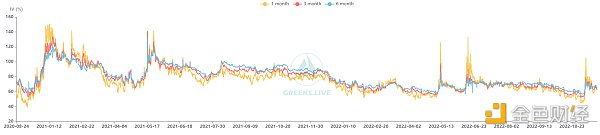

BTC ATM Implied Volatility

ETH ATM Implied Volatility

期權隱含波動率(IV)是衡量投資者對未來市場預期波動的有力工具,通常當大部分投資者對未來市場方向的判斷和當下走勢方向相同時 IV 會降低,而當預期與當下行情相悖時 IV 則為升高。

觀察 BTC 期權與 ETH 期權的 IV 走勢可以發現,自 2020 年第四季度以來,加密市場期權 IV 整體上在不斷走低,除了類似去年 5 月和今年 5 月的市場暴跌行情。根本原因在于,IV 與期權價格成正比,當期權市場供過于求,期權價格就會下降,進而導致 IV 下降。

CeFi 市場上,期權的買賣雙方通常能達成平衡,因此 IV 可以真實地反映投資者對未來的預期。然而隨著 DeFi Option Vault(DOV)市場的不斷擴大,這一切似乎發生了變化。

由于 DOV 賣方可獲得額外收益,例如平臺獎勵或質押收益等,導致賣方市場有大量散戶參與。且期權畢竟屬于小眾產品,買方通常是機構做市商,他們購買期權不是為了未來的利潤,而是在 DOV 內購買便宜的 IV,并在 Deribit 鏈上出售相關期權,以此進行套利。因此,DOV 市場實際上供過于求,導致 IV 逐漸降低。

IV 的降低不僅影響傳統期權市場,對 DOV 自身也產生負面影響。起初,DOV 選擇出售 0.1 delta 的期權,執行價格離當前價格較遠,風險較小。但隨著期權價格的不斷降低,賣方獲利 空間越來越小,為了維持收益率,DOV 不得不提高 delta,這就導致執行價格與當前價格更接近從而擴大了風險。應對核心資產 DOV 收益逐漸降低的趨勢,大多競品選擇將標的物擴展至其他 Token。

DOV 產品的核心出發點就是為讓用戶放棄無限賺取收益的可能,通過將波動率轉化為期權費使用戶獲利。

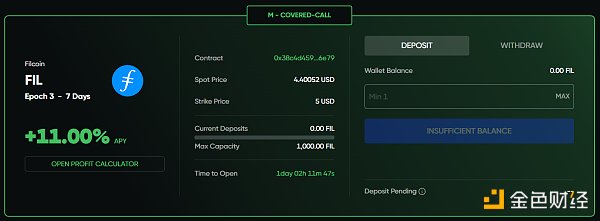

一般地, DOV 的 APY 集中在 10%-50%,其中 Altcoin 的更高。以 Curve、AAVE 或 Compound 為首的 DeFi 存款 APY 通常不會超過 10%,遠低于 DOV 的 APY。而且,DOV 的收益不是依靠 Token 的通脹,而是通過組合策略套利產生利潤,因此不會影響價格。

不過,這里我們所說的 Token 是指擁有 Holder 的 Token,即使是 Altcoin,也必須是有應用場景的 Token,而非那些以高 APY 吸引用戶質押挖礦的龐氏 Token。因為雖然 DOV 的 APY 較高,但相較“挖礦 Token”動輒上萬的 APY,恐怕還不具備吸引力。

上述的 Ribbon 競品中,Shield 的創新度最高,其無許可機制可以吸收做市商在平臺上進行鎖倉。目前很少有 DeFi 協議能夠不依靠 Token 的通脹為用戶提供質押收益,Shield 的機制不僅解決了 Altcoin 流動性較低的問題,而且緩解了 DOV 對 CeFi 的影響(將大量 DOV 用戶從 BTC 或 ETH 遷移至 Altcoin,提高前者的隱含波動率)。

不過,正如前文所述,DOV 的 APY 雖高,但相較龐氏挖礦的 APY 并無優勢。因此前提是標的資產必須有上漲的潛力,否則 DOV 也無法拯救它。

吳說區塊鏈

個人專欄

閱讀更多

金色早8點

金色財經

去中心化金融社區

CertiK中文社區

虎嗅科技

區塊律動BlockBeats

念青

深潮TechFlow

Odaily星球日報

騰訊研究院

Tags:DOVTOKENTOKETOKDOVETourismX Tokenitoken錢包怎么提現Bitcointry Token

元宇宙(Metaverse),這個來源于科幻小說的概念,已成為真實世界中的流行語。圍繞這一新興概念,一場產、學、研的實踐正在展開.

1900/1/1 0:00:00文:mhonkasalo 來源:substack 嬰兒潮一代或千禧一代試圖解決Z世代并不關心的問題。用戶體驗最常被認為是加密貨幣獲得“主流采用”的障礙.

1900/1/1 0:00:00作者:ChainLinkGod,編譯:DeFi 之道 東尋Web3 代表了我們今天所知道的互聯網的基本演變,用去中心化的協議和社區保留的所有權取代了中心化的看門人和中介.

1900/1/1 0:00:00作者:David S Bennahum2022年,加密行業充滿動蕩,繼Terra、三箭資本崩盤后,FTX暴雷及其次生危機使得加密寒冬愈發嚴酷,低迷的市場、腰斬的幣價與強硬的監管態勢并行.

1900/1/1 0:00:00原文:Fantom: an inside financial peek at being a “crypto company”作者:Andre Cronje 編譯:Azuma 11 月 28 日.

1900/1/1 0:00:00加密銀行Silvergate Bank和加密行業各大中心化交易機構如FTX、Coinbase、Crypto.com、Circle等有著極其緊密的聯系.

1900/1/1 0:00:00