BTC/HKD+1.39%

BTC/HKD+1.39% ETH/HKD+0.49%

ETH/HKD+0.49% LTC/HKD+2.37%

LTC/HKD+2.37% ADA/HKD+1.54%

ADA/HKD+1.54% SOL/HKD+1.19%

SOL/HKD+1.19% XRP/HKD+1.39%

XRP/HKD+1.39%回顧區塊鏈近些年來的發展,盡管MEME幣、NFT、GameFi等概念在不同時期都受到過追捧,但迄今為止,DeFi仍然是區塊鏈最主要的用例。DeFi中的各項數據可以反應當前的應用情況,今年來(2022年1月1日~2022年12月22日),各項數據總結如下:

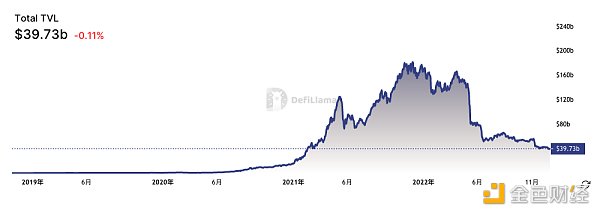

所有公鏈上DeFi項目的TVL整體下降76.1%,雖然Arbitrum的TVL在過去一年也下降了45.5%,但從絕對值上已經升至第四位。

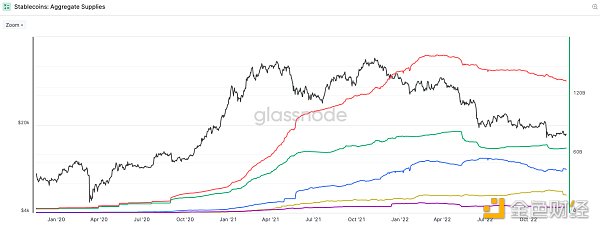

四大穩定幣USDT、USDC、BUSD、DAI的流通供應量之和今年從1446億降至1345億,整體降幅7%,USDC和BUSD搶占了USDT的部分市場。

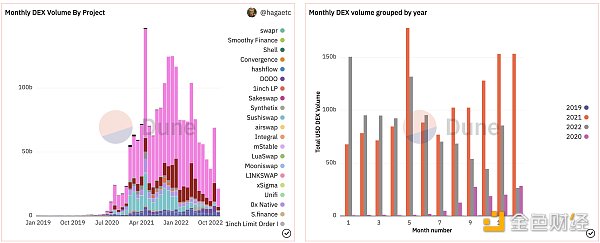

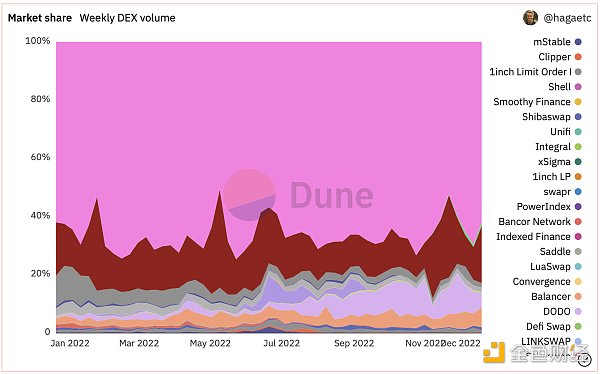

DEX的交易量從去年12月份開始呈下降趨勢,以太坊上Uniswap仍占有62%的交易量。

MakerDAO、Aave、Compound三大借貸協議的總存款減少76.1%。

跨鏈橋中,Multichain流動性和交易量均位列第一,Wormhole的TVL最高下降94.6%。

ETH質押比例升至13.59%,Lido市場占比為29.23%,57%的區塊采用了Flashbots MEV-Boost Relay。

總鎖倉價值TVL是衡量DeFi采用情況的一個指標。根據DeFi Llama的數據,今年以來,所有DeFi項目的TVL(排除易重復計算的指標后)從1665.8億美元下降至目前的397.3億美元,降幅76.1%。

社交NFT平臺DeFine將與波場集成,并將其社交檔案系統引入波場生態:8月6日消息,社交NFT平臺DeFine將與波場集成,以提高交易速度并降低交易成本,同時,DeFine將與Tron和APENFT合作,在全球市場上采購有價值的NFT。

此外,DeFine還將探索將其社交檔案系統引入波場生態,DeFine社交檔案系統是基于用戶在數字世界中的貢獻和成就為用戶構建的基于NFT的社交身份。[2021/8/6 1:38:51]

若按照公鏈進行劃分,TVL最高的三條公鏈中,Ethereum的TVL從954億美元降至234.1億美元,降幅75.5%;BNB鏈的TVL從120.8億美元降至41.7億美元,降幅65.5%;Tron的TVL從52.1億美元降至42.6億美元,降幅18.2%。

令人意外的,以太坊二層Arbitrum的TVL已經位于第四位,雖然它的TVL也在過去一年里從19.8億美元降至10.8億美元,降幅45.5%。

降幅最大的無疑是在5月份走向崩潰的Terra(現Terra Classic),Terra的TVL從年初的118.1億美元升至5月份的210.2億美元,現在僅529萬美元。

DeFiBox宣布與BakerySwap達成深度戰略合作:據官方最新消息,一站式DeFi信息聚合平臺DeFiBox.com宣布與BakerySwap達成深度戰略合作,DeFiBox將在品牌建設、社區宣傳、資源共享等方面全方位協助BakerySwap的生態發展。

DeFiBox利用自身生態優勢,已支持BakerySwap的挖礦收益追蹤功能,在未來將進一步優化BakerySwap的挖礦體驗。

作為BSC上頭部的NFT交易市場,BakeySwap創新性地結合了AMM和NFT玩法,也是由Binance Chain Accelerator Fund支持的首批項目之一。最新數據顯示,過去90天,BakerySwap的NFT交易總額已突破468萬美元,總市值突破2.01億美元。[2021/4/26 20:59:55]

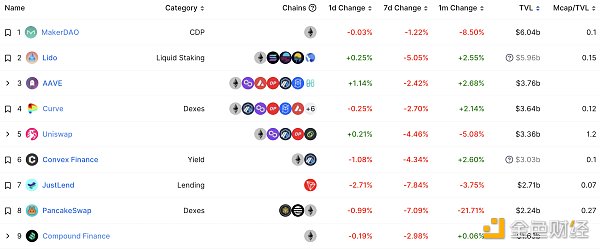

交易、借貸、流動性質押仍是區塊鏈中資金量最多的三類項目。在市場整體估值下降的情況下,通過流動性挖礦產出大量代幣的DEX更是遭到嚴重打擊,而DEX是公鏈吸引資金的主要項目,很多公鏈將原生代幣作為DEX的挖礦獎勵以吸引短期的流動性,在挖提賣的背景下陷入惡性循環。

在美聯儲加息疊加加密市場衰退的情況下,穩定幣的發行量也少有的出現了下降。根據Investing.com的數據,目前美國1年期國債收益率為4.63%,而最大的借貸協議Aave以太坊市場中USDC的存款APY僅1.16%。

摩根士丹利數字資產市場負責人:DeFi將在2021年保持增長勢頭:金色財經報道,摩根士丹利數字資產市場負責人Andrew Peel表示,DeFi有望在2021年保持其增長勢頭。Peel稱,摩根士丹利目前已注意到所謂的DeFi爆炸式增長。他認為,這一不斷發展的技術很可能在未來兩年內應用于更傳統的環境。[2020/12/19 15:44:26]

根據glassnode的數據,四大穩定幣USDT、USDC、BUSD、DAI的流通供應量之和今年從1446億降至1345億,整體降幅7%,但USDC和BUSD還是保持了增長。

USDT的流通量從783億降至662億;USDC從423億增加至443億,BUSD從146億增加至180億,DAI從92億降至58億。USDC和BUSD搶走了USDT的一部分市場份額,以DAI為代表的去中心化穩定幣在Terra/UST崩潰后受到的影響更大。

USDT的流通量曾在今年5月份達到了832億的歷史高點,與高點相比,已經下降20.4%,且仍然呈下降趨勢。

從過去多年的歷史數據看,穩定幣市值大量減少的情況非常少見,似乎僅在2018年下半年出現過一次。根據CoinMarketCap的數據,2018年8月27日,USDT的市值為28.2億美元,到當年的11月16日下降至16.8億美元,降幅40.4%。

CZZ 工程師彭松: Defi會逐漸轉向打磨現有產品,在產品創新上發力:在9月24日16:00幣贏舉辦的第三期《共識52》AMA活動中,CZZ 工程師彭松表示:Defi的發展經歷了一段搶占快速收益期,確實有很多暴富效應,但更多帶來了很多人對Defi的不信任,比如幣價暴跌與挖提賣的影響,這里面的投機資金也比較大,更多的設計還是方便資金大戶,而散戶沒有參與感,也就造成了Defi的降溫,經過這段時間的瘋狂,后面的Defi會逐漸轉向打磨現有產品,比如CZZ,開源地址是https://github.com/classzz, 在創新的基礎上增加了門檻,結合POW+Defi。另外Defi的未來會推進跨鏈技術的發展,在這幾個月應該很多人體驗到了BTC、DOGE等這些大資產也都進來的很少,都是跨鏈的限制,另外各種公鏈的穩定幣兌換也還沒有出來,Defi也將會促進這些技術的發展。[2020/9/24]

根據Dune Analytics聯合創始人hagaetc的儀表板,DEX中每個月的交易量在2022年12月之前整體呈上升趨勢,在這之后開始逐漸下降。以已經結束的11月為例,今年11月份856億美元的交易量與去年同期的1531億美元相比下降了44.1%。

庫幣Defi專區將上線Uniswap(UNI):據庫幣KuCoin交易所消息,庫幣DeFi專區將上線Uniswap(UNI)并支持UNI/USDT交易服務,充值服務現已開放。Uniswap是用于在以太坊上交換ERC-20令牌的協議。它消除了受信任的中介機構和不必要的租金提取形式,從而實現了快速,高效的交易。庫幣數字貨幣交易所,為來自207個國家的600萬用戶提供幣幣、法幣、合約、礦池、借貸等一站式服務。[2020/9/17]

在市場占有率上,Uniswap繼續保持62%的交易量占比,Curve的占比從12.9%升至19.6%,Balancer從1.9%升至6.8%,DODO從1.2%升至4.9%,而Sushiswap從11.2%降至1.6%。

Sushiswap市場份額下降,其它DEX占比上升,是DEX競爭性地調低交易手續費比例的結果。手續費比例固定為0.3%的Sushiswap正逐漸失去競爭力。

相關閱讀:《數據分析:CeFi信任危機后,去中心化現貨和合約交易協議近期表現如何?》

以太坊上借貸協議的前三強MakerDAO、Aave、Compound仍然維持了自己的地位。但在其它鏈上,目前Compound的TVL已經被Tron上的JustLend超越,Aave的TVL也曾短暫的被Terra上的Anchor超越過。

根據DeFi Llama的數據,MakerDAO的TVL從175億美元降至現在的60.4億美元,降幅65.5%;Aave的TVL從142.1億美元降至37.6億美元,降幅73.5%;Compound的TVL從89億美元降至16.9億美元,降幅81%。

因為MakerDAO是CDP類型,只能借出自身發行的DAI,TVL即為總存款;而Aave和Compound中的存款可以作為他人的借款,TVL為總存款-總借款。Aave的總存款從262億美元降至56.4億美元,降幅78.5%;Compound的總存款從149億美元降至23.5億美元,降幅84.2%。MakerDAO、Aave、Compound三大借貸協議的總存款從586億美元降至140.3億美元,降幅76.1%。

在借貸的一些細分領域,將抵押品進行分級的Euler和優化存借利息的Morpho占有了一定的市場,TVL分別為1.84億美元和1.28億美元;Maple等無抵押借貸隨著FTX的暴雷而出現大量壞賬;將每一個借貸市場分離開的Silo也只有2194萬美元的TVL。

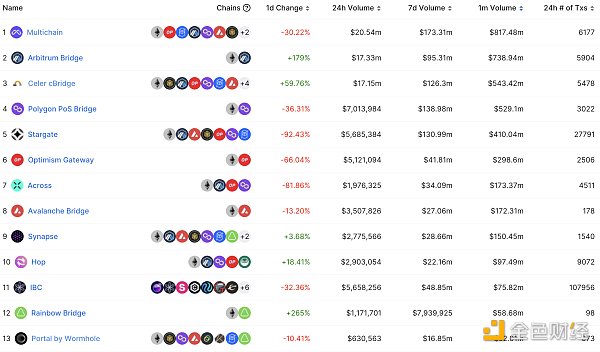

跨鏈橋需要鎖定大量資金,但通常情況下交易量并不高,手續費比例也低,又很容易發生安全事故,屬于較難的一類項目。僅在今年,因為黑客攻擊導致上億美元損失的跨鏈橋就包括Wormhole、Ronin Network、BNB Chain、Horizon、Nomad,其中前三個都已由項目方進行賠付。

根據DeFi Llama的數據,過去一個月,交易量最高的通用型跨鏈橋及其交易量分別為:Multichain 8.17億美元、Celer cBridge 5.43億美元、Stargate 4.1億美元、Across 1.73億美元、Synapse 1.5億美元。在鎖定的資金量上,Multichain 16億美元的TVL也在跨鏈橋中位居第一。

和DEX中對交易量的競爭一樣,Multichain在跨鏈的手續費上同樣有所讓步,例如Layer 2 Optimism和Arbitrum之間的USDC跨鏈,Multichain僅收取0.19 USDC作為gas費,免除其它費用;對于其它非以太坊的EVM鏈跨鏈,Multichain收取的費用一般為0.02%。

另一個值得關注的跨鏈橋Wormhole的Portal,TVL在今年5月初達到47.4億美元,但由于它和Terra、Solana生態高度相關,經歷了今年的一系列暴雷事件,目前TVL還有2.55億美元,與最高點相比下降94.6%。單從TVL看,Portal仍位于跨鏈橋的前列,但據DeFi Llama統計,過去一個月的交易量只有5201萬美元。

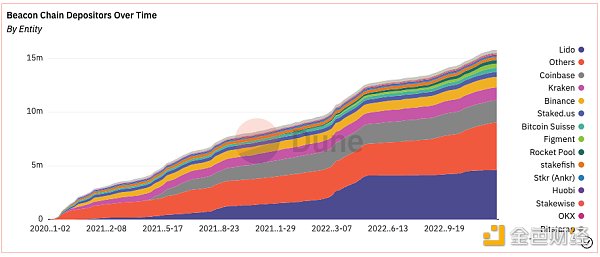

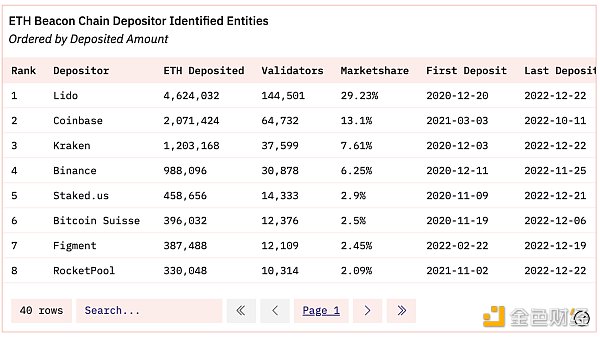

根據Staking Rewards的數據,即使以太坊的質押比例僅為13.59%,202億美元的質押資金也遠高于其它公鏈。在ETH的質押中,根據Dune @hildobby整理的數據,目前質押有1574萬ETH,與年初的848萬ETH相比,增加了85.6%。

不僅是Lido、Rocket Pool等專注于流動性質押的項目在提供ETH的質押服務,交易所等中心化機構也利用自己用戶和資金量多的優勢提供服務。前五大質押實體和市場占比分別為:Lido 29.23%、Coinbase 13.1%、Kraken 7.61%、Binance 6.25%、Staked.us 2.9%。大多數流動性質押服務提供商都有為用戶發行流動性質押代幣,在當前質押的ETH不能贖回的情況下,這些流動性質押代幣均有輕微的負溢價。

采用Flashbots MEV-Boost Relay能夠使驗證者增加來自MEV(最大可提取價值)的收益,這一優勢使近期通過Flashbots MEV-Boost Relay出塊的比例高達57%,引發了對Flashbots的擔憂,目前Flashbots也在采取措施爭取去中心化。

PANews

媒體專欄

閱讀更多

金色財經 子木

金色早8點

去中心化金融社區

虎嗅科技

區塊律動BlockBeats

CertiK中文社區

深潮TechFlow

念青

Odaily星球日報

騰訊研究院

撰寫:Ignas 編譯:深潮 TechFlowDeFi Llama 上包含有 200 個 DEX,數量太多,所以我只想聊其中的 "前 20 名".

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:353.06億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量13.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:353.8億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量11.

1900/1/1 0:00:0012月15號晚8點,由0x499舉辦了一場圓桌討論,本期主題是:回望2022的Web3。本期共邀請@sunnyfenghan(Co-Founder of Elastos Foundation),

1900/1/1 0:00:00譯者注:本文基于最新以太坊路線圖進行內容注解,下圖為 ECN 譯制的中文版。文中有許多鏈接,進入網頁版查看更多:https://www.ethereum.cn/Eth2/annotated-et.

1900/1/1 0:00:00原文標題:《a16z’s Chris Dixon on the state of the crypto market》來源:The Block編譯:董一鳴.

1900/1/1 0:00:00