BTC/HKD+0.98%

BTC/HKD+0.98% ETH/HKD+1.87%

ETH/HKD+1.87% LTC/HKD+1.17%

LTC/HKD+1.17% ADA/HKD+1.06%

ADA/HKD+1.06% SOL/HKD+1.49%

SOL/HKD+1.49% XRP/HKD+1.23%

XRP/HKD+1.23%2022年是最混亂、最動蕩、財務壓力最殘酷的一年,不僅對數字資產行業,而且對更廣泛的金融市場。隨著中央銀行的貨幣政策進行了180度的大轉彎,繼幾十年來極度寬松的信貸條件之后,緊縮政策對大多數資產類別中造成了嚴重和快速的縮減。

這一期的鏈上周報將是我們今年的最后一期(除非有重大的行業動態事件激勵我們再做一次)。因此,我們將對過去的一年以及我們將在2023年所處的位置提供一個高層次的概述。在本篇報告中,我們將介紹:

波動性,衍生品,和期貨杠桿。

去年已實現損失的嚴重程度。

比特幣鏈上供應結構和集中度。

比特幣礦業的冷卻。

以太坊合并后的供應動態。

以太坊gas消費主導占比的演變趨勢。

穩定幣市場的變化趨勢和主導占比的演變。

一個安靜的未來

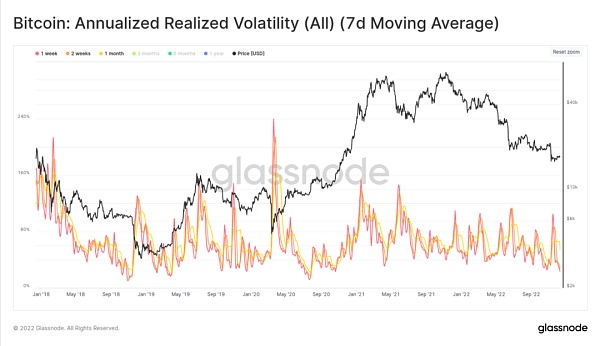

在經歷了真正混亂的一年后,比特幣市場在進入12月后變得非常平靜。比特幣的短期實現波動率目前處于多年來的低點,為(1周)22%和(2周)28%,是2020年10月以來的最低波動率。

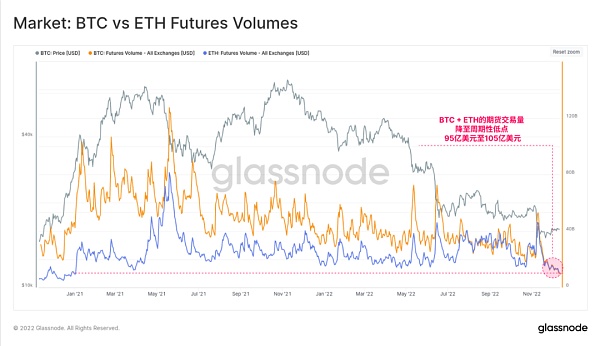

期貨交易量也同樣低迷,目前正在探尋多年來的低點。比特幣和以太坊市場目前的交易量都在每天95億美元到105億美元之間,交易量相差無幾。這顯示了流動性收緊的巨大影響,廣泛的去杠桿化,以及該領域的許多貸款和交易所的損害。

Glassnode分析員:比特幣已實現波動率已跌至歷史低點:8月7日消息,Glassnode分析師@_Check?ate在社交平臺上表示,比特幣已實現波動率已跌至歷史低點,證明當前階段是自 2020 年 3 月以來市場最平靜的時期。

此外,從歷史上看,如此低的波動性與熊市后的重新積累階段一致。[2023/8/7 21:28:49]

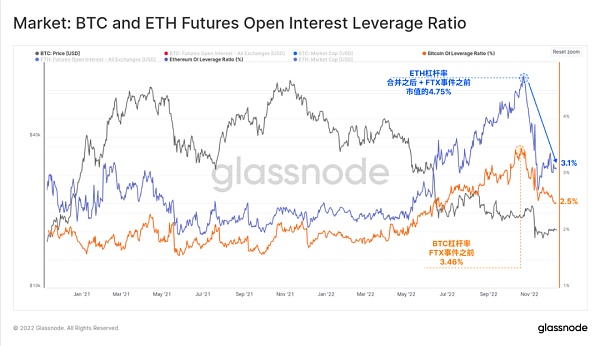

在FTX內爆之后,期貨市場的未平倉合約已經大幅回撤。下圖顯示了杠桿率,計算為期貨未平倉合約與相應資產市值之間的比率。

11月期貨杠桿的建立和解除對以太坊的影響明顯更嚴重,這可能是剩余的 "合并交易 "結束后的余波。以太坊的未平倉合約已經從4.75%的市值占比下降到3.10%。比特幣的杠桿率先于以太坊市場一周到達頂峰,此后在過去的一個月里從3.46%的市值占比下降到2.50%。

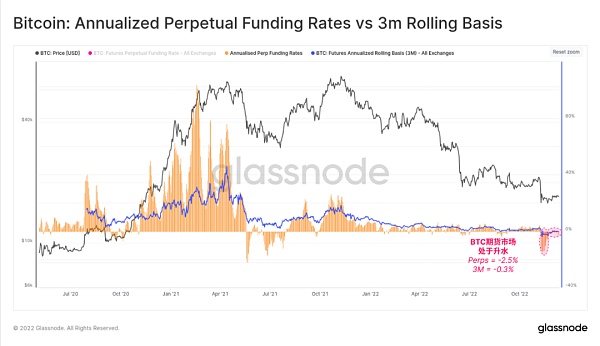

比特幣日歷期貨和永久掉期的交易都處于期貨升水狀態,年化基礎分別為-0.3%和-2.5%。持續的期貨升水并不常見,唯一類似的時期是2021年5月至7月之間的盤整期。這表明市場相對 "對沖 "了進一步的下行風險,或者出現了更多的空頭投機者。

回饋市場

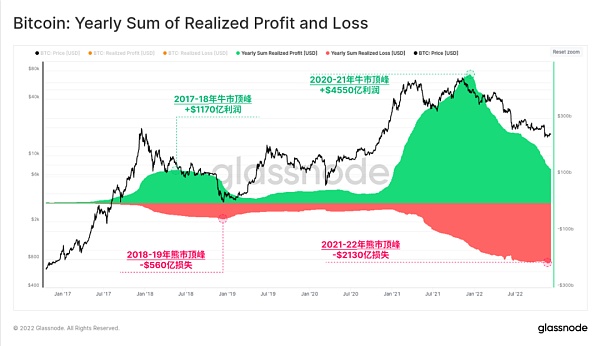

2020-21年寬松貨幣政策時代的流動性過剩泡沫,創造了鏈上年度實現利潤總額的記錄。比特幣投資者在鏈上轉移資金,每年獲得超過4550億美元的利潤,在2021年11月的歷史前高后不久達到高峰。

Glassnode:超150萬枚BTC在1.76-2.12萬美元價格區間交易:金色財經報道,據區塊鏈分析公司Glassnode披露數據顯示,當價格跌至1.76萬美元時,總共有921.6萬枚BTC處于持有未實現的損失狀態。然而,在6月18日的投降之后,經過一個月的盤整,以及價格反彈到2.12萬美元之后,這個數量已經下降到768萬枚BTC,這表明有153.9萬枚BTC在1.76萬美元和2.12萬美元之間進行了交易(以成本為基礎),說明大約有8%的流通量在這個價格范圍內轉手。[2022/7/23 2:32:42]

從那時起,熊市制度一直占主導地位,市場已經回撤超過2130億美元的已實現損失。這相當于2020-21年牛市利潤的46.8%,這與2018年熊市的相對規模非常相似,當時市場回吐了47.9%。

值得注意的是長期持有者的貢獻,他們在這個周期實現了歷史上兩個最大的相對損失高峰。截至11月,長期持有者的損失達到了每天占市值的-0.10%的峰值,其規模僅與2015年和2018年的周期低點相當。6月份的拋售也同樣令人印象深刻,每天損失市值的-0.09%,長期持有者的嚴重主導地位鎖定了-50%至-80%的損失。

從長遠的角度看

盡管有這些驚人的巨大損失,比特幣供應的年齡,以及那些留下來的人的囤幣的傾向繼續上升。自FTX事件后的恐慌性賣出之后,長期持有者的供應已經完全恢復了,達到了1390.8萬枚比特幣的歷史新高(占流通供應的72.3%)。

Glassnode:礦工在5萬美元區間拋售BTC或是上周比特幣價格下挫原因:金色財經報道,據區塊鏈上分析公司Glassnode數據顯示,由于過去幾周BTC價格徘徊在5萬美元附近,其中一些礦工已經開始賣出他們的部分比特幣來鎖定利潤,上周礦工余額中大約有2900枚BTC被賣出,如果按照每枚比特幣5萬美金的價格,相當于1.45億美元。據分析,拋售比特幣的可能是為了獲得法幣用以支付運營成本,也可能有一部分被指定用于設施擴建,以及購買二手礦機或采購新的ASIC礦機。或因拋售影響,上周比特幣價格出現大幅下跌,本文撰寫時為46121.68美元,7天跌幅為10.7%。[2021/9/13 23:20:32]

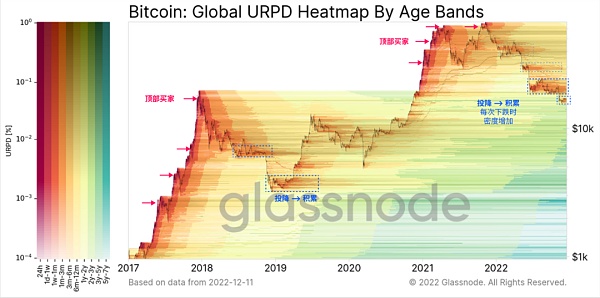

下面的圖表提供了對比特幣供應的密度和分布的看法,按年齡段著色。

暖色 表示老幣的大量賣出,通常出現在市場頂部和投降底部。

較冷的顏色 表示成熟,因為投資者積累并留下未賣出的比特幣。

較深的條形圖 表示較重的比特幣密度(反之,較淺的條形圖也是如此)。

在2022年的每一次市場下跌后,我們可以看到比特幣再次賣出的密度(也就是再積累)已經增加。特別是,2022年6月至10月的區域非常突出,許多比特幣在1.8萬至2.4萬美元之間被買入,現在它們的幣齡已經進入6個月以上的區間(因此,上上文提到的長期持有者的供應量上升)。

礦工的困難時期

礦工的困難時期

Glassnode首席技術官:今年已有100萬枚比特幣缺乏流動性:Glassnode首席技術官Rafael Schultze-Kraft發推文稱,這是2020年最重要的比特幣圖表之一。流動性萎縮,投資者囤積,可獲得的比特幣變得稀缺。也就是說,今年已經有100萬枚比特幣變得缺乏流動性,即由實體持有,這些實體花費的比特幣少于他們收到的比特幣的25%。供購買的比特幣已變得更少。”[2020/12/31 16:07:01]

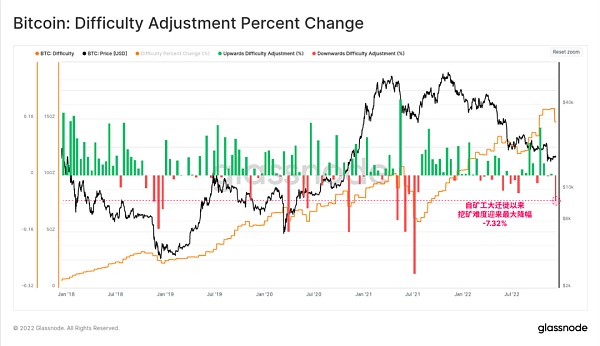

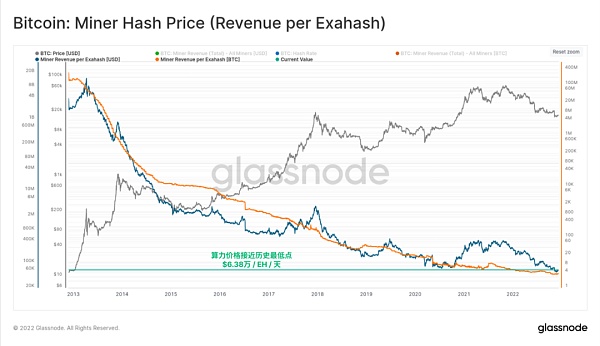

上周出現了自2021年7月采礦大遷徙以來最大的難度下調。難度下降了7.32%,意味著相當大一部分活躍的算力下線,這可能是持續收入壓力的結果。

因此,算力-絲帶再次倒置,交叉點出現在11月下旬。這意味著礦業有足夠的壓力,一些運營商正在將ASIC礦機下線。這通常與礦工的收入流低于他們的運營支出有關,使礦機無利可圖。

然而,鑒于算力價格僅勉強高于歷史最低點,這并不令人感到驚訝。盡管現貨價格(~17000美元)比2020年10月(~10000美元)高出70%,但現在競爭尋找下一個比特幣區塊的算力數量也高出70%。

合并后

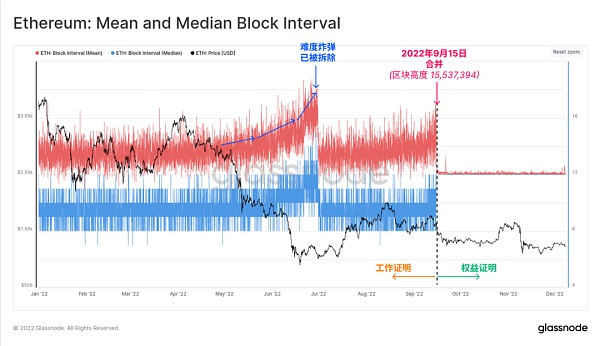

9月15日完成的Ethereum合并,可以說是今年最令人印象深刻的工程壯舉。為了直觀地了解這一事件的緊迫性,下圖顯示了2022年期間,區塊爆快間隔的平均值和中位數。很明顯,自然的和按照概率分布變化的"工作證明”壽終正寢,而精確的、預先確定的12秒區塊時間的"權益證明”開始生效。

曾經安永和雷曼兄弟的網絡安全高管Jason Glassberg:準備好迎接加密貨幣犯罪活動密集的2018年:Jason Glassberg曾經是安永和雷曼兄弟的網絡安全高管,也是很多金融及科技行業的顧問。他指出,加密貨幣投資沒有受到監管,也沒有相應的保險措施,因此任何損失受不到賠償和追回的保護。而這個市場顯然已經成為黑客攻擊的大型目標,因此投資者要做好損失資金的準備,并在理性預期的同時采取適合的安全措施,降低風險。[2017/12/25]

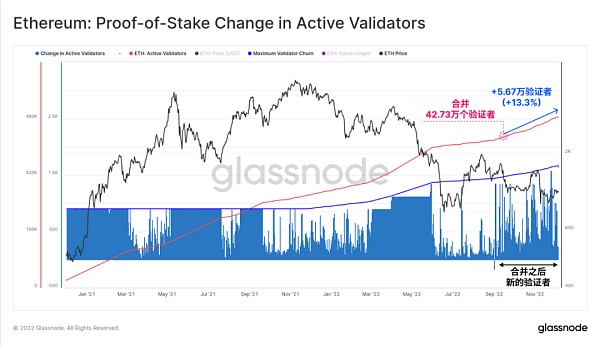

自合并以來,活躍的驗證人的數量增加了13.3%,現在有超過48.4萬個驗證人在運行。這造成質押的以太坊總量達到1561.8萬枚,相當于流通量的12.89%。

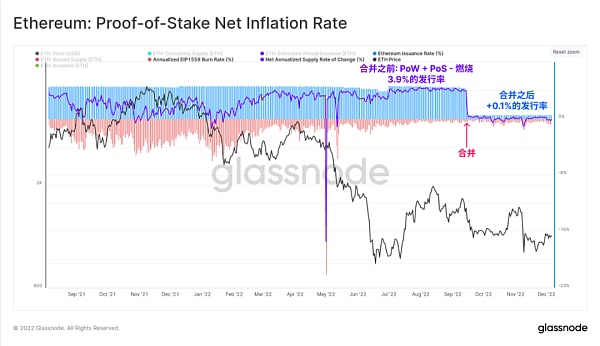

伴隨著向權益證明的過渡,以太坊的貨幣政策調整到了一個明顯更低的發行時間表。名義發行率(藍色)約為+0.5%,然而在考慮到EIP1559的燃燒機制(紅色)后,這幾乎完全被抵消,在典型的一天中,實際發行率約為+0.1%。與之相比,合并前的凈通貨膨脹率為+3.9%,發行量的變化巨大。

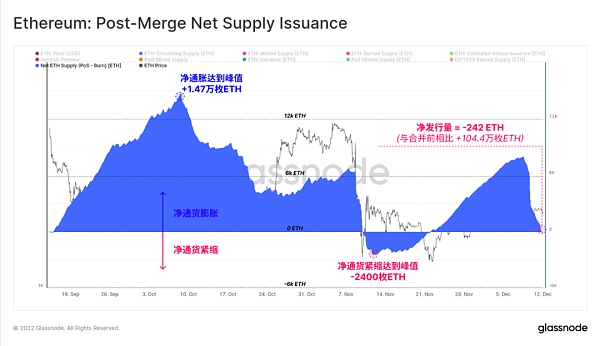

在寫這篇文章的時候,合并后的ETH供應變化剛剛變成凈通縮,目前的以太坊供應量比合并時低了-242枚以太坊。相比之下,按照之前的發行計劃,估計會有104.4萬枚新的以太坊進入流通領域。

DeFi去杠桿化

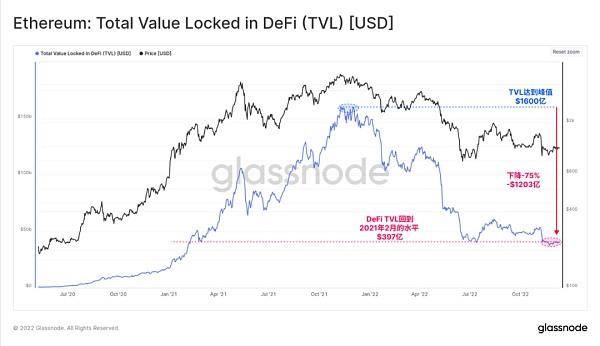

隨著代幣價格的極度縮水,以及流動性的嚴重收縮,鎖定在DeFi的總價值已大幅下降。在2021年11月的市場達到1600億美元的峰值后,DeFi總鎖倉TVL已經下降了超過1203億美元(-75%)。造成DeFi抵押品價值下降到397億美元,回到了2021年2月的水平。

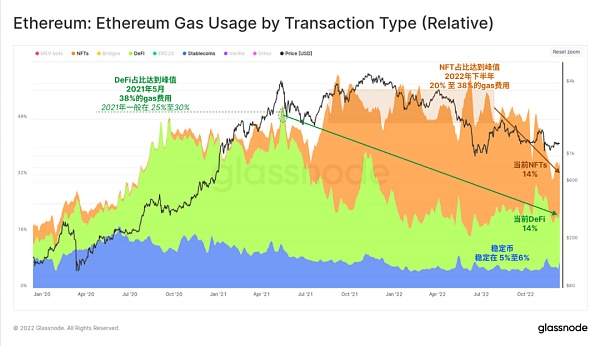

過去兩年,按交易類型劃分的gas fee消費的主導地位也顯示出市場偏好的變化。從2020年7月到2021年5月,DeFi協議占據了所有gas fee消費的25%至30%,但此后下降到只有14%。

在類似的繁榮-蕭條周期中,NFT相關交易在2022年上半年占gas fee用量的20%至38%,但現在也下降到14%的占比。今年以來,穩定幣一直保持著5%至6%的占比。

穩定幣外流

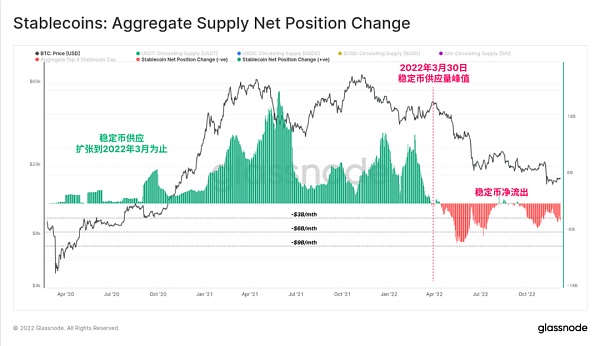

自2020年以來,穩定幣已成為該行業的基石資產,按市值計算,當前前6大資產中的3個是穩定幣。2022年3月,穩定幣的總供應量達到了1615億美元的峰值,但此后出現了超過143億美元的大規模贖回。

總的來說,這反映了每月-4-8億美元的凈資本外流空間。然而,同樣值得注意的是,這只反映了穩定幣供應峰值的8%,這表明大部分資本仍然是以這種新的數字美元形式存在。

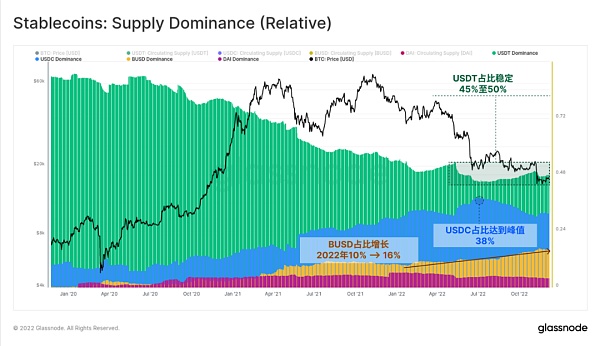

各種穩定幣的供應占比也發生了明顯的變化。

BUSD脫穎而出,其市場份額從10%增加到2022年的16%,現在相當于220億美元的總資產價值。

盡管自5月以來,USDT的贖回總額為184.2億美元,但是Tether一直保持著相對穩定的45%至50%的市場份額。

USDC的主導地位在6月達到38%的高峰,但此后下降到31.3%,現在擁有447.5億美元的價值。

雖然穩定幣目前正在經歷贖回,和資本凈流出,但以太坊鏈上的轉賬量在整個2022年下半年持續攀升。在2021-22年的大部分時間里,穩定幣的總轉賬量穩定在每天160億美元左右,但自7月以來,持續攀升到每天200億至300億美元之間。

在5月、6月和11月的高波動性拋售事件中,穩定幣的總轉賬量達到了370億至510億美元之間的峰值,這表明在去杠桿化事件中,投資者對美元流動性的極端需求。

總結和結論

今年以來,比特幣和以太坊都創下了離去年11月的歷史最高點超過75%的跌幅。自5月以來,比特幣市場不斷地被被大規模的去杠桿化事件打擊。這導致了顯著的信貸收縮,許多機構破產,數十億美元的龐氏騙局項目(LUNA-UST)不幸崩潰,可悲的是,FTX的情況似乎是欺詐。

2022年是殘酷的一年,隨著流動性和投機性的枯竭,波動率和交易量被推向了多年來的最低點。隨著投機者的離去,比特幣長期持有者的供應量已經被推到了另一個歷史峰值,而投資者似乎正在介入,每一次價格下跌都買入越來越多的比特幣。以太坊合并也在9月成功執行,穩定幣繼續表現出有意義的產品市場適應性。

去中心化系統的復原力是通過多年的考驗和戰斗的傷痕建立起來的,然而這些事件最終形成了囤幣黨群體,即最后的買家。在2022年的所有挑戰之后,數字資產行業仍然屹立不倒,經驗教訓不斷,比特幣區塊不斷地出塊。

無論2023年會發生什么,我們相信這個行業將經受住時間的考驗,我們將繼續建立所需的工具和數據來分析、研究和了解原因。

原文鏈接:https://insights.glassnode.com/chinese/the-week-onchain-week-50-2022-chinese/

金色早8點

金色財經

去中心化金融社區

CertiK中文社區

虎嗅科技

區塊律動BlockBeats

深潮TechFlow

念青

Odaily星球日報

騰訊研究院

隨著對 mev 問題了解的深入,對該話題也有了自己新的思考。Mev(miner extractable value)這個詞來自于以太坊,實際上對于其他公鏈也存在類似的 mev,只不過叫法可能不一.

1900/1/1 0:00:00原文作者:Cory Klippsten, Tomer Strolight, Sam Callahan原文來源:Coindesk本文轉自微信公眾號:FastDaily.

1900/1/1 0:00:00來源:路透社 編譯:比推BitpushNews Mary Liu在提款激增且平臺代幣價值大幅下跌后,全球最大的加密貨幣交易所幣安(Binance)正在努力提振用戶信心.

1900/1/1 0:00:00“加密貨幣大王”、加密貨幣交易所FTX創始人、前首席執行官(CEO)薩姆·班克曼-弗里德(Sam Bankman-Fried, 簡稱“SBF”)日前在巴哈馬被逮捕,可能被引渡至美國.

1900/1/1 0:00:00原文標題:Why are there so many Web3 startups?撰文:Eric Feng本周,Pitchbook 發布了最新的新興技術指標 (ETI) 報告.

1900/1/1 0:00:00一夕之間,ChatGPT 突然火了,并在互聯網上掀起了一場“AI 風暴”所謂 ChatGPT,是在今年 11 月 30 日.

1900/1/1 0:00:00