BTC/HKD-0.99%

BTC/HKD-0.99% ETH/HKD-3.11%

ETH/HKD-3.11% LTC/HKD-1.27%

LTC/HKD-1.27% ADA/HKD-2.85%

ADA/HKD-2.85% SOL/HKD+0.27%

SOL/HKD+0.27% XRP/HKD-3.8%

XRP/HKD-3.8%原文標題:《2022: 22 Graphs That Defined the Year for Crypto》

撰文:Lewis Harland

編譯:Kate

每年的這個時候,Decentral Park 都會后退一步,回顧過去 12 個月的加密市場和 Web3 的發展。

2022 年對加密貨幣來說是不平凡的一年。

遵循傳統 ( 以及大眾需求 ),我們整理了這一年的主要趨勢,為什么我們認為它們具有代表性,以及我們對未來的看法。

話不多說,我們為您帶來:「2022:定義加密貨幣這一年的 22 張圖表。」

「節日快樂,新年快樂!

- Decentral Park 團隊」

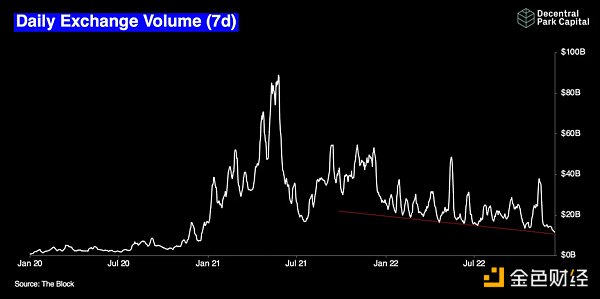

內容:自 2020 年 1 月以來,加密貨幣交易所的全球每日交易量(美元)。這一重要指標一直是衡量市場利率和流動性的良好代理指標。交易量的低谷與情緒的低谷同時出現。

定義原因:我們可以看到,該指標在 2022 年期間持續下降,峰值和低點都較低(現在為 117 億美元)。宏觀經濟因素和 2022 年的幾次投降事件意味著市場利率和流動性都將走下坡路。

我們將何去何從?成交量仍將與價格走勢相關。由于 2023 年全球經濟衰退的合理可能性,上半年的交易量不太可能維持在 200 億美元以上。隨著市場預期利率下調,經濟增長勢頭可能會發生變化。

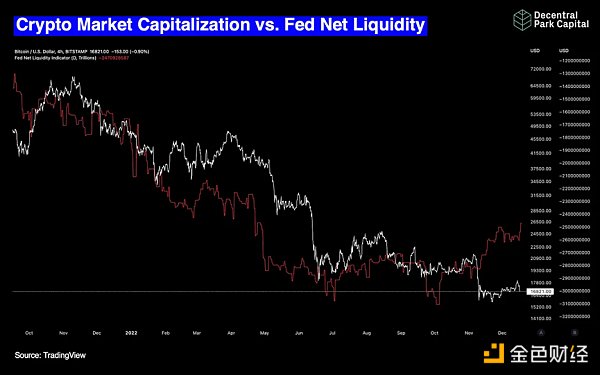

內容:全球加密貨幣市值與美聯儲的凈流動性。凈流動性的定義是美聯儲的資產負債表,減去 TGA 賬戶和隔夜逆回購協議。自 2020 年以來,TGA 和 RRP 的變化較大,這意味著考慮這些因素對于實際衡量經濟中可以流通的可用流動性非常重要。

定義原因:該理論認為,市場流動性周期(和 M2 供應)從一開始就一直在推動加密資產市場。央行收緊貨幣政策以限制價格(例如 QT)對 2022 年的凈流動性產生了負面影響。

加密市場與凈流動性之間的相關性令人吃驚,這意味著加密資產過去一年表現的一個關鍵驅動因素是市場流動性周期——至少在美國是這樣。自去年 11 月以來的最近分歧反映了 FTX 對加密資產市場的影響。

我們將何去何從?更激烈的融資競爭(通過 QT 和更高利率的綜合影響)可能意味著更多美元從美聯儲的逆回購工具中流出。然而,超過 2 萬億美元反映了系統中流動性過剩,美聯儲可能會采取更多措施。未來幾個月,美聯儲將繼續每月從其資產負債表上削減 950 億美元,這意味著市場偏向下行。美聯儲的凈流動性應該會恢復到趨勢水平,而加密貨幣將面臨一場陷入衰退的艱苦戰斗。

Fake_Phishing156043 地址EOA地址( 0x122 )轉入496.7ETH:金色財經報道,CertiK檢測到,被Etherscan標注為Fake_Phishing156043 經由EOA地址 0x97b向EOA地址( 0x122 )轉入496.7ETH。目前,EOA地址( 0x122 )已將150ETH(28萬美金)存入 TornadoCash。[2023/4/9 13:52:52]

內容:在 2022 年的大部分時間里,加密貨幣市值與 NDQ 等成長型科技股指數呈正相關,但并不總是如此。

定義原因:Terra/Luna/3AC 崩盤導致加密貨幣市場在 5 月份下跌了 23%。當 LUNA 在 5 月中旬從 82 美元暴跌時, NDX 下跌了 8%,這表明兩個市場之間的關系相對密切。

它還表明,加密貨幣存在一個負傾斜——有明顯的例子,當 LUNA 或 FTX 崩盤后,加密貨幣市場將無法聚集動力,而 NDX 將隨著更樂觀的宏觀情緒而復蘇(見正相關分解)。NDX 的下跌日也可能意味著加密貨幣的下跌日。

我們將何去何從?同樣的模式將延續到 2023 年。從現在開始,任何加密領域的黑天鵝事件或高傳染性事件都將在事件發生后導致更多的負相關性,因為加密領域內的負面情緒比加密領域外更具粘性。

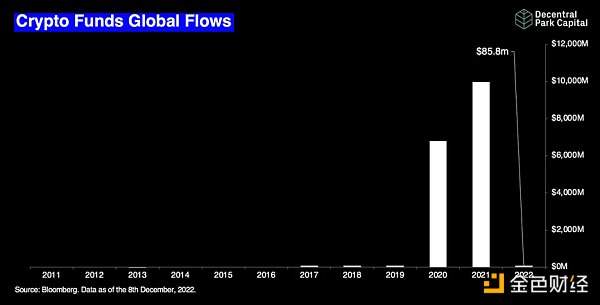

內容:自 2011 年以來,全球流入加密貨幣基金的資金總額。總資金流量為 8580 萬美元(截至 12 月 8 日)——比 2021 年的總流量下降了 99%。

定義原因:它反映了投資者對加密貨幣市場興趣的崩潰,因為風險資產在配置中處于「次要地位」。這也顯示了 2021 年結束的 Grayscale Trusts 現金套利交易的受歡迎程度。盡管市場回撤,但仍有大量 ETP 吸收了現金。

我們將何去何從?如果市場預期降息, 2023 年的資金流將增加 (10 億美元以上 )。如果長期衰退最終結束,則需要數年時間才能回到 2021 年的水平。

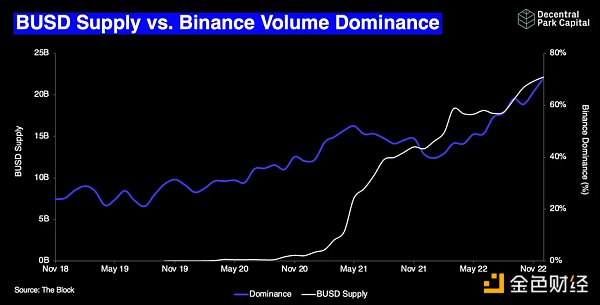

內容:幣安的 BUSD 供應量增長到 222 億的歷史新高,而幣安交易量優勢上升到 60% 以上的歷史新高。

定義原因:BUSD 供應量的增長說明了幣安在 2020 年持續的閃電式擴張和開箱即用的產品戰略。其中包括 9 月份為用戶自動將 USDC 轉換為 BUSD,以「提高資本效率」。與此同時,幣安在 CEX 市場的交易量上繼續占據主導地位。其主要競爭對手 FTX 的倒閉當然有所幫助,但上升趨勢已經顯現。

我們將何去何從?幣安的策略正受到質疑,因為 USDC 取款現在是由于傳統銀行基礎設施緩慢(需要 BUSD 將其出售成現金并購買 USDC)而產生的。缺乏足夠的審計、監管壓力和更加懷疑的市場可能導致幣安的主導地位最終在 2023 年減弱。

ShapeShift創始人:中心化中介機構是 導致2022 年加密失敗的原因:金色財經報道,去中心化交易平臺 ShapeShift 的創始人 Erik Voorhees 在DC Blockchain 上表示,就負面新聞而言,過去一年是加密歷史上“最糟糕”的一年,但大多數問題是由中心化中介機構而非加密貨幣的底層技術引起。

Solidus Labs 監管事務副總裁兼前消費者金融保護局局長 Kathy Kraninger、加密貨幣交易所 Kraken 全球政策負責人 Jonathan Jachym 和去中心化交易所 dYdX 政策負責人 Rashan Colbert 在小組討論會強調需要關注 DeFi 相對于傳統金融系統的去中心化和優勢,同時呼吁清晰的溝通和強有力的政策框架。[2023/3/23 13:21:09]

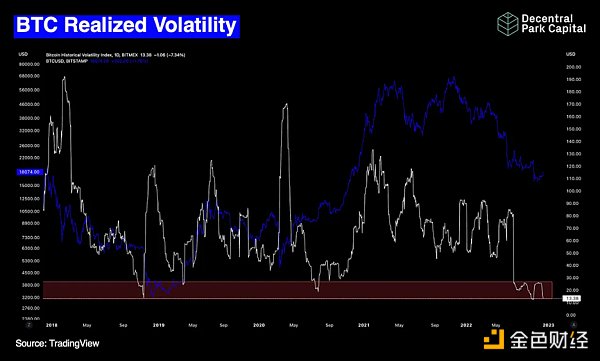

內容:Bitmex 的 7 D BTC 實現波動率指數在 2022 年下半年保持低位。

定義原因:BTC (beta) vol 在 2022 年上半年保持相對較高的水平,并延續了整個 2021 年的相同模式。從 5 月開始的強烈去杠桿化事件(包括 LUNA、3AC)降低了投機活動。用戶賬戶余額被清空(例如 FTX)可能會進一步抑制本已令人擔憂的市場的波動。

我們將何去何從?實際成交量已跌至接近年度低點 (13.5),并且仍處于通常在高成交量行動之前出現的區域。鑒于加密資產市場持續面臨宏觀經濟、監管和附帶壓力,這種傾斜是向下的。

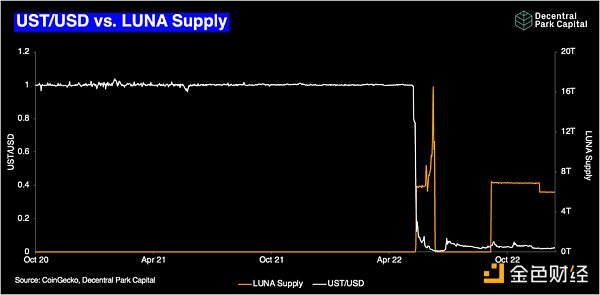

內容:Terra 的 UST 與美元掛鉤 vs. LUNA 供應。5 月 7 日至 8 日,隨著大量穩定幣開始離開 Curve, UST 開始失去其掛鉤。5 月 9 日,Luna Foundation Guard 試圖通過部署 15 億美元來保護 UST 掛鉤。隨著 LUNA 作為 UST 的最終后盾,我們看到 LUNA 的新發行量飆升至

定義原因:它代表了「純」算法穩定幣實驗的棺材上的最后一顆釘子。「純粹」的方面意味著,在短短 4 天內,Terra 的一切都結束了。

它還引起了監管機構和投資者的關注。僅僅 4 個月后,眾議院委員會起草了監管穩定幣的立法,對像 UST 這樣的算法穩定幣實施了兩年禁令。

我們將何去何從?一個對完全抵押的穩定幣越來越渴望的市場。像 Circle 這樣的公司將利用這一勢頭,在現有的 TradFi 關系上加倍下注。。至于 Terra - 只不過是遙遠的記憶。我們還找到了 FTX 在網絡崩潰中扮演的角色的證據。

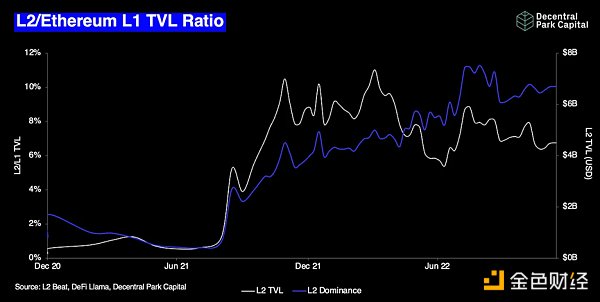

什么:L2 上的總價值鎖定 (TVL) 超過以太坊 L1 上的 TVL。盡管以美元計價的 TVL 下降(與更廣泛的市場方向一致),但 L2 的主導地位攀升至歷史新高(7.8%)。

mfer #8718以500.22 ETH價格在Blur平臺成交,刷新幣本位交易記錄:金色財經報道,繼mfer #1374昨日以250 ETH價格成交后,mfer #8718今日以500.22 ETH價格在Blur平臺成交,約合59.79萬美元,刷新該NFT系列迄今為止幣本位最高記錄。當前NFT項目mfers地板價達到1.37 ETH,過去24小時上漲10.48%,市值升至5258萬美元。[2022/12/29 22:14:15]

定義原因:它表明,在 2022 年,L2 比 L1 保留了更多的鎖定價值。新 L2 網絡代幣(例如 Optimism )的推出及其流動性激勵模型是 2022 年持續增長的關鍵驅動力。L2 正在成為以太坊的未來。

我們將何去何從?L2/L1 TVL 比率在 2023 年攀升至歷史新高(> 15%),這是由于 L1 的 gas 成本可能較低,但人們仍希望在更可擴展的基礎上進行交易 ( 整個 2022 年的多個時期都是如此 )。

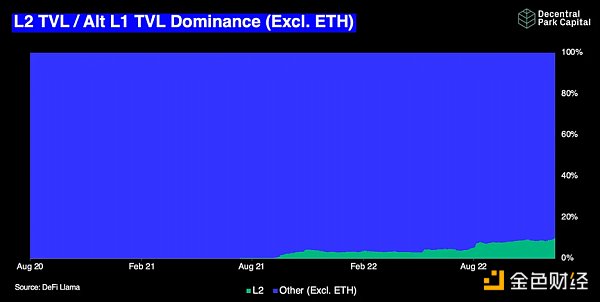

內容:L2 總價值鎖定與替代 L1(Alt L1) 的主導地位在 2022 年從 3% 增長到 10%。

定義原因:以太坊 L2 和替代 L1 之間的技術和哲學斗爭在過去 12 個月中愈演愈烈。由于 rollups 的持續發展,2022 年標志著 L2 相對于替代區塊鏈的首次真正流動性增長。這張圖暗示,根據當前趨勢,所有道路都通向以太坊。

我們將何去何從?rollups 和激勵計劃的激增將在整個 2023 年推高這一比例。L2 之外的 TVL 將開始圍繞 Cosmos 這樣的應用鏈結構進行整合,其中 像 Celestia 這樣的數據可用性層可以支持這兩個細分市場的增長。

內容:Grayscale 的 GBTC 對 NAV 的溢價在 2022 年制造了新的 ATL。

定義原因:由于供大于求,Grayscale 現金套利交易在 2021 年初不再可行。熊市阻止了凈新投資者,他們可以獲得更好的加密貨幣投資替代品,而私募投資者繼續出售他們的股票。

據透露,在 2022 年,大量 GBTC 股票被用作大型基金(例如 3AC)的抵押品,這些基金的價值從 2021 年 2 月的峰值下跌了 85%。在 Genesis 停止其貸款業務后,投資者擔心 DCG/Genesis 可能會被迫出售 (6 億至 8 億美元的加密抵押品 ) 以籌集現金,因此折價擴大速度加快。事實是,這些事件只是加速了先前的折價趨勢。

我們將何去何從?由于缺乏公共信息,因此很難預測結果。如果 GBTC 抵押品來自 Genesis(相對于 DCG),那么貸款人被迫出售超過 2.5 年以上的股票以償還債權人的風險更大。Reg M 或灰度信托的平倉將導致高達 112 億美元的比特幣在市場上出售。對了,美國證券交易委員會(SEC)不會很快批準現貨 ETF 的轉型。

2022 年比特幣百萬富翁人數下降 20%:金色財經報道,據數據顯示,截至2022年5月28日,BTC 余額超過 100 萬美元的地址數量為 77,936 個。大約 5,856 個地址的總余額約為 1000 萬美元。其余72080個地址的余額為100萬美元或更多。已確定比特幣價值超過100萬美元的BTC地址數量自年初以來下降了21.34%,1月5日記錄了 99,092個地址。[2022/5/30 3:49:46]

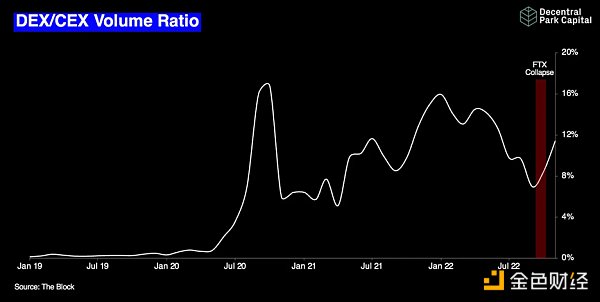

內容:全球去中心化交易所交易量超過中心化交易所,從 9 月的 9% 增長到 11 月的 11.7%。

定義原因:在經歷了 DEX 活動的熊市之后,對中心化參與者和資產安全的擔憂日益增長,推動了 DEX/CEX 比率的逆轉,其中最大的躍升發生在 FTX 崩盤的那個月。到 2022 年底,該比率的變化反映了用戶自我托管情緒的變化。

我們將何去何從?一個重新解決交易安全問題的市場。DEX/CEX 比率可能會在一段時間內保持在 15% 以下,但該比率不太可能跌至 2020 年以來的新低。如果發生這種情況,對 DEX 團隊和用戶的監管壓力可能會成為后者的驅動因素。

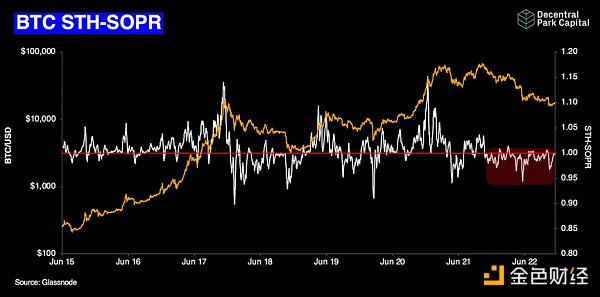

內容:到 2022 年,比特幣的短期持有者支出產出利潤率 (SOPR) 將被抑制在 1 以下。該指標反映了鏈上所有代幣的實現利潤程度。

定義原因:使用 SOPR 的短期持有者,可以讓我們深入了解剛剛進入市場的交易者,從而了解他們的情緒和行為。SOPR 使用 1 作為長期熊市的阻力,同時使用 1 作為更多看漲時期的支撐。2020 年每次拒絕 1 都表明,平均而言,短期交易者在每一次機會 ( 這一年的每一次市場反彈 ) 都在接近其成本基礎或虧損地出售比特幣。

我們將何去何從?STH-SOPR 一直被抑制在 1 以下,直到形成更具建設性的市場,這可能會在市場第一次「聞到」更寬松的貨幣政策時開始。

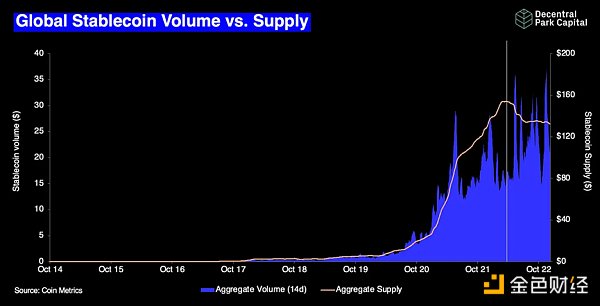

內容:穩定幣總量與總自由流通量。到 2022 年,總規模將增長兩倍($35B;14d MA),而穩定幣的全球自由流通量同期下降了 14%。

定義原因:2022 年,穩定幣表明,即使在熊市期間,它們也實現了真正的產品市場契合。盡管發生了嚴重的去杠桿化事件和一級交易所倒閉,我們還是看到了更高的交易量。更高的交易量與更低的供應量意味著更少的穩定幣單位被更頻繁地交易(更高的速度)。

我們將何去何從?保持目前的趨勢到 2023 年。每日穩定幣總量峰值為 400 億美元,低點保持在每天 20 美元以上。

“變異猿”Mutant Ape Yacht Club交易額突破11億美元,2022 Q1增長超100%:3月31日消息,據CryptoSlam數據顯示,“變異猿”Mutant Ape Yacht Club (MAYC)交易額已突破11億美元,截止目前為1,100,443,366美元。歷史數據顯示,MAYC交易額在2021年12月30日為5.5億美元,這意味著在2022年一季度增長率超過100%。另據NFTGo.io數據顯示,MAYC當前市值達到約5.3億美元,地板價為22.5 ETH,24小時漲幅4.11%。[2022/3/31 14:29:07]

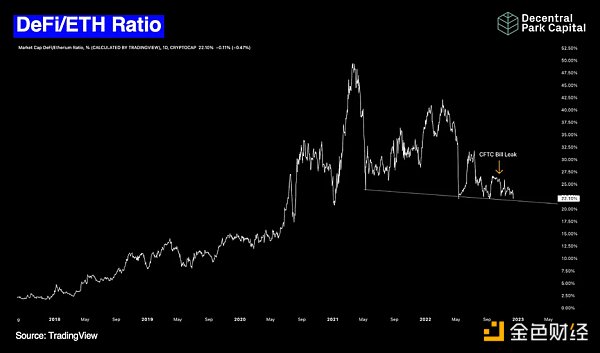

內容:DeFi 市值 /ETH 的市值比率在 2022 年創下了更低的高點和更低的低點。

定義原因:它強調了 2022 年 350 億美元的 DeFi 行業相對于更廣泛的加密市場所經歷的斗爭。DeFi 的市值從 2021 年 11 月的 ATH 水平(2000 億美元)下降了 82%,下降速度快于 ETH(beta)。

今年夏天,Terra 的崩潰以及 3AC 和中心化放貸機構的影響,為該比率的單次最大跌幅鋪平了道路。然而,監管頭條新聞,如 10 月中旬泄露的 CFTC 法案,同樣產生了影響,導致該比率下降了 4%,盡管該行業同期增長了 100 億美元。因此,由于監管壓力不斷加大,投資者開始相對減少對該行業的配置。

我們將何去何從?DeFi/ETH 比率在短期內難以突破 25%。市場去杠桿化很可能已經完成,這意味著高跌幅可能趨于平穩。也就是說,隨著下一個采用周期流動性更強的代理發揮作用,投資者將資產分配給主要機構,這可能會在短期內對該比率造成持續壓力。

盡管如此,該行業仍在繼續推進,許多家喻戶曉的品牌都在擁抱這一區塊鏈,例如迪士尼和星巴克。DeFi 也從 CeFi 的整合中受益匪淺。

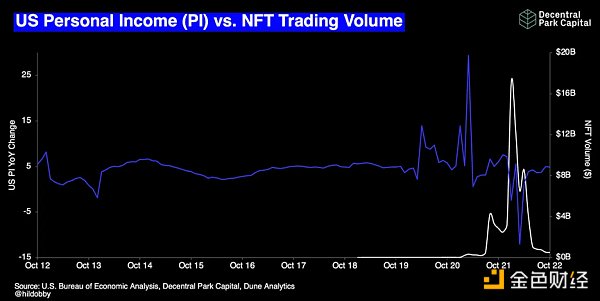

內容:美國個人收入同比變化率與全球 NFT 交易量。

定義原因:NFT 代表高風險市場中的高風險子行業,應該容易受到個人收入變化率的影響。通脹上升和實際工資增長放緩,是導致可支配收入下降的完美組合。

有一些證據表明,美國 PI 經常領先 NFT 交易量 4-6 個月。刺激經濟支票(經濟影響援助金)和量化寬松意味著更多的錢花在了高風險資產上。

2022 年 3 月,美國 PI 的變化率也創下了歷史最低水平,同時 NFT 月度交易量飆升至新的 ATH (160 億美元以上 )。

我們將何去何從?該模型意味著,較低或負的 PI 變化率可能會阻礙 NFT 的重要采用。消費領域的弱點就是 NFT 的弱點。如果全球經濟衰退持續下去,我們不太可能在 2023 年看到新的 NFT 月交易量 ATH。

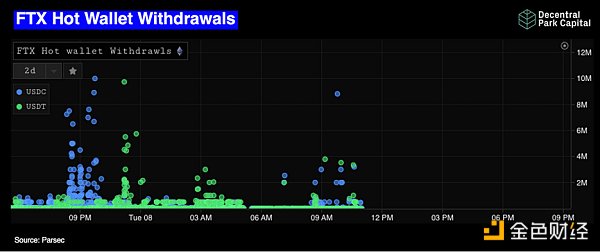

內容:2022 年 11 月 7 日至 8 日從 FTX 交易所熱錢包中提取 USDC 和 USDT 的散點圖。

定義原因:數據顯示,11 月 7 日,高價值 USDC 交易者最初爭相退出。8 日,隨著低價值的交易者們繼續不斷地進行交易,這一切戛然而止。最后一個較高價值的集群是針對「某些特定客戶」的,有些人將其定義為巴哈馬用戶。

FTX 在 2022 年 11 月 8 日中午最后一次暫停提款。

我們將何去何從?長達數年的破產程序。

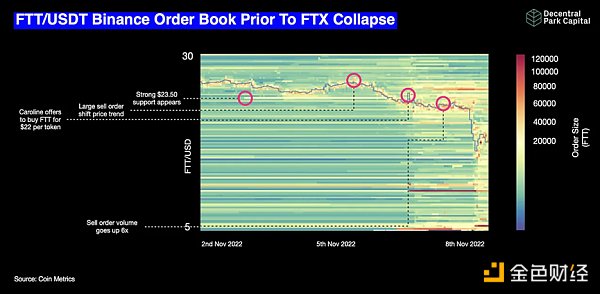

內容:2022 年 11 月 2 日至 8 日,幣安上不同價格水平的 FTT/USD 訂單規模。

定義原因:它提供了鏈上證據(以鏈下數據為背景),表明至少有一個市場參與者希望支持 FTT (FTX 交易所的原生加密資產 ) 的價格。在 Caroline (Alameda 首席執行官 ) 提出以 22 美元 / 單位的價格購買 FTT 之前,強勁的支撐在 23.50 美元。這是一堆該死的證據——你不會公開告訴別人一個價格水平,除非你非常有信心你需要這個價格。

我們將何去何從?隨著時間的推移,FTT 交易以漸近線趨近于 0,在去中心化交易所之外的有限場所訪問。

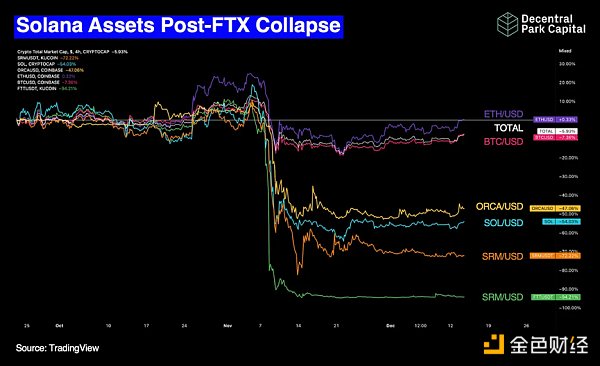

內容:Solana 和基于 Solana 的生態系統資產與市場 beta(BTC、ETH、Total MCAP)。基于 Solana 的資產在 FTX 崩潰后下跌了 50% 以上,而 SOL 本身下跌了 60%。

定義原因:Solana 資產性能與 beta 的集群突出了 Solana 及其生態系統一直存在的 FTX/Alameda 漏洞。

我們將何去何從?對 Solana 的信任和投資緩慢恢復,Solana 的許多資產將在幾個破產程序中被捆綁。

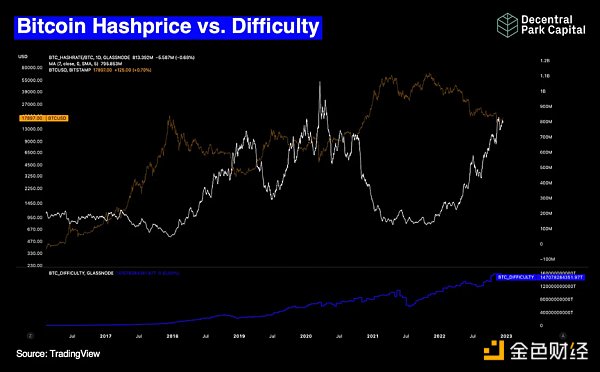

內容:比特幣不斷上漲的哈希價格(哈希率 / 價格)與受抑制的 BTC/USD 比率以及不斷攀升的挖礦難度。

定義原因:比特幣挖礦市場陷入極端困境。比特幣哈希率從 1 月飆升 61% 至 ATH 峰值(273m TH/s),而 BTC/USD 下跌 62%(背離)。

哈希價格比率反彈至 2020 年的水平,并進入了一個與當地市場底部相吻合的區域 ( 礦工完成投降 )。然而,礦業市場的凸性意味著無利可圖的礦工被迫破產。

從那時到現在,最大的不同是市場狀況更加緊張,宏觀經濟環境更加嚴峻。

我們將何去何從?比特幣礦工合并為 3-5 家主要(且盈利)的參與者,可能受到并購活動增加的引導。新的 BTC/USD 低點可能意味著新的 ATH 是哈希價格和更長的礦工投降期。

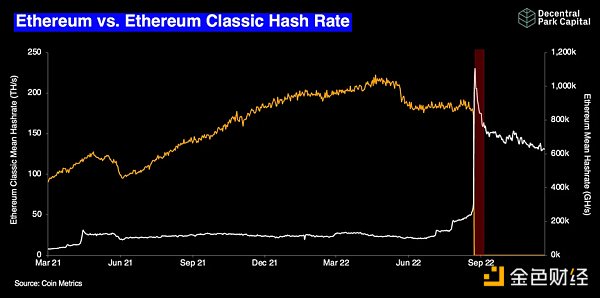

內容:自 2021 年 3 月以來,以太坊 1 的哈希率趨勢與以太坊經典的哈希率趨勢。紅色區域表示 ETH 合并。

定義原因:ETH 合并標志著歷史上第一個從工作量證明 (PoW) 到權益證明 (PoS) 的主網網絡切換。

即將到來的夏季,以太坊過渡意味著礦工們很快就會失業。使用相同挖礦算法的 以太坊經典是下一個最佳選擇,并在 9 月份合并事件發生前幾個月開始移動。

唯一的問題是 ETC 的市值僅為 ETH1 的 2.5% 左右,而且網絡活動微不足道,無法帶來交易費用或維持交易所的利息。相對于那些以美元計價的運營商獲得的美元獎勵,以太坊 1 擺脫了它的挖礦皮膚并使以太坊經典的挖礦環境負擔過重。

礦工們開始拔掉無利可圖的機器,網絡反映了整個 2022 年以太坊 1 哈希率下降的趨勢。

它還強調了 PoW 的自給自足性質,包括中途共識層切換。

我們將何去何從?以太坊經典的哈希率持續下降,其中資源承諾回落到合并前的 200 TH/s 范圍(其他均相等)。

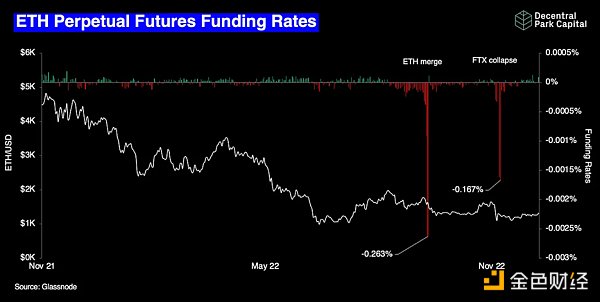

什么:總融資利率與 ETH/USD 的對比。ETH 永續市場在 2022 年有兩個不同的時期經歷了最負的融資利率時期。

定義原因:第一次極端打印發生在 9 月之前的 ETH 合并期間。交易者將 ETH POW 代幣視為免費看漲期權,從而在頭寸上變得投機取巧。通過對沖基礎資產但持有實物 ETH,他們可以以 delta 中性的方式認領這些單位。

第二個更難預測。無法從 FTX 中提取資產的交易者也變得投機取巧,他們在 FTX 之外做空 ETH,同時在 FTX 上做多 ETH,以構建「合成 FTX 提取交易」。

這些完美地抓住了期貨市場在加密貨幣中日益增長的作用——無論是針對預期事件還是更多臨時事件。投資者變得更加老練。

我們將何去何從?ETH 的資金利率正常化,以防止任何負面事件 ( 例如,進一步的交易所崩潰 )。

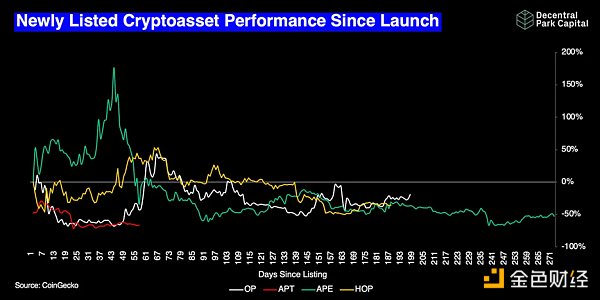

內容:以上市第一天為基準的高調加密資產發布。無論代幣發行策略或估值如何,所有代幣都有望以虧損結束這一年。

定義原因:廣泛的避險環境意味著投資者配置不足以抵消沖擊市場的供應(早期自由流通量較低)。

但這也說明了發布策略的持續無效。OP、HOP 和 AP 等代幣都是高調空投的例子,但對之前空投的研究得出結論,空投策略在留住用戶及其各自的網絡貢獻方面基本上無效。

我們將何去何從?開發人員利用這一不斷增長的失敗空投用例列表來迭代后續模型,重點是如何更好地激勵社區參與并繼續參與網絡貢獻。

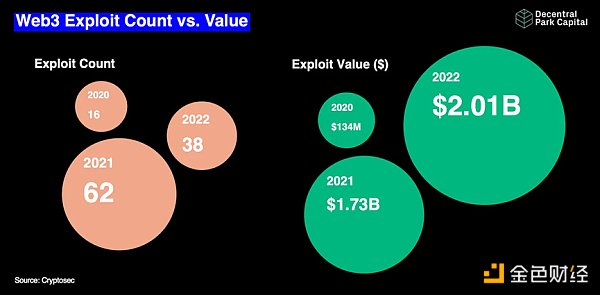

內容:自 2020 年以來,Web3 協議的漏洞被利用的總數量與美元總額。2022 年的漏洞利用總數下降了 39%,而利用的總量增長了 16%(20 億美元)。

定義原因:一種觀點認為,我們幾乎沒有采取什么措施來防止漏洞利用——這說明了這個領域的新生。

然而,更有趣的是,這與 Web3 的多鏈基礎設施有關。2022 年是我們看到橋梁活動反彈的一年。它們還代表了最清晰的蜜罐,因為大量價值被鎖定并呈現在它們的非原生鏈上。到 2022 年,Nomad 和 Wormhole 橋的開發費用總計達到 5.26 億美元。換句話說,我們在 Web3 生態系統的單一高價值角落看到了更大的漏洞。

我們將何去何從?盡管開發人員盡了最大努力,但 2023 年的開發量與此相似。正如我們之前經常聽到的那樣——這些東西需要時間才能成熟。

火星財經

個人專欄

閱讀更多

金色財經 子木

金色早8點

去中心化金融社區

虎嗅科技

區塊律動BlockBeats

CertiK中文社區

深潮TechFlow

念青

Odaily星球日報

騰訊研究院

Tags:ETH加密貨幣FTXUSDpeth幣中文什么名稱加密貨幣行情追蹤工具FTX Users' DebtGUSDT價格

原文編譯:DeFi 之道加密治理不乏有價值的建議和討論。在所有類別的 DAO 中,有圍繞協議如何設計治理過程的有趣案例研究,以及關于 DAO 供應商選擇、協議經濟學.

1900/1/1 0:00:00本文不重在講述ZK技術的技術細節,而在于盡可能多的描繪ZK的應用方向,ZK技術的迭代仍在持續進行中,但是技術的落地需要應用來承載.

1900/1/1 0:00:00比特幣以低于17000美元的不穩定價位開始了今年最重要的宏觀周之一。在最新周線收盤后,BTC/USD在12月12日華爾街開盤前幾乎沒有顯示出上漲勢頭.

1900/1/1 0:00:00文:孟永輝 從Meta股價的一路走低到扎克伯格發布的頭顯并不被用戶買賬,Facebook全力擁抱Meta正在經歷一場過山車.

1900/1/1 0:00:00原文標題:《10 家毛利潤超過 500 萬美元的 Web3 企業分析:它們的收入來源于何處?》原文作者:Marco Manoppo 上圖的快照日期為 2022 年 10 月 22 日.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:355.96億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量13.

1900/1/1 0:00:00