BTC/HKD-0.73%

BTC/HKD-0.73% ETH/HKD-2.62%

ETH/HKD-2.62% LTC/HKD-0.94%

LTC/HKD-0.94% ADA/HKD-2.46%

ADA/HKD-2.46% SOL/HKD+0.4%

SOL/HKD+0.4% XRP/HKD-3.53%

XRP/HKD-3.53%眾所周知,期權交易相比于現貨交易更加復雜,現貨交易的是具體的產品,而期權交易的是一個權利,相比其高杠桿和靈活性的優勢,期權交易的劣勢也非常明顯:成本高、流動性差等。在傳統金融中期權交易占有很大比例,但在 DeFi 中,期權交易并沒有那么完善和普及。

近日,基于 Uniswap 的協議 Panoptic 完成了由 Gumi Crypto Capital 領投的 450 萬美元的融資,Panoptic 是由 Advanced Blockchain AG 前研究負責人 Jesper Kristensen 和康奈爾大學應用物理學教授 Guillaume Lambert 于今年 7 月創立的期權 DeFi 協議,其首個 AMM 版本計劃于明年第一季度推出,該項目投資人之一 Ling Young Loon 撰寫了一篇關于 Panoptic 的文章,BlockBeats 將其整理編譯如下:

與股票相比,衍生品市場規模巨大。理論上,高端市場的規模通常超過 1 萬億美元,2021 交易了約 330 億份期權合約。但如今,DeFi 期權鎖倉總價值僅為 5 億,大多數加密期權交易都發生在 Deribit(加密衍生品交易平臺)上,還沒有發現一條通往杠桿期權頭寸的有效路徑。

由 Guillaume 和 Jesper 創建的 Panoptic 給我留下深刻的印象,他們相信他們的模型提供了一個強大的 DeFi 原生解決方案。本文將對 DeFi 期權的前景、其核心問題以及 Panoptic 的重要性進行全面概述。

SBI Holdings擬追加Bitpoint Japan 49%的股份,將對其全資控股:金色財經報道,日本金融巨頭SBI Holdings宣布,將通過收購加密交易所Bitpoint Japan的全部股權,使Bitpoint Japan成為SBI Holdings的全資子公司。

SBI Holdings曾于2022年5月以127.5億日元收購了Bitpoint Japan 51%的股份,將其納入旗下,此次將追加收購49%的股份。(Coinpost)[2023/2/14 12:06:17]

看漲期權賦予期權所有者以固定的價格購進資產的權利,看跌期權賦予期權所有者以固定價格出售資產的權利。在 P2P、中心化交易中,期權由某人購買(出售),通常以標的資產的抵押品作為抵押。然后有人可以購買該期權,并向期權賣方支付溢價。DeFi 的去中心化期權庫,如 Ribbon Finance,是真正的自動化期權編寫器,存入庫中的 ETH 被用于看漲期權和看跌期權。

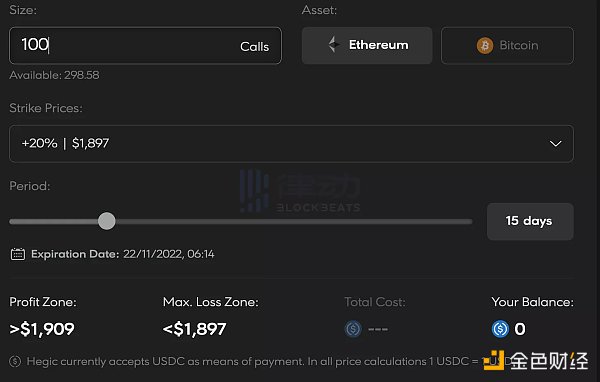

每個期權都有特定的執行價和到期日以及理論上的規模。例如,用戶可以在 Hegic 上以 1899 美元的價格購買 100 ETH 看漲期權,期限為 15 天,期間如果現貨 ETH 高于 1899 美元,用戶將可以行使購買 100 ETH 的權利,并從現貨價格與 1899 美元之間的差額中獲利,減去期權溢價成本。

資料顯示Pantera Capital COO已離職,距其加入該公司僅兩個月:金色財經報道,根據LinkedIn個人資料,Pantera Capital首席運營官Samir Shah在僅僅兩個月后就離開了這家專注于加密貨幣的投資公司。

摩根大通前資產管理銷售主管Shah于7月初加入了Pantera。他當時表示“很高興與Dan Morehead、Joey Krug以及Pantera團隊合作,幫助將組織提升到新的高度”。(CoinDesk)[2022/8/31 13:00:20]

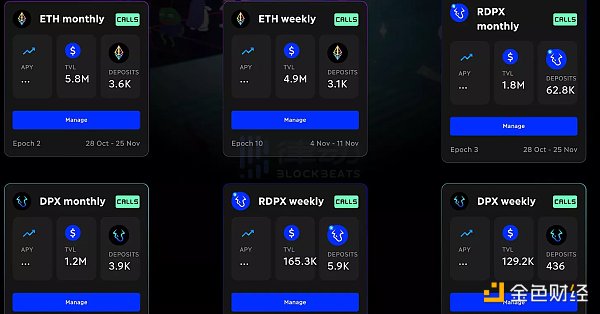

這種時間范圍和執行價格的差異極大地分散了單一資產期權之間的流動性,如下圖 Dopex 的 DApp 頁面

現有兩種期權協議模型:點對點(peer-to-peer)和點對池(peer-to-pool)模型。

點對點模型,如 AMM(自動做市商)之前的鏈上現貨訂單簿,因受到鏈上訂單匹配執行開銷的阻礙,主要在高吞吐量鏈或 layer 2 上實現,流動性總是很差,不可能為長尾資產引導市場。PsyOptions 就是一個例子,人們可以讓鏈下做市商提供報價,允許任何錢包地址成為接受者,但這會導致部分中心化。

Pantera Capital CEO:鏈游和NFT剛剛達到足夠多人使用的臨界質量:8月11日消息,Pantera Capital首席執行官Dan Morehead在接受RealVision采訪時表示,加密世界是周期性的,總會有新的機會可以抓住,例如DeFi和NFT。

Dan Morehead稱:“我認為DeFi現在非常便宜,但下一個前沿領域時游戲和NFT,這兩個領域剛剛達到足夠多人使用的臨界質量(critical mass),區塊鏈游戲也是相關的。在Pantera Capital的風險投資組合中,涉及很多領域,我們也一直是Layer 2擴展解決方案的大型投資者,比特幣和以太坊很棒,但它們目前只能進行非常有限的交易,所以我們需要Layer 2。”(The Daily Hodl)[2022/8/11 12:17:44]

點對池模型涉及由智能合約管理的期權流動性。與現貨 AMM 類似,交易商在這個期權池中買賣期權,流動性提供者在這個池中存款以賺取交易費和期權溢價。Dopex、Premia、Lyra Finance 和 Rysk 都是點對池模型。

現今,數十億美元的問題是如何在防止不良流動的同時自動定價期權,期權定價是一個復雜的問題,因為有很多變量需要考慮——到期時間、執行價格、波動性等等,不能用簡單的 x*y=k 公式來表示,如果期權定價不正確,長期來看,流動性提供者會因與「聰明的」市場參與者進行交易而遭受損失。

DeFi協議Lithium籌集500萬美元融資,Pantera Capital領投:DeFi協議Lithium Finance在一輪由Pantera Capital和韓國區塊鏈VC Hashed牽頭的融資中籌集了500萬美元,以建立一個用于為私人資產定價的去中心化數據預言機。

Lithium Finance周二表示,支持該輪融資的其他投資者包括Alameda Research、NGC、LongHash和Genesis Block等。(The Block)[2021/6/1 23:02:25]

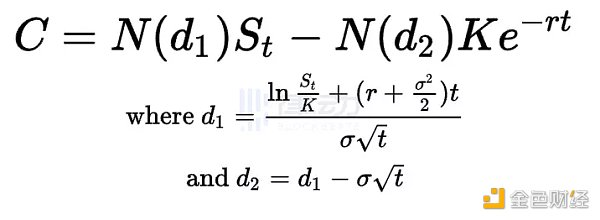

傳統的期權定價采用 Black-Scholes-Merton 模型,大多數點對池期權協議在本質上解決了兩件事:利用 Black-Scholes Merton 模型對鏈上期權溢價定價;確保價格以自動化方式及時更新,下圖中的公式可以幫助了解 Black-Scholes-Merton 模型的復雜程度。

按照該方向建設是有問題的,因為:

-模型的輸入很難確定,例如,目前還沒有明確的答案得出加密貨幣的無風險利率是多少;

-即使有一種方法可以正確的輸入,也通常來自鏈下,所以需要頻繁、快速的 oracle 更新。實際價格變化和 oracle 更新之間的延遲允許機器人從滯后的期權再定價中獲利。Oracle 也是 DeFi 中最常見的攻擊載體之一,正如「Mango Markets 的漏洞事件」中發生的那樣;

BitPanda CEO:比特幣對于年輕一代而言是黃金2.0版本:BitPanda首席執行官 Eric Demuth稱BTC為“黃金2.0”或“黃金的更好版本”。隨著對數字資產需求的增加,對貴金屬的需求也在增長。“這支持了我一直以來的理論,即比特幣是年輕一代和‘更數字化’一代的黃金2.0。”除了稀缺性和功能性之外,他表示數字貨幣很容易快速變現,幾乎可以免費轉移,并且可以存儲在自己的口袋里。(Cointelegraph)[2020/3/7]

-普遍來說,區塊鏈不太可能提供「準確和完全更新鏈上價格所需的」計算能力,傳統的做市商自己使用定制硬件(FPGA—現場可編程門陣列)在每一個現貨價格變化時更新 1000 個期權價格;

-Black-Scholes 模型可能不適用于股票,更不適用于加密資產,其假定沒有 Gas 費,現貨價格呈對數正態分布,沒有股息,沒有套利機會等等。

由于期權定價非常困難,要建立一個適當的保證金系統來承擔杠桿期權頭寸也是極其困難的。Hegic、Premia、Opyn v3 和 Lyra 都有 100% 的保證金要求,這不是最具資本效率的,我們甚至還沒有獲得交叉保證金(使用資產 X 作為抵押品出售資產 Y 的期權),或投資組合保證金(使用一個期權頭寸抵消另一個)。

杠桿是傳統期權交易的核心,但在 DeFi 中不存在這一功能:在 SPY 上賣出看跌期權,現金賬戶需要 36,000 美元,而「保證金」賬戶只需要 6,000 美元, 兩者都可以在約 40 天內帶來 600 美元的收益,但在相同的風險情況下,保證金賬戶的資本效率是現金的 6 倍。

所有問題都指向了一個關鍵點:除非有一種高效、安全的定價方式,否則 DeFi 將永遠無法支持 TradFi 中的多種期權用例,許多期權協議創建了晦澀模糊的方程和補償機制來解決這些問題。看看 Dopex 創始人在推特上的這段摘錄:

「使用固定 IV 和 black-scholes 定價的協議通常會導致行權價和到期日之間的定價錯誤,尤其是在偏離標的資產價格越遠的情況下。dopex 使用 RV(實現波動率)、波動率微笑復制公式和「代表」的組合,其引用了影響定價公式形成的曲線的 steepness/dampness(斜率通常用來表示曲線的急劇程度,即它的傾斜程度。阻尼則表示曲線的平滑程度,即它的柔和程度)的乘數,使得 dopex 期權鏈在定價方面更加實際、公平。」

還有別的辦法嗎?Uniswap 上顯示,在 Ethereum EVM 上,沒有傳統金融工具到 DeFi 上的清晰映射,在 Uniswap 和 Bancor 之前,鏈上訂單簿是建設者迭代的方向,0x 在 2017 年年中部署了一種鏈上訂單結算交易的方法——現在「優雅的」AMM 方程在當時看來一定很荒謬。

Panoptic 針對這些提供了 EVM 原生解決方案,它可以像 Uniswap 解決現貨交易一樣解決期權問題。

實際上,Panoptic 不是一個期權協議。

通過調整 Uniswap V3 LP 頭寸,Panoptic 在不依賴 Black-Scholes 邏輯的情況下,以點對池模型重新創建了類似于收益的期權。

它的核心優勢在于:

杠桿;出售期權所需的擔保金額可以低于 100%——Panopic 可以支持 20% 的行使價值加上期權資金的最低擔保比率。類似地,期權買家只需要 10% 的理論期權量就可以建倉。

維持可組合性和無權限性;期權頭寸以 ERC1155 token 的形式表示,并可與所有 DeFi 組合。由于 Panoptic 只需要調整 Uniswap V3 的頭寸,理論上,一旦 Uniswap V3 市場存在,所有用戶都能以無需許可的方式部署期權市場。

協作流動性,而不是競爭流動性;Panoptic 也可以被認為是 Uniswap V3 頭寸的虛擬流動性管理器,如 Charm 和 Gamma,期權的買賣雙方在交易過程中幫助以不同的價格重新定位流動性。流動性提供者可以賺取比他們開設被動 LP 頭寸更多的交易費用,Panoptic 流動性的增加也帶動了 Uniswap 的流動性,這可能比目前期權協議中的 2.5 億 TVL 吸引更多的流動性。

新的金融特征;頭寸永遠不會到期,期權費也不會提前支付——只有在行權時才會支付,隨著基于 Uniswap 池子本身而非任何 oracle 的現貨資產波動性的增加,這些溢價將增加,如果你了解 Uniswap V3 流動性頭寸可以充當買入限價單和止盈單,也就能理解 Panoptic 的工作原理。

當然,有許多風險需要應對;虛擬流動性管理產生的 Gas 費可能會超出流動性供應商的盈利能力。與所有的 DeFi 一樣,協議值提取和價值累積之間的界限仍然存在。

DeFi 仍處于起步階段,每天都會有 100 萬億的股票和債券交易,而 DeFi 市場僅占其總量的十分之一。我很高興支持 Panoptic,因為他們推動了自由和主權的世界中交換風險的可能性。

原文標題:Panoptic: Solving DeFi’s perennial option problem

原文作者:Ling Young Loon ,Panoptic 投資方之一

原文編譯:Leo,BlockBeats

來源:區塊律動

區塊律動BlockBeats

媒體專欄

閱讀更多

金色早8點

金色財經

去中心化金融社區

CertiK中文社區

虎嗅科技

念青

深潮TechFlow

Odaily星球日報

騰訊研究院

12 月 13 日,FTX 創始人 SamBankman-Fried 被巴哈馬正式逮捕。根據巴哈馬官方的聲明,美國司法部門已經正式對 SBF 提起刑事訴訟,巴哈馬在收到美國正式通知后逮捕.

1900/1/1 0:00:002022年無疑是加密貨幣歷史上的一個多事之年。隨著加密貨幣價格暴跌、2021年的火熱被沖淡,加密行業在過去一年里發生了巨大變化。在進行2022年大盤點的時候,需要考慮的因素太多了.

1900/1/1 0:00:00在比特幣得到機構關注之后,許多財務專家預測世界將因為加密貨幣的采用而發生重大變化。但是,截止到目前為止,很明顯比特幣的應用相當有限,例如只能充當無價值存儲和轉移.

1900/1/1 0:00:00智能合約作為行業的基礎術語,各位開發者耳熟能詳。今天我們就來匯總一下智能合約的實際用例、應用價值和開發部署的全流程,歡迎智能合約的開發大神私信后臺提供更多經驗指導和開發建議.

1900/1/1 0:00:00“請分享一段達成挑戰性目標的經歷““請分享一個你處理過最復雜的突發事件““請分享一段曾經做過的市場分析“——這是應屆金融專業本科畢業生秋秋,在9月參加的一次秋招面試時的經歷.

1900/1/1 0:00:00文:薛永瑋 11月,加密貨幣交易所FTX爆雷,上百萬持有FTX資金的投資者血本無歸。被稱為“幣圈神童”的FTX創始人SBF告別16億美元身家,自稱“只剩一張信用卡和10萬美元存款”.

1900/1/1 0:00:00