BTC/HKD+1.86%

BTC/HKD+1.86% ETH/HKD+1.82%

ETH/HKD+1.82% LTC/HKD+3.49%

LTC/HKD+3.49% ADA/HKD-0.24%

ADA/HKD-0.24% SOL/HKD+4.49%

SOL/HKD+4.49% XRP/HKD+0.14%

XRP/HKD+0.14%文章來源:https://insights.glassnode.com

原文作者:CryptoVizArt, Glassnode

比特幣在經歷了幾個月的極低波動后,本周已經回升到超2萬美元的水平。本文,我們將分析一個標準的熊市底部是如何形成的,以及未來的道路上可能存在哪些風險。

上周,比特幣已回升到超2萬美元的水平,突破了19,215美元的低點,最高觸達20,961美元。自9月初始,區間盤整日趨緊張。這一次是多月以來第一次緩釋性的反彈。

本文我們將評估一套指標,目前這些指標與市場上的比特幣底部趨勢一致。同時,與之前的周期低點相對照,這些指標也呈現出了經典的相似之處。在這個階段,無論是對那些已拋售的,還是仍緊握比特幣的投資者來說,2022年的熊市已使他們遭受了嚴重的經濟損失。而低點的持續時長,時間周期和最終導致的市場疲軟則成為了現存的最大難題。

圖表 1比特幣:第44周價格

探索底部模型與價格區間

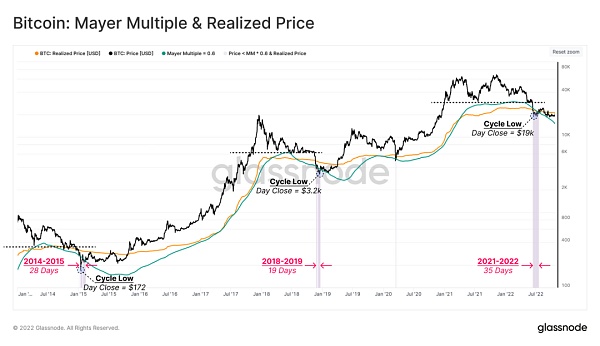

之前我們描述了探底階段的市場狀況,特別是在熊市初期(虛線所示)發生的大幅拋售之后。參照歷史市場波動,該階段(紫色)的價格波動區間可以放入兩個知名的底部追蹤模型中:

實現價格(橘色):在較為廣泛的市場中每枚比特幣的平均收購價格。當現貨價格交易低于實現價格時,總體市場則被視為未實現損失。

法庭文件:2022年前Alameda Research和FTX凈虧損達37億美元:11月22日消息,據破產法院相關動議,2022年之前Alameda Research和FTX自成立以來的凈虧損高達37億美元。而去年SBF告訴福布斯Alameda在2020年獲得了10億美元的利潤,且據CNBC報道FTX泄露的2021年財務業績表明它在2021年是盈利的,凈收入為3.88億美元。(福布斯)[2022/11/22 7:54:53]

梅耶爾乘數下限(0.6-200 DMA)(綠色):梅耶爾乘數僅指價格與200天移動平均線之間的比率,是在傳統金融分析中所能廣泛觀察到的一種模型。這個指標有助于衡量周期性超賣和欠買情況,并與在歷史上梅耶爾低于0.6的超賣周期相吻合。

需要注意的是,以上所說的兩個模型目前在熊市中反復出現,六月份出現的低點連續35天與這兩個模型相契合。目前市場接近至實現價格的下限,即21,111美元。若在此期間能向上沖破低點,那則是一個表明市場轉晴的強有力信號。

圖表 2比特幣:梅耶爾乘數和實現價格

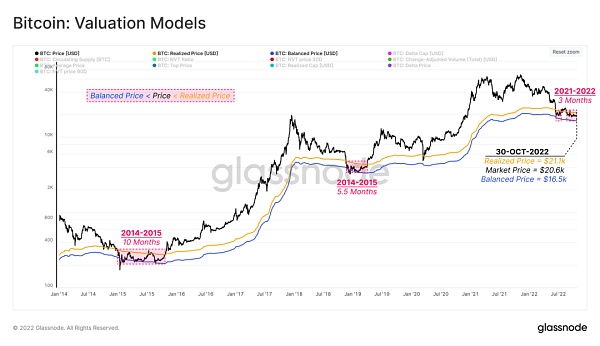

在為典型的底部形成確立了初步模型后,下一步是為在該階段的熊市定義出一個潛在的價格波動區間。

前面所說的實現價格(上限區間~2.11萬美元)(橘色)與平衡價格(下限區間~1.65萬)(藍色)是接近底部區間的兩個理想模型。平衡價格代表了實現價格和轉移價格之間的差異。這可以被認為是 "公允價值 "模型的一種形式,用來捕捉購買(基礎成本)和賣出(轉移)之間的差異。

BTC虧損地址數達到1個月新低:金色財經報道,據Glassnode數據顯示,BTC虧損地址數剛剛達到1個月新低,7日均值數額為16,898,846.196。[2022/7/24 2:33:38]

當前周期在實現價格和平衡價格之間持續交易了約3個月,而之前的周期持續了5個半到10個月。這表明我們當前周期中價格還會在該范圍內持續一段時間。

圖表 3比特幣:估值模式

比特幣供應的再分配

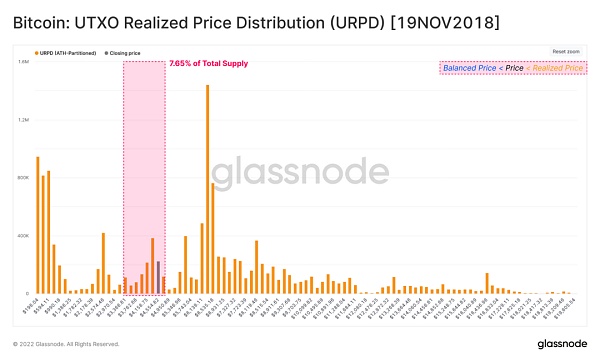

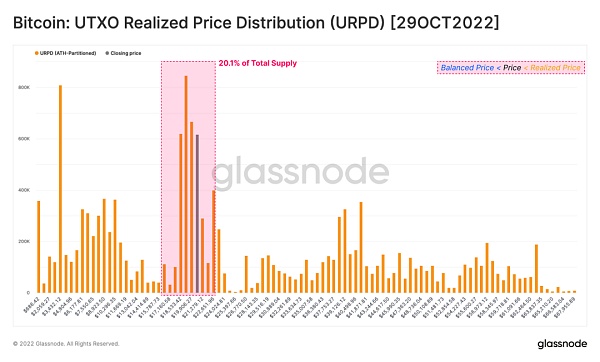

在整個探底階段,投資者盈利能力的下降導致了比特幣價值的重新分配,因為散戶會因財務壓力而拋售持有的比特幣。這種行為可以通過追蹤UTXO實現價格分布(URPD)來分析,它能基于收購價格顯示出比特幣的供應分布情況。

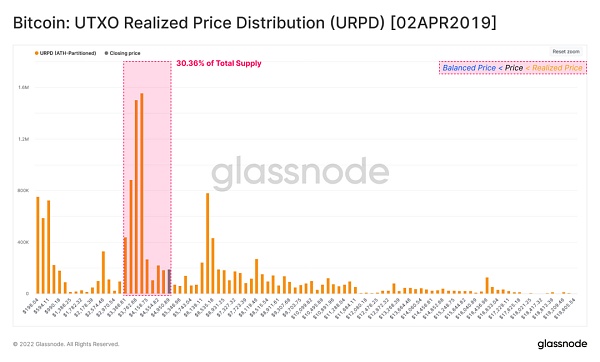

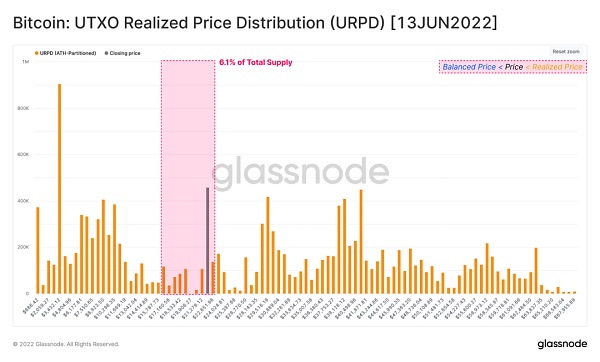

通過檢測在上述兩個定價模型下收購價格比特幣的數量變化,比特幣價值的再分配規模得以突顯。以下兩張圖比較了2018-19年進入和退出熊市時的URPD指標:

截至2018年11月19日,URPD顯示,價格首次跌破實現價格。

截至2019年4月2日,URPD顯示,價格向上突破實現價格。

在2018-2019年探底階段,由于現貨價格在上述范圍內盤整, 約22.7%的總供應量(30.36%-7.65%)被重新分配。

以太坊虧損地址數量創歷史新高:6月12日消息,Glassnode數據顯示,以太坊虧損地址數量(7日MA)達到36,321,323.268,創歷史新高。[2022/6/12 4:20:26]

圖表 4比特幣:UTXO 實現價格分配(URPD)[2018.11.19]

圖表 5比特幣:UTXO 實現價格分配(URPD)[2019.4.2]

在對2022年進行同樣的分析后,我們可以看到,自7月份價格跌破實現價格以來,約有14.0%的供應量被重新分配,現在共有20.1%的供應量在這個價格區間被收購。

無論是價值再分配的規模大小,還是底部最終的集中供應量的多少,2022年都要遜色于2018-19年周期結束時的規模。這進一步證明,要完全形成熊市底部,可能還需要更多的盤整和更長的持續時間。

這也說明了,到目前為止,再分配是很重要的。同時這也表明,彈性持有者正在該范圍內積極增持。

圖表 6比特幣:UTXO 實現價格分配(URPD)[2022.1.13]

分析 | 大多數加密對沖基金資產不足1000萬美元 去年虧損中值為46%:據英國金融時報消息,普華永道(PwC)和數字資產管理公司Elwood聯合發布的一份報告顯示,比特幣價格去年下跌,導致大多數加密對沖基金蒙受巨額損失。報告稱,大多數基金的資產不足1000萬美元,這對其商業模式的長期可持續性提出了質疑。不到10家加密對沖基金管理著5000萬美元以上的資產。其中最大的兩家是總部位于舊金山的Pantera Capital和Polychain Capital。2018年,加密對沖基金的中值虧損46%,量化加密對沖基金表現較好,平均回報率為8%。[2019/5/12]

圖表 7比特幣:UTXO 實現價格分配(URPD)[2022.10.29]

LTH盈利能力低于總市場

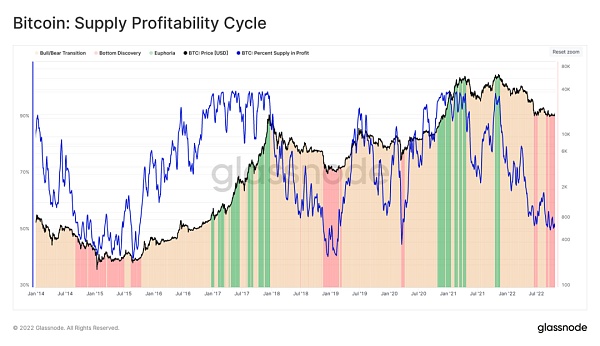

由于熊市底層的許多長期因素在起作用,我們將介紹一系列指標以分析牛市到來的潛在過渡。盈利供應百分比指標可以用來確立每個市場周期的三種不同狀態。

欣喜階段(利潤主導)(綠色)在牛市,當價格迅速上升時,盈利供應百分比超過80%。

探底階段(虧損主導)(紅色)在熊市尾聲,價格的長期下跌導致虧損供應占比成為主導(盈利供應百分比<55%)。

牛市/熊市過渡期(盈虧平衡)(橘色)上面兩個階段的過渡期。盈利供應百分比保持在55%和80%之間。

目前,盈利供應百分比為56%,表明當前回升至2萬以上的價格居于過渡階段的底端。這說明,迄今為止,低于2萬美元的價格出現了明顯的重新分配。

針對MDC造假 DragonEx將以一千萬補償虧損用戶:針對MDC造假的行為,Wetoken、DragonEx和Leek三個平臺陸陸續續都做出了回應。DragonEx早在2018年1月24日就停止MDC交易,今日發公告表明將以一千萬來補償虧損用戶。除此之外,DragonEx將支持用戶自愿回購,以期將用戶的損失降到最低。Leek官方也在今日發出處理此事的聲明。[2018/1/27]

圖表 8比特幣:盈利供應周期

我們還可以評估長期持有者(Long-Term Holder, LTH)群體的財務壓力和他們為此做出的反應。

在熊市的后期階段,每個周期都發生過LTH群體(紅色)中的部分投資者拋售。LTH總基礎成本(藍色)高于同期整體市場的實現價格(橘色)。這意味著,經受了整個周期波動的LTH,實際上已經跑輸了整體市場。

到目前為止,這種嚴重的財務壓力已經持續了三個半月,之前的熊市也出現過相類似的階段,但持續時間明顯長于此次。值得注意的是,這種情況通常會在牛市過渡之前一直存在。

圖表 9比特幣:LTH長期成本基礎和行為分析

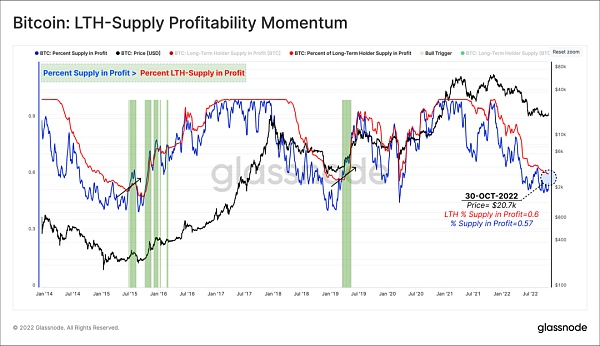

在證實了LTH的持續壓力后,我們用一個簡易高效的指南針來發現新需求進入市場的早期跡象(綠色)。

當短期投資者(STH)的資金流入開始超過賣方拋壓時,LTH的利潤會被市場總利潤超過。

值得深入探究的是,我們還未觀察到這種盈利模式的轉變。在當前LTH的供應中,處于盈利(紅色)的比例為60%,考慮到總盈利供應(藍色)比例為56%,比特幣現貨價格需要回歸2.17萬美元的水平,這個模型才有可能發出復蘇的信號。

圖表 10比特幣:LTH盈利供應動力

虧損仍占主導

到目前為止,我們已經從持有者的角度(未實現的盈虧比)評估了市場。上述趨勢也可以從積極投資者的角度(已實現的盈虧比)來考察。

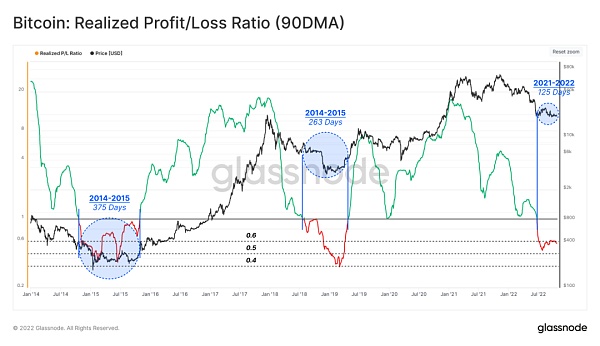

為了實現這一目標,我們將探討已實現的盈虧比指標,該指標將衡量盈利中的比特幣數量與虧損中的比特幣數量的比率。通過跟蹤該指標的季度平均值,分析師能夠衡量出盈利中的比特幣的宏觀占比。

盈利主導機制>1(綠色):在熊市的早期階段,以及整個牛市運行過程中,需求強勁,足以吸納賣方拋壓,利潤遠遠超過損失。

虧損主導機制<1(紅色):在熊市的延長階段,供應方無法滿足需求。這通常會在大規模的拋售事件中告終,而聰明的投資者會隨后增持。

在跌破1.0到恢復1.0值的間隔中,往往是看跌情緒達到頂峰且需求流動性最弱的時候(藍色)。

已實現盈虧比的90天移動平均線通常在熊市中期崩潰并保持在1.0值以下,但在最終拋售之前,它會提供一個預警信號。此外,該指標在歷史上曾在牛市初期大幅突破 1.0 水平。

在目前的狀態下,這個指標是0.57,表示在主導地位的仍是在虧損中的比特幣。因此,新一輪的資本和獲利還沒有完全覆蓋賣家已實現損失的規模。

圖表 11已實現盈虧比(90DMA)

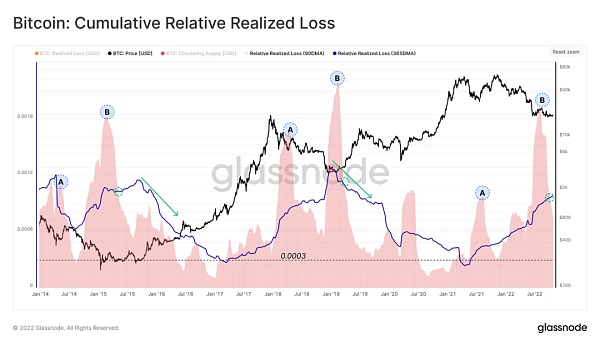

作為本文最后一部分,我們將分析已實現虧損的大小。為了展示每個周期的市值上升,我們用市值來統一已實現損失,生成一個相對已實現損失的指標。接下來,我們可以使用相對已實現損失的月度(紅色)和年度(藍色)總和來構建一個指標,來確定趨勢變動和重大拋售事件。

在過去的三個熊市中,在兩個不同的已實現虧損時期,已實現虧損月度值突達到峰值,并超過年度值。

后—ATH潮(A)在熊市的早期階段,頭重腳輕的市場在ATH后的拋售過程中經歷了第一波嚴重的已實現損失。

探底潮(B)晚期熊市往往以一個重大的拋售事件告終,在這個過程中會出現一波嚴重的已實現損失,投資者負面情緒達到頂峰。而因建立市場底部帶來的壓力往往會加劇這一波,直到拋壓結束。

重新審視這一模式的歷史實例,很明顯,實現損失的A/B波的規模都比較大。第二個B波的幅度通常要大得多,而且往往在年線(藍色)中出現明顯的下降趨勢。這就是市場達到冷卻高峰和拋壓疲軟的結果。

這些都是建設性跡象,是市場接納財務虧損時的壓力,未放棄的投資者則遭受到了兩方面的痛苦—流失了時間和金錢。然而,在牛市過渡出現之前,還有一個最后條件,即年度累積趨勢的大幅下降。

圖表 12比特幣:相對實現損失的累積

比特幣底部已然形成

在本期中,我們利用多個底部價格的跟蹤模型,證明了市場顯然處于一個教科書式的比特幣底部。平衡價格(1.65萬美元)和已實現價格(2.11萬美元)再次建立了區間界限,而市場也打磨出了一個基礎的底部。

到目前為止,易手并重新定價的供應數量驚人,盡管與2018-19年的低點相比規模較小。我們還發現,在幾個指標中,2022年的底部持續時間不夠長,也許會出現一個額外的再分配階段來挑戰投資者的決心。

從未實現的和已實現的盈虧比的角度來看,市場上的供需平衡雖脆弱但仍具有建設性的意義。然而,足以使人信賴的新需求還未涌入。雖然熊市向牛市的過渡還沒有形成,但市場復蘇的種子已被種下。

達瓴智庫

企業專欄

閱讀更多

火幣研究院

1435Crypto

金色財經

老雅痞

硅星人

Sui World

深潮TechFlow

文章匯

Yam

比推BitpushNews

該服務由萬事達去年收購的區塊鏈安全創業公司CipherTrace提供。CipherTrace總部位于加州門洛帕克,幫助企業和政府機構調查涉及加密貨幣的非法交易.

1900/1/1 0:00:00作者:Kimming BNB Chain是日活躍用戶最多的智能合約區塊鏈之一(嗯,沒錯,雖然它出事了),最近.

1900/1/1 0:00:00原文:Jake_xbt 編譯:Crush 01 什么是 MEV? 我經常被問到 MEV 是什么,以及搶先交易(front-runs)和尾隨交易(back-runs)是如何工作的.

1900/1/1 0:00:00股票在長期的運作中能夠表現出一定的特性或規律,就像是一個人的性格一樣,為此我們將其稱之為「股性」。換言之,股性是股票的一種外生特征,是由投資人的行為所賦予的.

1900/1/1 0:00:00Chainalysis估計,在13次單獨的跨鏈橋黑客攻擊中,有20億美元的加密貨幣被盜,其中大部分是今年被盜的。到目前為止,對跨鏈橋的攻擊占2022年被盜資金總額的69%.

1900/1/1 0:00:0010月8日,李林出售火幣全球股份的消息刷屏加密圈,收購人香港百域資本因信息不詳引發多種猜想,但隨后孫宇晨出任火幣全球顧問委員會委員的消息,則似乎印證了此前的傳言:火幣的實際收購人是孫哥.

1900/1/1 0:00:00