BTC/HKD+1.1%

BTC/HKD+1.1% ETH/HKD+1.46%

ETH/HKD+1.46% LTC/HKD+1.82%

LTC/HKD+1.82% ADA/HKD+1.5%

ADA/HKD+1.5% SOL/HKD+1.56%

SOL/HKD+1.56% XRP/HKD+1.33%

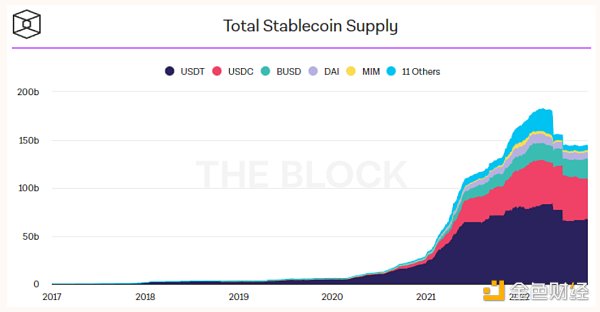

XRP/HKD+1.33%截至2022年9月,穩定幣占整個加密貨幣市值的15%左右,約為1500億美元。它被加密市場參與者大量使用,并已顯示出出色的產品市場契合度。在2017年的牛市周期中,穩定幣幾乎不存在。因為用例通常都是特定于交易所的,所以穩定幣并不是每個人最關心的。2020年中早期,DeFi夏季來臨,一切都改變了。在此之前,如果你在中心化交易所進行交易,沒有任何重要的理由使用穩定幣。交易是在鏈下結算的,如果你想保持觀望,你可以很容易地兌現成美元。即使在衍生品市場,交易員也會在BitMEX上1倍做空BTC,同時持有現貨BTC以保持中性。

隨著2020年DeFi的出現,鏈上市場基礎設施呈指數級增長。Uniswap和Compound等協議為穩定幣找到產品市場契合度提供了必要的環境,開啟了穩定幣供應的繁榮。

來源:The Block

美國銀行:Coinbase 在這個加密貨幣寒冬中占據市場份額的有利位置:金色財經報道,美國銀行(BAC)周二在一份研究報告中表示,Coinbase(COIN)已做好準備成功度過這個加密貨幣寒冬并搶占市場份額。在交易所公布第二季度業績后,它維持了買入建議。報告稱,結果保證“股票反應平淡”。凈收入為 8.03 億美元,低于該行和市場普遍預期,而調整后的1.51億美元的利息、稅項、折舊和攤銷前虧損好于市場預期。報告補充說,重要的是,該公司仍然“謹慎樂觀”,它可以實現全年調整后EBITDA虧損不超過 5 億美元的目標。[2022/8/10 12:15:53]

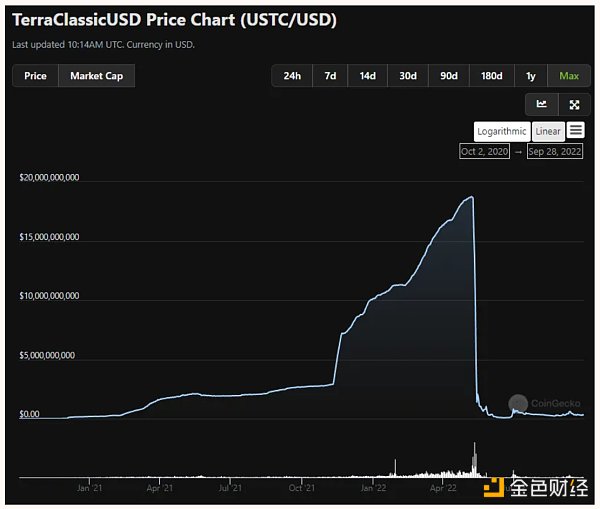

不久之后,行業參與者意識到擁有自己的穩定幣的重要性,并開始了一系列創新穩定幣模式的試驗。最引人注目的是Terra的UST穩定幣,它的想法很絕妙,創建一個沒有任何實際抵押品的算法穩定幣。UST與該協議的原生代幣LUNA掛鉤,并使用鑄造和銷毀機制來維持與美元的1:1掛鉤。一開始,這似乎是一個天才的想法,將該區塊鏈的原生代幣與智能合約功能和原生穩定幣相結合。

美國2年期國債收益率突破1%,為2020年2月以來首次:行情顯示,美國2年期國債收益率突破1%,為2020年2月以來首次,最新報1.0075%。 美國5年期國債收益率上升近4個基點,至兩年高點1.5993%。[2022/1/18 8:55:43]

來源:CoinGecko

令人意外的是,UST突然崩盤,一夜之間蒸發了180億美元的價值。簡單地說,這一脫鉤事件是由UST的內生設計引起的。內生(Endogenous)基本上意味著穩定幣由來自同一發行者的任何代幣支持或部分支持。活躍在MakerDAO社區的研究人員Luca Prosperi以前寫過關于這個概念的帖子。事實上,內生一詞是美國眾議院的穩定幣法案草案中的一個關鍵措辭,我們將在這篇文章中解讀。這個數萬億美元行業的未來可能已經被永遠改變。

美國在線券商Robinhood更新了股票買入限制:美國在線券商Robinhood更新了股票買入限制,其中將AMC院線的買入股數限制至10股、游戲驛站1股、高斯電子2股、諾基亞2000股。[2021/2/1 18:33:45]

快速了解本文要點:

美國的穩定幣法案如果獲得通過,將產生更加嚴格的監管要求,包括注冊和禁止內生抵押穩定幣。

重要的部分是注冊方面,它可以為協議擁有的穩定幣創建二階效應。

一個強大的穩定幣行業將加劇“美元奶昔理論”(這一理論認為,所有法定貨幣都是有缺陷的,并且最終注定要被淘汰,因為它們植根于債務,沒有任何絕對的價值儲存支持。相比之下,美元由于其全球主要儲備貨幣的地位,因此天生的缺陷比其他貨幣少)。

期望沒有任何形式的監管或者期望對穩定幣的寬松監管是不現實的。

非美元掛鉤的穩定幣將會興起,這些穩定幣旨在穩定價值而不與任何法幣掛鉤。

美國股指期貨小幅走高,道指期貨跌幅縮小至0.45%:行情顯示,美國股指期貨小幅走高,道指期貨跌幅縮小至0.45%,標普500指數期貨與納指期貨跌幅縮小至0.3%。[2020/12/2 22:54:30]

穩定幣法案的目標是圍繞穩定幣發行引入一個框架。它涵蓋了“如何”和“誰”的問題。

“如何”的部分規定了可以發行何種類型的穩定幣。這要歸咎于Do Kwon。新法案將對沒有現金或高流動性資產抵押的穩定幣實施為期兩年的禁令,而發行“內生抵押”穩定幣將作為犯罪處罰。對于具有上述模式的現有穩定幣,發行方將有2年的寬限期來更改其抵押模式。

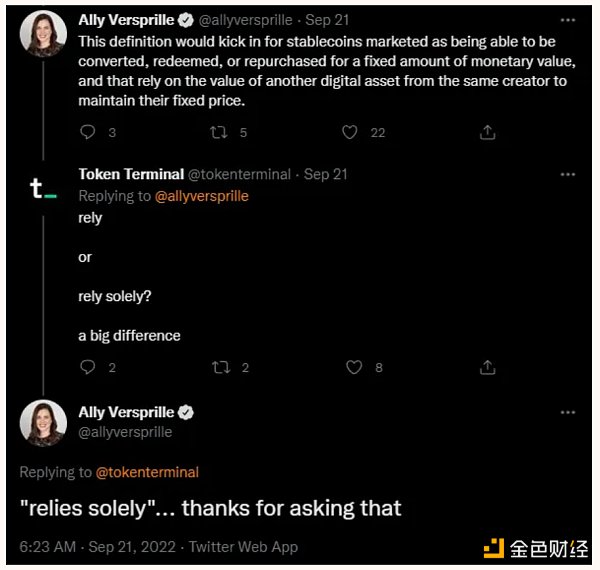

隨著法案的推進,還有更多的細節要介紹。推特上的一段對話指出了一個有趣的措辭差異。“僅依賴于”(Relies solely)意味著Terra的UST可能不會受到該法案的影響,因為它在生命的最后階段部分是由BTC支持的。

動態 | 美國空軍將利用SIMBA Chain區塊鏈平臺:據美通社消息,由美國國防高級研究計劃局(DARPA)提供部分撥款的美國區塊鏈公司SIMBA Chain已獲得政府合同,美國空軍將利用其平臺。據悉,該平臺探索了區塊鏈技術如何改善其物流和供應鏈能力。[2018/11/14]

來源:Twitter

“誰”的部分規定了穩定幣發行方必須遵守的要求,以及由誰來監管這些發行方。

如果法案通過,獲得批準的要求可能會帶來更多的問題。它可能直接破壞DeFi的可組合性。例如:

如果USDC已經獲得了相關監管機構的批準,那么Compound是否需要獲得同樣的批準來為其借貸平臺發行cUSDC(一種可產生收益的資產)?

如果我運行一個橋接協議,我是否需要為USDC的橋接版本獲得批準?

如果需要wrapped版本的穩定幣來連接真實世界資產,那將如何實現呢?

該法案可能會帶來更多的不確定性,而不是為行業參與者提供一個明確的框架。

穩定幣法案將如何影響頂級的非中心化穩定幣?

DAI

DAI不受MKR支持,但是在Maker協議遭受損失的情況下,MKR可以作為最后的工具來彌補協議的虧損。

這種情況很少發生,但以前也發生過。

該法案應該不會對MKR造成影響。

FRAX

FRAX部分由FXS支持,FXS是FRAX的治理代幣。

FXS的抵押率將根據FRAX的使用率而更新。

該法案將使FRAX受到審查,因為它是由同一發行方的代幣部分內生抵押的。

LUSD

LUSD不受LQTY支持,LQTY是LUSD的治理代幣。

LUSD主要由ETH支持。

該法案應該不會對LUSD造成影響。

USDD

USDD部分由TRX支持,TRX內生于USDD生態系統。

USDD由TRX支持30%以上。

該法案將使USDD受到審查,因為它是由來自同一發行方的代幣部分內生抵押的。

USDN

USDN由WAVES支持,WAVES內生于USDN生態系統。

該法案將使USDN受到審查,因為它是由來自同一發行方的代幣部分內生抵押的。

MIM

MIM不受SPELL支持,SPELL是MIM的治理代幣。

MIM由其他資產支持,主要是FTT。

該法案應該不會對MIM造成影響。

我認為我們會看到非美元掛鉤的穩定幣興起,這些穩定幣旨在穩定價值而不與任何法定貨幣掛鉤。然而,這些類型的穩定幣不太可能達到主流采用。不要誤解我的意思,我并沒有放棄這些概念(例如RAI),但要擴展它并使其對非加密原生消費者友好,還有很多工作要做。

與這篇文章的精神一致,我認為期望穩定幣不受監管或受到寬松監管是不現實的。我們仍然生活在一個由政府治理的社會,穩定幣與法定貨幣直接掛鉤,而法定貨幣是世界各國政府治理和穩定的工具。這就是為什么即使是像韓國這樣在過去幾十年經濟增長驚人的國家,仍在實施某種形式的資本管制。

即使是在美國允許穩定幣行業蓬勃發展并加劇美元奶昔理論的情況下,美國以外的司法管轄區也不會按兵不動,任由本國貨幣走弱。我是美元奶昔理論的信奉者,但是期望其他法幣不戰而降的想法太天真了。

我們將看到穩定幣領域受到越來越多監管。行業參與者需要從兩方面入手。求真務實,因勢利導,同時通過各種措施積極倡導更友好的監管。無論發生什么,穩定幣行業的價值仍將以萬億計,這不是何時達到的問題,而是如何達到的問題。

作者:Marco Manoppo

來源:substack、DeFi之道

DeFi之道

個人專欄

閱讀更多

財經法學

金色早8點

鏈捕手

PANews

Bress

Odaily星球日報

區塊律動BlockBeats

成都鏈安

《華爾街日報》10月7日消息,加密貸款機構Celsius Network LLC當地時間周三提交給破產法院的文件顯示,在該公司申請破產保護前的兩個月里.

1900/1/1 0:00:00文:Ignas | DeFi Research 來源:推特 ?Uniswap V3將在zkSync上推出。治理投票剛剛獲得了4000多萬張贊成票,預計將于4-6周內完成部署.

1900/1/1 0:00:00吳說作者 | 劉全凱本期編輯 | Colin Wu近幾日.

1900/1/1 0:00:00文:knower 來源:knower's substack加密行業的終局止于此了嗎?未來一年可能發生什么?下一個十年可能發生什么?也許是下個世紀可能發生什么?有沒有人可以給你一個答案?當.

1900/1/1 0:00:00Devcon VI 活動已經過半,ECN 和社區小伙伴 Pablo@Plancker 從中挑選了一些精彩演講進行編譯.

1900/1/1 0:00:00中本聰在2009年發布比特幣白皮書和開源代碼,從那時起,加密行業就一直保持著開放的精神。從一開始,任何人都可以復制代碼、變換營銷方式并推出他們“自己的”代幣和網絡.

1900/1/1 0:00:00