BTC/HKD-3.86%

BTC/HKD-3.86% ETH/HKD-7.41%

ETH/HKD-7.41% LTC/HKD-6.58%

LTC/HKD-6.58% ADA/HKD-5.53%

ADA/HKD-5.53% SOL/HKD-5.19%

SOL/HKD-5.19% XRP/HKD-3.59%

XRP/HKD-3.59%2022年10月12日,SEC 再次否決了WisdomTree的比特幣現貨ETF發行申請,而不久前Teucrium的比特幣期貨ETF卻順利上市。究竟為何比特幣現貨ETF頻頻遭拒,期貨ETF反而捷報頻傳呢?通過復盤SEC的批復文件,我們總結了比特幣期貨ETF成功闖關的致勝因素。

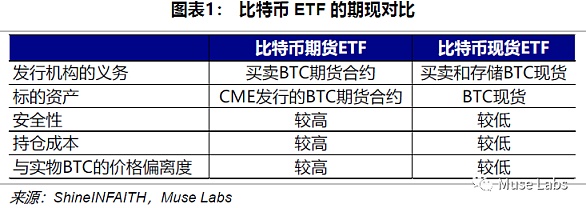

比特幣期貨 ETF 是以比特幣期貨合約作為底層資產的交易型開放式指數基金,不直接投資于比特幣,而是投資于在美國商品期貨交易委員會(CFTC)注冊、芝加哥商品交易所(CME)上市、以現金交割結算、高度標準化的近月比特幣期貨,即場內離交割月份較近,可還未進入交割階段的合約。發行機構通過滾倉展期的方式,賣出近期合約,買入遠期合約,持續追蹤比特幣期貨合約的價格指數。比特幣期貨的價值則是參考 CME 的比特幣參考匯率(BRR),一項以 Coinbase、Gemini、Kraken 和 Bitstamp 等多個 CEX 內比特幣交易價格為基準的綜合平均加權指數。

數據:今年以來,北美礦商股表現優于BTC:9月19日消息,今年以來北美礦商股表現優于BTC。北美前四大上市礦商,分別是Marathon Digital Holdings, HUT 8 Mining, Riot Blockchain, Inc and HIVE Blockchain Technologies,今年以來的平均收益率是140%,同一時期BTC的收益率是49%。如果從2020年初開始計算,這些礦商股的平均回報率是BTC回報率464%的5.2倍。不過,對于大多數人而言,持有BTC仍然是最佳的長期選擇。(Bitcoin Magazine)[2021/9/19 23:37:10]

數年來,僅比特幣期貨 ETF 被批準上市交易,從一定程度上說明了 SEC 對其認可度更高。此外,SEC 可能也試圖通過比特幣期貨 ETF 探索合適的監管框架,因此將其作為過渡方案。

BTC跌破37000美元關口 日內跌幅為4.05%:火幣全球站數據顯示,BTC短線下跌,跌破37000美元關口,現報36999.87美元,日內跌幅達到4.05%,行情波動較大,請做好風險控制。[2021/7/27 1:17:35]

比特幣期貨 ETF 的優勢體現在三個方面,1)降低操作壁壘,節省了投資者學習加密交易所用法、錢包存儲以及私鑰管理的成本和時間;2)避免了平臺風險與自持風險,許多投資者可能也想從比特幣的價格波動中賺取收益,但又不想直接持有比特幣現貨,此類情況下,期貨 ETF 或是個合適的選擇,其可幫助用戶規避黑客攻擊等安全隱患,同時也節省了托管、存儲方面的費用支出;3)為比特幣市場吸納了增量投資者及資金,有利于比特幣的長期發展。

比特幣期貨 ETF 的短板主要在于期現價格偏離度及持倉成本較高。首先,期貨是能夠溢價或折價交易的金融工具,其中溢價是指 ETF 被迫低價賣出近期合約,高價買入遠期合約,反之亦然。故而,與比特幣現貨價格相比,比特幣期貨 ETF 的凈值可能出現較大程度偏離,假設比特幣的現貨價格上漲了 1%,但期貨價格卻以 2% 折價交易,則比特幣期貨 ETF 的單位凈值反而會下跌。其次,由于期貨合約強制規定了到期日,無限展期或因期貨溢價造成調倉損耗,繼而壓縮潛在的利潤空間。此外,期貨合約過高的成本也可能致其無法充分追蹤現貨價格,進一步擴大期現價差。

灰度暫停期間:BTC持倉減少600枚 ETH減少6842枚:從灰度去年12月22日宣布暫停接受新投資至今日恢復增持,20天里各幣種持倉數據變化如下:灰度BTC信托持倉量減少600枚(-0.10%),總持倉量為606674BTC;灰度ETH信托持倉量減少6842枚(-0.23%),總持倉量為2934911ETH;灰度BCH信托持倉量減少295枚(-0.12%),總持倉量為239187BCH;灰度ETC信托持倉量減少17154枚(-0.14%),總持倉量為12267677ETC;灰度LTC信托持倉量減少1423枚(-0.12%),總持倉量為1153480LTC。注:持倉減少是由于需收取管理費,在工作日無增持時,持倉量就會略微減少。[2021/1/12 15:59:05]

BTC突破27400美元關口 日內漲幅為6.93%:火幣全球站數據顯示,BTC短線上漲,突破27400美元關口,現報27401.39美元,日內漲幅達到6.93%,行情波動較大,請做好風險控制。[2020/12/27 16:39:40]

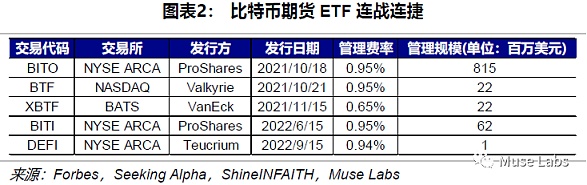

2021年之前,比特幣的期貨 ETF 申請也如現貨 ETF 一般頻繁被拒,但 SEC 的態度在該年發生了轉變。自首支比特幣期貨 ETF 獲批后,其發行申請便踏上了一片坦途。短短 1 年內,市場上已經有 5 支比特幣期貨 ETF 被允許上市交易。

從競爭格局來看,雖然 ProShares 的管理費率最高,但其發行的兩支比特幣期貨 ETF 占據了超過 95% 的市場份額,或是由于先發優勢與產品多樣性。監管層的寬容度在 2022 年進一步提升,于本年度 6 月通過了第一支空頭比特幣期貨 ETF 的申請,不僅推動了比特幣期貨 ETF 交易體系的完善,而且豐富了投資者的交易選擇。該年 9 月,SEC 又準允了首支基于 1934 年法案的比特幣期貨 ETF 發行,而以往的申請均是基于 1940 年法案獲批。

BTC突破19700美元關口 日內漲幅為8.75%:火幣全球站數據顯示,BTC短線上漲,突破19700美元關口,現報19700.99美元,日內漲幅達到8.75%,行情波動較大,請做好風險控制。[2020/11/30 22:38:31]

通過回顧SEC往年的批復意見,我們解析了比特幣期貨ETF獲批的三大關鍵因素。

首先,比特幣期貨ETF的監管力度較強。在 SEC 反饋 Teucrium 的申請時,將市場定義為 CME,基礎資產定義為 CME 比特幣期貨。CME 受到 CFTC 監管,合規性更高,因此追蹤 CME 比特幣期貨價格的 ETF 也能夠納入監管框架內,不僅降低了市場操縱的風險,還提升了透明度。不久前,泰國最大的加密交易所 Bitkub 就被爆出高管參與內幕交易與洗盤,通過偽造虛假交易量來操縱市場。此外,比特幣期貨合約不需要第三方托管,也避開了托管安全及私鑰管理的難題。

其次,比特幣期貨ETF基礎資產的二級市場成熟度更高。CME 是美國乃至全世界最大的衍生品交易所,經過上百年的發展,場內擁有充足的流動性。參照傳統金融的經驗,商品領域的定價長期由期貨主導,期貨是流動性的源泉。與新興的 CEX 相比,CME 建立了完整的盤前、盤后、大宗、做市和清算、結算等交易體系。因此,從理論上而言,CME 的定價效率也更高。根據 Bitwise 的論文,CME 的比特幣期貨市場領先于現貨市場,是全球比特幣市場價格發現的主要來源,其價格變化同樣也領先于 Coinbase、Kraken 與其它離岸交易所。

最后,比特幣期貨 ETF 采用了不同的判定法案。比特幣現貨 ETF 均是由《1934 年證券交易法》裁決,根據該法案第 6(b)(1) 條規定,交易所需要提交 19b-4 表格詳細說明 ETF 的基礎市場如何防止欺詐和抵抗價格操作,以保護投資者利益。通常,比特幣期貨 ETF 受到《1940 年投資公司法》約束,其對基金發行方的治理結構、信息披露、流動性與估值、杠桿等均做出了嚴格要求。然而,此舉有違 ETF 的設計初衷及運行機制,故比特幣期貨 ETF 上市交易可引用豁免條例,無須提交證明。

總體而言,比特幣期貨 ETF 已經摸索出了成熟的申請路徑,Teucrium 案例具有一定的里程碑意義,創造了 SEC 基于 1934 年法案首次通過比特幣 ETF 的歷史,對未來的比特幣現貨 ETF 申請具有極高的參考價值,也為其順利上市埋下了伏筆。

Crypto高銘

個人專欄

閱讀更多

寧哥的web3筆記

金色財經 龐鄴

DoraFactory

金色財經Maxwell

新浪VR-

Foresight News

Footprint

元宇宙之道

Beosin

SmartDeerCareer

原文作者:Jack(0x137),BlockBeatsTwitter:@jack_xiong137 上個月,國內最大的 DAO 組織之一 PandaDAO 宣布解散.

1900/1/1 0:00:00美國企業對于加密市場的押注盡管加密行業現狀深陷在泥潭之中,但美國企業仍在押注它可能是未來的龍頭.

1900/1/1 0:00:00特別感謝 PSE、Polygon Hermez、Zksync、Scroll、Matter Labs 和 Starkware 團隊的探討與校對。最近,很多“ZK-EVM”項目很快相繼發出公告.

1900/1/1 0:00:00Ari Juels是紐約康奈爾大學的教授,也是IC3的聯合董事。另外,他還是Chainlink Labs的首席科學家.

1900/1/1 0:00:001、DeFi代幣總市值:447.2億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量9.

1900/1/1 0:00:00還記得當初剛進加密行業那會,公鏈這個詞是個很高大上的東西。因為人們一提公鏈,往往首先想到的ETH這種“通用智能合約型”,或者說平臺型公鏈,而非類似BTC,LTC這種“一幣一公鏈”的公鏈,這些,我.

1900/1/1 0:00:00