BTC/HKD-2.02%

BTC/HKD-2.02% ETH/HKD-3.78%

ETH/HKD-3.78% LTC/HKD-3.08%

LTC/HKD-3.08% ADA/HKD-5.59%

ADA/HKD-5.59% SOL/HKD-1.56%

SOL/HKD-1.56% XRP/HKD-4.61%

XRP/HKD-4.61%在此次市場周期中,Web3 風投已經演變成一個復雜而且彼此差異化的行業,有傳統的主題驅動型基金、企業風險投資(CVC)、也有新式的DAO風險投資、以及世界頭部交易所旗下的風險投資部門,這些風投廣泛地分布于不同項目的各個發展階段中,投資方式主要是股權和代幣。

本報告從多個角度對前10名的 web3 風險投資機構進行了全面分析,主要包括:投資組合、競爭差異、平臺戰略、社區和聲譽、2022年投資情況等。

此外,我們還創建了一個擴展數據庫,這是一個 top50 的 web3 VC 排名,旨在為活躍在該領域的創始人、投資者和有限合伙人不斷擴大其影響力。

Top 50 Web3 VC排名數據庫

目前,沒有一種精確且科學方法來給這樣一個充滿活力的行業進行排名,一家VC今天所處的市場地位可能會因為其接下來的投資、招聘或戰略舉措的改變而改變。這恰恰是這份榜單與大多數榜單的不同之處,在一個由AUM指標(譯者注:資產管理規模)統治的世界里,過去兩年的發展出現了一種有趣的動態——即經濟政策推動了一個投資時代的到來,在這個時代里,資本日益成為一種商品,頂級VC必須以獨特的方式保持自己的與眾不同,才能在競爭中獲得一席之地。正因為如此,VC基金在AUM之外建立的知識護城河在這種評估體系中占據了最大的權重。

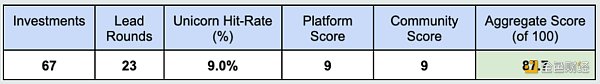

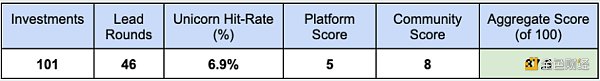

以下各個類別的數據來自Crunchbase:

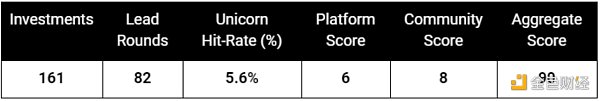

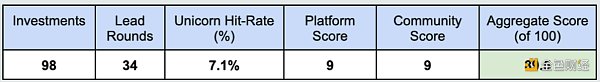

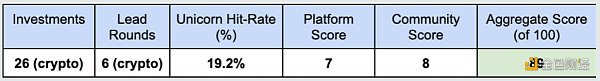

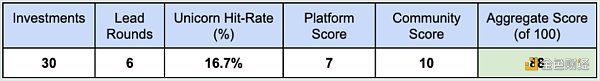

總投資:[權重:7/10]自第一只基金推出以來的投資總額

領投輪:[權重:8/10]作為領投輪數

2022年投資數:[權重:7.5/10]2022年完成的投資交易數量

獨角獸:[權重:9/10]基金投資組合中的獨角獸數量(私募估值10億美元以上)

多元化投資:[權重:4/10]面向女性和少數族裔領導的公司投資

重點投資:[權重:3/10]對知名的web3和加密貨幣公司的精選投資

獨角獸的命中率:[權重:9.5/10]用來評估投資組合中獨角獸公司的數量占基金總投資的百分比。

獨角獸/總投資 = UHR

注意:基金可能會對同一只獨角獸進行多輪投資

平臺評分[權重:9.5/10]評估基金通過專門的團隊或策略小組為投資公司提供的實際投后支持的能力。這包括協議設計的技術支持、編寫代幣經濟學或白皮書、分配工程資源,以及內部平臺團隊協助GTM、人才、業務開發、活動支持和資本分配之外的其他運營支持

社區評分:[權重:7.5/10]社區對web3來說非常重要,該指標主要評估基金在設計、培育和擴大社區影響力方面的能力,這包括寫作、社交媒體傳播、播客、會議座談、twitter space、一般社區參與和思想領導力。我們會考察這些由社區驅動的倡議數量、質量和覆蓋面,以便通過社交平臺以及基金網站和、媒體來確定評分

聲譽評分[權重:6.5/10]因為他們投資、互動,提供了以消費者為中心的產品、平臺和協議提供基礎設施,所以需要衡量基金在媒體、該領域的構建者和創始人以及更廣泛地web3社區中的聲譽情況。這一指標是基于社會和傳統媒體的公眾情緒

原生加密基金[權重:5/10]僅對其加密投資進行評估,并強調最近的投資活動。主要圍繞投資交易量、領投輪和獨角獸數量等指標,這些在 web3 加密領域更受重視

女性合伙人[權重:5/10]數據來源于基金網站的團隊頁面。

負面新聞[權重:8/10]來自開源網絡搜索和社交媒體,這與聲譽評分有關

融資金額[權重:4/10]來自Crunchbase和Messari籌資數據庫(前身為Dove Metrics)

成立年份[權重:2/10]有助于突出基金在多個周期中的持久性

綜合得分結合了上述所有的加權指標,以100分制形式進行排名

核心人物:Fred Ehrsam // Matt Huang // Dan Robinson

Gemini聯創再次發布致DCG創始人Barry Silbert的公開信:7月4日消息,Gemini聯合創始人Cameron Winklevoss發布致DCG創始人兼首席執行官Barry Silbert的公開信,稱今日是 Genesis 停止提款后的第229天,也是上次公開信發布以后的第174天,但自從Genesis關閉后,你就從來沒有打算與債權人和Earn用戶找到一個全球性的、協商一致的解決方案,并表示2022年6月和7月DCG和Genesis都故意對債權人撒謊,并未解決因Three Arrows Capital倒閉所造成的12億美元損失,且自去年11月以來Barry Silbert一直在狂熱地工作,不是為了讓賠償債權人,而是為了籌集資金以償還這筆貸款,并在未來對期票提起訴訟。[2023/7/4 22:16:38]

2018年,Paradigm 由 Coinbase 聯合創始人 Fred Ehrsam 和紅杉前合伙人 Matt Huang 發起。 Matt Huang 也是該榜單中其他兩家公司創始人的校友,這兩家公司都有在該領域也有著非常好的業績表現。Paradigm是一個由專業研究員、區塊鏈安全專家和白帽黑客組成的團隊,在其投資組合中,在投資公司成長的每個階段都會利用其資本和技術專長。

Paradigm 一直在收攬行業中的獨角獸,主要通過深入的技術研究和精心的集中式押注。他們的投資范圍很廣,從100萬美元的種子輪到超過1億美元的成長輪。與許多其他只專注于早期投資的頂級加密原生基金相比,這種對投資標的不同發展階段的覆蓋范圍是獨一無二的。

他們的投資組合包括15個獨角獸公司,其中有10個是行業中的頂流:Coinbase, Chainalysis, Uniswap, Compound, Cosmos, Fireblocks, FTX US, Opensea, Magic Eden, Amber, Gauntlet, MoonPay, Phantom, optimistic, Sky Mavis和Starkware,這樣多元化的Paradigm 集團投資版圖更加豐富。

Paradigm 是一個充滿技術天才的VC基金,他們創造了一個行業最獨特的護城河。雖然每個風投機構都可以為他們所投的公司提供資金和投資后的支持,但 Paradigm 擁有與創始人一樣的用于構建項目的技術能力,這是大多數公司無法提供的:

一個十幾歲的?工程天才在推特上公開抨擊他的老板

白帽黑客和區塊鏈安全研究人員組成的精英團隊,設計新穎的令牌機制 ?

開發者競賽,如最近的《CTP 0xMonaco》游戲,讓該領域的頂級工程師相互競爭

深刻的技術思考者和他們投資的公司一起建設

在市場轉熊之前,Paradigm 在2021年底及時籌集了一筆25億美元的資金,與行業其他公司不同,Paradigm在資本部署方面沒有出現太大的收縮。截至9月第一周,Paradigm已經宣布了25筆交易,有望超過2021年的29筆投資。這些投資流向他們最大的贏家,加倍投向了Opensea、Magic Eden、Phantom、Optimism和Fractional等知名加密項目,新的種子輪則主要投資于一些他們認為在下一個周期將成為家喻戶曉的公司。

核心人物: Chris Dixon // Marc Andreessen // Arianna Simpson // Ali Yahya

Andreessen Horowitz 簡稱a16z,不僅是一家 Web3 巨頭,還是全球科技投資領域的一支主力。A16z 創始人 Marc Andreessen 是世界上第一個互聯網瀏覽器 Mosaic 的構建者。目前,該公司已經將其大部分注意力轉移到加密領域,Chris Dixon是 web3 的負責人,他在2022年成為福布斯發布的的頂尖科技投資者榜單——The Midas List 中的第一名。在2022年5月,a16z 籌集了45億美元的基金,主要專注于加密貨幣領域,此外,他們還在2022年1月推出了50億美元的增長基金、一個25億美元的生物技術基金和另一個6億美元的游戲行業基金。值得注意的是,許多競爭對手認為,部署這種規模的基金可能會對基金回報產生負面影響。Chamath Palihapitiya等人則認為,a16z的商業模式是要成為“科技行業的黑石”——通過吸收數千億美元的行業股本,創建一種可公開持有的、與科技掛鉤的機構證券,而不是像傳統基金那樣專注于為有限合伙人提供巨額回報。他們只是在玩與業內其他公司不同的游戲。

FDIC:Signature Bank幾乎所有與數字資產相關存款均無保險:金色財經報道,美國聯邦存款保險公司(FDIC)對 Signature Bank 倒閉的調查發現其加密貨幣存款存在風險,在倒閉之前,Signature Bank 管理著 1100 億美元的資產,其中幾乎所有與數字資產相關的存款都沒有保險。

FDIC 表示,Signature Bank 管理層不了解未投保存款的內在風險,也沒有為銀行擠兌做好準備。[2023/4/30 14:35:43]

a16z的投資組合不言自明。該公司已經部署了大量戰略資本,以擴大向行業中最具活力的公司進行投資。我們可以就這個投資組合寫一份完整的報告(之后我們也許會做),我們讓14個獨角獸公司來說話,他們主要包括跨越協議層面、集中式和分散式基礎設施、消費者應用和成熟的NFT項目,Anchorage、Dapper Labs、Coinbase、Opensea、LayerZero、Yuga Labs、Phantom,以及其他許多項目。

除了a16z在投資和技術領域的單體知名度和業績之外,使其有別于純粹的加密貨幣原生基金的一個關鍵方面是其所擁有的200多人的投資后臺團隊。他們創建了一個由專家組成的內部咨詢架構,涉及市場推廣、運營、商業開發、伙伴關系、營銷、人才和資本架構,為其投資組合中的每家公司帶來新的工作意義。這個精英平臺團隊是加密貨幣原生基金,以及其他全球風投機構所無法比擬的。

除了這個龐大的內部咨詢機器,a16z還擁有一個頂級的web3播客,并推出了自己的媒體部門,雖然按照a16z的標準,這個部門起步緩慢,但仍然為該基金提供了一個有利可圖的傳播角度。

在接下來的幾年里,a16z 有45億美元的資本備用金可用,他在2022年的高度活躍也就不足為奇了。根據 Crunchbase的 數據,該公司的加密部門今年已投資了14筆交易,幾乎在他們參與的每一輪交易中都處于領先地位。隨著 Yuga Labs 獲得了4.5億美元的種子輪投資,VeeFriends獲得了5000萬美元,FlowCarbon 獲得了7000萬美元,以及 NEAR 和 Morpho Labs 在協議層面的投資,該公司在web3中部署超大規模的承諾已經很難被忽視。

核心人物: Dan Morehead // Joey Krug // Paul Veradittakit

Pantera Capital 成立于2013年,被譽為業內首批機構級加密資產管理公司之一。Pantera 擁有五個獨特的基金,既可以作為注冊對沖基金進行流動資產交易,也可以對私人公司進行從種子輪到成長輪的投資,Pantera 的資本已經支持了許多行業中最具創新的項目。很少有人像創始人兼首席執行官 Dan Morehead 那樣對加密貨幣行業有先見之明,2013年夏季他著名的投資者信函中稱比特幣的底部為65美元,并敦促客戶開始積累該資產。作為第一批在這些價格上以機構規模押注加密貨幣的人,Dan Morehead 及其Pantera Capital 就值得這個排名。

Pantera從早期的賽博朋克時代就開始涉足這個行業,在 Williamsburg barista 兜售 CryptoDickButts 之前,在年輕的 Vitalik 所心愛的《魔獸世界》角色被開發人員修改并催生以太坊之前,他們已經開始環顧這個行業。2013年,他們為 Ripple 的種子輪開出了第一張 140萬 美元的支票,并向Polychain capital (另一家Crypto投資巨頭)提供了種子投資,以及一系列消費和基礎設施投資,涵蓋了媒體、The Block的種子輪、NEAR和Bakkt的A輪,以及Circle自2014年以來的幾乎每一輪增長投資。除了這些令人印象深刻的知名品牌投資組合之外,該基金還在女性和少數族裔創立的公司中累計投資了22筆多元化的投資(約占自基金成立以來投資的10%)。Pantera的憑借其優秀的投資組合、業績記錄和持久的聲譽使他們躋身了精英行列。

Pantera 與該領域大多數基金最明顯的區別可能是它在近十年的每個階段都取得了成功的投資記錄。在這份榜單上,很少有基金能說,他們在2013年的種子輪中為一家如今規模超過100億美元的巨型獨角獸投資了140萬美元。想象一下,這是對正在討論從誰那里拿第一筆錢的創始人的推銷。

Bitfarms將阿根廷的比特幣挖礦能力提高到100兆瓦:金色財經報道,比特幣礦業公司 Bitfarms 已獲得必要的許可,可以將 Rio Cuarto(阿根廷)礦業中心的電力消耗增加到 100 兆瓦。該公司于 2021 年 10 月開始在該國建設工廠。當時,Bitfarms 在加拿大有五個數據中心。?[2023/4/24 14:24:14]

和許多其他頂級公司一樣,Pantera 在2022年繼續將資金投入到各領域中,總計投資了43筆,在今年加密原生基金投資數量中排名第四,也是自成立以來少數幾只投資超過200筆的基金之一。今年,他們已經投資了18個種子輪、9個A輪和16個成長期的項目,證明了他們對階段不可知投資組合的承諾。今年第一季度是該公司歷史上最活躍的風險投資季度,有24筆投資記錄。

核心人物: Emilie Choi

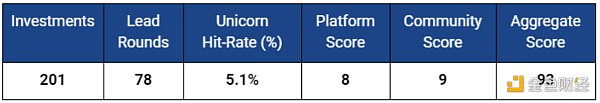

Coinbase Ventures 在2018年的熊市中成立,成立之初只有1500萬美元的投資,但現在它的觸角覆蓋了整個行業,比該行業中的很多基金投資數都要多,迄今為止它已經投資了超過275筆交易,其中有30家獨角獸公司,2021之前,Coinbase Ventures 的風投團隊沒有一個全職風險投資員工,只有一群公司的開發兼職做風投,但在這樣的情況下依舊順利的成長為行業領先的VC。

在風險投資中有很多方法來構建一個強大的投資組合。一方面,你可以以一種集中的,主題驅動的方式,就像我們將訪問Variant。另一種就是 Coinbase Ventures 的方法,他們的投資組合最大化地覆蓋每個行業、地理位置和不同成長期的各個階段。他們展示了為行業提供透明度的使命,對幾乎所有知名的加密貨幣數據供應商進行了早期融資,CoinMetrics, Messari, Flipside Crypto, Dune, Nansen, CoinTracker, & Moralis。他們還展示了他們對投資組合公司價值最大化的承諾,在領導他們的A輪融資后,以4.5億美元以上的現金和股票直接收購了Bison Trails,同時繼續從硅谷、邁阿密、巴黎、欽奈等地進行協議、消費者應用程序和DeFi基礎設施的種子投資。

Coinbase已經為交易所的CVC鋪平了一條道路,讓其成為風險投資領域的強者,并與行業中其他的精英基金競爭。憑借一個全球知名的品牌,一個由數百名工程師組成的團隊,以及產品、營銷、企業和業務發展方面的專家,Coinbase風險投資才能得以快速發展。

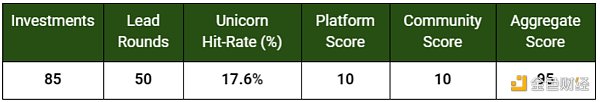

就2022年的活躍度而言,Coinbase Ventures在整個行業中排名第二,今年迄今已達成85筆投資交易,其中47筆是種子輪交易,21筆是A輪交易,17筆是不同成長階段的交易。這種對小型交易的關注是有其道理的,因為它們的大部分閑置資金都是在2021年部署的。值得注意的是,據報道,Coinbase Ventures 在2021年部署了90%的資本。這些投資中有許多可能會被減價,而對于擁有數億資本備用金的競爭基金來說,或許能夠更好地利用2022年這批熊市建設者——這批人在牛市擴張時歷來表現良好。也就是說,這似乎并沒有減緩 Coinbase Ventures 年的投資量。

Coinbase Ventures 的業務范圍一直保持著令人難以置信的多樣化,包括著名的資本配置商Valkyrie & AllianceDAO、數據提供商CoinTracker & Moralis,以及 Aptos、Sei、Euler 和LayerZero等協議級別的投資。

核心人物:Olaf Carlson-Wee

該基金由 Coinbase 的第一個雇員 Olaf Carlson-Wee 于2016年創立,并由a16z、Pantera和 Union Square Ventures 提供種子投資。自2018年的深度熊市以來,該基金經歷了相當長的第二個成長周期,美國證券交易委員會(SEC)提交的文件顯示,其資產管理規模從2018年底的5.915億美元增長到2022年3月的66億美元以上(注:上一次提交文件發生在市場低迷之前,以目前的價格來看,可能要低得多)。作為流動資產對沖基金和風險投資公司,Olaf 和他的行業高管團隊有超過5年的投資經驗,他也是一個精明的思想家,成功地將機構級的規模部署到加密貨幣行業。

Coinbase CEO:考慮過 “將資產傳遞給社區銀行和儲備金庫”:金色財經報道,Coinbase首席執行官Brian Armstrong在回應加密資產保險公司Evertas首席戰略官Ryan Lackey時表示,在硅谷銀行倒閉之后,Coinbase考慮過選擇某種“高凈值+商業新銀行”模式,“將資產傳遞給社區銀行和儲備金庫”,但需要提供更多功能,比如資金電匯出站、多用戶支持等,Brian Armstrong還表示“非部分準備金的銀行業務”現在看起來更具吸引力。[2023/3/14 13:03:09]

Polychain自成立以來一直投資于 DeFi 基礎設施和協議級別的應用,在許多協議和平臺的早期階段提供資金,比如投資于 Polkadot、dYdX、Starkware、Compound、Avalanche、Gauntlet、Acala、Solana、Maple Finance和許多其他公司的種子輪。該公司堅持根植于比特幣,通過對下一代挖礦和清潔能源公司的投資,希望繼續成為推動新技術發展的領導者,其中包括對 Crusoe energy (C輪)的成長期投資,以及對 Vesper energy 和 Vespene energy 的種子輪投資。

Polychain 是另一個在加密貨幣過去時代中誕生的基金,早在 jpeg 充斥我們的加密貨幣Twitter feeds 之前,在 BitConnect 和 MaidSafeCoin 仍然穩坐行業榜單前列時。經歷了加密貨幣波動周期的高峰和低谷,他將基金的資產管理規模擴大了10倍,在存續的時間里,歸還投資者的資本并重新投資于新的賽道,這正是創始人和有限合伙人在這個極度波動的領域想要的一致性和信念

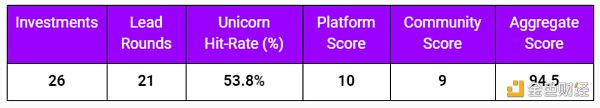

在這份名單上,我們將繼續看到這樣一個趨勢,這些頂級基金承諾在不確定的宏觀條件下繼續進行投資。Polychain 今年已進行了26筆投資,其中15筆是早期種子輪,Polychain還展示了對其目標項目進行再投資的承諾,從2018年10月到2022年5月,它對獨角獸Gauntlet進行了從到種子輪到B輪的四輪投資。

從這份報告中可以看出,加密貨幣和 Web3 領域的頂級風險投資公司不僅僅是擁有高倍回報的資本分配者,他們正以深厚的技術敏銳度、經得起周期考驗和行業定義的新穎設計框架來推動行業發展,在某些情況下,除了資本之外,他們往往還有一支為產品和品牌增效團隊,這也是行業頂尖風投機構與其他風投機構的主要區別。

在第二部分中,我們將盤點另外5只基金,它們是擁有又一批精英的頂級基金。這些基金為創始人提供了世界級的技術實力,幫助投資組合公司以獨特的、行業定義的方式進行規模擴張,并在多個周期內帶來了令人難以置信的回報。

核心人物:Haseeb Qureshi // Tom Schmidt

Dragonfly 公司成立于2018年,從上個深熊時出現。他們代表了加密貨幣的OG精神,公開的策略是 "堅持賽博朋克,極客至上",這種動態隨著每個周期的迭代和更廣泛的主流應用而變化。今年夏天,該基金通過收購 MetaStable 并將自己推向了加密貨幣資產管理公司的新層級,MetaStable 是 Naval Ravikant 在2014年共同創立的4億美元的對沖基金,是業內最古老的投資基金之一。

Dragonfly 的投資組合可以用“DeFi”這個主題來概括,它打破了榜單上其他公司采用的不可知行業的投資策略。超過80%的投資組合集中于 DeFi 領域,總計有50項投資,包括L1/L2協議(ATOM, AVAX, NEAR, CELO)、擴展解決方案(Matter Labs, Mina),穩定幣(MakerDAO),DEX (dYdX, 1inch,Derivadex),以及一系列基礎設施(Crusoe Energy, Debank)和數據提供商(Coin Metrics, Dune)等。除了明確的 DeFi 主題,他們的投資組合還包括一些 CeFi 參與者(Amber Group, Bybit, Woo Network),涵蓋了發展周期的各個階段,也押注一些NFT平臺(Showtime, TRLab)。

CertiK:Project Shojira項目Discord服務器遭到攻擊:金色財經報道,據CertiK監測,Project Shojira項目Discord服務器遭到攻擊。請社區用戶不要點擊鏈接,鑄造或批準任何交易。[2022/10/22 16:35:31]

Dragonfly 是 web3 基金中為數不多擁有技術精英思考者的基金,他們既有專業知識,又有能力極強的創始人。當一家機構投資于一個處于萌芽階段的行業時,技術敏銳性至關重要,Dragonfly 有著這方面的優勢。在一個資本自由流動的環境下,“投資后你能為項目方做什么?”是一個值得思考的問題,這也為 Dragonfly 在行業中贏得了一席之地。這是一個由超級天才組成的基金團隊,他們掌握著不斷發展的技術格局,而這是傳統投資者所不具備的。

Dragonfly 基金今年上半年表現活躍,總計有31筆投資,按交易數量計算,排在今年最活躍原生加密貨幣基金榜單第十位。其中,進入種子輪有13筆,Dragonfly 采取了與榜單上其他公司不同的策略,他們會在熊市中對目標公司加倍下注。這點可以從一系列的后續投資中得到驗證,比如2022年的Dune (A輪→B輪)、Babel Finance (A輪→B輪)、Hashflow (種子輪→A輪)、Axelar (A輪→B輪)、Skolem Labs (種子輪→A輪)等。

核心人物:Shaun Mcguire // Alfred Lin // Michelle Bailhe

紅杉是第二家進入前十的非原生加密VC。紅杉資本成立于1972年,資產管理規模高達850億美元,幾乎在所有風投排名中都處于第一梯隊。他們在加密行業中的地位也來之不易,今年早些時候,紅杉籌集了一只6億美元的加密基金,同時在印度和中國新興的 web3 領域進行了區域性的投資,投資了數十家 web3 知名項目,同時還參與了今年業內最大的一些投資交易。

紅杉的加密投資組合比較集中,賽道主要包括基礎設施、交易所和托管服務商以及擴展解決方案等,都是經過分析后在成長期進行融資,其中每一個項目都有能力觸及全球數億的Web3建設者、交易商和個人,比如:FTX、Fireblocks、Polygon、Starkware、LayerZero和MagicEden。

相比加密原生人士、外部人士和原生加密機構,紅杉的競爭優勢很明顯,其創始人和有限合伙人帶來了長達一代人的成功投資經驗,也為他們帶來了巨大的利益,沒有理由不相信他們在web3投入的6億美元不會帶來好的結果。紅杉的規模和聲譽影響力,可以把一個小眾的加密公司快速的變成一個主流的全球產品。

與榜單上的其他VC不同,紅杉資本的介入期是在項目發展的成長期階段,在后期主要投資于有收入,并且產品符合市場需求的成熟公司。今年紅杉領投了 Citadel 的12億美元投資,Fireblock 的5.5億美元E輪融資,Polygon 的4.5億美元融資,LayerZero 的1.35億美元A輪融資,以及參與了 Magic Eden 的1.3億美元B輪融資,紅杉在這個領域正以一種集中式的大規模打法前進。

核心人物:Jesse Walden // Li Jin // Spencer Noon

2020年,Jesse Walden 和 Spencer Noon 聯合創立了 Variant 資本,2021年,Atelier Ventures的 Li Jin 加盟,并形成了當前的 Variant 形式,Variant 是一個專注于項目早期、以主題驅動的的基金,方向深度集中在 DeFi、基礎設施和消費級 web3 這三垂直領域。Variant 因其關于所有權和“激情經濟”(passion economies)的論文而聞名,作為塑造行業的思想領袖,這為他們的投資組合帶來了獨特的創意優勢。

過去幾年,Variant精心設計自己的投資組合。該基金總計投資了41家公司,其中19家屬于Web3 消費者應用,12家屬于 DeFi,10家屬于基礎設施,其中包括Polygon和Worldcoin這樣的獨角獸公司。也有促進了 Solana 用戶大規模增長的關鍵應用 Magic Eden 和 Phantom,他們同樣也是獨角獸,此外,此外,Variant還投資了一些 web3 創建工具:Sound、Mirror、Foundation、OnCyber、Ceramic、DRAUP等。

Variant擁有一支由作者、發明家、創意人士和企業家組成的團隊,配合精英的投資團隊,展示了該行業中論文驅動型基金的真正含義。在圍繞所有權經濟,開創了全新的部門框架后,他們在一個充滿技術專家、交易員和通才的領域發現了專注的消費者專業知識的獨特優勢。隨著web3 在未來十年的蓬勃發展,Variant無疑將成為引領行業轉型和更多以消費者為中心的獨角獸公司的背后驅動者。

截止目前,Variant 今年完成了13筆投資交易,最近還獲得了4.5億美元的新融資,以幫助該基金提升至精英基金的地位。該基金所領導的7輪領投中,有6輪發生在過去8個月內,顯示出了他們在加密貨幣寒冬時期進行投資的強烈信心。值得關注的投資項目包括:Aptos、3Box Labs (Ceramic Network)、Context、Empiric、Koop的種子輪投,以及Polygon的增長輪。

核心人物:Avichal Garg

Electric Capital 成立于2018年初,由一群技術專家和企業家創立,他們創辦了6家公司,在推出基金之前賣掉了其中的5家。Electric今年3月籌集了10億美元的新資本以及一只6億美元的流動基金和一只4億美元的風險基金。該公司已準備好建立一個持久的投資組合,同時利用其獨特的創業和技術專長組合幫助創始人擴大規模。

Electric 的投資組合包括許多知名品牌,其中很多品牌已成為業內的頭部項目。特別是 Electric在 Solana 生態上的早期押注,比如:NFT市場 Magic Eden,區塊瀏覽器 Solscan;期權/期貨平臺 Zeta Markets等。除了深耕 Solana生態,Electric 還在 DeFi(Frax、dYdX、Coinflex、Tokemak、Aurora)DAO、NFT工具領域(LlamaDAO、Comm、JPG、HeyHey、hyy.pe)和 CeFi(Kraken、Genesis Digital Trading、Bitwise)等領域進行了大量的投資。

Electric 與 Paradigm 和 Dragonfly 這樣的VC有著類似的競爭優勢,Electric Capital 正在與所投項目方一起構建這個行業的未來。該VC通過為項目方提供在協議設計(治理、代幣經濟學、流動性和托管解決方案)、社區設計和產品戰略方面的專業建議,將項目發展快速提升到一個新的水平,遠遠超出了純粹的資本投資。深厚的技術實力和數十年的創業經驗,使Electric 在已經飽和的資本紅海中鑄造了一條自己的護城河。

盡管獲得了10億美元的新資本,但 Electric Capital 的投資額在2022年出現了明顯下降。這可能是考慮到宏觀市場前景低迷的大環境下,更嚴格地管理資本。今年, Electric Capital 只有15筆投資記錄,其中9筆進入了種子輪,也是 Magic Eden 1.3億美元B輪融資的主投資人,目前,Magic 估值約16億美元。

核心人物:Kyle Samani // Tushar Jain

Multicoin Capital成立于2017年底,當時正值加密貨幣市場的瘋狂牛市期,作為一個論文驅動型基金,Multicoin 相信加密貨幣將創造互聯網歷史上最大的一次性財富轉移。在IC0繁榮到蕭條期,Multicoin 建立并準備好在2018-2019年整個熊市周期中所需要的準備基金,也是在這個時候,Multicoin 對 Solana 的A輪和其生態發展做了一個大押注,幫助他們獲得了20000%的回報(2017年10月至2021年12月)。

過去幾年,Multicoin 以多樣化的投資組合囊括了不少的獨角獸企業,比如:FTX、Dune、LayerZero 和 Worldcoin,同時,他們還持有 ETH、SOL、RUNE 和其他 DeFi 代幣的流動頭寸。他們的投資組合中的焦點是 Solana。從2019年的A輪投資開始,該基金就持續向 Solana 生態系統注入資本,2021年,對Solana的代幣股權輪中進行后續投資,同時向Solcan、Saber、Drift、Grape、MarginFi、Metaplex & Clockwork也進行了投資。正是因為從開發者和用戶的角度來看,Solana生態系統的強勁增長,該基金才被列入這個名單。Solana交易將被視為自2009年購買BTC本身以來,該行業所看到的最好的交易之一。

除了將資金投入到符合其宗旨、前途的目標公司之外,該基金并不擅長穩健的投后平臺戰略,也不擅長與創始人一起參與技術建設。Multicoin的競爭優勢在于能在早期介入。

然而,Multicoin 也面臨一些社區建設者的負面反饋,因為在投資獲利和無鎖倉的情況下,他們會向公開市場傾銷大量L1和 Altcoin 代幣。當然,這并不是Multicoin所獨有的,該領域的許多基金都是如此,特別是在Solana生態系統中,但也許是由于其在該生態系統中的巨大成功,Multicoin一直是被指控其中的典型。

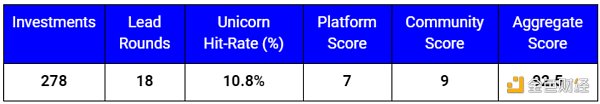

在第二季度市場急劇下滑之前,Multicoin在第一季度完成了19筆交易,這也是該VC迄今為止最繁忙的一個季度。他們向投資組合公司展示了巨大的資本承諾,在目前總計的32筆交易中,他們領投了18筆交易,包括 FTX、Hivemapper 和 3Box Labs 的A輪投資,到對一系列NFT、DAO 和 web3 工具/基礎設施的種子投資,以及對新公Sei鏈的投資。

對于創始人和投資者來說,今年的 web3 融資環境充滿了變數。在經歷了“后新冠肺炎”、“印鈔-放水”的高速增長周期后,宏觀格局發生了徹底的變化,無論是持續地加息、全球各地的地緣沖突,還是美國經濟衰退的隱形威脅,讓公開市場估值大幅下跌,導致市場在大跌后開始重新定價,而目前這一過程仍在繼續。

其中,一些大型基金也被糟糕的市場環境所沖擊(3AC、Galaxy、Delphi、Hashed),但頂級風投通過持續的資金部署、穩定的運營和持久的信心,進一步堅定自己投資論點,而且在加密貨幣的寒冬中進行了大量的投資押注,這可能繼續成就他們在下一個周期的王者地位。

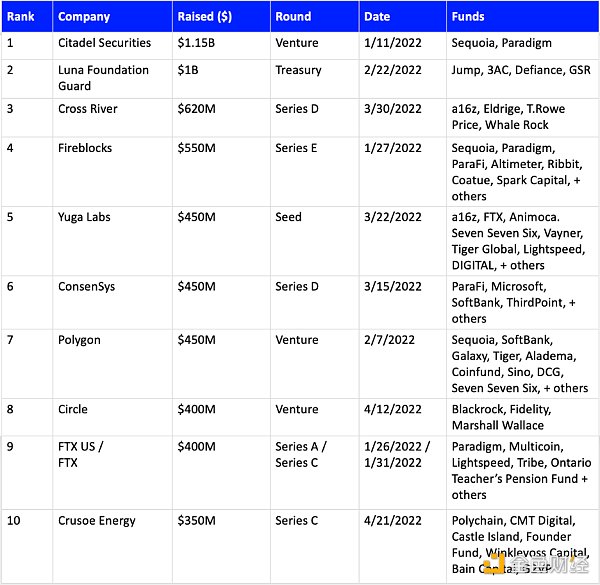

2021年,風投機構向加密貨幣和 web3 公司投資了330億美元,而盡管當前的市場一片蕭條,但僅在2022年上半年,各基金就部署投資303億美元的資金,2022年的投資總額有望在2021的基礎翻一倍。

最活躍的VC排行榜 數據來源:Crunchbase

投資金額排行榜 數據來源:Messari Fundraising Database

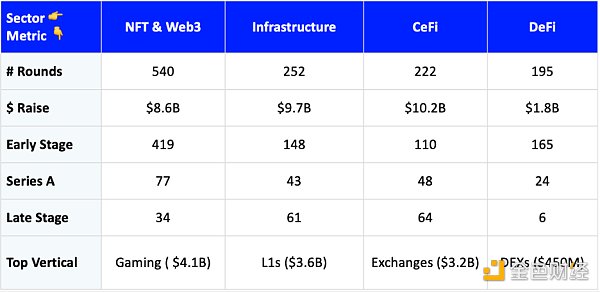

細分賽道投資情況 數據來源:Messari x Dove Metrics Fundraising H1 Report

許多加密原生基金在最新的籌款金額都中找到了一個平衡點,金額不會太大但可以隨規模變化,比如我們所看到:Multicoin、Variant、Framework、Pantera、Dragonfly、幣安、Seven Seven Six、Bain Crypto、紅杉和其他一些基金的4億-6億美元范圍的籌款。在看看這些基金與這籌款額在10億-50億美元之間的 a16z、Paradigm 和 Electric capital的資本回報率如何,將是一件很有趣的事情。

當前許多頂級VC都是在2018年熊市時誕生的,那在本輪熊市中是否會有新晉者成為下一個周期王者呢?

就2022年籌集到的資金而言,游戲是最大的垂直領域,我們相信原生加密游戲將會成為下一波新市場參與者的催化劑,這類似于過去的NFT賽道。

與傳統的 web2 風投相比,社區參與和聲譽在競爭中扮演著更重要的角色

次輪市場下跌輪才剛剛開始,并將持續到2023年,那些已經燒光了現金的公司會以更低的估值尋求資金,而急切的風投可能會降低投資金額,令有限合伙人的預期回報大打折扣。

在上一個周期中出現了許多投資DAO,其中一個甚至進入了前50名的榜單中,所以,投資DAO也同樣值得關注,比如:OrangeDAO、MetaCartel、FlamingoDAO、PlsrDAO、FlamingoDAO, PlsrDAO等。

wesely

個人專欄

閱讀更多

PANews

DeFi之道

成都鏈安

金色早8點

Bress

財經法學

鏈捕手

Tags:OINCOINCOIANTGDEX PointDollo CoinTopG CoinQuantis Network

就像20世紀初互聯網浪潮時無數傳統公司走向.com一樣,現在輪到Web3了。星巴克于9月12日推出Web3體驗活動Starbucks Odyssey.

1900/1/1 0:00:00每個時代都有屬于自己的印記,無論是史前白堊紀時代的恐龍遺骸還是新石器時代瑪雅文明人類遺留下的陶器,在時間的長流中它們被封裝成化石,永遠的留下,成為只屬于一個時代的印記,也是地球為自己鑄造的徽章.

1900/1/1 0:00:00近日,推特上賬戶名為「uhr3al」的加密玩家在社交媒體發布了一份永續合約項目名單,其中有 12 個鏈上永續合約協議尚未發幣.

1900/1/1 0:00:00社交,全稱社會交往。書面定義為「個體之間相互往來,進行物質、精神交流的社會活動」。社交中,人與人之間分享著觀點、情緒、經驗。人是社會性動物.

1900/1/1 0:00:00跨鏈通信協議 Synapse Protocol 宣布將要推出 Synapse Chain。然而上周的關注點都集中在主流的以太坊合并上,這條消息沒有引起足夠重視.

1900/1/1 0:00:00頭部去中心化交易所 Uniswap 的交易量已經接近 Coinbase 等中心化交易所,但在加密衍生品(主要為永續合約)交易上,去中心化交易所占有的比例還相對較低.

1900/1/1 0:00:00