BTC/HKD-0.37%

BTC/HKD-0.37% ETH/HKD+0.27%

ETH/HKD+0.27% LTC/HKD-1%

LTC/HKD-1% ADA/HKD-1.26%

ADA/HKD-1.26% SOL/HKD-0.65%

SOL/HKD-0.65% XRP/HKD-2.14%

XRP/HKD-2.14%在過去的幾個月里,DeFi 借貸賽道產生了重大變化,1kx 研究員 Mikey 0x 對此場域重新進行梳理,BlockBeats 對其整理翻譯如下:

本文內容將包括對新借貸協議的介紹、核心數據統計以及發展趨勢,也許可以讓我們大致把握下一個周期的賽道面貌。

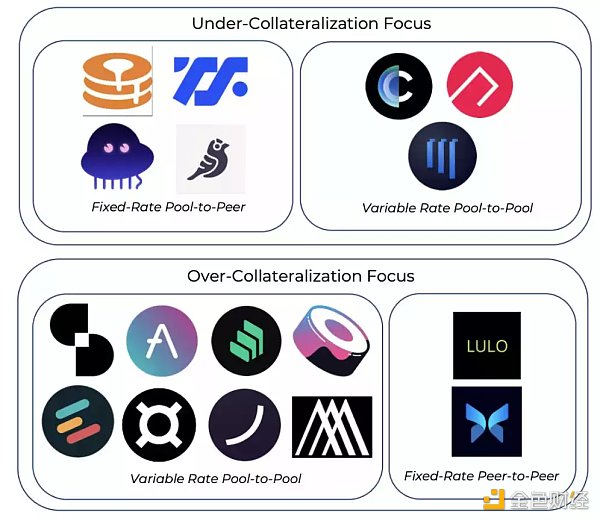

dAMM 和 Ribbon 是非足額抵押的(under-collateralized)、提供可變利率的借貸協議,在本質上類似于 Aave 的借貸池(pool-based)模型,為用戶提供高效的、無摩擦的存款和借貸體驗。

dAMM 目前支持 23 種資產,Ribbon 即將上線。

Kusama DeFi平臺Karura網絡正式移除Sudo并開啟轉賬:7月20日消息,Kusama DeFi平臺Karura網絡經社區投票后,正式移除Sudo并開啟KAR轉賬,進入去中心化且無需許可的治理階段。

據悉,Karura網絡正在進行第二輪提案公投,該提案包括添加KAR與KSM的單雙邊流動性以及開啟Karura Swap,預計分別將在區塊高度 #174,245 與 #183,600 啟動,且KSM已支持在Kusama與Karura之間的跨鏈轉賬。[2021/7/20 1:05:33]

Lulo 是一個鏈上 P2P 訂單簿模式借貸協議,提供固定利率和周期借貸。經過后端運行,用戶可以從復雜的借貸機制中輕松獲利。

和 Morpho 類似,Lulo 關閉了借貸池模型中常見的貸方/借方利差,而是對貸方/借方進行直接匹配。

PolkaCover宣布集成DeFi保險協議Cover Protocol:DeFi保險市場PolkaCover宣布與DeFi保險協議Cover Protocol集成。作為這一集成的一部分,PolkaCover將在其市場上展示Cover Protocol的智能合約和平臺保險。當智能合約系統因黑客攻擊、漏洞攻擊、經濟操縱攻擊或特定穩定幣脫鉤而受損時,Cover Protocol將根據購買的保險類型支付索賠金額。這反過來又可以保護用戶免受巨大損失。PolkaCover正在建立一個保險市場,為用戶提供一站式保險解決方案,以滿足其傳統和加密保險需求。Cover Protocol的產品將為加密生態系統提供急需的保護層。[2021/7/15 0:55:17]

Arcadia 借貸協議允許借款人一次性將多種資產(ERC-20 和 NFT)抵押到資金庫中。這些資金庫是 NFT,因此可以被組合為第二層產品。貸方可以根據金庫質量選擇風險偏好。

數據:以太坊DeFi借貸協議24小時清算量達1.31億美元 創歷史新高:2月23日消息,據DeBank數據顯示,近24小時以太坊上借貸協議的清算量達1.31億美元,超越去年11月9330萬美元的紀錄,創下歷史新高,其中Compound上的清算量達到1億美元,排名首位,排名第二位的Aave V2為1097萬美元,當前以太坊上借貸協議總借款額為95.66億美元。[2021/2/23 17:44:51]

ARCx 借貸協議會對借款人的鏈上交易歷史進行評估,借款人的歷史交易信用越好(例如沒有被清算的歷史),則其貸款價值比(Loan To Value; LTV)越高。截至目前,最大一筆借款中借款人 LTV 高達 100%。

貸方根據借款人的信用風險提供流動性。

dAMM 和 Ribbon 在(非足額抵押)機構借貸領域直接與 Maple 和 Atlendis 競爭。

當前鎖定資產超過10億美元的DeFi項目已達到7個:金色財經報道,據Debank數據顯示,當前鎖定資產超過10億美元的DeFi項目已達到7個。其中借貸3個:MakerDao、Compound、AAve;去中心化交易所3個:Uni、Curve、Sushi;跨鏈1個:Wbtc,而超過1億美元的已達到19個。[2020/11/20 21:27:03]

Arcadia、ARCx 和 Frax 則是該領域現有模型的變體。

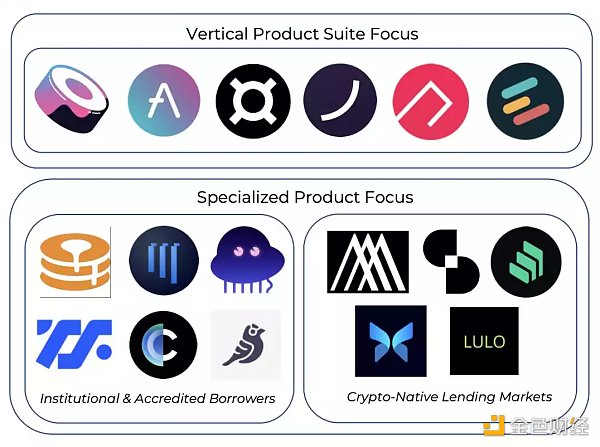

許多協議仍不斷追求「產品垂直化」,以保持其競爭優勢和價值捕獲能力。

Stablecoin、非足額抵押貸款、風險加權資產 RWA

ARCx:信用評分

Ribbon:資金庫 + 借貸

Euler finance 允許借貸任何資產,其中部分可以作為抵押品。

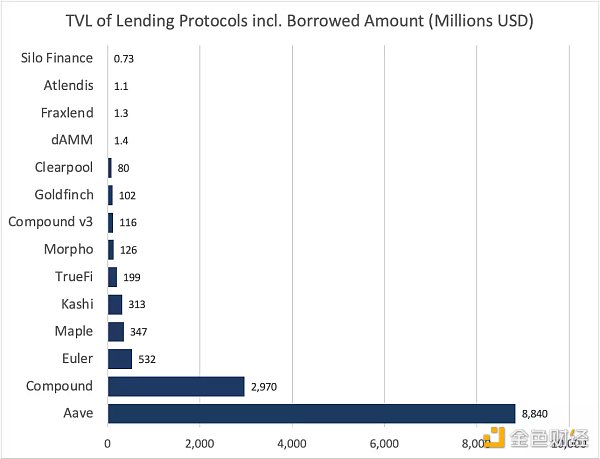

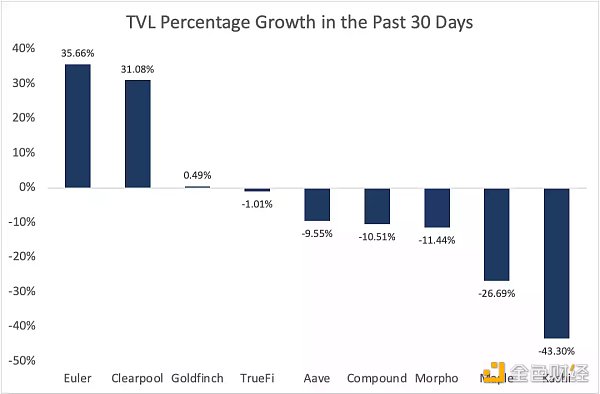

迄今為止,AAVE 仍然贏面顯著,部分歸因于其積極推進多鏈部署,其總 TVL 的 37% 來自于 Layer 2 與 EVM 兼容鏈。

Compound V3 從 V2 獲取資金的速度不佳,Compound 因此穩居第二名。

Maple 是最受歡迎的非足額抵押借貸協議。

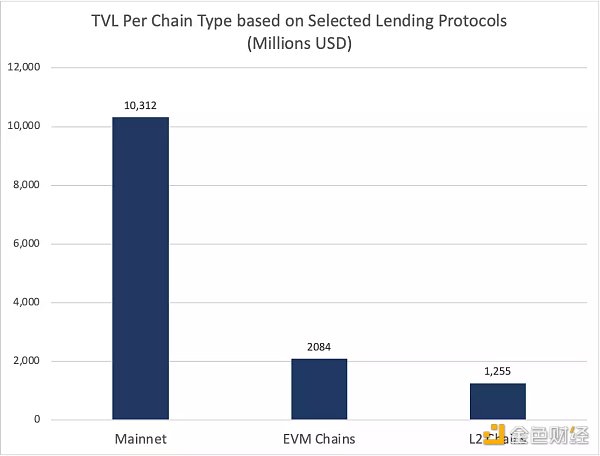

大部分借貸 TVL 來自主網,但 EVM 和 Layer 2 正在緩慢侵占市場份額。

在下一個周期中,Layer 2 使用量和項目數量增長將會導致對杠桿的需求提高,從而產生更多流動性。

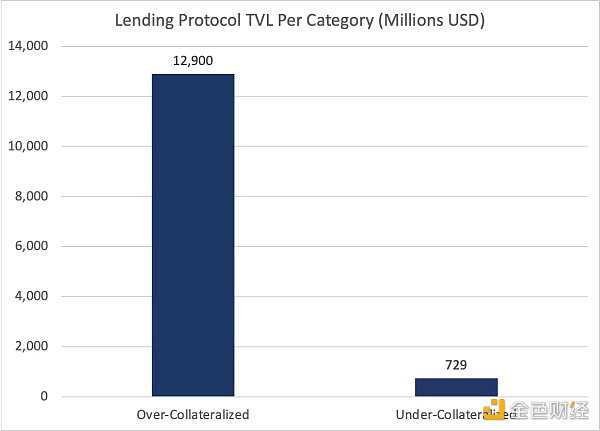

以借貸協議的不同類別進行 TVL 排序,超額抵押模型一直占主導地位。

但隨著 KYC 和 ZK 憑證技術的推進,以及更多機構資本的入場,這種差距預計會進一步縮小。

對比藍籌資產與長尾資產借貸,目前藍籌資產幾乎占據了所有的流動性。Euler 是比較知名的、專注于長尾資產的協議,但它的 TVL 只有不到 5% 是屬于長尾資產的,這主要是由于質押 Token 帶來的機會成本。

垂直化(Verticalization)是所有 DeFi 中一個不可忽視的有趣趨勢,因為借貸并不是唯一一個市場份額越來越集中的賽道......Lido、Uniswap 和 MakerDAO 在各自的品類中占有巨大市場份額。

1) 基于有 zk 證明的鏈下資產的(同時與 KYC 準入關聯)非足額抵押借貸協議

2) 以具有社交屬性的 NFT 作為抵押品的貸款

3) 關注于 DAO 的貸款

區塊律動BlockBeats

媒體專欄

閱讀更多

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

PANews

Odaily星球日報

傳統觀點認為,如果美元走強,加密貨幣等資產就會變得更便宜。然而事實果真如此嗎?在過去的一周里,美聯儲(Federal Reserve)做了許多人預期的事情:將聯邦基金利率提高了75個基點——這是.

1900/1/1 0:00:00區塊鏈默認是透明的,因此,它缺乏隱私屬性。當區塊鏈上發生交易時,它所涉及的地址的錢包余額、代幣、NFT 和與其他地址的交互、合約以及它們曾經交易的具體金額都是公開的,任何人都可以看到,盡管公共地.

1900/1/1 0:00:00原文作者:Codex Labs? Vitalik Buterin 提出 The Blockchain Trilemma 已經有 5 年之久,?論是 ETH-core 社區.

1900/1/1 0:00:00在這篇文章中,我們分析了單寫原則應用是如何工作的和它們能實現什么,以及最關鍵的“為什么 Sui 將有機會構建 Web3 中最快的應用程序? 原文:Trace推特 雖然很多人都看好 Sui.

1900/1/1 0:00:00原文標題:《The Next Big Crypto Narrative》 原文作者:Matti 原文翻譯:Jack(0x137),BlockBeats當大多數人還在試圖適應熊市時.

1900/1/1 0:00:00撰文:Lauren Goode & Gideon Lichfield,WIRED編譯:Katie 辜,Odaily以太坊聯合創始人 Vitalik Buterin 表示.

1900/1/1 0:00:00