BTC/HKD-0.26%

BTC/HKD-0.26% ETH/HKD+0.25%

ETH/HKD+0.25% LTC/HKD-1.27%

LTC/HKD-1.27% ADA/HKD-1.41%

ADA/HKD-1.41% SOL/HKD-1.07%

SOL/HKD-1.07% XRP/HKD-1.27%

XRP/HKD-1.27%期權產品現在在 DeFi 用戶中越來越受歡迎。它為投資者提供了一種獨特的獲益方式,其風險敞口與流動性挖礦或質押有所不同,它有獲得期權溢價的機會,而不必直接處理期權。現在有許多 Defi 協議使用不同的期權組合,并將它們打包在一個策略下,直接提供給用戶。這類策略屬于傳統金融中的 「結構性產品」。(傳統金融中結構性產品一般以一個固定收益類產品為基礎,再加上一個或多個以某個基礎金融產品或指數為標的的金融衍生品構成。 )

結構性產品是一種金融工具,它被打包并提供給用戶,通過這種方式讓投資者輕松使用復雜的投資策略。就 DeFi 而言,目前需求最高的是基于期權的組合策略。對于那些不知道什么是期權的讀者,期權是基于基礎資產價值的金融衍生品,期權合約為買方提供了購買(看漲)或出售(看跌)相關資產(對應加密市場就是比特幣、以太坊等)的途徑,其回報取決于每個期權的執行價格(行權價),當然還有時間維度的價值(期權會隨著時間流逝損失價值)。現在一些去中心化的期權協議正被越來越多的使用,比如以下這些:

去中心化的期權市場是允許設計我們今天要介紹的結構化產品的基礎。這些產品處在創新的前沿,因為它們提供了一種獨特的獲益途徑,不是來自傳統的代幣發行、資產借貸或交易費用,而是通過出售看漲或看跌期權來賺取溢價。

Uniswap在以太坊上支付Gas費用最多:來自EthGasStation的數據顯示,過去30天在以太坊上支付Gas費用最多的是去中心化交易所Uniswap,Uniswap參與者花了總計17700 ETH gas費用來推動交易執行,相當于699萬美元。Tether(USDT)位居第二,人們總共花費了639萬美元ETH來交易這個穩定幣,SmartWay Forsage排名第三,交易費支出達219萬美元,Nest Protocol和1inch Exchange位列第四和第五,而Chainlink(LINK)排名第八。(ethgasstation)[2020/8/22]

他們的風險相對于香草期權策略來說是很小的(譯者注:vanilla options strategies,香草期權是交易者使用的一種對沖策略,持有者可以在未來以預先確定的價格買入或賣出一項標的資產。香草期權由看漲期權(購買權)和看跌期權(出售權)組成。),但收益率可能是基于價格行為的負數,所以當然他們不是無風險資產。對于 DeFi 用戶來說,這是最簡單,也是最容易獲得這些收益率的方法,同時它不需要投資者完全了解期權的復雜性,如希臘參數或復雜的對沖策略。目前提供這種結構性產品的最有吸引力的協議是:

Ribbon

Messari:Terra在比特幣和以太坊之外產生的交易費用最高:加密分析公司Messari今日發推稱,在除比特幣和以太坊之外的所有區塊鏈中,Terra產生的交易費用最高。這在很大程度上要歸功于Chai應用。該應用擁有180萬用戶,是韓國增長最快的金融應用之一。[2020/8/11]

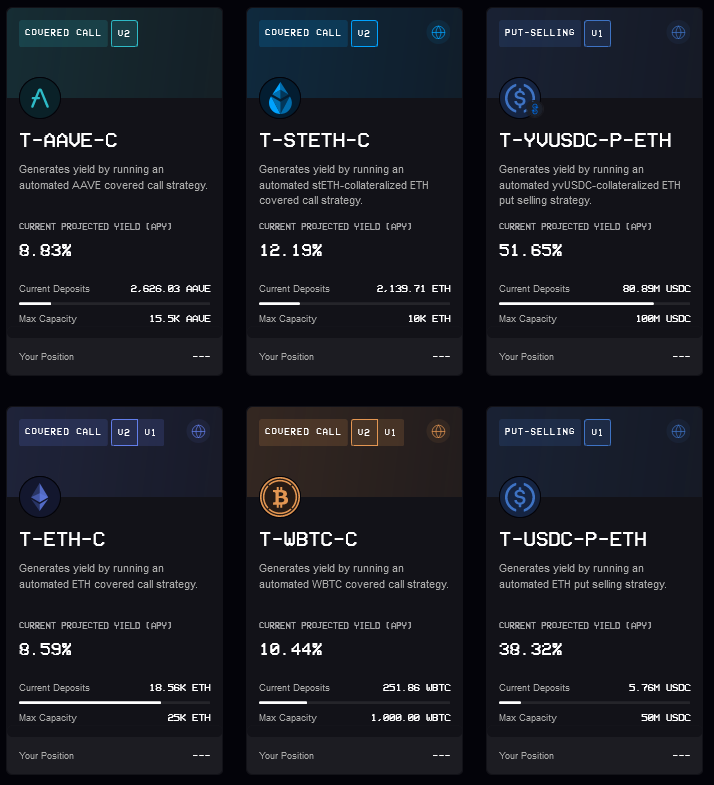

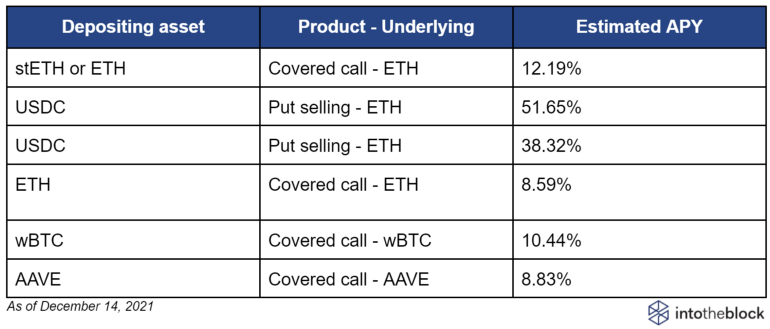

可以說,Ribbon Finance 是最受歡迎的完全基于期權的結構性產品協議,其總鎖定資產價值(TVL)超過 2 億美元。該協議在以太坊中運作,提供 6 個不同的策略庫,并擁有非常廣資產覆蓋范圍,如 USDC、wBTC、ETH 或 AAVE 。在該協議大范圍使用覆蓋式看漲和看跌賣出策略。之前該協議幾乎所有的策略庫均已達到鎖定資產上限,而最近它擴充了該上限至千萬到億級別。Ribbon 的資產總量在整個期權市場上占了相當大的份額。

他們最近基于 stETH 的策略庫提供一個有趣的策略組合,該策略利用了 DeFi 中可組合性的力量。而另一個穩定的收益率來源是質押,其復合收益率甚至還有提高的可能。其他策略庫使用普通資產作為穩定幣(USDC),或 ETH 或 wBTC 。

動態 | 報告顯示:門羅幣是2019年使用最廣泛的隱私幣:根據TokenInsight年度市場報告,門羅幣是2019年使用最廣泛的隱私幣。門羅幣的市場主導份額已從35%上升到50%。此外,加上Zcash和Dash,其市值占據了隱私幣市值的90% 。(AMBCrypto)[2020/2/12]

這些策略中使用的期權市場是 Opyn 協議。該協議向用戶收取的費用是 2 %的年化管理費和 10 %的每周績效費。如果周策略是盈利的,周績效費是按賺取的保費收取,周管理費是按策略庫管理的資產收取。如果周策略無利可圖,則不收取任何費用。

目前這些費用計入DAO庫房,但正在進行升級,項目方計劃將這些費用轉入 Ribbon 代幣持有者的賬戶。該計劃是將代幣導向某些特定策略庫,但最終結果取決于成員的投票,類似于 Curve Gauges 的工作方式。有趣的是,這些費用也可以用來緩解黑天鵝事件帶來的影響,例如全球市場衰退。

StakeDAO

StakeDAO 提供了一系列不同的產品,而不僅限于基于期權的產品。該協議也是在以太坊上運作。值得注意的是,該協議的預測收益率比 Ribbon 上提供的要高,因為他們將這些策略與他們其他基于流動性挖礦和交易費用的被動策略結合了起來,從而進一步提升了收益率。同樣的, StakeDAO 也很好地利用了 Defi 的可組合性。他們的行權價格選擇似乎與 Ribbon 一樣保守,并且選擇方式也是每周更新。在他們所有的策略庫中,以下這些是基于期權的策略。

聲音 | BitMEX:大多數用戶不使用最大100倍杠桿:據cointelegraph報道,香港加密貨幣衍生品交易平臺BitMEX 5月15日發布官方博客稱,平均而言,其用戶并未使用該平臺提供的最大100倍杠桿。該公司聯合創始人兼首席執行官Arthur Hayes表示,數據顯示,2018年5月比特幣永久掉期的月加權平均有效杠桿中多頭頭寸的杠桿率為29倍,空頭頭寸為26倍。2019年4月,同一合約的月加權平均有效杠桿率中多頭頭寸的杠桿率為22倍,空頭頭寸為30倍。在過去的12個月中,80%的多頭頭寸的杠桿率低于或等于54倍,而80%的空頭頭寸并未使用超過47倍的杠桿率。[2019/5/17]

StakeDAO 使用的期權市場也是 Opyn 協議。他們在這些基于期權的策略中的收費是一個標準的 0.5 %的提款費,沒有基于策略的表現而變化的收費選項,目前這些費用會被分配給參與質押的協議代幣持有人,類似于 Sushiswap 的質押獎勵方法。以下是根據選項提供的策略。

這超出了本文的范圍,但有趣的是他們如何將NFT與他們的一些其他策略結合起來。這對套利等策略來說是有參考意義的,因為目前大多數策略的容量非常有限。

參考文章:Stake DAO launches DeFi’s first-ever open arbitrage Strategy on Avalanche.

聲音 | 中國保險學會副秘書長:區塊鏈在保險領域應用最大挑戰是人才短缺:中國保險學會副秘書長王和認為,目前區塊鏈在保險領域的應用中,最大的挑戰是人才短缺。“區塊鏈和保險的結合需要‘兩棲’復合型人才,即能夠應用區塊鏈技術的特點,去解決保險的痛點,設計出全新的結局方案或者商業模式的人。”[2018/8/31]

Dopex

Dopex 是最近最流行的協議,提供這些期權策略庫,稱為 SSOV(single stake option vaults)。這些與 Ribbon 和 StakeDAO 上的有幾個不同之處。主要是他們使用獨特的架構來發行自己的期權,采用 UMA 或 Sushiswap 等協議的組合來對沖出售的合約。他們目前在 Arbitrum 上運行,因此避免了主網昂貴的 gas 費用。該協議每月而并非每周進行更新、調整,而且執行價格可以由用戶在三個選項中選擇。

由于執行價格是可選擇的,所以風險敞口大小最終由用戶自行決定。靠近實際價格的行權價會有更高的收益率,但同樣也以更高的風險為代價,而選擇比實際價格更遠的行權價會提供更少的收益率,但風險也更小。目前所提供的三個策略庫分別是:

Dopex的收費標準包括收取固定 0.125%(rDPX為0.25%)的費用,這些費用被分配到流動性池和質押池,因此其協議代幣持有者可以從協議的使用中獲益。

采用的期權策略

用戶存入期權策略庫的主要風險是資產的價格發生變化,或看漲期權到期導致的損失。由于行權價的選擇至關重要,協議的目標是通過努力選擇避免損失的行權價,并盡可能保持策略的盈利性,以達到保守的風險狀況。根據我們的經驗,選擇的行權價格對應的價格水平一般比當前價格高出 25 %左右。這個行權價格是經過許可(鏈外)選擇的,而不是自動選擇的,這就留下了一些隱患。例如,如果在選擇行權價時有任何錯誤,可能會發生故障,或者可能有作惡者存在。這可能會給策略庫帶來巨大的損失。到目前為止,這種情況從未發生過,而且可能性很低,但依舊值得警惕。手動調整行權價格的好處是協議的靈活性,以適應尚未經歷過的可能大幅度改變當前收益率的市場條件。也許未來要探索的一個方向是,根據預言機(如Chainlink)提供的隱含波動率指數,來喂價給算法,并最終選擇執行價格。

回到機制上,這些策略庫的功能與大多數其他DeFi策略庫不同,其他 Defi 協議中資產可以隨時提取。但在這些協議中一旦用戶的資金被用于策略庫的定期策略,它們就不能被提取,直到金庫關閉它的頭寸(每周或每月,取決于每個協議不同的條款)。用戶可以在金庫關閉其先前頭寸并打開其新頭寸的鎖定期間,提取其資金。這個時間限制通常是數小時。

套期保值

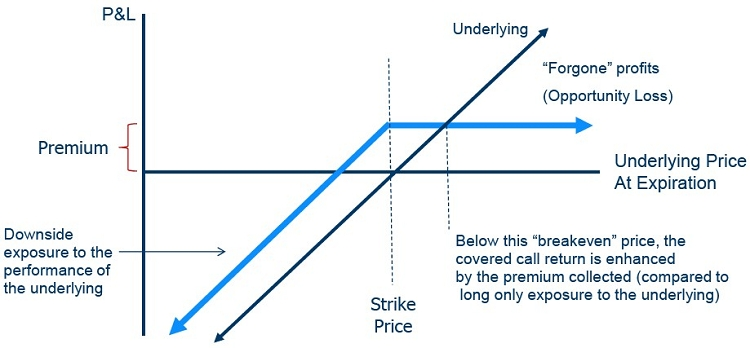

該策略通過結合現貨資產購買和期權銷售來產生收益。它自動賣出價外看漲期權,并通過鎖定等值資產抵押品來覆蓋頭寸。該策略通過賣出期權獲得溢價作為回報,溢價被加入到策略中并進行復利,產生年度百分比收益。這可以通過下一個圖表輕松理解,價格變化被繪制在X軸上,而利潤和虧損則在Y軸上表示。

該策略的目標是每周賣出的期權到期時沒有買家將其兌現,最終能賺取期權費,同時保持對正資產上漲的敞口。在策略庫活躍期間,如果預期價格不大幅上漲,該策略的成功幾率就會更高。它可能更適應熊市情緒延長或價格適度走牛的市場情況。每種情況下的利潤都可以通過Ribbon 利潤計算器輕松模擬出來。

運行這種套期保值策略的主要風險是,在策略庫賣出的看漲期權到期時高于原先看漲期權的行權價的情況下,該策略可能產生損失。

風險狀況、交易方和策略容量

各種策略本質上都是可以盈利的,因為大多數投資資產的歷史周回報率往往遵循正態分布。雖然在股票和加密貨幣中,到目前為止,價格行為略微不對稱,但仍朝著積極的一面發展。投資者可以利用這種趨勢,投資于可能落在分布中心而不是尾部資產來獲取回報,因為這些回報實現的可能性較小。這就是通常所說的非對稱性投資。比特幣每周回報的分布可以在下一張圖表中看到。

例如,如果每周回報率不超過 0.25%, 那么交易者在大多數情況下都可以賺取收益。

關于對手方,或誰在另一方賣出或買入這些策略使用的期權,回答通常是做市商。其他交易者參與賣出這些期權,例如在 Opyn ,而做市商通過拍賣出價成為買入期權的對手方。這些做市商通過在現貨市場上購買資產或在期貨合約中定位來對沖其風險。這是在傳統市場上廣泛使用的一種常見技術,可以保持 delta 中性,所以不受標的物價格行動的影響,同時還可以收取溢價或價差。 Ribbon V2 通過 Gnosis 使用公開拍賣,而 StakeDAO 則使用 Airswap 向白名單上的做市商出售。 Dopex 直接由自己發行期權。這些拍賣的價格比 Deribit 等中心化期權交易所要好,所以做市商也有機會在它們之間套利。

關于每個策略的容量,由于這些做市商和其他交易者在期權市場上提供的流動性是有限的,所以策略庫所提供的容量也是有上限的。如果這些產品的受歡迎程度繼續增長,那么自然期權市場上的流動性也會增長,從而可以提高策略庫容量,產生良性循環。

上篇我們介紹了DeFi挖礦的一些基礎原理及風險提示,本文的重點則是介紹具體的優質項目及實操。Maker、Aave、Compound、Pancake、Curve,是DeFi世界里面百億美元俱樂部的.

1900/1/1 0:00:00By:小白@慢霧安全團隊2022 年 3 月 21 日,據慢霧區消息,OneRing Finance 存在嚴重漏洞遭到攻擊,黑客獲利約 1,454.

1900/1/1 0:00:00隨著區塊鏈市場的火熱,越來越多的項目開始涌現出來,但繁榮的市場下卻是魚龍混雜的景象,這使得很多人常常在雜亂無章的市場中無從下手.

1900/1/1 0:00:00有人說 DAO 是世界第八大奇跡。 DAO 被認為是神奇的地方,那里的一切看起來都很酷,并且在 2022 年你必須成為其中的一部分.

1900/1/1 0:00:00胖協議,瘦應用時代之后,最有價值的中間件將是預言機。預言機在DeFi的應用:Price Feeds并不簡單在 DeFi 中被廣泛采用的預言機主要有兩種.

1900/1/1 0:00:00眾望所歸的?Uniswap?終于公開了 3.0 版的全新自動做市商(AMM)方案,并與 Paradigm 的研究員共同發布了該版本的白皮書.

1900/1/1 0:00:00