BTC/HKD+1.06%

BTC/HKD+1.06% ETH/HKD+0.97%

ETH/HKD+0.97% LTC/HKD+0.22%

LTC/HKD+0.22% ADA/HKD+1.9%

ADA/HKD+1.9% SOL/HKD+4.59%

SOL/HKD+4.59% XRP/HKD+1.26%

XRP/HKD+1.26%前言:Compound是DeFi上的借貸市場,但它并不是點對點的市場,而是流動性的資金池市場,這種模式讓它更接近于傳統銀行的借貸模式。但與此同時,它的運作是基于智能合約來完成的,這讓它具備了更多實時性、不可篡改性以及市場決定利率的特性。本文作者是Moresh Kokane,由“藍狐筆記”社群的“SIEN”翻譯。

本文主要分為三部分:

理解Compound的運作原理

Compound當前的局限性

開發以Compound為近似模型的系統

理解compound的原理

Compound本質上是一個擁有一種資產的人可以借入另一種資產的市場。但是,重要的是理解這不是點對點的市場,點對點市場的借貸是一對一或一對多的。它有個概念稱為“流動性池”,這讓它更接近于一個銀行。請注意,Uniswap和Bancor也使用了這個“流動性池”的概念。(藍狐筆記:Uniswap和Bancor是去中心化的代幣交換市場)

梭哈學院:教你如何快速抓住合約開倉點:4月23日15:00,行情大V梭哈學院做客金色財經《幣情觀察室》直播間,將分享《教你如何快速抓住合約開倉點》,欲觀看直播掃描下圖二維碼即可![2020/4/23]

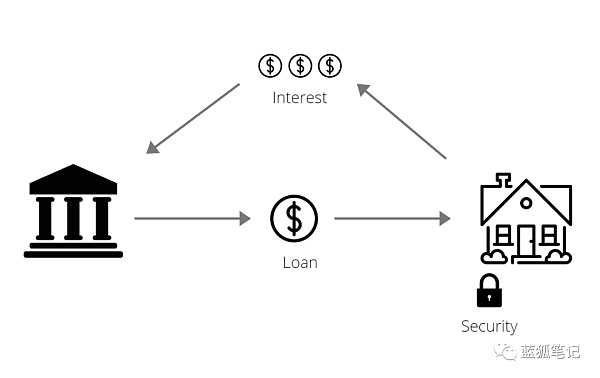

考慮一下現實世界的例子,一個人想要購買房子,并向銀行借錢。

該房子價值10萬美元。銀行可能會說借給他80%的房屋價值,也就是8萬美元。銀行獲得該房子的抵押,那個人則得到8萬美元。

只要那個人按時支付利息,那么他就能保留住房子。如果他不能,銀行有權利出售該房子并收回其貸款和利息。出售產生的任何超額收益將會退還給借款人。

就這么簡單。

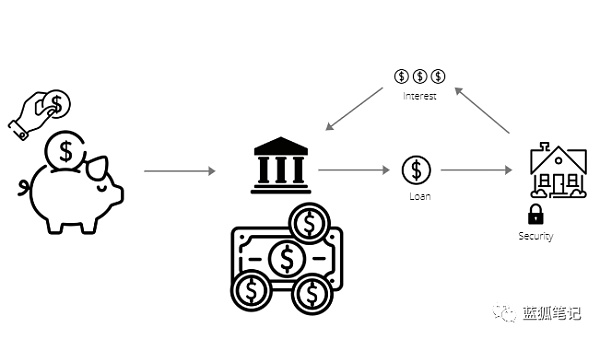

問題在于銀行的錢從哪里來。它來自于儲戶。那些有多余資金的人將錢存入銀行,讓銀行保管。這些錢形成了資金池,可以匯集一起,以進行任何貸款。

幣情觀察室 | 全球遇冷 比特幣橫盤震蕩 如何布局進場:4月3日16:30,金色盤面邀請行情大V星河區塊鏈做客金色財經《幣情觀察室》直播間,將分享《全球遇冷 比特幣橫盤震蕩 如何布局進場》,敬請關注,掃描下圖二維碼即可觀看。[2020/4/3]

請注意,它并不是將某個特定投資者的錢分配到某個特定貸款中。它首先將資金全部匯集一起,然后當收到借款需求時再進行借貸分配。其中一部分利息(扣除應付給銀行的任何營業費用)會返回給儲戶。

請注意,由于資金是匯集在一起的,所以,特定儲戶的錢并沒有鎖定在某個特定的貸款中。這意味著,儲戶如有需要,可以取出其資金。但是,這只有在所有儲戶存儲的錢并沒有都借貸出去的情況下才可能。必須有一定量的存款才能滿足提款的要求。

動態 | 巴西里約熱內盧司法部門討論區塊鏈如何提高公眾透明度:據Cointelegraph 12月6日消息,在由里約熱內盧里約熱內盧州司法學院(EMERJ)組織的一個常設論壇上,里約熱內盧的司法部門將討論區塊鏈如何有助于提高公共透明度。[2019/12/7]

需要流動性儲備

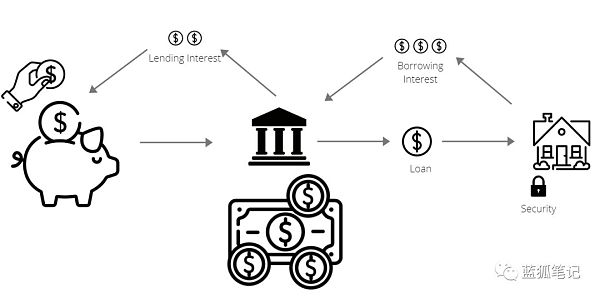

我們來理解一下利率是如何確定的。在當今的現實世界,利率和流動性儲備是由國家法規決定的。然而,在理想世界中,利率將由市場決定,這樣可以平衡貸款需求和貨幣供應。貸款的需求越大,利率就越高。反之亦然。

通常,并非所有存入資金池中的貨幣都會被分配到貸款中,被用于貸款的部分稱為“利用率”。你所獲得的利息就是來自于你供應資金的這一部分。也就是說,利用率越高,你的回報就越大。但這也意味著較低的流動性。

在一個理想世界,更大的借款需求會驅動利率上漲,并導致更大的貨幣供應,這反過來會將利率推回平衡狀態。這個系統的作用就像是一個微調的操作,其中一側的更大需求最終會導致另一側的時間成本(利息)增加。

分析 | 2018年美國用戶搜索“如何購買Ripple”的次數高于“如何購買比特幣”:據bitcoinexchangeguide消息,去年收集的一項數據顯示,美國用戶對于“如何購買Ripple”這一短語的搜索次數高于“如何購買比特幣”。不過全球范圍內,“比特幣”詞語本身仍然比“ XRP ”或“ Ripple ” 的搜索次數更多。但XRP社區粉絲依舊認為XRP距離成為領先的數字資產并不太遠。[2019/4/3]

請注意,利息分配保留在你的銀行賬戶中。你可以隨時提取它們。但是,如果你選擇將錢放在銀行,它的價值會隨時間推移而穩定上升。

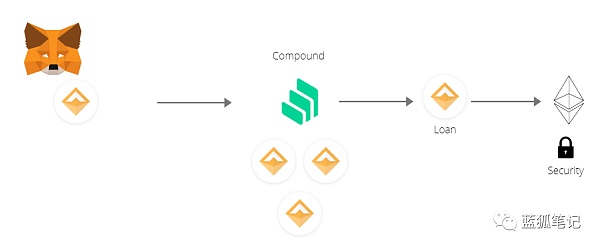

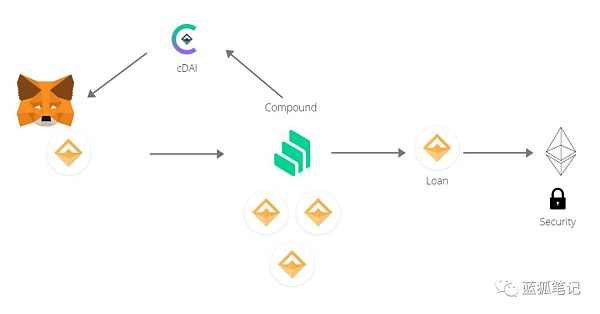

在需求側,現在讓我們用ERC20代幣來代替資產(如房子)。在供給側,讓我們用Dai代替美元。銀行的存儲金庫用Compound的智能合約來代替,它能以自動化方式管理整個事情。

金色財經獨家分析 比特幣期貨市場空倉降低 對現貨價格的影響如何?:報道稱大型投機客在芝加哥期權交易所的比特幣期貨凈空倉降至1370張合約,為該產品12月上線以來最低的凈空水平,顯示市場情緒好轉。 金色財經獨家解讀,與其他期貨一樣,比特幣期貨同樣具有價值發現和套期保值(礦工的最愛)的作用,期貨價格與現貨價格走勢相似,臨近合約日期貨與現貨價格趨同,期貨價格帶動現貨價格的走勢,讓套利空間逐漸收窄。

期貨等金融衍生品爭相上線,一方面使得數字貨幣的定價權爭奪趨于激烈,另一方面也吸引更多的專業傳統金融投資者加入,兩者共同促進幣價趨于理性。隨著更多保值需求者和更多投機套利者的加入,流動性將增強,對現貨市場的引領能力會更強,也反映出人們更愿意在監管下開展交易。需要說明的是,由于比特幣本身價格的波動劇烈,期貨交易又加杠桿,所以一定警惕爆倉風險。[2018/3/26]

當你在銀行存款,你可以通過銀行賬戶來訪問自己的錢。但在DeFi世界,沒有銀行或銀行賬戶。當你存入Dai時,你得到的是cDai,它有效地代表了你在資金池中的份額。

一直從借款人哪里獲得利息,但它們并不是支付給存款人。取而代之的是,它們以儲備的形式保留在Compound內。

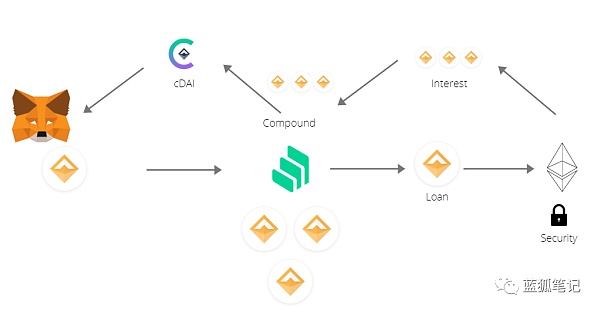

每當有人試圖提款(cDai到Dai)時,他們會得到其原始存款(藍狐筆記:本金)+利息,這些利息是從儲備中累計的。

如果你不提款,那么,你會持續賺取利息,這些利息會在儲備中持續累積。

由于cDai要求其原始存儲+應計利息,其價值將持續穩定增長。如上所述,增長率是在任何給定時間點的貸款需求的函數。這也是利率。

Compound當前的局限

上面的標題有些誤解,因為這對Compound背后的優秀團隊來說,將以下內容稱為局限是不太公平的。因此,使用“局限”的術語僅在konkrete試圖構建的應用的背景下來說的。

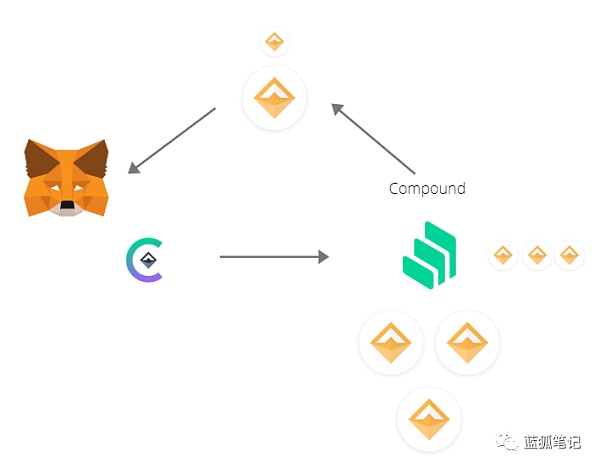

Compound僅允許特定的ERC20代幣用作抵押。從長遠看,他們試圖采用去中心化的方式,由社區來決定抵押資產列表和抵押因子(抵押因子是你可以借入的資產價值的百分比)。

另一方面,Uniswap具有類似的流動性池模型,但他們并沒有限制清單,更類似于通用協議,而不是一個應用。

如何開發以Compound為近似模型的系統

Konkrete/Factorium票據以ERC20代幣的形式來表示。這些票據會在一定時間內得到支付,且就票據的發行人而言,它們是資產。我們想做的是這些發行人用這些資產進行借貸。

我們將硬分叉Compound,且允許這個版本接收我們的ERC20代幣作為抵押資產。希望出借的人可以鎖定其Dai,并獲得inDai。inDai從功能上跟cDai類似(在分叉版本中)。隨著票據被支付,用它借款的發行人將償還貸款并解鎖抵押資產(票據的ERC20代幣)。然后這些將被銷毀。

從長遠看,我們會有去中心化的系統,在這個系統中,任何票據(或諸如貸款之類的資產)的抵押因子都將根據參與者對貸款或票據合約的信用以及底層安全來動態確定。我們開發了創建代表票據的ERC20代幣系統,中長期目標是建立動態評分系統。一旦資產在鏈上出現,就可以將其放入貨幣市場(Compound的分叉)并用它進行借款。

------

風險警示:藍狐筆記所有文章都不能作為投資建議或推薦,投資有風險,投資應該考慮個人風險承受能力,建議對項目進行深入考察,慎重做好自己的投資決策。

Tags:CompoundCOMPOMPUNDYearn Compounding veCRV yVaultcomp幣價格今日行情Internet Computer(Dfinity)One Hundred Million Inu

無聊猿的賣地終于結束了。整個過程創造了以太坊的諸多記錄,尤其是在手續費上幾近瘋狂,買家在買地時所交的手續費在高峰時甚至高達2到3個ETH。不過事后這股狂熱的風潮似乎正在逐步遞減、回歸正常.

1900/1/1 0:00:002019年4月8日,發改委發布《產業結構調整指導目錄(2019年本,征求意見稿)》,從鼓勵類、限制類、淘汰類三個類別,對現有的產業結構調整給出了指導意見.

1900/1/1 0:00:00歐洲最大加密貨幣交易所Bitstamp現在已經可以正式在美國紐約州開展加密貨幣交易服務,該交易所剛剛獲得了紐約金融服務管理局(NYDFS)頒發的BitLicense牌照.

1900/1/1 0:00:00作者:Marie Huillet 翻譯:Penny據當地報紙“韓國先驅報”報道,一個跨黨派的韓國立法者組織呼吁政府放寬對加密貨幣和區塊鏈技術的監管.

1900/1/1 0:00:00挖礦,挖礦,還是挖礦。 這個圈,幾乎已經沒人不聊挖礦和“礦幣”了。經過了幾個月DeFi的洗禮,現在幣圈已經肯定有他們的一席之地,而且如果沒什么意外的話,DeFi在幣圈會長期成為一個重要的組成力量.

1900/1/1 0:00:00交易所平臺作為驅動區塊鏈技術發展的重要力量,承載了整個行業的變革。隨著DeFi生態的繁榮,去中心化的浪潮開始不斷沖擊著現有的經濟模式,DEX平臺開始蓬勃發展,賽道間的競爭日趨白熱化.

1900/1/1 0:00:00