BTC/HKD+0.76%

BTC/HKD+0.76% ETH/HKD+1.38%

ETH/HKD+1.38% LTC/HKD+0.91%

LTC/HKD+0.91% ADA/HKD+1.64%

ADA/HKD+1.64% SOL/HKD+0.7%

SOL/HKD+0.7% XRP/HKD+0.84%

XRP/HKD+0.84%今天,我想在去中心化交易所(DEX)這個老瓶里給裝一些新酒,和大家分享一些和 Bancor 原生代幣 BNT 有關的新看法。

四個月前,Bancor 針對流動性提供者(LP)發布了其頗受矚目的單邊無常損失(Impermanent Loss)保護解決方案,之后鎖倉量增長了 70 倍,交易額增長了 55 倍。對于 Bancor 這個可能已經被大家遺忘的 DEX,我希望做一些深入探討:這可能是 2021 年潛力最大的一匹黑馬。

Bancor 是一個在 2018 年上線的去中心化交易所,也是這一領域里的「老炮」。不過,Bancor 在很長一段時間內都受到過于復雜的代幣模型困擾,盡管承諾很高,但缺乏明顯的市場吸引力。

之后,Bancor 花了兩年時間進行產品迭代和領導層改組。Bancor 最初設想的愿景都一一實現,因此,也讓如今的「Bancorian」社區比以往任何時候都更加強大。社區一些核心人物包括:Yudi Levi、Nate Hindman 和 Mark Richardson。

BAYC:已解決伴侶特性在HV-MTL電源上無法正確顯示的問題,并對受影響的用戶發送ETH:金色財經報道,Bored Ape Yacht Club(BAYC)在推特上表示,已經解決了伴侶特性在 HV-MTL 電源上無法正確顯示的問題。元數據已更新,特征已重新添加到集合中。我們還確定了用戶在美國東部時間晚上 7 點 44 分之前購買帶有錯誤標記的 Companion 特性的 HV-MTL 電源的所有情況。對于在截止時間之前最后一次購買這些 NFT 的任何買家,我們將向受影響的錢包發送 ETH,以彌補支付金額和最低金額之間的差額。這應該在接下來的 24 小時內完成。[2023/3/16 13:08:07]

廢話不多說,讓我直接講講我看到的 Bancor 的投資主題。簡單來說,我們希望用「瘋狂的代幣經濟模型創造出令人高度期望的產品」來描述現在的 Bancor,這是市場過去所沒有注意到的東西,具體來說包括以下這些看點:

單邊無常損失保險;

美國前財政部官員:美聯儲將不得不停止其高利率政策:金色財經報道,美聯儲前財政部助理部長表示,美聯儲將不得不停止其高利率政策,因為該政策正在破壞金融部門的資產負債表。美國銀行系統不安全,因為其五大銀行的風險敞口是全球GDP的兩倍。由于全球相互聯系,美國銀行業危機將蔓延到國外。[2023/3/14 13:01:50]

能帶來巨大的流動性「坑洞」(sinkhole)的代幣經濟學;

相對于其他 DEX 而言,BNT 價格被低估。

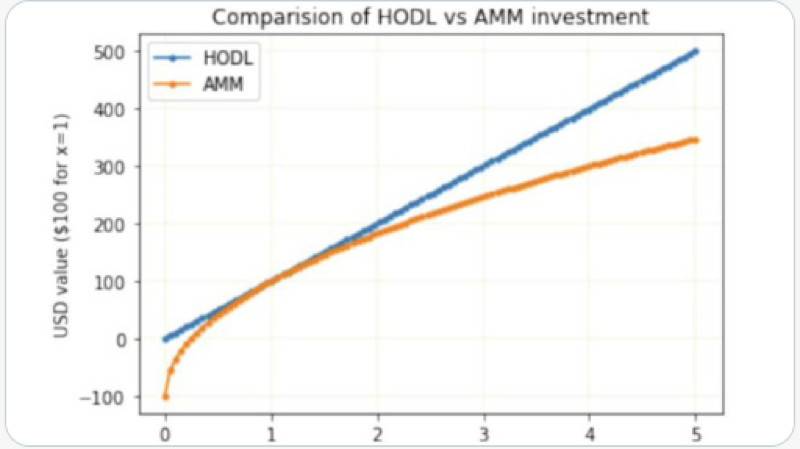

從自動化做市商(AMM)誕生以來,無常損失就一直是流動性提供者的主要痛點。通過 Bancor V2.1,流動性提供者現在可以抵押單邊資產,并在獲得完全無常損失保護的情況下賺取 60-100% 的收益。

Bancor 這一舉措取得了實質性效果,因為所有流動性提供者都能獲得帕累托最優(Pareto Optimal)選擇。(鏈聞注:帕累托最優也稱為帕累托效率,是指資源分配的一種理想狀態,假定固有的一群人和可分配的資源,從一種分配狀態到另一種狀態的變化中,在沒有使任何人境況變壞的前提下,使得至少一個人變得更好,這就是帕累托改進或帕累托最優化。)

Helio Protocol:已開始部署ankrBNB以取代原有aBNBc:12月12日消息,Helio Protocol表示,已開始部署ankrBNB以取代原有的aBNBc,將向在區塊高度23545403時在Helio Protocol中存有aBNBc的用戶提供可贖回的ankrBNB,此前已贖回aBNBc的用戶也可以進行贖回。用戶也可以選擇等待7-10天的時間直接接收BNB。[2022/12/12 21:39:43]

那么,Bancor 無常損失保險是如何運作的呢?

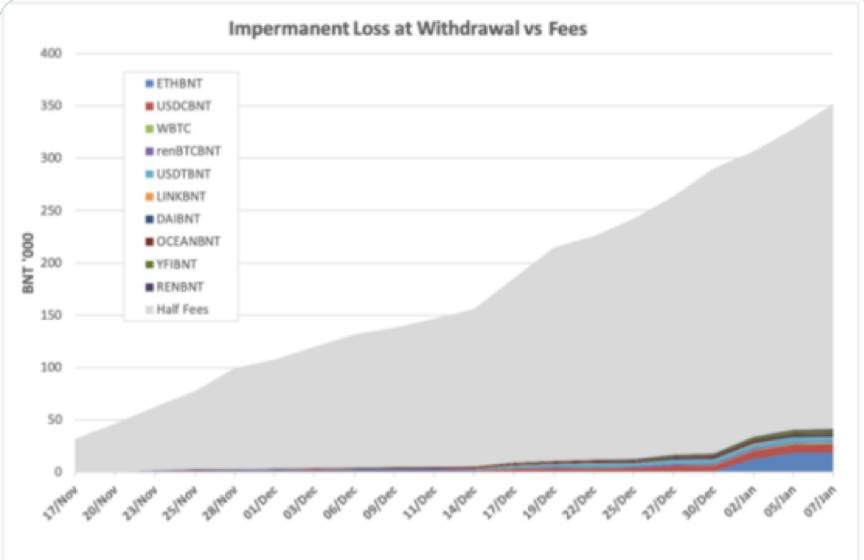

Bancor 使用所有流動性池中產生的一部分代幣兌換費用(swap fees)來支付協議范圍內已出現的無常損失。在所有賺取的代幣兌換費用收入中,28% 將用于支付流動性提供者遭受的無常損失,而且,這個過程并不會鑄造或發行 BNT 代幣來對此進行補貼。

XRP 被高盛、富國銀行和匯豐銀行歸類為“數字貨幣”:金色財經報道,近期,美國地方法官 Sarah Netburn 批準了 Ripple 的請求,即向視頻托管平臺提供非黨派傳票,以驗證美國證券交易委員會高級官員發表演講的一些視頻。XRP 社區認為,除了視頻之外,一些將 XRP 列為非安全性的出版物可能會在某種程度上有所幫助。是匯豐銀行在 DLT 技術上提到的 Ripple,指出:DLT可以簡化端到端的價值轉移,降低成本、運營風險和結算周期。例如,Ripple 的 XRP 賬本提供實時跨邊境結算,使用代表中央銀行貨幣的代幣。

此外,在一篇專欄文章中,Ripple總法律顧問Stuart Alderoty在一次監督聽證會上提到了眾議員Sherman的言論,在聽證會上他將 XRP稱為安全。Alderoty稱,美國證券交易委員會不是通過制定規則提供監管清晰度,而是通過提出或威脅提出執法案件來欺負市場。[2022/8/16 12:28:54]

數據:ETH交易所存款數量達一個月高點:5月15日消息,Glassnode數據顯示,ETH交易所存款數量(7日MA)達到一個月高點4,012.571。[2022/5/16 3:17:33]

你會發現,為了解決無常損失問題,Bancor 其實創建了一個可自我維持、無補貼的解決方案。不過需要注意的是,前提是你必須要存入代幣至少 100 天。但即便如此,對于解鎖那些降低風險曲線的資本而言,Bancor 無常損失解決方案依然很不錯,因為目前 Bancor 風險曲線只能覆蓋單邊無常損失敞口。

Bancor 的代幣模型可以說是迄今為止 DEX 領域里最優雅的代幣模型(能與之媲美的只有 SNX),通過整合 BNT 作為基礎資產,流動性提供者和代幣持有人具有相同的既得利益,因為 BNT 代幣持有人也將成為單邊質押流動性提供者,而無常損失也會因此成為過去。

作為一個 BNT 代幣持有人,可以賺取沒有無常損失的收益率年化高達 50-100%,因此人們有巨大動機來質押自己的 BNT 代幣。

從 V2.1 版本開始,Bancor 平臺上質押的 BNT 資金猛增,目前已經占到質押代幣總量的 61%。

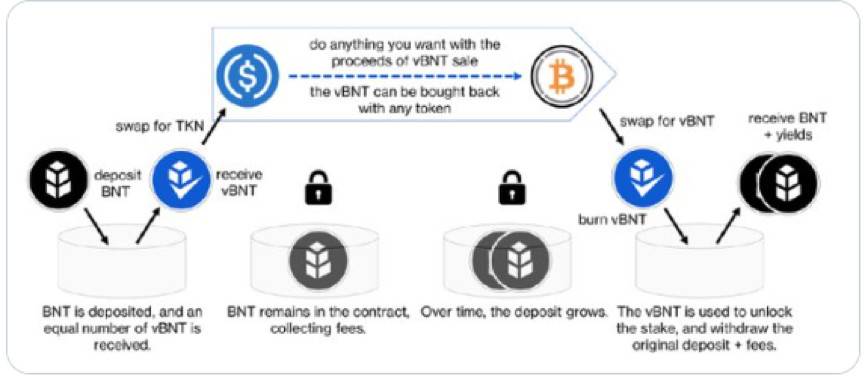

Bancor「沉洞」代幣模式還有一部分值得關注,下面讓我們來看看 Bancor Vortex 機制,該機制可以通過提供不超過 1.0 倍的無息杠桿來擴展 BNT 代幣資本效率。

那么,Bancor Vortex 機制是如何運作的呢?

通過 Bancor Vortex 機制,你可以:

質押 BNT 代幣賺取兌換費用和流動性挖礦代幣獎勵;

獲得 vBNT 代幣,然后存入 Vortex,從而可以借入更多 BNT (同時可以獲得挖礦代幣獎勵);

使用借入的 BNT 代幣購買沒有利息或清算風險的任何資產。

基于上述代幣模型,BNT 質押人可以在所有 DEX 中獲得最高的兌換費用收入。對比不同 DEX 的每筆交易:

Bancor:8bps

Sushiswap:5bps

Uniswap:5bps (包括 fee switch)

因此,BNT 代幣持有人的凈利潤率可以得到有效提升。

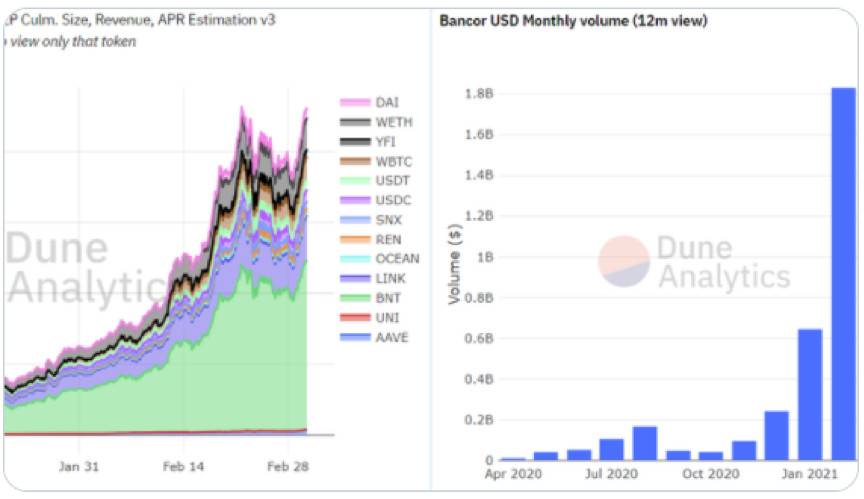

得益于一系列創新,Bancor 在市場中發現了越來越多機會。下面讓我們拿現在的數據和 2020 年 10 月的數據進行比較:

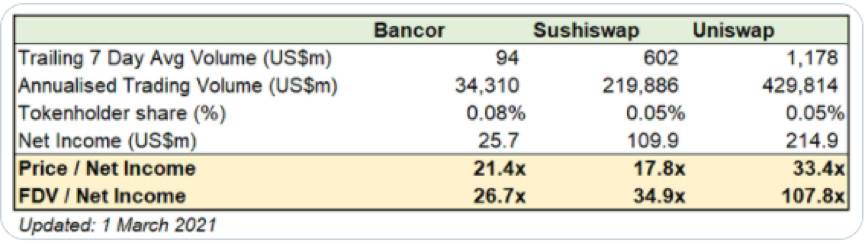

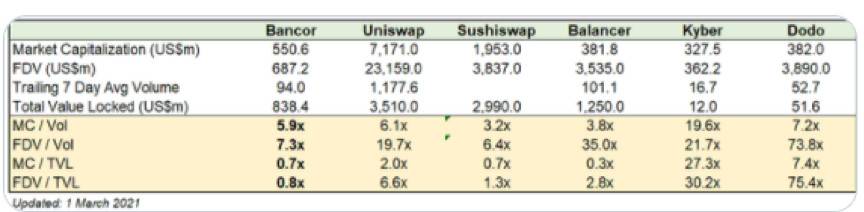

盡管 BNT 代幣價格已經有所上漲,但相比于其他 DEX 而言,BNT 交易價格仍然相對較低。

根據加密行業內部常規指標分析,BNT 和 SUSHI 似乎是最被低估的兩個代幣。

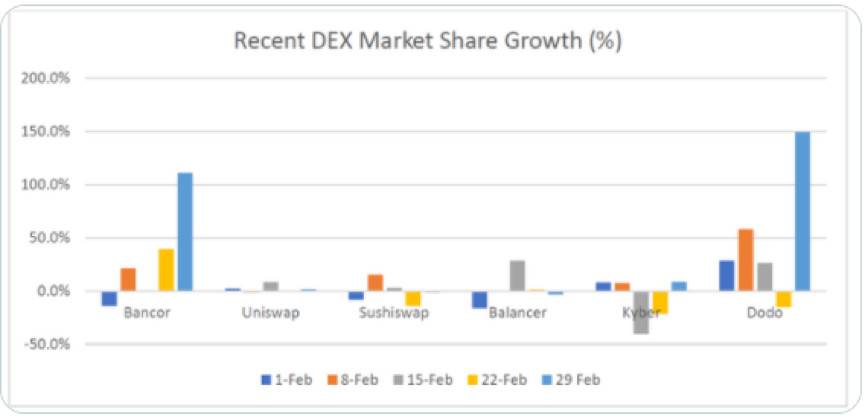

進行估值比較非常重要,通過比較,我們可以看出 Bancor 過去和未來的增長機會被嚴重低估。如下圖所示,在最近幾周時間里,Bancor 和 DODO 占領了絕大多數 DEX 市場份額,我覺得 Bancor 的增長趨勢不會就此停止。

在經過兩年時間的臥薪嘗膽,Bancor V2.1 帶來了卓越的高市場契合度產品。憑借期間無常損失保險解決方案,Bancor 獨特的 BNT 代幣模型充分發揮出協同作用,而 Vortex 也進一步提升了資本效率。

Bancor 的設計方式、以及「僅有的」10 億美元鎖倉量只是一個開始,預計在不久的將來,我們會看到數十億美元流動性開始尋求沒有無常損失的收益解決方案。

2021 年,很可能會是 Bancor 成為 DEX 行業黑馬的關鍵一年。

撰文:Wangarian,就職于 DeFi 投資基金 DeFiance Capital

Tags:ANCBANBancorBNTGroovy FinanceHongKong BTC bankBancor Governance TokenBNTX價格

Build Finance很高興宣布推出一款新產品:Apophis DeFi,這是一款在Enzeyme Finance上搭建的非托管管理投資組合.

1900/1/1 0:00:00伴隨著監管的不斷收緊,“519暴跌”后的加密貨幣元氣大傷。特別是面對尚未完全落地的政策,市場反彈無力,賺錢效應欠佳之下,投資者情緒持續低迷.

1900/1/1 0:00:00該清單是由 a16z 為所有 NFT 創作者、發行機構、平臺、社區和其他組織整理的 NFT 入門資源合集.

1900/1/1 0:00:00Evanesco 集成隱私資產的發行、管理、轉移、跨鏈互操作,同時可將隱私流動性提供給錢包、交易所及聚合交易服務.

1900/1/1 0:00:00Acala?是Polkadot生態上的項目,致力于搭建DeFi底層基礎設施框架,投資機構陣容強大,資金充裕,有較大幾率贏得首輪插槽拍賣,在Polkadot當前生態中具有一定的競爭優勢.

1900/1/1 0:00:002019 年,人們陸續開始提及并討論 DeFi 這個概念;2020 年,DeFi 開始嶄露頭角并迅速創造加密金融市場需求;2021 年,DeFi 生態已經形成一套比較完善的基礎體系.

1900/1/1 0:00:00