BTC/HKD-0.07%

BTC/HKD-0.07% ETH/HKD-0.19%

ETH/HKD-0.19% LTC/HKD+0.23%

LTC/HKD+0.23% ADA/HKD+0%

ADA/HKD+0% SOL/HKD-0.36%

SOL/HKD-0.36% XRP/HKD-0.19%

XRP/HKD-0.19%2021 年 DeFi (去中心化金融)仍然延續 2020 年的火熱,尤其是近兩天 UNI、SUSHI、COMP 等 DeFi 龍頭項目接連突破新高,大有引領 2021 年加密市場的趨勢。在此背景之下,我們又該如何把握機會,享受到 DeFi 市場不斷擴大的紅利呢?或許新晉 DeFi 金融衍生品交易協議 Deri 會告訴你答案。

金融衍生品(derivatives) 是指一種金融合約,其價值取決于一種或多種基礎資產或指數,基本種類包括遠期、期貨、掉期(互換)和期權。其中,比較典型的標的資產包括股票、商品、貨幣、指數、債券或利率。

金融衍生品本質上是一種金融工具,投資者交易衍生品的具體原因包括:

對沖:即對抗標的資產的波動性進行套期保值;

投機:推測標的資產的定向移動或增加資產持有量;

特殊需求:需要間接交易某種難以直接交易的資產。

交易衍生品的經濟學目的可以抽象為:用較低的資金成本便捷而精確的獲取關于某個金融風險的風險暴露 (risk exposure) 。

金融衍生品在國際上已經發展成為一種十分成熟的交易方式。隨著全球性金融風險的不斷聚集,全球投資者對金融衍生品的需求日趨旺盛,促使金融衍生品種類繁多,規模龐大。

相較于現貨,衍生品有很多優勢。對于普通投資者而言,可以通過小資金來博取大的收益,提高資金使用的效率。而專業玩家需要更為靈活的衍生品,來有效預防風險錯配和流動性錯配的問題等等。

研究:TikTok上加密相關視頻超三分之一具有誤導性:4月22日消息,根據DappGambl研究顯示,超過三分之一的加密TikTok視頻具有誤導性。其中,47%的TikTok創作者試圖通過推動服務來賺錢,包括KimKardashian、JakePaul和SouljaBoy在內的主流創作者。此外,帶有加密相關標簽的TikTok視頻,例如crypto、cryptok、cryptoadvice、cryptocurrency、cryptotrading和cryptoinvesting,累計產生了超過60億次觀看。[2023/4/22 14:20:11]

金融中介的職責就是根據資金供求雙方的風險喜好與狀況,以及對流動性的不同預期進行合理匹配資金。作為金融中介的一種,中心化的交易平臺目前大多將衍生品交易作為大力推廣的方向和利潤的來源。據不完全統計,目前全球約 2800 多家數字貨幣交易所,2021 年衍生品日均交易量已超過 4000 億元。

中?化交易所是由某個團隊或組織運?的?種(區塊鏈之外的)技術平臺,并不是原?于區塊鏈之內的有機部分。但是中心化交易所存在時間久,流量大,交互友好。

中心化交易所衍生品具有效率高、體驗好、成交量大、流通性強等優點。但與此同時,中心化交易所的諸多缺點如安全隱患大(盜幣、丟幣、交易所監守自盜)、作惡成本低(刷交易量、聯合坐莊等)也相當突出。這也是去中心化金融 DeFi 火爆的原因之一。

調查:三分之二的挪威加密貨幣投資者擁有BTC:4月21日消息,K33在挪威進行的研究顯示,2023年挪威的加密貨幣擁有率從10%下降到8%;但將近四分之一的受訪者認為他們將在未來十年內獲得加密貨幣,其中高度集中在39歲及以下的受訪者中;Firi、Coinbase和Binance 主導挪威加密貨幣市場;三分之二的挪威加密貨幣投資者擁有BTC。[2023/4/21 14:18:59]

DeFi 金融衍生品也一直在發展,爆款項目也不少,比如 Uniswap、Synthetix 等。Uniswap 目前幾乎是 DeFi 領域家喻戶曉的一個名字,不過提到 DeFi 金融衍生品,Synthetix 也是無法繞過的項目,它本質上是合成資產(Synths)的發行協議。

合成資產是對原有資產的一種模擬表達,相當于是一種現有資產的「平行世界」,也是一種另類的現實資產上鏈方式。Synthetix 目前支持發行的合成資產包括法幣(美元、歐元、日元,以美元 sUSD 為主)、加密貨幣(sBTC、sETH)、大宗商品 (金 sXAU 和銀 sXAG 為主)。Synthetix 同時也解決了衍生品可組合性的問題。

但 Synthetix 的風險點也很多:

SNX 價格存在波動,會存在退出系統解鎖時可能需要消耗更多代幣;

采用 SNX 而不是像 MakerDao 用 ETH 做抵押,如果 SNX 價格大幅下跌會導致抵押資產價值暴跌,可能導致系統問題;

金融時報:三分之二的韓國加密交易所將在9月關閉:9月13日消息,韓國金融監管機構金融服務委員會已將外國和本地交易所注冊為合法交易平臺的截止日期定為9月24日,預計韓國60家加密貨幣運營商中有近40家將被關閉。FSC已建議無法滿足監管條件的交易所在9月17日星期五之前通知其客戶任何可能的關閉。幣安已在上個月主動暫停韓元交易。目前,韓國的加密交易由四大交易所主導——Upbit、Bithumb、Korbit和Coinone——它們占該國總交易量的90%以上。但42種韓國投資者主導的“泡菜幣”(山寨幣)可能受到上述舉措的影響,“由于投資者無法兌現僅在小型交易所上市的山寨幣,預計在截止日期附近會出現類似于銀行擠兌的情況”。(《金融時報》)[2021/9/13 23:21:24]

缺乏相應機制(暫時還沒有類似于 MakerDAO 的全局清算機制)保護資產持有人利益,可能會出現合成資產無法獲得償付的極端情況;

對于多數人來說,購買 SNX 并質押有一定門檻,而 Synthetix 需要更多人參與。此外,合成資產本身也需要探索引入衍生品交易。

綜上,我們認為好的去中心化衍生品需要具備 4 種核心要素:

真正的 DeFi:核?交易邏輯全在鏈上進行;

真正的衍?品:?戶可以精準且高資本效率地交易金融衍生品;

可組合性:應當將風險暴露通證化以便于其它的 DeFi 項?可以?便將風險暴露引?其??的項?體系內部;

Yearn.finance季度報告:三分之二收入來自yUSD vault:Yearn Finance(YFI)發布了第一份非正式季度報告,報告稱,Yearn Finance協議該季度的凈收入為379萬美元,其中大部分來自yVault的產品。yUSD vault占總收入的68%,是最大的收入來源。9月份引入的yETH vault在這段期間產生了54.5萬美元的收益,但為了降低風險和損失很快將其暫停。yETH vault仍然對存款人關閉,其收益不足1%,但是Yearn將在即將發布的第二版vault中重新推出yETH vault。報告指出,這些 vault的大部分收入來自于0.3%的提款費,并表示新的收費結構將很快實施。報告顯示,Yearn Finance總計30.6萬美元的運營支出中,行政薪酬和安全支出占比分別約為56%和27%。除了對生態系統貢獻者的一些資助外,還從費用中支付了一些審計和漏洞賞金。(Cointelegraph)[2020/12/10 14:46:33]

開放性:應該使??般性的 token?不是必須使?內部籌碼交易。

由此,Deri Protocol 應運而生。

Deri 是衍?品 derivative 的縮寫,?的是幫助?們在區塊鏈上交易衍?品。本質上,Deri 協議提供?種去中?化的?式讓?們精確??效的交易風險暴露。作為去中?化衍?品的解決?案,Deri 協議具有前?所述的全部特性:

韓國“幣民”人數達到股民的三分之二:據證券時報援引韓國互聯網市場調查機構Koreanclick的調查顯示,截至今年1月韓國使用數字貨幣服務的用戶總量達到509萬,是同期使用證券服務用戶總量的65.6%,是銀行服務使用人數的14%,后者分別為776萬和2.77億。[2018/3/5]

真正的 DeFi:Deri 協議在白皮書里寫的是?組以太坊上的智能合約,交易風險暴露的過程完全在以太坊區塊鏈上完成。據項目方最新消息,Deri 已確定了會在三鏈(HECO、BSC、ETH )上同時開啟預挖礦,而不是僅在 ETH 上進行;

真正的衍?品:倉位由 oracle 更新的標記價格來計算 PnL,確保倉位 PnL 精確跟蹤標的價格變化;實?保證?交易,提供內在杠桿;

可組合性:倉位被通證化(tokenized)為 non-fungible tokens (NFT),?戶?便在??的錢包?持有、轉移倉位 token,也可以將倉位 token 便捷的導?其它 DeFi 項?作為其基礎組件以滿?其?融需求(即作為他們??項?的樂?模塊);

開放性:任何?可以基于任何本位幣(但通常為穩定幣)啟動以任何交 , 易對象為標的的流動性池。Deri 協議不強制要求?戶使?任何特定的「?家籌碼」;

易?性:Deri 協議的交易流程?常簡單?便。

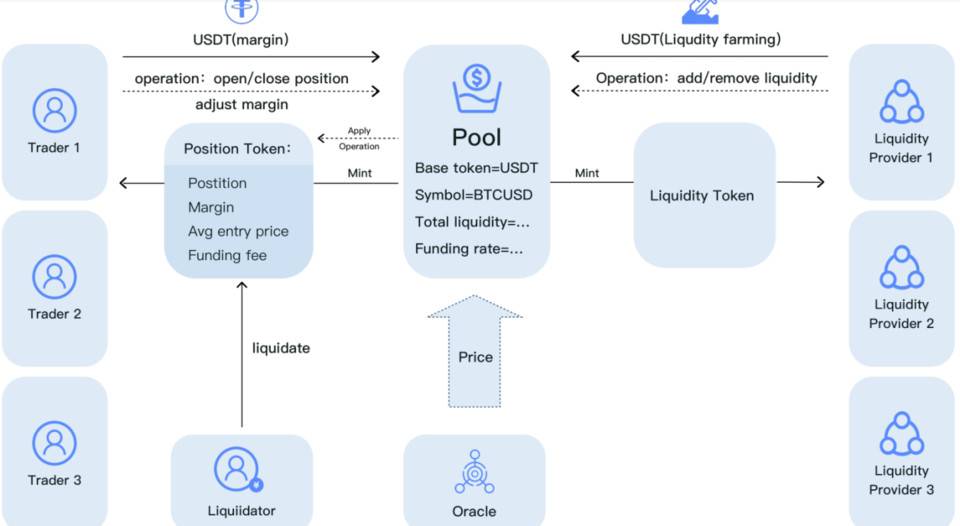

Deri 協議的?作機制跟 Uniswap 類似,都是讓流動性池作為交易者的對??。不同的是, Uniswap 執?現貨交易的流動性池需要持有?對 token 供交易者兌換,?Deri 的流動性池作為衍?品的對??只需要持有衍?品的本位幣。

使?Deri 協議,?戶可以跟?個類似于 Uniswap 的流動性池做對??進?交易,過程如下:

打開作為交易界?的?站,連接錢包(例如 Metamask)

選擇交易標的(即選擇流動性池)

選擇開倉?向(做多 / 做空)、開倉量和杠桿(決定保證??額)

點擊「PLACE ORDER」按鈕并在錢包上確認簽名

接下來流動性池將處理訂單,然后鑄造?個 Position token (PToken)到交易者的錢包地址。

對于任何流動性池,其標的的標記價由 oracle 負責更新。Deri 協議?持兩種 oracle:?種是鏈下的 oracle 服務器,?種是鏈上的 oracle 智能合約。

這種設計并不多見,算是 Deri 的設計亮點之一。

每次當有交易或者流動性的操作發?(例如有交易者加減倉或者流動性提供者加減流動性),流動性池會從 oracle 讀取最新的價格作為標記價格來更新倉位信息或者計算流動性份額凈值。

Deri 協議對多空雙?中處于多數??的倉位收取資?費,同時對處于少數??的倉位獎勵資?費,以此來平衡多空雙?。從?融的?度來看,資?費本質上是執??個交易所需的流動性成本。

在傳統的訂單薄交易所,流動性成本由固定的交易費(taker fee)和變動的市場沖擊成本組成。Deri 協議使?流動性池交易范式。在流動性池的交易范式中,多空雙?中的多數?(流動性消耗者)向少數?(流動性提供者)?付資?費,以補償他們在交易過程中獲得的流動性。注意到資?費與流動性池的總流動性成反?。這與傳統的訂單薄交易的特性是?致的:流動性越好,交易的流動性成本就越低。

流動性池在交易中扮演交易者的對????。流動性提供者(LP)對流動性池提供流動性(本位幣)從?使流動池在滿?交易者的交易需求時具有充?的流動性(較低的資?費率)。

作為回報,LP 獲得兩種形式的收益:本位幣和 Deri 協議的代幣—— DERI。其中 DERI 獎勵是按照 LP 的流動性貢獻按?例發放 DERI。

DERI 代幣總量 10 億枚,其中 60% 由流動性挖礦產?,其余部分分配給團隊、投資?和基?會。?挖礦部分將在 2 年內線性釋放。詳細分配見下圖

Deri 協議將使?協議代幣 DERI 來建?社區共享和?治體系:社區通過持有 DERI 來共同擁有整個 Deri 協議并對其進?治理和決策,最終將 Deri 協議發展為去中?化?融世界的基礎設施。

用戶通過參與 Deri 的三鏈上同時開展的預挖礦,可以獲得真正的 DERI (ERC-20 通證)。預挖開啟之后,三條鏈上的四個池子進行競賽,哪條鏈到達的 TVL 目標值先達標會先正式開啟交易并增加鏈上獎勵。

Deri 協議為?戶精確??效的獲取特定風險暴露,提供了?個原?于區塊鏈體系之內的鏈上解決?案。使?Deri 協議,?戶想要的?融風險暴露被通證化為?個倉位通證(position NFT)。

這種倉位通證的價值由鑄造它的流動性池更新以精確的跟蹤標的價格的漲跌,從?滿??戶獲取風險暴露的需求。 通過 Deri 協議鑄造的倉位通證可以作為基礎設施引?其它的 DeFi 項?,以幫助實現他們??的?融功能。

所以,Deri 協議在區塊鏈上完整的提供了傳統?融世界?衍?品所提供的?融功能。可以預見,Deri 即將開啟去中心化衍生品的新時代。

關于 Deri 協議的整體進度。Deri 協議在 2020 年 Q4 階段已完成開發工作,將于 2021 年 Q1 正式上線。為了方便用戶參與,Deri 公布了他們近期的發展計劃:

2021 年 2 月上旬,團隊計劃參與 Sushi 的溫泉計劃以實現 SUSHI 的雙挖,且已經在 Sushi 的 2 月 Onsen 計劃名單之中,具體開啟時間需關注 Sushi 相關消息。同時,Deri 還將推出預挖礦的 TVL 大賽,包括三條鏈上的 USDT、BAC、BUSD、HUSD 四個池子

2 月中下旬,TVL 大賽結束后直接轉入正式交易。

2021 Q2 上線其它品種的衍生品(到期期貨、期權)

2021 Q3 推出 Layer2 方案

網址:https://deri.finance/

網址:https://deri.finance/

其中,Q2 和 Q3 的計劃的優先級可能會視情況調整。用戶完全可以根據自身需求在各個階段參與到 Deri。當然,對 DeFi 項目來說,頭礦肯定相對收益更高。不過,面對一個新的時代,任何時候參與都不晚,畢竟還有什么是比錯過更可惜的呢?

DFINITY(代幣:ICP) 定位為互聯網計算機,是一個基于區塊鏈的互聯網,把傳統的互聯網應用搬到區塊鏈上.

1900/1/1 0:00:00埃斯特拉貢:如果他不嫌棄問的太多,也許他可以先跳舞然后再思考。弗拉基米爾(對波佐):那有可能嗎?波佐:絕對沒有比這更簡單的了。這是自然的秩序。他笑了一下.

1900/1/1 0:00:00錯過 Uniswap 的空投而懊悔不已?又沒有趕上 1inch 的列車而拍斷大腿?DeFi 門戶 DeFiBox.com 與金色財經聯合推出“全球二十大潛在空投項目”系列內容.

1900/1/1 0:00:00AISWAP是OKCHAIN的創新型去中心化交易所,已于5月12日正式上線。 一、整個挖礦流程分為: 1、準備“鋤頭” (準備好OK錢包和OKT幣等事宜)2、登錄官方公布的DEX官網(TP錢包里.

1900/1/1 0:00:00提起 NuCypher 似乎對不少中國投資者而言有點生疏,但談到?Curve?想必 DeFi「農民」們皆知.

1900/1/1 0:00:00基于 Flow 的 NFT 交易平臺。知名科幻概念設定藝術家,曾為電影《超體》(LUCY)、美國國家航天局NASA做過概念設定集,目前供職于微軟負責 Halo Infinite 系列的概念創作.

1900/1/1 0:00:00