BTC/HKD+0.81%

BTC/HKD+0.81% ETH/HKD+1.16%

ETH/HKD+1.16% LTC/HKD+1.57%

LTC/HKD+1.57% ADA/HKD+1.18%

ADA/HKD+1.18% SOL/HKD+1.51%

SOL/HKD+1.51% XRP/HKD+1.01%

XRP/HKD+1.01%撰文:Funky

盡管今年下半年 NFT 一時風頭無二,但 DeFi 仍然是支撐整個加密行業成長的中堅力量。據?DeBank?9 月 10 日數據,DeFi 生態的總鎖倉量高達 1136 億美元,其中鎖倉量排名前十的,借貸與 DEX 各占一半,說明借貸平臺與去中心化交易所儼然成為 DeFi 兩大支柱。

然而,目前 DeFi 借貸與 DEX 兩者仍處于隔離無交集的狀態,市場上缺少直接的借款使用或交易場景,從而導致借貸平臺的資產使用率較低,最終導致資產存款利率較低的現狀。此外,借貸和交易協議的割裂也造成了用戶無法在 DeFi 上直接進行傳統金融市場中常見便利的杠桿交易。用戶想要杠桿交易,首先需要從?Compound?或?Aave?中借入相應比例的加密資產,然后去?Uniswap?或 Sushiswap 上交易。整個過程繁瑣復雜,且用戶很難對杠桿交易的倉位進行集中管理,極大地增加了成本和交易風險。

動態 | 伊朗超過三分之一的受訪者通過挖礦獲得收入:據CoinDesk 9月11日消息,根據分析公司Gate Trade進行的一項調查顯示,在波斯電報集團調查的受訪者中,超過三分之一的受訪者(35%)通過挖礦獲得收入,而58%的受訪者通過交易賺取收入。該調查顯示伊朗國內挖礦業增長強勁,70%的受訪者表示有興趣更多地了解當地挖礦業務。[2019/9/11]

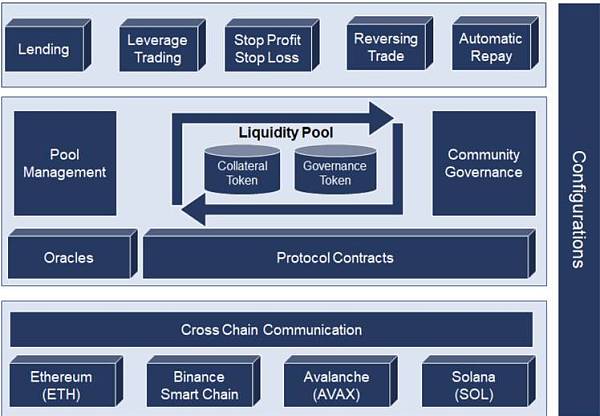

去中心化借貸跨鏈平臺 Vee.Finance 借鑒傳統金融市場的最佳實踐,創新性融合了借貸協議和杠桿交易:在存款端,通過更友好的產品體驗降低傳統金融用戶參加 DeFi 的門檻;貸款端則增加了 DEX 的選項,首創杠桿借貸的功能,大大提高了資產利用率。

相比于 Compound、Aave 這些初代 DeFi 借貸協議,Vee.Finance 的優勢在于通過集成 DEX 和跨鏈,保證平臺的交易深度,促進資本的高效利用;通過上線杠桿交易功能,滿足了不同層次交易者的交易體量需求以及高風險偏好的用戶。

分析 | 10億美元的BTC轉賬中近三分之一的轉出地址可追溯至火幣:在對今日早些時間發生的一筆價值約10億美元的比特幣轉賬進行分析后,加密數據分析公司TokenAnalyst指出,至少有三分之一的發送地址可追溯至火幣全球站。 分析認為,唯一可信的解釋是火幣在進行資金整理。但目前為止,火幣在其推特或網站上還沒有任何回應。[2019/9/6]

興起于去年盛夏、基于 AMM (自動做市商模式)的 DEX 目前占據市場主流,為更多人無需許可投資參與更為豐富多樣的金融產品服務開辟了廣闊的新天地,取得了很大的成功,但仍然存在無常損失、高 gas 和滑點造成的低資本效率,以及存在多代幣風險敞口等問題。

超過三分之一的英國人認為加密貨幣是與葬禮融資有關:英國云服務公司intY對2000人進行的調查顯示,超過三分之一的英國人認為加密貨幣是與葬禮融資有關。當問到“區塊鏈是什么?”,有41%的人認為是一個老式掛在墻上有拉鏈沖洗機制的馬桶水箱。調查還表明,大量英國人并不知道一些簡單的IT術語,如加密貨幣這種許多人每天都在使用的詞。[2018/3/30]

針對上述痛點,Vee.Finance 通過以下產品功能創新來重新定義 DEX:

首先,為降低用戶的交易費用,Vee.Finance 選擇了在雪崩(Avalanche)協議上搭建。與其他公鏈相比,雪崩協議是擴容性極強的公鏈,擁有超過 5000 TPS (每秒交易量)的效能,出塊確認時間只需要兩秒,而且安全性也相當高,可以抵擋 80% 算力的攻擊。這一底層區塊鏈平臺選擇,讓 Vee.Finance 能夠為用戶提供高速交易、低廉 gas 的體驗,并能幫助用戶及時把握行情。

英國交易所調查 三分之一的千禧一代將在2018年購買加密貨幣:倫敦交易所最近進行了一項涉及2000名英國人的研究。這項研究表明,45歲以下的人中有5%的人已經投資了一個加密貨幣,另有11%的人計劃在明年投資加密貨幣。另有17%的公司正在認真考慮在2018年底投資數字貨幣。英國“ 獨立報”稱,該研究發現三分之一的千禧一代將在2018年投資于電子貨幣市場。[2017/12/20]

其次,在流動性提供方面,Vee.Finance 通過集成多個 DEX,以期充分利用不同去中心化交易所的市場深度和流動性來增加交易深度。

第三,Vee.Finance 通過集成預言機來對加密資產價格進行修正,即便發生某個 DEX 的交易對受外部因素影響而出現明顯價格偏離的情況,Vee.Finance 仍然能夠提供準確的報價,這將確保用戶能夠通過交易產生利潤,并且不會隨著常規的市場價格波動而貶值,從而減少 DeFi 領域一直存在似乎無解的無常損失。

最后值得一提的是,Vee.Finance 未來將上線限價掛單和智能訂單路由功能,這不但能讓用戶享受到媲美中心化交易所的交易體驗,更重要的是能為用戶發現更優的交易價格。

Vee.Finance 于 9 月 14 日主網上線,USDT、WBTC 和 LINK 的借貸 APY 均大于 99,999%,AVAX 和 WETH 的貸款 APY 分別為 716.12%、115.81%,收益頗為可觀。

和其他 DeFi 協議一樣,總量為 100 億枚的 VEE 作為 Vee.Finance 的原生代幣,將在 Vee.Finance 構筑的生態中發揮連接器的作用:

流動性挖礦:為 Vee.Finance 提供資金的礦工能夠獲得一部分新鑄造的 VEE 代幣。時間和價值是 VEE 分配計算中的兩個關鍵因素,VEE 的數量將遵循利潤分配曲線。按照規劃,Vee.Finance 計劃于主網上線同期開啟挖礦,除了流動性挖礦、交易挖礦,還將聯合雪崩協議上的 DEX Pangolin 空投 PNG 代幣以鼓勵用戶交易,質押挖礦功能不久也將上線。

治理:VEE 代表代幣持有人的投票權。每個 VEE 代幣代表一個投票權,社區投票將對支持作為抵押品的新代幣、每種代幣的最高杠桿率,以及新 DEX 的合作關系等事項進行投票。

日前,Vee.Finance 完成 530 萬美元私募輪融資,Aussie Capital、AV Star Capital、BCA Investments、Black Mamba Ventures、Cobak、Crypto Avengers、DCI、Favor Ventures、Muhabbit Ventures、New Tribe Capital、Phenomenon Capital、Phoenix VC、Redline DAO、Tokuto Capital、Unpeeld Venture Labs 參投。

Tags:VEEANCNANFINALIVEENBrickchain FInancelafifinanceFINANCEAI價格

OKLink 數據顯示,DeFi 抵押借貸總量已達 253 億美元,而在這一龐大的借款數額背后,是規模遠超于此的抵押物。超額抵押貸款,早已成為 DeFi 借貸的通用范式.

1900/1/1 0:00:00經過8年持續不斷的努力與探索,比特幣ETF的發展并沒有因為SEC的謹慎態度而放慢腳步,相反,各家機構都在通過提升行業透明度以及合規性,爭取第一支比特幣ETF的上市.

1900/1/1 0:00:00原文:Arweave: The Permanent Storage Experiment by Delphi DigitalArweave 巧妙組合了多種新穎區塊鏈技術.

1900/1/1 0:00:00Picolo Research 報告指出,Tranches Protocol 提供各種不同的代幣化風險回報解決方案,處于 DeFi 創新的前沿.

1900/1/1 0:00:00Binemon是最近銀柳實驗室研究的N款GameFi游戲中的一款,也是目前比較看好的一款游戲,有著火爆的潛質.

1900/1/1 0:00:00「結構化基金」在加密貨幣領域還非常陌生,因為這是在金融深水區才會出現的產物,但是現在DeFi已經進入了深水區。基金從設計方式可以分成兩大類:結構化(或分級)基金、非結構化(或平層)基金.

1900/1/1 0:00:00