BTC/HKD+1.31%

BTC/HKD+1.31% ETH/HKD+0.65%

ETH/HKD+0.65% LTC/HKD-0.41%

LTC/HKD-0.41% ADA/HKD+1.88%

ADA/HKD+1.88% SOL/HKD+2.6%

SOL/HKD+2.6% XRP/HKD+2.02%

XRP/HKD+2.02%穩定幣項目向來為各個公鏈所重視,而最近一段時間,被稱為“Heco上的MakerDAO”的Demeter引起了大家的關注,今天我們來講解下Demeter的重要性重要性、優勢以及套利機會。

Demeter的IMO數據情況

Demeter的重要性分析

Demeter的基本機制

Demeter可能存在的套利機會

2021年9月13日剛剛進行的Mdex IMO第二期的項目就是Demeter,我們首先來看看Mdex上第一期IMO項目Coinwind的基本數據,“第一期IMO項目Coinwind于5月25日20:00-22:00(SGT)順利舉行,總參與兌換金額3.8億美金,參與兌換人數8874,CoinWind完成兌換目標超25726%”——這是募資層面的情況,而在幣價表現上,Coinwind的IMO價格為0.5U,目前是Coinwind(COW)價格為1.9U,COW IMO以來,長期保持在IMO價格的3-4倍。

訂單簿模型DEX Demex已上線Arbitrum網絡:1月16日消息,以太坊及Cosmos生態訂單簿模型DEX Demex已上線Arbitrum網絡,將上線wstETH、GMX、DPX、cGLP等代幣。[2023/1/16 11:14:28]

Demeter的IMO同樣有很出色的數據表現,截止IMO結束,總參與兌換金額超3.5億美金,參與兌換人數6500,完成兌換目標超2500%,當期MDX質押數量2300萬,當期xMDX質押數量10億。

從邏輯上推理,Mdex和Demeter屬于Heco生態里最重要的項目。Mdex作為DEX,是價值交換的樞紐,是重要的;而Demeter系統是提供整個生態的價值錨定,下面我會具體論述。

加密世界里最重要的賽道是什么?預言機、隱私計算、分布式存儲、基礎公鏈——每個人都有自己的答案。但是,如果回歸到比特幣的原生思想《一種點對點的電子現金系統》,目前正在實踐這個思想的不是比特幣而是各類穩定幣如USDT、USDC、DAI等等。

Solana鏈上NFT項目Degenerate Ape Academy交易總額突破1億美元:金色財經報道,據最新數據顯示,Solana鏈上NFT項目Degenerate Ape Academy交易總額已突破1億美元,創下歷史新高,本文撰寫時為1.0147美元,交易者總量為7622,銷售總量為16200筆。Degenerate Ape Academy是Solana鏈上的CryptoPunks仿盤項目,今年九月,總部位于歐洲的區塊鏈咨詢和投資公司Moonrock Capital宣布以1388 SOL的價格購買了一件SolPunks NFT,價值約257446.24美元,創下Solana鏈上有史以來最大的單筆NFT銷售。[2021/10/29 6:18:31]

上圖顯示了著名穩定幣項目USDT、USDC、DAI(藍色箭頭指出)

而目前最具有潛力的公鏈設施,可以認為是ETH、Solana、BSC、Heco等等,除去ETH之外,剩下的生態較為繁榮的公鏈基本都有大型交易所的支持,比如FTX、幣安、火幣等。ETH上有著名的穩定幣鑄造平臺MakerDAO,去中心化的實現穩定幣的鑄造與價格錨定,Heco想要進一步的擴大共識,去中心化的原生穩定幣系統是必經之路,所以Demeter的出現正好實現了這一目的。

聲音 | Tuur Demeester:熊市中想買進的人很吵 被迫出售的人很安靜:數字貨幣經濟學家Tuur Demeester在推特上表示,熊市中想要 (別人) 買進的人很吵,被迫出售的人是很安靜的。[2018/10/16]

同時,火幣生態中的去中心化穩定幣項目將會受到火幣的資源、技術、資金支持,去中心化的穩定幣是各條公鏈的“兵家必爭之地”,穩定幣的作用是為整個生態系統提供“一般等價物”系統,這個系統穩固的時候,生態的根基才是牢固的。所以,怎么樣突出Demeter的重要性都不為過。

Demeter是一個基于Heco的去中心化穩定幣市場協議,在功能上有兩種:抵押借貸與抵押鑄造穩定幣。

在代幣系統上也有兩種:平臺通證(治理型代幣)DMT和去中心化穩定幣DUSD。

抵押物與抵押系數

Demeter鑄造和借款共用信用額度,使其鑄造穩定幣過程和借貸過程直接打通,這時候重要的一點是其“抵押物”(collateral)。不同于市場上大多數穩定幣平臺的單一抵押幣鑄幣策略,Demeter有相對豐富的抵押物品類,穩定幣、主流幣以及LP token、NFT-fi token等等,豐富了加密資產應用場景,同時,對于不同的抵押資產種類也對應著不同抵押系數,可以加強平臺的穩定性。

金色財經現場報道,Demian:區塊鏈會改變傳統企業的商業模式:在2018年世界數字資產峰會(WDAS)暨FBG年會上,來自ZeppelinSolutions公司的Demian表示,傳統企業想要進入區塊鏈行業,需要改變他們的商業模式,這種改變是傳統企業所擔憂的,也導致他們猶豫不決不敢進入區塊鏈行業,但是也有很多傳統企業打著區塊鏈的名號來借此融資,這也是投資者所需要甄別的。[2018/5/3]

上圖顯示的就是風險和抵押系數隨著資產價值的波動性提高而降低,而抵押物在Demeter系統中隨著其資產價值的穩定性的提高而占比變大(Size & Category)。

穩定幣策略

目標利率反饋機制(TRFM)

“為了維持DUSD價格錨定USD,Demeter將采用TRFM機制:當DUSD價格低于1美元時,抵押資產的抵押比例會降低,相同抵押物可以獲得的信用額度會減少,從而減少DUSD的供給。而當DUSD價格低于1美元時,持有DUSD所需要支付的穩定費率會增加,持有成本增加,促使用戶買回DUSD還款。”

圖形認證專業公司Dementors利用圖形認證圖像開發識別虛擬貨幣交易所真偽的識別技術:2月1日圖形認證專業公司Dementors宣布已經開發了用圖形認證圖像來識別虛擬貨幣交易所真偽的識別技術。一般黑客是通過在虛擬貨幣交易所網站和個人投資者的電腦或手機上安裝惡意代碼來獲取用戶名和密碼信息。然后會利用這個來創建一個預制的虛擬貨幣交易所網站誘導用戶進行交易并攔截虛擬貨幣的方式來盜取虛擬貨幣。Dementors公司開發的識別技術是一種針對傳統黑客盜取虛擬貨幣的安全措施,可以幫助使用者辨別虛擬貨幣交易所網站的真偽。[2018/2/1]

動態利率供給機制

“DUSD將以動態利率的方式供給,年化超額供給率與穩定費率保持一致,超額供給產生的DUSD將在DAO收益池和DAO金庫池中分配,不存在任何主觀惡意的增發。此外,Demeter還設置了超額供給分配率的機制,超額供給收入的一定比例(0%-100%)與治理代幣的一部分會進入DAO金庫池,從而確保實際年化超額供給率處于可調節狀態。

需要特別注意的是,DUSD的動態利率供給機制與簡單的通貨膨脹機制、算法穩定幣機制存在本質區別,DUSD的超額供給的主要目的是對沖貨幣系統的內生增長需求。一方面,超額供給收入并不會直接進入流通造成通脹,而是需要先通過金庫進行調節,在必要時可以實現0%的政策目標,而在正超額增發率的情況下,調節后進入實際流通的DUSD也會通過DAO共享收益池進行完全公平的分發。另一方面,超額供給的DUSD實際上是由金庫中5%的治理代幣DMT作為抵押物作為擔保的,在有必要的時候同樣可以通過金庫治理代幣DMT進行DUSD供給的清算。”

上述內容是相關資料,從中看出Demeter的兩套機制作用下DUSD價值穩定性的保證。其中重要信息,我已經加亮變色處理,方便各位讀者快速把握重點。

清算機制

“Demeter設置了9%的清算罰金率和3%的清算稅率,適用于抵押借貸和抵押穩定幣,一旦清算人的賬戶進入了清算狀態,任何人可以按照被清算人債務的103%向系統償還債務,獲得109%的抵押資產,103%還款中的100%將被用戶償還債務,3%將全額注入DAO共享收益池,用于收益分配。”

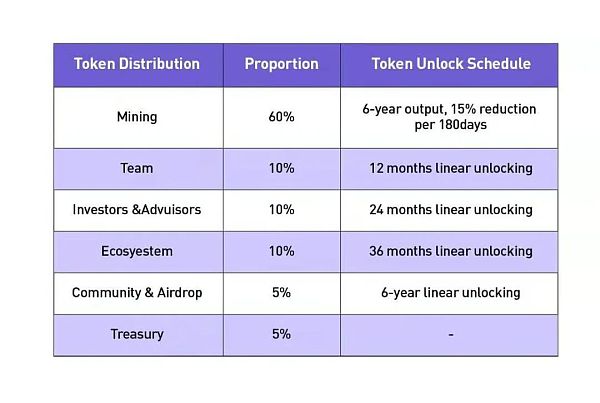

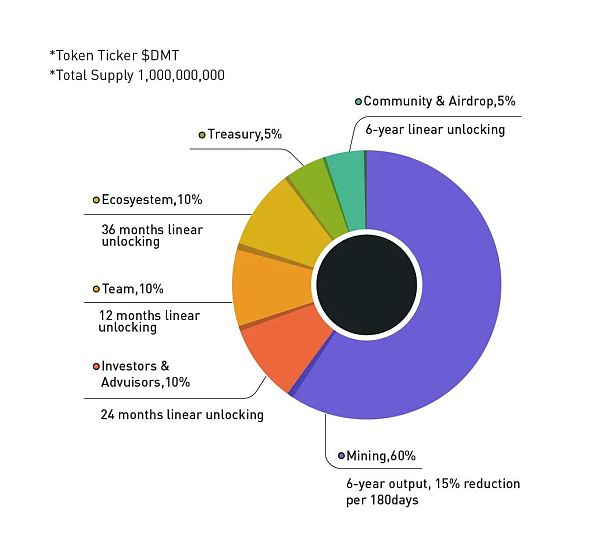

DMT經濟模型

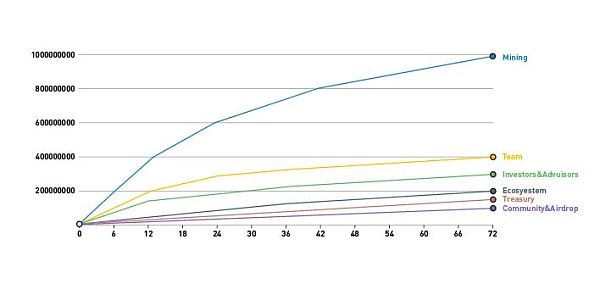

總量:10億枚

智能合約:HRC-20

代幣釋放速度

套利機會

從上文Demeter的機制描述中,我想到的套利方式有如下幾種:

1、有風險套利

DMT本身的低買高賣,在項目早期,可以從代幣釋放速度曲線中看出在前12個月的時間DMT的代幣流通量都是不多的,尤其是上線的前幾天或者幾個星期,隨著熱度升高,生態完善,DMT作為Heco生態中的重要組成部分可能會有較強的走勢。

2、無風險套利

Demeter不單單是一個穩定幣鑄造系統,還是一個借貸系統,作為借貸平臺,Demeter會有很好的利率吸引資金過來進行挖礦,這里可能出現短期利率極高的情況。另外,DMT的價格抬升也將促進利率的進一步攀升。

當然,我的建議是存入價值資產,在安全范圍內,可以大量借出或者鑄造DUSD,并將DUSD放入DAO收益池。對我們來說,這樣操作的獲利來源有四個,借入資金挖礦、借出資金挖礦、DAO收益池挖礦、鑄造穩定幣挖礦。

備注:DAO池的收益來自四個方面:1)存借款收入在扣除維持項目運作的必要成本后全部進入DAO收益池;2)清算收入的100%進入DAO收益池;3)超額供給的50%進入DAO收益池;4)鑄造穩定幣挖礦。

也可以,存入加密資產后,鑄造DUSD然后用DUSD和其他穩定幣組成LP進行流動性挖礦,這里的收益率要看實時的情況。

備注:Demter已經通過了著名審計機構派盾的審計。

總結

本文重點描述了Demeter作為去中心化穩定幣系統對于Heco生態的重要地位,講解了Demeter的基本機制以及套利方法。在目前的項目熱度和huobi的資源加持下,Demeter有望成為穩定幣領域重要的參與者之一。

Tags:DEMTERMeterETEAcademy TokenEncointer幣DemeterChainete幣騙局

Uniswap V2是最受歡迎和最成功的DEX。通過曲線對配對資產進行定價,結果變成了這樣: 其中 x 和 y 是資金池中資產的余額.

1900/1/1 0:00:00關于CREAM: CREAM Finance($ CREAM)是基于以太坊的老牌借貸協議,屬于流動資金池類借貸協議,平臺的原生代幣 CREAM.

1900/1/1 0:00:00Outlier Ventures 首席執行官兼創始人 Jamie Burke 和協議實驗室生態系統負責人 Colin Evran 談到了 Web3 未來去中心化存儲的商業機會.

1900/1/1 0:00:00兼論二十一世紀 20 年代的 meme 市場。是什么賦予了 NFT 價值? 是氣場? 是可以在線顯示的藝術品還是裝裱在數字相框中的現實生活(IRL)? 是在游戲或虛擬世界中的裝備功效嗎? Nou.

1900/1/1 0:00:00更多詳情,大家可以參考我上邊發現的這個視頻作為GameFi領域的新人小白,如何在OEC公鏈上實現“邊玩邊賺”,玩賺CryptoGladiator.

1900/1/1 0:00:00今天帶來第三個優質空投(Betafinance)(官方已確定有空投) Beta Finance 是一種協議,它使 DeFi 用戶能夠訪問一個可擴展且可訪問的貨幣市場.

1900/1/1 0:00:00